comprar - El Mostrador

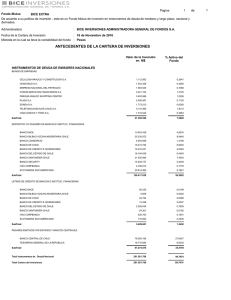

Anuncio

RENTA VARIABLE LOCAL 1 de Agosto, 2016 Recommendación COCA COLA EMBONOR COMPRAR Precio Objetivo Estamos actualizando nuestro precio objetivo y manteniendo recomendación de COMPRAR. CLP 1.625 CLP 1.398 16% Precio Actual Upside Potential RATIOS 2015 EV/EBITDA EV/Ventas P/U B/L Div. yield 2016E 7,5x 1,3x 18,6x 1,6x 4,2% 7,4x 1,4x 13,3x 1,9x 4,1% RETORNO RELATIVO AL IPSA 1.50 1.40 IPSA EMBONOR-B 1.30 1.20 1.10 1.00 0.90 0.80 May/16 Mar/16 Jan/16 Nov/15 Sep/15 Jul/15 0.70 2017E 6,7x 1,3x 13,0x 1,8x 3,8% Estamos actualizando nuestras estimaciones de Embonor, incrementando nuestro precio objetivo desde CLP 1,265/acción a CLP 1,625/acción, manteniendo nuestra recomendación de COMPRAR. La compañía mantiene una fuerte dinámica de utilidades, por sobre sus principales comparables en Chile. Lo anterior ha sido posible considerando continuas eficiencias en Chile, fuerte crecimiento en volúmenes y menores costos de materia prima en Chile y Bolivia. De acuerdo a nuestras estimaciones, Embonor está transando a 6,7 EV/EBITDA y 13,0 P/U 2017E*, lo que consideramos atractivo en relación a los principales comparables en la región. En Chile, la compañía ha alcanzado un buen nivel de rentabilidad luego del cierre de la planta en Talcahuano. Adicionalmente, la empresa mantiene un saludable crecimiento en primera línea, sobre los principales comparables en la región. El esperado aumento en el precio del azúcar para el próximo año sería compensado por incrementos de volúmenes y precios (esperamos 7,1% crecimiento en ingresos 2017E) y con continuas eficiencias operativas junto con un mejor mix de ventas en jugos, aguas y bebidas no azucaradas. El reciente JV con Embonor y Coca-Cola continuaría mejorando el negocio de Jugos y Aguas, el que tiene el mejor potencial de crecimiento en la industria de bebidas en Chile. CONTACT En Bolivia, la compañía ha retomado niveles de rentabilidad similares al período 2018-2010, con un margen EBITDA de 23,3% 2016E, lo que consideramos positivo. Esto ha sido posible producto de un continuo crecimiento en primera línea y menores costos de materias primas (especialmente resina). A pesar de que esperamos niveles de rentabilidad algo menores (22,5% margen EBITDA) en el largo plazo, esta división mantiene importantes niveles de rentabilidad en relación a la región. Esperamos volúmenes creciendo en el rango de 6% para el próximo año y vemos más difíciles que en Chile incrementos de precios. Jorge Opaso 562 2520-7982 [email protected] @BICEinversiones 1 En resumen, mantenemos nuestra recomendación de COMPRA considerando el fuerte incremento en rentabilidad de la compañía, la que vemos reflejada en la fuerte alza en la utilidad esperada para este año. Lo anterior se suma a las actuales bajas valorizaciones 2016E-2017E, las que consideramos un buen punto de entrada para la acción. Embonor mantendría un margen EBITDA consolidado de ~19,0-19,5%, lo que mantiene un buen mix entre rentabilidad y valorización. Por último, posibles fusiones y adquisiciones siguen siendo un sesgo al alza para el papel, considerando el actual nivel de EV/C.U (~4,5 USD). *Market Cap calculado considerando los precios de las acciones A y B. Coca Cola Embonor SA es una empresa chilena dedicada a la producción, envasado y distribución de los productos de Coca Cola en Chile (Norte y una fracción del Centro- Sur) y Bolivia .La participación de mercado de la Compañía es~ 36 % del sistema Coca -Cola en Chile y 97 % en Bolivia. Embonor mantiene participaciones minoritarias en Envases CMF(envasado ) Vital ( agua y jugos ) , Jugos del Valle y Envases Central. Embonor BEBIDAS PROPIEDAD -Ambas Series (%) EBITDA U12M RETORNO RELATIVO AL IPSA 1.50 1.40 IPSA EMBONOR-B 1.30 1.20 1.10 Bolivia 52% 1.00 0.90 0.80 Chile 48% Familia Vicuña 51% Free Float 49% May/16 Mar/16 Jan/16 Nov/15 Jul/15 Sep/15 0.70 FINANCIAL STATEMENTS CLP M ESTADO DE RESULTADOS 2015 RESUMEN 2017E 2018E 508.075 552.238 600.783 648.167 13,2% 8,7% 8,8% 7,9% EBITDA 87.388 104.942 113.971 125.345 Var (%) 20,5% 20,1% 8,6% 10,0% EMBONOB CI Ingresos EMBONOR.BSN Var% Bloomberg Reuters 2016 Clasificación AA- Máx-Min 52 Semanas (CLP$) 1,415 - 875 Margen EBITDA 17,2% 19,0% 19,0% 19,3% Precio Actual (CLP$) 1.398 GG.FF. Netos -8.793 -12.140 -12.142 -13.636 Upside Potential 16% IER Cantidad Acciones (MM) 266 Utilidad Neta Market Cap (US$ MM) 936 Var(%) Float (%) 49,0% PDT 6M (US$ MM) Margen Neto 1.182 1.517 1.563 1.610 28.068 48.279 49.388 54.430 25,5% 72,0% 2,3% 10,2% 5,5% 8,7% 8,2% 8,4% 0,3 FCD (WACC 10,3%) Método Valorización 2015 2016 2017E 2018E Activo Circulante 173.854 192.254 214.162 239.976 Total Activos 667.809 686.836 718.047 754.322 Deuda Financiera 208.254 211.386 211.386 211.386 26.0 Total Pasivos 331.662 346.269 352.228 358.766 24.0 Patrimonio 336.137 340.556 365.805 395.541 22.0 Pasivos + Patrimonio 667.809 686.836 718.047 754.322 2015 2016 2017E 2018E PU U12M VS PROMEDIO 5A BALANCE 20.0 18.0 CONTACTO +1 Std Dev Jorge Opaso +562 2520-7982 [email protected] Jun-16 Apr-16 Feb-16 Oct-15 Dec-15 Jun-15 Aug-15 Apr-15 Feb-15 Oct-14 3Y Avrg Dec-14 0,9x LTM P/E Aug-14 8,6x 1,1x Jun-14 8,8x 1,3x Apr-14 8,1x 1,5x Feb-14 9,4x DFN/EBITDA Oct-13 EBITDA/GF Dec-13 RATIOS 14.0 Aug-13 16.0 - 1 Std Dev Deuda/Patrimonio 0,6x 0,6x 0,6x 0,5x ROE 8,4% 14,2% 13,5% 13,8% FCL 2015 2016 2017E 2018E + Res. operacional 60.983 76.473 83.000 91.930 + Dep and Amort 26.405 28.469 30.972 33.414 - Impuestos -15.456 -12.138 -16.684 -19.125 - CAPEX -51.078 -44.382 -45.059 -48.613 - Capital de trabajo -26.187 -9.270 -2.832 -3.199 -5.333 39.152 49.397 54.408 TOTAL 2 Cifras in CLP Mn. DISTRIBUCIÓN EQUIPO EDITORIAL Felipe Figueroa E. Agustín Álvarez M. Clientes Institucionales Acciones [email protected] Gerente de Estudios y Estrategia [email protected] Jacinto Laso P Jorge Opaso. Clientes Institucionales Acciones [email protected] Jefe de Estudios [email protected] Andrés De la Cerda G. Aldo Morales E. Analista Renta Variable Local [email protected] Intermediación Renta Fija y Monedas [email protected] Sebastián Carvallo I. Analista Renta Variable Local [email protected] Sebastián Senzacqua B. Economista Jefe [email protected] Francisca Bustamante C. Estrategia [email protected] Juan Pablo Castillo C. Estrategia [email protected] Contáctanos Síguenos Descárganos Visítanos 600 400 4000 @BICEInversiones App BICE Inversiones biceinversiones.cl Este informe ha sido elaborado sólo con el objeto de proporcionar información a los clientes de BICE Inversiones Corredores de Bolsa S.A. Este informe no es una solicitud, ni una oferta para comprar o vender acciones, bonos u otros instrumentos mencionados en el mismo relacionados con las empresas o el mercado que en él se mencionan. Esta información y aquella en que está basada han sido obtenidas en base a información pública de fuentes que en nuestro mejor saber y entender parecen confiables. Sin embargo, esto no garantiza que ellas sean exactas ni completas. Las proyecciones y estimaciones que se presentan en este informe han sido elaboradas con las mejores herramientas disponibles pero ello no garantiza que las mismas se cumplan. Todas las opiniones y expresiones contenidas en este informe, pueden ser modificadas en cualquier tiempo sin previo aviso. BICE Inversiones Corredores de Bolsa S.A. y cualquiera sociedad o persona relacionada con ella y sus accionistas controladores pueden en todo momento tener inversiones a corto o largo plazo en cualquiera de los instrumentos mencionados en este informe o relacionados con la o las empresas o el mercado que en él se mencionan y pueden comprar o vender esos mismos instrumentos. BICE Inversiones Corredores de Bolsa S.A. puede recomendar eventualmente compras y/o ventas de acciones incluidas en los portafolios recomendados para posiciones de trading. Las proyecciones y estimaciones presentadas en este informe no deben ser la única base para la adopción de una adecuada decisión de inversión y cada inversionista debe efectuar su propia evaluación en función de su situación personal, estrategia de inversión, tolerancia al riesgo, situación impositiva, etc. El resultado de cualquiera operación financiera realizada con el apoyo de este informe es de exclusiva responsabilidad de la persona que la realiza. Los valores y emisores extranjeros a que se pueda hacer referencia en este informe no se encuentran inscritos en el Registro de Valores a cargo de la Superintendencia de Valores y Seguros de nuestro país y no le son aplicables las leyes y normativa que regulan el mercado de valores nacional. En consecuencia es responsabilidad exclusiva de los inversionistas informarse previamente respecto de dichos valores y emisores extranjeros antes de adoptar cualquier decisión de inversión. La frecuencia de la publicación de los informes, si la hubiere, queda a discreción de BICE Inversiones Corredores de Bolsa S.A. Se prohíbe citar o reproducir en forma total o parcial este informe sin la autorización expresa previa de BICE Inversiones Corredores de Bolsa S.A. 3