Costo en la Ganancia Ocacional en la venta de un activo fijo

Anuncio

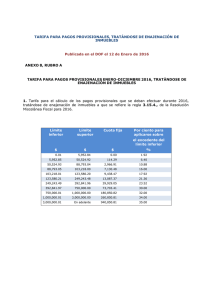

ANALISIS DE GANANCIA OCACIONAL POR LA VENTA DE UN ACTIVO. VENTA MENOS COSTO (6 opciones) ARTÍCULO 311-1. UTILIDAD EN LA VENTA DE LA CASA O APARTAMENTO. <Artículo adicionado por el artículo 105 de la Ley 1607 de 2012. El nuevo texto es el siguiente:> Estarán exentas las primeras siete mil quinientas (7.500) UVT de la utilidad generada en la venta de la casa o apartamento de habitación de las personas naturales contribuyentes del impuesto sobre la renta y complementarios, siempre que la totalidad de los dineros recibidos como consecuencia de la venta sean depositados en las cuentas de ahorro denominadas “Ahorro para el Fomento de la Construcción, AFC”, y sean destinados a la adquisición de otra casa o apartamento de habitación, o para el pago total o parcial de uno o más créditos hipotecarios vinculados directamente con la casa o apartamento de habitación objeto de venta. En este último caso, no se requiere el depósito en la cuenta AFC, siempre que se verifique el abono directo al o a los créditos hipotecarios, en los términos que establezca el reglamento que sobre la materia expida el Gobierno Nacional. El retiro de los recursos a los que se refiere este artículo para cualquier otro propósito, distinto a los señalados en esta disposición, implica que la persona natural pierda el beneficio y que se efectúen, por parte de la respectiva entidad financiera las retenciones inicialmente no realizadas de acuerdo con las normas generales en materia de retención en la fuente por enajenación de activos que correspondan a la casa o apartamento de habitación. PARÁGRAFO. Lo dispuesto en este artículo se aplicará a casas o apartamentos de habitación cuyo valor catastral o autoavalúo no supere quince mil (15.000) UVT. ARTICULO 312. CASOS EN LOS CUALES NO SE ACEPTAN PÉRDIDAS OCASIONALES. Para efectos de determinar la ganancia ocasional, no se aceptarán pérdidas en los siguientes casos: 1. En la enajenación de derechos sociales o acciones de sociedades de familia. 2. En la enajenación de activos fijos, cuando la respectiva transacción tenga lugar entre una sociedad u otra entidad asimilada y personas naturales o sucesiones ilíquidas que sean económicamente vinculadas a la sociedad o entidad. 3.En la enajenación de activos fijos, cuando la respectiva transacción tenga lugar entre una sociedad limitada o asimilada, y sus socios que sean sucesiones ilíquidas o personas naturales, el cónyuge o los parientes de los socios dentro del cuarto grado civil de consanguinidad, segundo de afinidad o único civil. ANALISIS SOBRE EL COSTO EN LA VENTA DE UN BIEN (poseído más de 2 años) ( si es menor a 2 años se declara como renta LIQUIDA- INGRESOS y en costos el valor correspondiente al valor declarado el año inmediatamente anterior). Artículo 300. ET. Se determina por la diferencia entre el precio de enajenación y el costo fiscal del activo. Se consideran ganancias ocasionales para los contribuyentes sujetos a este impuesto, las provenientes de la enajenación de bienes de cualquier naturaleza, que hayan hecho parte del activo fijo del contribuyente por un término de dos años o más. Su cuantía se determina por la diferencia entre el precio de enajenación y el costo fiscal del activo enajenado. No se considera ganancia ocasional sino renta líquida, la utilidad en la enajenación de bienes que hagan parte del activo fijo del contribuyente y que hubieren sido poseídos por menos de 2 años. Parágrafo. Para determinar el costo fiscal de los activos enajenados a que se refiere este artículo, se aplicarán las normas contempladas en lo pertinente, en el Título I del presente Libro. El costo se analiza según lo establece el ET. Titulo 1- Artículos 69, 70, 71, 72, 73 y 277. Artículo 69 Artículo 70 Artículo 71 Artículo 72 Artículo 73 naturales. Costo de los activos fijos. Ajuste al costo de los activos fijos. Utilidad en la enajenación de inmuebles. Avalúo como costo fiscal. Ajuste de bienes raíces, acciones y aportes que sean activos fijos de personas Caso 1 Art 69 El precio de adquisición o el costo declarado en el año inmediatamente anterior, según el caso, más los siguientes valores: a) El valor de los ajustes a que se refiere el artículo siguiente. b) El costo de las adiciones y mejoras, en el caso de bienes muebles. c) El costo de las construcciones, mejoras, reparaciones locativas no deducidas y el de las contribuciones por valorización, en el caso de inmuebles. Caso 2 Art 70 Los contribuyentes podrán ajustar anualmente el costo de los bienes muebles e inmuebles, que tengan el carácter de activos fijos en el porcentaje señalado en el artículo 868. ( Unidad de Valor Tributario, UVT.). Caso 3 Art 71 Se restará al precio de venta el costo fiscal, establecido de acuerdo con las alternativas previstas en este Capítulo. Cuando se trate de inmuebles adquiridos mediante contratos de arrendamiento financiero o leasing, retroarriendo o lease-back, que hayan sido sometidos al tratamiento previsto en el numeral 1o. del artículo 127-1 del Estatuto Tributario, el costo de enajenación para el arrendatario adquirente será el de adquisición, correspondiente a la opción de compra y a la parte capitalizada de los cánones, más las adiciones y mejoras, las contribuciones de valorización pagadas y los ajustes por inflación, cuando haya lugar a ello. Caso 4 Art 72 El avalúo declarado para los fines del Impuesto Predial Unificado......, y los avalúos formados o actualizados por las autoridades catastrales, en los términos del artículo 5o. de la Ley 14 de 1983, podrán ser tomados como costo fiscal para la determinación de la renta o ganancia ocasional que se produzca en la enajenación de inmuebles que constituyan activos fijos para el contribuyente. Para estos fines, el autoavalúo o avalúo aceptable como costo fiscal, será el que figure en la declaración del Impuesto Predial Unificado y/o declaración de renta, según el caso, correspondiente al año anterior al de la enajenación. Para este propósito no se tendrán en cuenta las correcciones o adiciones a las declaraciones tributarias ni los avalúos no formados a los cuales se refiere el artículo 7o. de la Ley 14 de 1983. Caso 5. Art 73 Los contribuyentes que sean personas naturales podrán ajustar el costo de adquisición de tales activos, en el incremento porcentual del valor de la propiedad raíz, o en el incremento porcentual del índice de precios al consumidor para empleados, respectivamente, que se haya registrado en el período comprendido entre el 1o. de enero del año en el cual se haya adquirido el bien y el 1o. de enero del año en el cual se enajena. El costo así ajustado, se podrá incrementar con el valor de las mejoras y contribuciones por valorización que se hubieren pagado, cuando se trate de bienes raíces. El ajuste previsto en este artículo podrá aplicarse, a opción del contribuyente, sobre el costo fiscal de los bienes que figure en la declaración de renta del año gravable de 1986. En este evento, el incremento porcentual aplicable será el que se haya registrado entre el 1o. de enero de 1987 y el 1o. de enero del año en el cual se enajene el bien. Los ajustes efectuados de conformidad con el inciso primero del artículo 70, no serán aplicables para determinar la renta o la ganancia ocasional prevista en este artículo. Caso 6. Art 277. Valor patrimonial de los inmuebles. Los contribuyentes obligados a llevar libros de contabilidad deben declarar los inmuebles por el costo fiscal, determinado de acuerdo con lo dispuesto en los Capítulos I y III del Título II del Libro I de este Estatuto y en el artículo 65 de la Ley 75 de 1986. Los contribuyentes no obligados a llevar libros de contabilidad deben declarar los inmuebles por el mayor valor entre el costo de adquisición, el costo fiscal, el autoavalúo o el avalúo catastral actualizado al final del ejercicio, sin perjuicio de lo dispuesto en los artículos 72 y 73 de este Estatuto. Las construcciones o mejoras no incorporadas para efectos del avalúo o el costo fiscal del respectivo inmueble deben ser declaradas por separado. Lo previsto en este artículo se aplicará sin perjuicio de lo dispuesto en el artículo 90-2 de este Estatuto.