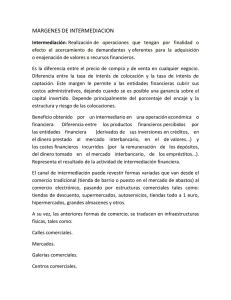

el margen de intermediación puro y el punto de equilibrio de la

Anuncio