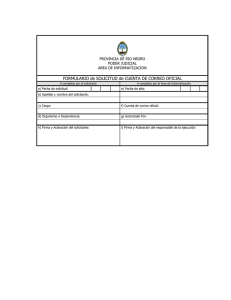

ANEXO LEGAL CUENTA SUELDO ANEXO LEGAL

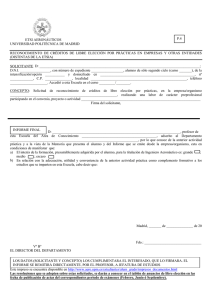

Anuncio