- Ninguna Categoria

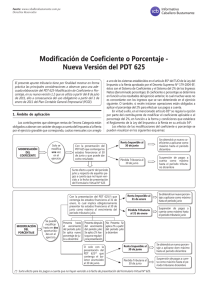

Modificación del Coeficiente y Porcentaje de los Pagos a Cuenta

Anuncio

Modificación del Coeficiente y Porcentaje de los Pagos a Cuenta del Impuesto a la Renta En el presente trabajo se exponen las principales consideraciones a observar a efectos de modificar el coeficiente o porcentaje que corresponde utilizar según el sistema aplicado por cada contribuyente. Complementándose con el desarrollo de un caso práctico integral que incluye la elaboración del PDT 625. –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– 1. Obligatoriedad de efectuar pagos a cuenta –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– El artículo 85º del Texto Único Ordenado de la Ley del Impuesto a la Renta (LIR), regula la obligación de los contribuyentes perceptores de rentas de abonar con carácter de pago a cuenta el IR que en definitiva les corresponda por el ejercicio gravable, dentro de los plazos previstos por el Código Tributario, mediante cuotas mensuales que determinarán con arreglo a alguno de los sistemas establecidos en el referido artículo, vale decir, de acuerdo al Sistema de Coeficientes o Sistema de Porcentaje. Conviene destacar que los ingresos considerados para la aplicación de los pagos a cuenta serán aquellos ingresos gravables “devengados en cada mes” siguiendo el criterio de imputación establecido para las rentas empresariales en el artículo 57º LIR. Queda claro que los contribuyentes deben cumplir con efectuar los pagos a cuenta en forma obligatoria, pudiendo en algunos casos evaluar la conveniencia de modificar el coeficiente o porcentaje que corresponde aplicar. –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– 2. Modificación del coeficiente –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– En atención al procedimiento descrito en el artículo 54º del Reglamento de la LIR la modificación del coeficiente surtirá efecto a partir del pago a cuenta correspondiente al periodo julio 2010 (cuya fecha de vencimiento según último dígito del RUC es en el mes de agosto) hasta el período diciembre 2010 que no hubieran vencido a la fecha de presentación del PDT 625. Para que dicha modificación surta efecto, se deben cumplir las condiciones generales siguientes: – Los contribuyentes deberán cumplir con presentar la declaración jurada anual del Impuesto a la Renta, correspondiente al ejercicio 2009 (vía PDT 664 Renta Anual 2009), salvo el caso de entidades que se hubiesen encontrado en otro régimen o que recién inician operaciones. Informativo Caballero Bustamante – Elaborar los Estados Financieros (Balance General y Estado de Ganancias y Pérdidas) a valores históricos al 30 de junio 2010. – Registrar en el Libro de Inventarios y Balances, el Balance General y el Estado de Ganancias y Pérdidas a valores históricos elaborado al 30 de junio 2010. – En función al resultado contable obtenido al 30 de junio, evaluar la existencia de agregados y deducciones a efectos de obtener la Renta Neta Imponible y por ende el respectivo Impuesto a la Renta. En caso corresponda, también debería determinarse la respectiva Participación de los Trabajadores en las Utilidades. – En el caso de contribuyentes que tuvieran pérdidas arrastrables acumuladas al ejercicio anterior, podrán deducirlas de la renta neta de acuerdo al sistema de compensación que hayan elegido (1). –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– 3. Modificación del porcentaje –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Al igual que la modificación del coeficiente descrita en el numeral anterior, los contribuyentes también tienen la opción de modificar el porcentaje, toda vez que el factor aplicable para sus pagos a cuenta del dos por ciento (2%) puede resultar muy alto para sus fines empresariales, siendo necesario cumplir con la presentación del referido PDT 625 que permita determinar un nuevo factor. La modificación del porcentaje puede realizarse a partir del pago a cuenta de enero o julio con las siguientes particularidades: 3.1. Modificación a partir del pago a cuenta correspondiente al mes de enero Para efectos de la modificación del porcentaje, debe elaborarse los Estados Financieros al 31 de enero. En este caso la modificación surte efectos a partir de los pagos a cuenta correspondientes a los meses de enero a junio que no hayan vencido a la fecha de presentación del PDT 625. Al respecto, pueden presentarse dos situaciones: La entidad inició actividades antes del ejercicio 2010: Previamente a la presentación del PDT 625, la entidad debe haber presentado la declaración jurada anual del IR (2) correspondiente al ejercicio 2009. ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– La entidad inició actividades Bastará cumplir con la presentación del PDT en el ejercicio 2010: 625 con los Estados Financieros acumulados al 31 de enero. Fuente: www.caballerobustamante.com.pe Derechos Reservados El nuevo porcentaje se calcula de la siguiente manera: Paso 1 Se determina el IR a partir del Resultado Tributario al 31 de enero ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Paso 2 Se divide el IR entre los Ingresos Netos al 31 de enero ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Paso 3 El resultado se multiplica por 100 y se redondea hasta dos decimales. Cuando se modifique el porcentaje en función a los Estados Financieros al 31 de enero, en forma obligatoria también se deberán elaborar los Estados Financieros al 30 de junio y presentarse una nueva declaración vía PDT 625 la cual surtirá efectos a partir de los pagos a cuenta correspondientes a los meses de julio a diciembre; observando las reglas que se detallan en el numeral 3.2. siguiente. En caso la entidad no cumpla con presentar el PDT 625, los pagos a cuenta se calcularán aplicando el porcentaje del 2% sobre sus ingresos netos, hasta que se regularice la presentación de dicha declaración. Cuando se presente el PDT 625 el nuevo porcentaje se aplicará únicamente a los pagos a cuenta de julio a diciembre que no hubieran vencido. 3.2. Modificación a partir del pago a cuenta correspondiente al mes de julio En este caso, la modificación surte efecto a partir de los pagos a cuenta correspondientes a los meses de julio (3) a diciembre que no hubiesen vencido a la fecha de presentación del PDT 625 y en función a los estados financieros acumulados al 30 de junio 2010. El nuevo porcentaje se calcula de la siguiente manera: Paso 1 Se determina el IR sobre el Resultado Tributario al 30 de junio. ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Paso 2 Se divide el IR ente los Ingresos Netos al 30 de junio. ––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Paso 3 El resultado se multiplica por 100 y se redondea hasta dos decimales. 3.3. Reglas a observar Para que la modificación del porcentaje surta efecto se deben cumplir las condiciones generales siguientes: – Los contribuyentes deberán haber cumplido con presentar la declaración jurada anual del Impuesto a la Renta, correspondiente al ejercicio 2009 (vía PDT 664 Renta Anual 2009), salvo el caso de entidades que se hubiesen encontrado en otro régimen o que recién inician operaciones. – Elaborar los Estados Financieros (Balance General y Estado de Ganancias y Pérdidas) a valores históricos al 31 de enero 2010 o 30 de junio 2010, según corresponda. – Registrar en el Libro de Inventarios y Balances, el Balance General y el Estado de Ganancias y Pérdidas a valores históricos elaborado al 31 de enero 2010 0 30 de junio 2010, según corresponda. En este supuesto, el contribuyente deberá tener registradas las operaciones que lo sustenten con un atraso no mayor a dos meses contados desde el primer día hábil del mes siguiente a enero o junio, según corresponda, en virtud al Anexo 2 de la Resolución de Superintendencia Nº 234-2006/SUNAT (30.12.2006). – En función al resultado contable obtenido al 31 de enero o 30 de junio, la entidad deberá evaluar la existencia de agregados y deducciones a efectos de obtener la Renta Neta Imponible y por ende el respectivo Impuesto a la Renta. En caso corresponda, también debería determinarse la respectiva Participación de los Trabajadores en las Utilidades. – En el caso de contribuyentes que tuvieran pérdidas arrastrables acumuladas al ejercicio anterior, podrán deducirlas de la renta neta de acuerdo al sistema de compensación que hayan elegido. Fuente: www.caballerobustamante.com.pe Derechos Reservados –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– 4. Suspensión de la aplicación del factor sobre los pagos a cuenta –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– En determinados supuestos, la presentación del referido PDT 625 no permite determinar el coeficiente o porcentaje debido a que no existe renta imponible según los estados financieros que versan en dichas declaraciones. En esa circunstancia, la entidad suspenderá la aplicación del factor (coeficiente o porcentaje, según corresponda) sobre sus pagos a cuenta, sin perjuicio de su obligación de presentar las respectivas declaraciones juradas mensuales del Impuesto a la Renta vía PDT 621. Es decir, a partir de la fecha en que surte efectos la modificación del coeficiente, presentará la declaración jurada mensual, a través del PDT IGV Renta Mensual Formulario Virtual Nº 621, consignando respecto al concepto del Impuesto a la Renta, en la casilla N° 301 el total de los ingresos obtenidos en cada período tributario y “0” en el casillero Nº 380 que corresponde al Sistema A-Coeficiente; para tal efecto, en la ventana de asistente de cálculo de dicho casillero se consignará “0” en la casilla de Impuesto Determinado y en la casilla de Ingresos Netos el importe de los ingresos netos obtenidos en el semestre. En forma similar, para el Sistema B- Porcentaje, en el casillero Nº 315 se consignará “0” y en la casilla 301 el total de los ingresos gravables obtenidos en cada período tributario. –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– 5. Compensación de Pérdidas Tributarias –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– 5.1. Sistemas de Compensación A continuación referimos brevemente los sistemas de compensación de pérdidas y su implicancia en el sistema de pagos a cuenta • Sistema a) La imputación se realizará de año en año contra la renta neta de tercera categoría, considerando un plazo de compensación de cuatro (4) ejercicios, computados a partir del ejercicio siguiente en que la pérdida se genere, el saldo no compensado al término de dicho plazo no podrá ser arrastrado a los ejercicios siguientes. Como se puede observar, los contribuyentes que elijan el sistema a) para efectuar la compensación de pérdidas tributarias, en tanto mantengan un saldo arrastrable durante el plazo permitido, no van a obtener Renta Neta Imponible resultante al final de cada ejercicio involucrado. Por lo tanto, no podrán elegir el Sistema de Coeficientes para aplicar contra los pagos a cuenta de tercera categoría sino que tendrán que elegir necesariamente el sistema de porcentaje. • Sistema b) de arrastre de pérdidas tributarias En este sistema la imputación de la pérdida tributaria arrastrable, se efectuará de año en año contra la renta neta de tercera categoría, pero sólo se podrá realizar hasta el 50% de la referida renta neta por lo que siempre existirá renta gravable. En este sistema no existe plazo para efectuar la compensación y por lo tanto, se podrán imputar hasta que se agoten. Este sistema de arrastre de pérdidas tributarias no se opone o contradice con los sistemas de coeficiente o porcentaje, según corresponda su aplicación en función a los resultados del ejercicio anterior. En efecto: Si se elige el sistema b) para compensar las pérdidas tributarias, se consideraría lo siguiente: – En el ejercicio siguiente al que se genera dicha pérdida corresponderá aplicar el sistema de porcentaje para la determinación de los pagos a cuenta, puesto que en el año anterior se ha obtenido pérdida tributaria. – Cuando se efectúe la compensación (para lo cual se debe obtener un resultado positivo) únicamente se realizará hasta el Informativo Caballero Bustamante 50% de la Renta Neta Imponible obtenida en cada ejercicio. Por lo cual siempre se obtendrá un resultado positivo (50%) que implicará la aplicación del sistema de coeficientes. 5.2. Aplicación de la pérdida tributaria arrastrable contra la Renta Neta Imponible • Sistema de Coeficientes Se deducirá de la renta neta que se obtenga al 30 de junio, 6/12 de las pérdidas tributarias arrastrables hasta el límite del 50% de dicha renta neta imponible (considerando de acuerdo a lo antes desarrollado que solo bajo este sistema b) de compensación de pérdidas tributarias procede aplicar el sistema de coeficientes para los pagos a cuenta). • Sistema de Porcentajes Se deducirá de la renta neta que se obtenga al 31.01 ó al 30.06, 1/12 ó 6/12 respectivamente de las pérdidas tributarias arrastrables según el sistema que se haya elegido para compensar la pérdida. Cabe relevar que bajo el sistema b) de compensación de pérdidas tributarias, ésta tiene como límite el 50% de la renta imponible obtenida. –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– 6. Si el contribuyente modifica el porcentaje con un balance acumulado al 31 de enero ¿Qué sucede si con posterioridad se sustituye la declaración jurada anual del IR correspondiente al ejercicio anterior? –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– La interrogante se plantea bajo el contexto de una entidad que inició actividades empresariales en el ejercicio anterior y que presenta un balance acumulado al 31 de enero, siendo para tal efecto un requisito indispensable que dicha entidad haya presentado la declaración jurada anual del Impuesto a la Renta correspondiente al ejercicio anterior. Al producirse la sustitución de la declaración jurada anual del Impuesto a la Renta, se altera la información originalmente presentada por la entidad correspondiente al periodo anterior. La Administración Tributaria ha emitido opinión en el Informe Nº 190-2006-SUNAT/2B0000 (de fecha 02.08.2006) considerando que: ”No surte efecto la modificación del porcentaje de acuerdo al balance acumulado al 31 de enero (PDT – formulario virtual N° 0625), si con posterioridad a la presentación de dicha declaración jurada informativa el contribuyente presenta una declaración sustitutoria de la declaración jurada anual del Impuesto a la Renta del ejercicio anterior”. En función a ello, se entendería que el contribuyente se encuentra obligado a presentar una nueva declaración jurada vía PDT 625 para modificar el porcentaje, surtiendo efecto a partir del período tributario que no hubiera vencido a la fecha de presentación y hasta el mes de junio. Asimismo, se tendrá que analizar el efecto en las declaraciones juradas mensuales presentadas con anterioridad a la sustitución de la Declaración Jurada Anual del Impuesto a la Renta. Así si se modificó el porcentaje –disminuyéndolo– a partir del período enero y luego a la fecha de vencimiento del Impuesto a la Renta anual, se sustituye la declaración; entonces la empresa tendría que rectificar la declaración jurada mensual de los períodos enero y febrero considerando como porcentaje el 2% (4). –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– 7. Aplicación práctica Considerando que la entidad viene arrastrando desde el ejercicio 2008 una pérdida bajo el sistema b) que al 31 de diciembre del 2009 asciende a S/. 123,000.00 se decide presentar el PDT 625 para efectos de reducir el factor aplicable para sus pagos a cuenta mensuales. La presentación del PDT 625 se efectuará el 09 de agosto 2010. De la revisión de sus operaciones se ha determinado las siguientes adiciones y deducciones: – Total Adiciones S/. 96,000.00 – Total Deducciones S/. 189.00 Finalmente se sabe que la empresa cuenta sólo con 12 trabajadores y que en el ejercicio 2010 continua utilizando el Plan Contable General Revisado (PCGR). Solución Considerando que la presentación del PDT 625 se efectuará el 09 de agosto, la modificación del coeficiente surtirá efecto para los pagos a cuenta correspondientes al periodo julio 2010, cuya fecha de vencimiento según el último dígito de RUC es el 12 de agosto 2010, hasta el periodo diciembre 2010. – Determinación de la Renta Neta Imponible Renta Neta = Utilidad antes de Impuestos + Adiciones – Deducciones Renta Neta =385,689 + 96,000 – 189 Renta Neta = 481,500 A continuación se debe contemplar lo dispuesto por el numeral 5 del inciso b) del artículo 54º del Reglamento LIR, toda vez que de la pérdida que se viene arrastrando bajo el sistema b) se podrá compensar seis dozavos (6/12), pero sólo hasta el límite del cincuenta por ciento (50%) de la renta neta que resulte al 30 de junio. Del resultado anterior se aprecia que el importe de la Renta Neta asciende a S/. 481,500.00 por lo que el límite del 50% corresponde a S/. 240,750.00. Renta Neta Imponible = Renta neta – 6/12 Pérdidas Tributarias Renta Neta Imponible = 481,500 – (123,000 x 6/12) Renta Neta Imponible = 481,500 – 61,500 Renta Neta Imponible = 420,000 – Determinación del Impuesto a la Renta Informativo Caballero Bustamante Impuesto a la Renta = Renta Neta Imponible x 30% Impuesto a la Renta = 420,000 x 30% Impuesto a la Renta = 126,000 – Cálculo del Coeficiente aplicable para los pagos a cuenta mensuales correspondientes a los periodos julio a diciembre del 2010 A continuación se debe identificar los Ingresos Gravables Devengados: Ventas netas S/. 11´800,000 Ingresos Financieros Gravados 127,375 –––––––––– Total Ingresos Gravables S/. 11´927,375 Seguidamente se efectuará el siguiente cálculo: –––––––––––––––––––––––––––––––––––––––––––––––––––––––––– Enunciado Inversiones San Borja SAC, identificada con RUC 20431084172, como contribuyente del Régimen General del Impuesto a la Renta presentó oportunamente su declaración jurada anual correspondiente al ejercicio 2009, determinando la aplicación del sistema de coeficientes para sus pagos a cuenta mensuales (a partir de la presentación del PDT 621 correspondiente al periodo marzo 2010). El coeficiente aplicable corresponde a 0.0172. Se aplica el total de 6/12 de la pérdida tributaria dado que es inferior al límite máximo permitido. Impuesto a la Renta Calculado Coeficiente = –––––––––––––––––––––––––––––– Total Ingresos Gravables 126,000 Coeficiente = ––––––––––– Coeficiente = 0.0106 11´927,375 Cabe referir que el resultado se redondea considerando cuatro (4) decimales. Fuente: www.caballerobustamante.com.pe Derechos Reservados – Llenado del PDT 625 Las primeras pantallas corresponden a la identificación del declarante, principalmente al régimen tributario que se encuentra acogido y su condición, esto es, si es persona jurídica o persona natural con negocio. Seguidamente se debe identificar el sistema de pago en función a los resultados obtenidos en los periodos anteriores: Dado que aplica el sistema b) para compensar las pérdidas tributarias, en el ejercicio 2009 obtiene Utilidad tributaria. En el Estado de ganancias y Pérdidas se reflejan las cuentas de gestión, en forma similar a como se presenta en la Declaración Jurada Anual del Impuesto a la Renta: Seguidamente se deberán identificar las adiciones y deducciones en las casillas 103 y 105, respectivamente, y el importe de la pérdida compensable en la casilla 108, siguiendo los lineamientos establecidos en el citado artículo 54º del Reglamento del IR. Finalmente, se ingresará la Información complementaria requerida por SUNAT. Conforme al enunciado la entidad obtuvo en el ejercicio 2008 una pérdida tributaria, la cual se compensó bajo el sistema de arrastre establecido en el inciso b) del artículo 50º de la Ley del Impuesto a la Renta. La versión vigente del PDT 625 identifica los campos en función a la estructura del Plan Contable General Revisado, constituyendo un problema para los contribuyentes que ya han adoptado el Plan Contable General Empresarial, por lo que resulta necesario que la SUNAT habilite la opción para el presente ejercicio de elegir el Plan Contable que se haya utilizado, en forma similar como se procedió vía Declaración Jurada Anual del Impuesto a la Renta del ejercicio 2009: NOTAS A continuación se muestran las cuentas que conforman el pasivo y el patrimonio: Fuente: www.caballerobustamante.com.pe Derechos Reservados (1) Los sistemas de compensación de pérdidas así como las reglas a observar para su adecuada elección y compensación, se encuentran regulados en el artículo 50º LIR y artículo 29º Reglamento LIR. (2) Conviene precisar que este requisito es obligatorio, tal como se puede advertir en el caso resuelto por el Tribunal Fiscal en la RTF Nº 01494-3-2009 (18.02.2009). (3) Sobre el particular se recomienda revisar la RTF Nº 05581-3-2007 (22.06.2007). (4) Bajo el entendido que se ha generado un tributo omitido, se configura la infracción tipificada en el numeral 1 artículo 178º del Código Tributario, sancionada con una multa ascendente al 50% del Tributo omitido que no puede ser menor al 5% de la UIT y que tiene una rebaja de 90% en caso de subsanación voluntaria y pago de la multa, actualizada con intereses moratorios hasta la fecha de pago. n Informativo Caballero Bustamante

Anuncio

Documentos relacionados

Descargar

Anuncio

Añadir este documento a la recogida (s)

Puede agregar este documento a su colección de estudio (s)

Iniciar sesión Disponible sólo para usuarios autorizadosAñadir a este documento guardado

Puede agregar este documento a su lista guardada

Iniciar sesión Disponible sólo para usuarios autorizados