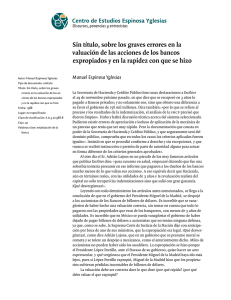

Conceptos generales sobre valuación de empresas

Anuncio