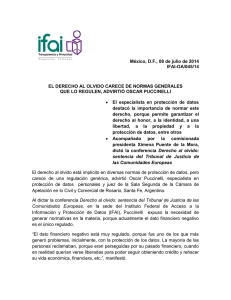

El “derecho al olvido” - Universidad de los Andes

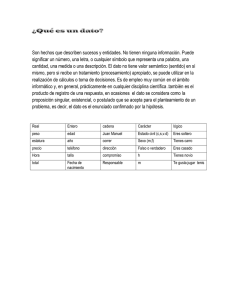

Anuncio