Ejercicio - NIC NIIF

Anuncio

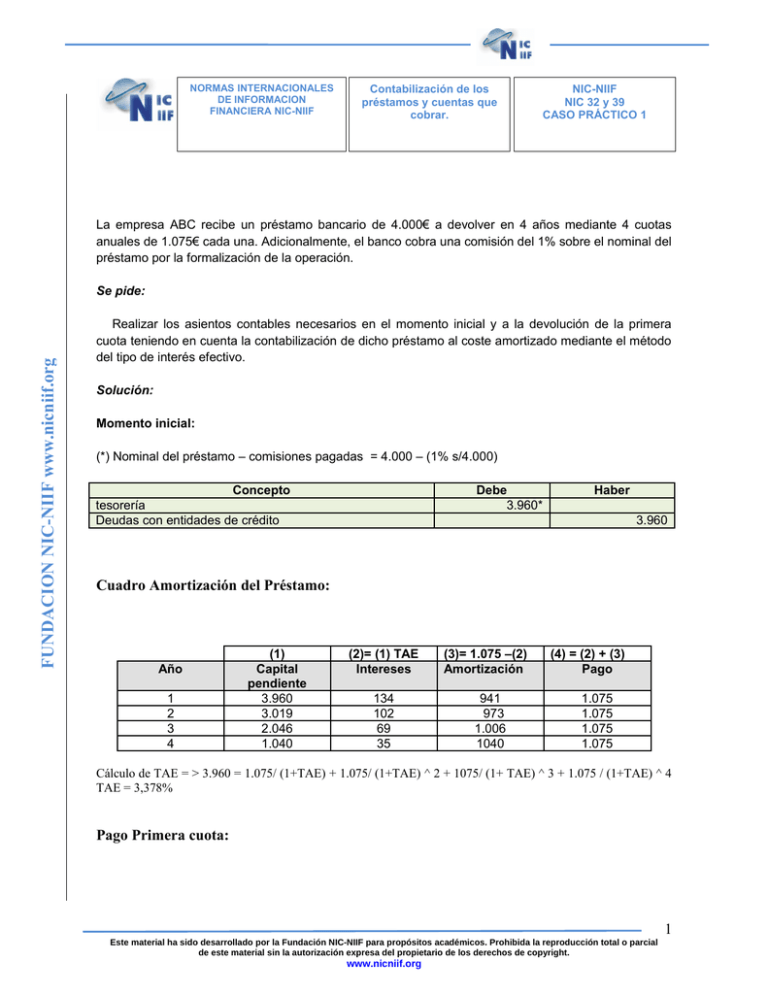

NORMAS INTERNACIONALES DE INFORMACION FINANCIERA NIC-NIIF Contabilización de los préstamos y cuentas que cobrar. NIC-NIIF NIC 32 y 39 CASO PRÁCTICO 1 La empresa ABC recibe un préstamo bancario de 4.000€ a devolver en 4 años mediante 4 cuotas anuales de 1.075€ cada una. Adicionalmente, el banco cobra una comisión del 1% sobre el nominal del préstamo por la formalización de la operación. FUNDACION NIC-NIIF www.nicniif.org Se pide: Realizar los asientos contables necesarios en el momento inicial y a la devolución de la primera cuota teniendo en cuenta la contabilización de dicho préstamo al coste amortizado mediante el método del tipo de interés efectivo. Solución: Momento inicial: (*) Nominal del préstamo – comisiones pagadas = 4.000 – (1% s/4.000) Concepto tesorería Deudas con entidades de crédito Debe 3.960* Haber 3.960 Cuadro Amortización del Préstamo: Año 1 2 3 4 (1) Capital pendiente 3.960 3.019 2.046 1.040 (2)= (1) TAE Intereses 134 102 69 35 (3)= 1.075 –(2) Amortización 941 973 1.006 1040 (4) = (2) + (3) Pago 1.075 1.075 1.075 1.075 Cálculo de TAE = > 3.960 = 1.075/ (1+TAE) + 1.075/ (1+TAE) ^ 2 + 1075/ (1+ TAE) ^ 3 + 1.075 / (1+TAE) ^ 4 TAE = 3,378% Pago Primera cuota: 1 Este material ha sido desarrollado por la Fundación NIC-NIIF para propósitos académicos. Prohibida la reproducción total o parcial de este material sin la autorización expresa del propietario de los derechos de copyright. www.nicniif.org Concepto Deudas con entidades de crédito Gastos financieros Tesorería Debe Haber 941 134 1.075 Justificación: Las NIC 32 y 39 establecen: - Los préstamos y cuentas que cobrar, en el momento inicial, deben ser registrados por su coste, incluyendo éste los constes de la transacción. - La valoración posterior de dichos préstamos y cuentas que cobrar se realizará el coste amortizado (NIC 39, párrafo 46). El coste amortizado incluye: Valor inicial (-) Reembolsos de principal (-) Amortización gradual de comisiones/costes de transacción /primas y descuentos La amortización gradual de los costes de transacción se realizará mediante el método del tipo de interés efectivo, es decir, aplicando el tipo de interés que iguala los flujos de efectivo a cobrar o que pagar a lo largo de la vida esperada del préstamo con su importe neto en libros (NIC 39, párrafo 9). 2 Este material ha sido desarrollado por la Fundación NIC-NIIF para propósitos académicos. Prohibida la reproducción total o parcial de este material sin la autorización expresa del propietario de los derechos de copyright. www.nicniif.org NORMAS INTERNACIONALES DE INFORMACION FINANCIERA NIC-NIIF Valoración posterior de las inversiones financieras. Activos de la cartera de negociación, inversiones financieras disponibles para la venta e inversiones financieras mantenidas hasta vencimiento. NIC-NIIF NIC 32 y 39 CASO PRÁCTICO 2 FUNDACION NIC-NIIF www.nicniif.org La empresa ABC tiene en su cartera de inversiones financieras los siguientes títulos: - Activos financieros al valor razonable con cambios en resultados: 1.000 acciones de Telefónica con valor razonable en la fecha de adquisición de 10€ cada una = > 10.000€ - Activos financieros disponibles para la venta 1 Bono de empresa de nominal 6.000€ con valor razonable en la fecha de adquisición del 102% = > 6.120€ - Inversiones mantenidas hasta el vencimiento 1 Obligación del Estado de nominal 60.000€ con valor razonable en la fecha de adquisición del 102% = > 63.000€ Nota: el valor del reembolso a su vencimiento es superior al 105% A 31 de diciembre de 2006, los valores razonables de dichos títulos son los siguientes: - Acciones Telefónica = 12€ => 12.000€ Bono de empresa = 98% = > 5.880 € Obligación del Estado = 103% = > 61.800 A 31 de diciembre de 2006, los valores razonables de dichos títulos con los siguientes: - Acciones Telefónica = 11€ = > 11.000€ Bono de empresa = 95% = > 5.700€ (se considera dicho decremento de valor irreversible, es decir, una pérdida por deterioro) Obligación del Estado = 101% = > 6.600€ Se pide: Realizar los asientos contables necesarios para reflejar los cambios de valores en cada uno de los casos a 31 de diciembre de 2005 y a 31 de diciembre de 2006. Solución: Ajustes de valoración a 31 de diciembre de 2005. 3 Este material ha sido desarrollado por la Fundación NIC-NIIF para propósitos académicos. Prohibida la reproducción total o parcial de este material sin la autorización expresa del propietario de los derechos de copyright. www.nicniif.org a) Con relación a los activos financieros el valor razonable con cambios en resultados (cartera negociación): Concepto Activos financieros Beneficios por activos financieros Debe 2.000* Haber 2.000 (*) Valor razonable a 31 de diciembre 2005 – Precio adquisición = (1.000 x 12) – (1.000 x 10) Beneficio por activos financieros a resultados: 12.000 – 10.000 = 2.000€ b) Con relación a los activos financieros disponibles para la venta: Concepto Debe Activos financieros Activos financieros Haber 240* 240 (*) Valor razonable a 31 de diciembre – precio adquisición = (6.000 x 98%) – (6.000 x 102%) Disminución reserva revalorización: 5.880 – 6120 = 240€ Nota: esta pérdida de valor del activo financiero disponible para la venta no se considera una pérdida por deterioro. En el supuesto de que se considerara una pérdida por deterioro la disminución de valor del activo se llevaría directamente a resultados del ejercicio. c) Inversiones mantenidas hasta el vencimiento: Se valoran al coste amortizado. No están sujetas a variaciones del valor razonable. El coste amortizado es igual o superior al valor contabilizado inicialmente. Ajustes de valoración a 31 de diciembre de 2006 a) Con relación a los activos financieros al valor razonable con cambios en resultados (cartera negociación): Concepto Pérdidas por activos financieros Activos financieros Debe 1.000* Haber 1.000 (*) Valor razonable a 31 diciembre 2006 – Valor razonable a 31 de diciembre 2005 = (1.000 x11) – (1.000 x 12) Pérdida por deterioro: 11.000 – 12.000 = 1.000€ 4 Este material ha sido desarrollado por la Fundación NIC-NIIF para propósitos académicos. Prohibida la reproducción total o parcial de este material sin la autorización expresa del propietario de los derechos de copyright. www.nicniif.org b) Activos financieros disponibles para la venta: En este caso, se trata de una disminución de valor por deterioro del valor del activo. Por tanto, el tratamiento difiere del establecido para el año 2005. Concepto Pérdidas por activos financieros Activos financieros Reservas revalorización Debe Haber 420** 180* 420 (*) Pérdida valor del activo financiero: valor razonable a 31 de diciembre 2006 – valor razonable a 31 de diciembre de 2005 = (6.000 x 95%) – (6.000 x 98%) Pérdida de valor del activo financiero: 5.700 – 5.880 = 180€ (**) Pérdida a reconocer en resultados: valor razonable a 31 de diciembre de 2006 – precio de adquisición = (6.000 x 95%) – (6.000 x 102%). Pérdida por deterioro a reconocer en resultados: 5.700 – 6...120 = 420€ Finalmente, hay que tener en cuenta que debe reajustarse la reserva de revalorización abonada en el ejercicio 2005. c) Inversiones mantenidas hasta el vencimiento Se valoran al coste amortizado. No están sujetas a variaciones del valor razonable. El coste amortizado es superior al valor contabilizado en el reconocimiento inicial. Justificación: La NIC 39 establece: Las inversiones financieras, en el momento de su adquisición, deben contabilizarse por su precio de adquisición, incluyendo éste los costes de la transacción, y deben ser clasificadas en alguna de las siguientes carteras (párrafos 9 y 45) - Activos financieros al valor razonable con cambios en resultados: incluye aquellos activos financieros adquiridos con el objetivo de venderlos en un futuro inmediato para la obtención de beneficios a corto plazo. - Inversiones financieras mantenidas hasta el vencimiento: incluye aquellos activos financieros con un vencimiento fijado, unos pagos fijos o determinables y que la empresa tiene la intención y la capacidad financiera para mantenerlos hasta su vencimiento. - Activos financieros disponibles para la venta: incluye aquellos activos financieros no clasificados en ninguna de las dos carteras anteriores. 5 Este material ha sido desarrollado por la Fundación NIC-NIIF para propósitos académicos. Prohibida la reproducción total o parcial de este material sin la autorización expresa del propietario de los derechos de copyright. www.nicniif.org La valoración posterior de las inversiones financieras se realizará en función de la cartera en la cual estén clasificados (párrafos 45 y 46) - Activos financieros al valor razonable con cambios en resultados: Valor Razonable con contrapartida Resultado del ejercicio. - Inversiones financieras mantenidas hasta el vencimiento: Coste amortizado. - Activos financieros disponibles para la venta: Valor Razonable con contrapartida Reservas de Revalorización, tanto sea un incremento o un decremento del valor. En este último caso, no obstante, si se considera el decremento de valor permanente, es decir, existe un deterioro de valor, el ajuste se realizará contra el resultado del ejercicio. Se entiende como Valor Razonable (párrafo 9) la cantidad por la cual puede ser intercambiado un activo o cancelado un pasivo entre un comprador y un vendedor interesados, debidamente informados y en condiciones de independencia mutua. Con referencia al deterioro e incobrabilidad de los activos financieros se establece (párrafo 58) que una entidad evaluará en cada fecha de balance si existe evidencia objetiva de que un activo financiero o un grupo de activos está deteriorado. Si tal evidencia existiese, la entidad aplicará lo dispuesto en los párrafos 63, 66 y 67. La evidencia objetiva de que un activo o un grupo de activos están deteriorados incluye datos observables, que reclaman la atención del tenedor del activo sobre los siguientes eventos que causan la pérdida. Entre otros se señalan (párrafo 59): - Dificultades financieras significativas del emisor o del obligado. - Incumplimiento de las cláusulas contractuales, tales como impagos o retrasos en el pago de los intereses o el principal. - Que sea cada vez más probable que el prestatario entre en una situación concursal o en cualquier otra situación de reorganización financiera. Finalmente, se señal respecto al deterioro de los activos financieros disponibles para la venta (párrafo 67) que cuando un descenso en el valor razonable de un activo financiero disponible para la venta haya sido reconocido directamente en el patrimonio neto se eliminará del mismo y se reconocerá en el resultado del ejercicio, aunque el activo financiero no haya sido dado de baja en cuentas. 6 Este material ha sido desarrollado por la Fundación NIC-NIIF para propósitos académicos. Prohibida la reproducción total o parcial de este material sin la autorización expresa del propietario de los derechos de copyright. www.nicniif.org Contabilización de productos derivados y coberturas de valor razonable. NORMAS INTERNACIONALES DE INFORMACION FINANCIERA NIC-NIIF NIC-NIIF NIC 32 y 39 CASO PRÁCTICO 3 A 31 de diciembre de 2004 se adquieren 5.000 acciones de Repsol a un valor razonable en la fecha de adquisición de 20€ cada una (100.000€). Estas acciones se han clasificado en la cartera de activos financieros disponibles para la venta. Adicionalmente, para cubrir el riesgo de variaciones en el valor razonable de dichas acciones, se han contratado 50 opciones de venta (cada opción incluye 100 acciones9 con precio de ejercicio 20€ y vencimiento en 3 años. La prima pagada por dichas opciones ha sido de 0,5€ por cada una de ellas (0,5 x 50 x 100 = 2.500€ en total) FUNDACION NIC-NIIF www.nicniif.org Teniendo en cuenta que a 31 de diciembre de 2005: - El valor razonable de la acción es de 18€ - El valor razonable de la prima de la opción es de: 2,5€ Se pide: Realizar los asientos necesarios para contabilizar ambas operaciones en el momento de su adquisición y su valoración posterior a 31 de diciembre de 2005. Solución: c) Momento de la adquisición: Por las acciones: Concepto Activos financieros disponibles para la venta Tesorería Debe 100.000 Haber 100.000 Por las opciones: Concepto Activos financieros derivados Tesorería Debe Haber 2.500 2.500 7 Este material ha sido desarrollado por la Fundación NIC-NIIF para propósitos académicos. Prohibida la reproducción total o parcial de este material sin la autorización expresa del propietario de los derechos de copyright. www.nicniif.org 2. Valoración a 31 de diciembre de 2005: Por las acciones: Concepto Pérdidas por activos financieros Activos financieros Debe 10.000* Haber 10.000 (*) Valor razonable 31 diciembre – Precio adquisición = (5.000 x 18) – (5.000 20) Por las opciones: Concepto Activos financieros derivados Beneficios por activos financieros Debe 10.000* Haber 10.000 (*) Valor razonable a 31 diciembre – Precio adquisición = (2,5 s 50 x 100) – (0,5 x 50 x 100) Justificación: Las NIC 31 y 39 establecen: - Los productos derivados deben contabilizarse en el balance de situación por su valor razonable. - Una cobertura de valor razonable es una cobertura de un riesgo concreto que pueda afectar al resultado neto del ejercicio, por la exposición de cambios en el valor razonable de un activo o un pasivo (NIC 39, párrafo 86, apartado a). - En las coberturas de valor razonable (NIC 39 párrafos 89 a 94) se establece: • Tanto el instrumento de cobertura como el elemento cubierto deben ser contabilizados a su valor razonable con contrapartida en el resultado del ejercicio. • Este criterio se seguirá para el elemento cubierto sea cual sea el método de valoración que aplicar en el caso de que no estuviera cubierto. • Asimismo, si la cobertura es100% eficiente, los valores razonables del elemento de cobertura y del elemento cubierto serán idénticos en valor absoluto y de signo contrario; por tanto, el impacto global sobre el resultado del ejercicio será nulo. 8 Este material ha sido desarrollado por la Fundación NIC-NIIF para propósitos académicos. Prohibida la reproducción total o parcial de este material sin la autorización expresa del propietario de los derechos de copyright. www.nicniif.org