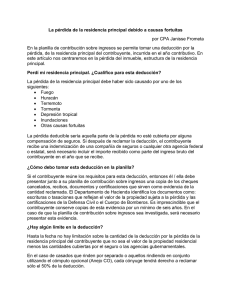

¿Qué puedo deducir de mi planilla?

Anuncio

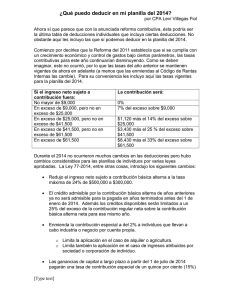

¿Qué puedo deducir de mi planilla? Por CPA Jorge Guallini Colaborador del Colegio de CPA En estos momentos, el gobierno de Puerto Rico está repensando su política contributiva para el año 2015 y años subsiguientes. Si bien es importante estar atento a dichos cambios, también es el momento del año en que debemos estar preparándonos para radicar la planilla de contribución sobre ingresos del 2014, la cual vence el próximo 15 de abril. Durante este proceso, es sumamente importante tener en mente qué deducciones podemos reclamar en nuestras planillas. A continuación discutimos las deducciones disponibles para los individuos para el año del 2014. Intereses hipotecarios: Se pueden deducir los intereses pagados o acumulados sobre hipotecas de la residencia principal del contribuyente y/o una segunda residencia localizada en Puerto Rico. La deducción está limitada al menor de $35,000 o el 30% del ingreso bruto ajustado. Estas limitaciones no aplican a contribuyentes mayores de 65 años y podrían no aplicarle a menores de 65 años que hayan sufrido una disminución reciente en su ingreso. Pérdida en su residencia principal: Se pueden deducir las pérdidas en la residencia principal por causas fortuitas (huracán, inundaciones, fuego, deslizamiento, etc.) que no hayan sido compensadas por un seguro. Gastos médicos: Los gastos médicos no cubiertos por seguros médicos serán deducibles una vez excedan el 6% del ingreso bruto ajustado. Entre los gastos médicos que se tomarán en consideración se incluyen, entre otros, primas de seguro médico, honorarios pagados a médicos y otros profesionales de la salud, medicinas recetadas y gastos de equipo ortopédico. Donativos: Donativos hechos a entidades sin fines de lucro organizadas en Puerto Rico o Estados Unidos, entidades universitarias establecidas en Puerto Rico y los gobiernos de Puerto Rico y Estados Unidos. La deducción está limitada, en términos generales, al 50% del ingreso bruto ajustado. (Existen excepciones al límite del 50%). Pérdida de bienes muebles: Deducción limitada a $5,000 en pérdidas no compensadas por seguros. La pérdida debe ser en un área de desastre debidamente declarada por el Gobernador de Puerto ARTICULO I Página 2 Rico. Solamente incluye automóviles, mobiliario, enseres y otros bienes muebles del hogar. No incluye efectivo ni prendas. Aportaciones a sistemas gubernamentales de retiro: Deducción disponible a empleados gubernamentales. La cantidad de la deducción estará incluida en la forma W-2 del empleado o en el formulario 480.7C. Aportaciones a cuentas IRA: Deducción de hasta $5,000 por contribuyente y $10,000 en caso de personas casadas que radican planilla conjunta. El contribuyente tiene hasta la fecha de vencimiento de la planilla, incluyendo cualquier prórroga concedida, para hacer la aportación a la IRA. Cuentas de ahorro de salud: Deducción disponible en conjunto con un Plan Médico de Deducible Anual Alto y está limitada a $3,100 en el caso de un plan individual y $6,200 en el caso de un plan familiar. Cuenta de aportación educativa: Las aportaciones hechas serán deducibles hasta $500 por beneficiarios. Los beneficiarios pueden ser de hasta tercer grado de consanguinidad o segundo grado por afinidad. El beneficiario no puede tener más de 26 años. Intereses en préstamos estudiantiles: Intereses sobre deudas incurridas para cubrir gastos del contribuyente, su cónyuge, o dependiente por derechos de matrícula, enseñanza y libros de texto a nivel universitario. Se incluyen los gastos de transportación, hospedaje y comida cuando el estudiante tuvo que vivir fuera de su hogar para poder cursar dichos estudios. Deducción especial para ciertos individuos: Deducción de hasta $2,350 para contribuyentes que generan $20,000 o menos de ingreso bruto ajustado. La deducción se reduce por 12.5 centavos por cada dólar en exceso de $20,000. En el caso de cónyuges que rindan planilla conjunta y elijan el cómputo opcional de la contribución, esta deducción estará disponible para cada contribuyente de manera individual. A partir de este año, los jóvenes entre 16 y 26 años tienen disponible una exención de hasta $40,000 del ingreso bruto por concepto de salarios, servicios prestados y trabajo por cuenta propia. La deducción de $2,350 no estará disponible para los jóvenes que reclamen esta exención. ARTICULO I Página 3 Como siempre, les exhortamos a que consulte a su Contador Público Autorizado antes de tomar cualquier decisión en esta área.