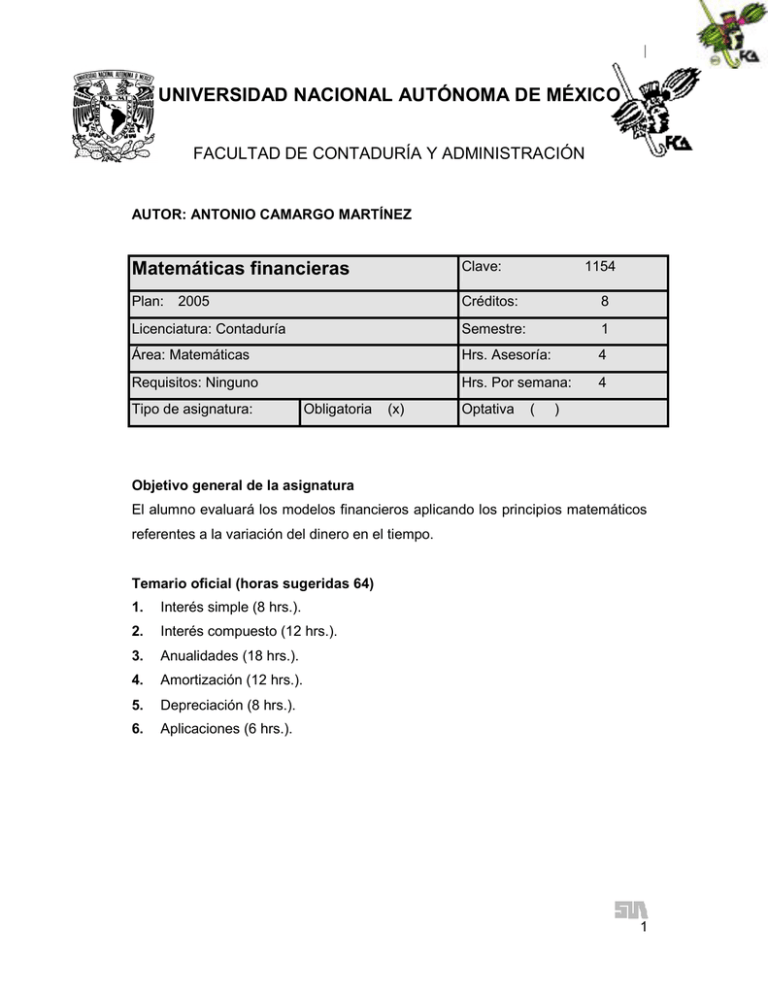

Matemáticas financieras

Anuncio