Suplemento-DF-Leasing-y-Factoring

Anuncio

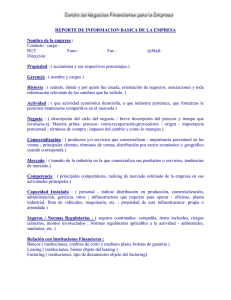

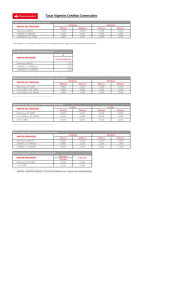

Proyectan P alza de 4,5 en m mercado de leasing de Señales de contracción en factoring PÁG. 2 Factura electrónica SANTIAGO- CHILE MARTES 29.09.2015 PÁG. 5 PÁG. 4 LEASING Y FACTORING HERRAMIENTAS DE FINANCIAMIENTO La baja en las inversiones y en el comercio está impactando a estos sectores que no están creciendo al ritmo de otros años. No obstante, leasing y el factoring siguen siendo aliados clave de las empresas, en especial de las Pymes, porque permiten acceder a bienes y obtener liquidez inmediata. 2 LEASING Y FACTORING DIARIO FINANCIERO - MARTES 29 DE SEPTIEMBRE DE 2015 Se trata de una cifra baja en relación al crecimiento que venía mostrando la industria en los últimos años, pero los actuales factores de freno a la inversión han complicado su escenario. POR ALEJANDRA MATURANA S in duda este 2015 ha sido un año complicado para la industria del leasing financiero. La bajas expectativas para el desarrollo de negocios derivadas de las reformas llevadas a cabo por el gobierno y el complejo escenario económico internacional, sumado a un dólar en alza, la baja en el precio de los commodities y el freno de algunos proyectos, ha causado un congelamiento de la inversión que tiene a la industria expectante y con una moderada expectativa de crecimiento para este año, en torno a un 4,5% en el stock de colocaciones. Así lo afirma el presidente de la Asociación Chilena de Leasing (Achel), Roberto Anguita, quien para 2016, incluso, proyecta una expansión menor del stock de colocaciones, pues "con un PIB entre 2% y 2,5% esta debería ser de un 4%". A pesar de que el stock de colocaciones ya ha crecido un 2,5% en lo que va del año con 75.283 contratos y US$ 10.348 millones, el ejecutivo señala que se espera que las ventas se contraigan cerca de un 4,7%, pasando de US$3.827 millones en 2014 a US$3.647 en 2015. Esto implicaría un menor stock de colocaciones en 2016 y, por ende, un menor crecimiento. "Desde 2014 se evidenciaba que la industria no crecería de acuerdo a sus tasas históricas, algunas incluso sobre los dos dígitos. Entonces, era algo que veíamos venir", afirma, señalando que una cifra sana de crecimiento del stock de colocaciones para la industria es en el orden del 8%. Enfoque en Pymes, facilidades y sectores más dinámicos Enrique Tenorio, gerente Leasing Factoring & Confirming de Banco Santander, indica que si bien la industria es muy elástica a los ciclos de inversión, su grado de penetración como medio de financiamiento les ha permitido este año mantener un volumen de ventas similar al registrado en el mismo período de 2014. Esto incluso con un mayor número de operaciones con Pymes LEASING FINANCIERO CRECERÍA 4,5% EN 2015 y sólo observando una disminución de la demanda de financiamiento en los negocios corporativos. De todos modos, afirma que en el escenario actual es necesario dar un mejor servicio y disponibilizar las herramientas necesarias para profundizar el negocio en las Pymes, procurando ser más ágiles y eficientes. Por su parte, Luis Vivanco Ayala, gerente de Negocios Leasing de Tanner, cuenta que este año han crecido un 92% en sus volúmenes de ventas y un 325% en la cantidad de contratos respecto a 2014. "Estamos con un crecimiento superior al de la industria. Sin embargo, igual hemos sentido una contracción en los negocios relacionados a bienes como camiones y maquinaria para el movimiento de tierra", señala, aunque han visto crecimientos en el sector inmobiliario, lo que también les genera más estabilidad en sus colocaciones. En tanto, el gerente general de Incofin, Christian Cook, indica que su firma también ha podido sortear positivamente el contexto actual, aunque sin duda ha afectado el negocio con algunos sectores de la US$ ha crecido la industria en lo que va del año. economía alicaídos, lo que ha implicado en que no haya ampliación ni renovación de activos. "Sin embargo, las Pymes, que son nuestro mercado objetivo, no detienen su generación de actividad y han hecho esfuerzos por sobreponerse al ciclo", afirma el ejecutivo, quien comenta que en señal de apoyo, la empresa ha fortalecido la relación con sus clientes dándoles más facilidades y mejorando la ingeniería de sus negocios, por ejemplo, dando cuotas diferenciadas y períodos de gracia, entre otras opciones. US$ 10.348 3.647 millones alcanzó el stock de colocaciones a agosto de 2015. 2,5% LO QUE SE PUEDE COMPRAR CON LEASING Ò Vehículos: camiones, aviones, helicópteros, jeeps, camionetas y furgones. Ò Equipos de oficina: computadores, impresoras y fotocopiadoras. Ò Maquinaria: cargadores frontales, grúas y retroexcavadoras. Ò Bienes inmobiliarios con destino comercial como oficinas, locales comerciales, fábricas y propiedades industriales. Ò Equipos médicos. millones se proyectan en ventas para 2015. Director: Roberto Sapag • Subdirectora Teresa Espinoza • Jefe de Redacción: Rodrigo Martínez • Editora de Suplementos: Alejandra Rivera • Periodistas: Francisca Castillo, Kamila Cortez, Catalina Jofré, Alejandra Maturana • Jefa de Producción: Victoria Vodanovic • Editor Gráfico: Rodrigo Aguayo • Diseño: Álvaro Osorio • Dirección: Av. Apoquindo 3885, piso -1 • Teléfono: 339 1000 Fax: 207 7410 • E-mail: [email protected] Impreso por Quad/Graphics Chile S.A., que sólo actúa como impresor. LEASING Y FACTORING MARTES 29 DE SEPTIEMBRE DE 2015 - DIARIO FINANCIERO 3 O P I N I Ó N LEASING DENOMINADOR COMÚN IGNACIO MAYO M. DIRECTOR ACHEL, GERENTE LEASING SCOTIABANK n distintas publicaciones durante el año hemos resaltado las ventajas financieras y tributarias del leasing como fuente de financiamiento de activos para las empresas, su importancia como motor de desarrollo, especialmente en las Pymes donde el producto aún tiene un importante potencial de penetración y la relevancia de éstas (Pymes) en la economía del país como fuentes de crecimiento y empleabilidad. Concluimos en su oportunidad que una correlación positiva entre el leasing y Pymes solo significaba crecimiento y desarrollo para el país. Sin embargo, como Asociación no podemos desmarcarnos de la contingencia nacional respecto de la desaceleración en la actividad económica. Independiente de E los factores a los cuales se les pueda atribuir una mayor o menor incidencia en esta realidad como son los externos, internos, gestión pública o privada, reformas implementadas, propuestas o en evaluación, hoy enfrentamos en el ámbito de la inversión una realidad indiscutible, las importaciones de bienes de capital (predictor del comportamiento de la inversión en la economía) llevan meses consecutivos a la baja (cifras BC). Es en este escenario adverso, donde creemos que el leasing pasa a ser un denominador común como herramienta finan- ciera eficiente, tanto en políticas públicas pro inversión, como en decisiones privadas estratégicas en la inversión o renovación de activos. Políticas públicas pro inversión como las que está desarrollando Corfo a través del programa “Garantía Corfo Pro Inversión”, donde además de ampliar las coberturas de riesgo a empresas de facturación de hasta UF 600.000, hace especial mención a financiamientos de leasing y leaseback con coberturas de hasta un 55% de la inversión. Decisiones en el ámbito privado donde las empresas enfrentarán mercados más contraídos y el uso eficiente del capital será un factor de éxito, encontrando en el leasing, la más rentable fuente de financiamiento de sus inversiones. Como Asociación, uno de nuestros principales objetivos es la difusión de los beneficios del producto como tal, y especialmente en la contingencia actual, debemos velar porque en las distintas instancias de decisión de inversión el leasing sea un denominador común. 4 LEASING Y FACTORING La venta de facturas por cobrar a un tercero es una gran herramienta para que las Pymes obtegan liquidez inmediata. E l mercado del factoring, tanto bancario como no bancario, ha tenido un crecimiento sostenido en número de clientes, documentos, volúmenes transados y niveles de stock de colocaciones en los últimos diez años y si bien esa tendencia se matuvo los primeros meses de 2015, ya comienzan a sentirse signos de contracción en los volúmenes transados durante este semestre. Así lo señala José Luis Jara, presidente de Empresas de Factoring Chile AG., quien explica que durante el primer semestre las empresas asociadas alcanzaron un volumen de negocios por $ 806.797 millones, mientras que en el mismo período de 2014 anotaron $ 782.010 millones, aumentando en 3,17%. En tanto, las operaciones vigentes aumentaron en 24% los últimos 12 meses. Además, a junio de 2015 el stock de colocaciones de las empresas asociadas alcanzó los $ 278.520 millones, aumentando un 5,5% respecto de igual período de 2014. Mientras que, el stock de clientes se mantuvo por sobre los 6.200. Respecto del total de la industria de factoring -bancario y no bancario-, Jara señala que este semestre ya comienzan a sentirse señales de contracción en los volúmenes transados, los que caerían en torno al 7% u 8% producto de la desaceleración general de la economía. Para 2016, en tanto, proyecta un crecimiento marginal en comparación al de este año, impulsado por el mayor uso de la factura electrónica e incentivo a nuevas empresas a utilizar el factoring. Respecto de la participación en el mercado según stock de colocaciones las firmas de factoring no bancario asociadas a Empresas de Factoring Chile AG. representan el 10% de la industria, en tanto el 90% restante se agrupa en la Asociación Chilena de Factoring (Achef). “Existe un mayor interés por participar en esta industria. La banca está en un permanente esfuerzo de incorporar más clientes de su cartera de empresas y Pyme al negocio del factoring”, comenta Jara. Según el ejecutivo los operadores no bancarios despiertan mayor interés, pues incorporan otros instrumentos como el leasing. "Hay un número importante de empresas y emprendedores de menor tamaño que no tienen acceso a financiamiento de la banca tradicional, por tamaño o porque inician su negocio, pero son proveedores de empresas importantes, permitiéndoles asumir DIARIO FINANCIERO - MARTES 29 DE SEPTIEMBRE DE 2015 Señales de contracción EN FACTORING Para 2016 se estima un crecimiento marginal del sector, impulsado principalmente por el mayor uso de la facturación electrónica. POR KAMILA CORTEZ Participación en el stock de colocaciones 20% Factoring no bancario 70% Factoring bancario (miembros de Achef) (miembros de Achef) 10% Empresas de Factoring AG FUENTE: SBIF, ACHEF Y EMPRESAS DE FACTORING AG 7% caerían los volúmenes transados en 2015 v/s 2014. riesgo de crédito en la cesión de sus facturas”, afirma. La visión de las firmas Marcelo Lazen, gerente general de Banfactoring, comenta que este sector es uno de las primeros en sentir los efectos de la desaceleración de la economía, ya que "baja el comercio, principalmente la compra con facturas, que disminuyen en número y en monto”, explica. No obstante, han registrado un crecimiento en volúmenes en comparación al mes de agosto de 2014, gracias a una estrategia con foco en empresas con administración familiar, que clasifiquen como Pymes. Sergio Contardo, gerente corporativo de Empresas Incofin, asociado a Achef, comenta que la baja actividad económica se refleja en menores ventas, lo que significa una disminución del flujo de facturas. “Las ventas de la compañía a la fecha -medidas como la colocación mensual acumulada- han crecido en un 18% en relación al mismo período del año anterior”, afirma. No obstante, señala que es prematuro hacer una proyección a 2016 y que el último trimestre de 2015 será clave para hacer estimaciones para el año siguiente, que prevé tendrá un comportamiento similar al presente, con crecimientos globales muy moderados y focalizados. VENTAJAS DE LA HERRAMIENTA Desde HunterTrust Consulting explican que el factoring es un mecanismo de relativo fácil acceso y rapidez. A través de un contrato, una empresa entrega el cobro futuro de una factura a su favor y por un porcentaje de éste, el intermediario realiza el pago de forma inmediata. Administrado eficientemente es un buen instrumento de financiamiento de corto plazo. Entre sus beneficios está la liquidez inmediata, mejorando el flujo de fondos para el día a día, disminución de costos, permitiendo ahorros en gastos administrativos asociados a la cobranza, y optimización de recursos, focalizando tiempo en tareas exclusivas del negocio. LEASING Y FACTORING MARTES 29 DE SEPTIEMBRE DE 2015 - DIARIO FINANCIERO 5 FACTURA ELECTRÓNICA: LOS AVANCES Pese a los beneficios de la digitalización de este documento, la industria del factoring llama a perfeccionar el método de acuso de recibo electrónico. El 1 agosto de 2016 vence el plazo para que las Pymes urbanas se sumen a la facturación electrónica. POR CATALINA JOFRÉ D esde noviembre de 2014 la factura electrónica comenzó a ser una obligación legal para las empresas de mayor tamaño, hoy a casi un año de la puesta en marcha de la ley -la que se extenderá a pequeñas y medianas empresas a 2017- ya se observan algunos beneficios del sistema y aparecen los primeros inconvenientes que mantienen alerta a la industria del factoring. Germán Acevedo, vicepresidente de la Asociación Chilena de Factoring (Achef), comenta que los avances que ha presenciado a la fecha en la transición hacia el uso de factura electrónica son una disminución de los costos operacionales que significaba el papel, además de la optimización del tiempo. No obstante, el ejecutivo advierte sobre ciertas dificultades en el sistema, -pese a que existen grandes empresas que operan sin inconvenientes con esta modalidad-, expresando que este cambio de paradigma no está exento de inconvenientes. “Hoy estamos en el peor de los mundos conviviendo con la factura de papel y la electrónica la que tampoco tiene mérito ejecutivo porque el acuso de recibo electrónico no funciona en su totalidad”, sostiene. Un problema que, a ojos del gremio, hace que la herramienta digital no represente ventajas sustanciales versus su versión en papel. El vicepresidente comenta que el problema es que es posible realizar factoring, pero sin mitigar el riesgo operacional. Sobre el proceso correcto de facturación, explica que una vez emitida la factura, ésta debe ser validada por el receptor desde el punto de vista comercial quien, finalmente debe informar vía electrónica que la recibió en conformidad. “En el minuto en que se da acuso de recibo la factura se transforma en un título ejecutivo que no se puede desconocer. Hoy muy pocas empresas están dando acuso de recibo electrónico que es el equivalente al timbre en una factura electrónica, así se convierte en un título ejecutivo que se puede transar sin riesgo operacional”, señala Acevedo. A pesar de que la ley considera el acuso de recibo electrónico, desde Achef comentan que su fiscalización vía online resulta impracticable, por lo que hoy buscan apoyo del Servicio de Impuestos Internos (SII) para promover la implementación de mecanismos complementarios. El camino más lógico para Acevedo corresponde a ejecutar alguno de los sistemas que operan en países vecinos como Perú, en donde se adscribe un aceptación tácita pasados ocho días desde que se emitió la factura, o bien en Colombia donde el plazo se reduce a tan sólo tres días y no existen más opciones que rechazar o aceptar la factura, comenta. Ante este panorama la industria del factoring se mantiene a la espera de ver avances sustanciales que vengan de la mano de un mayor conocimiento y familiarización de la ley por parte de los pagadores. 6 LEASING Y FACTORING DIARIO FINANCIERO - MARTES 29 DE SEPTIEMBRE DE 2015 podría explicarse por el ingreso de nuevos operadores no bancarios que participan en la industria. En cuanto a los sectores que más utilizan estos productos financieros, estos corresponden a empresas de Transporte con un 29,5% de participación, seguido de Comercio, con un 20,3% , y en tercer lugar, Construcción con un 15,3%. Desde la gerencia de Inversión y Financiamiento de Corfo proyectan positivamente el uso de esta garantía y señalan que la cantidad de recursos del programa está determinado por el tamaño patrimonial del fondo de cobertura asociado, así como por el máximo nivel de apalancamiento de éste. En base a cómo se ha comportado el uso de este apoyo para Pymes, señalan que "se aprecia una holgura amplia para acoger nuevas operaciones". Garantía Corfo PARA PYMES Transporte, Comercio y Construcción son los sectores donde las empresas la usan con mayor frecuencia. L a Garantía Corfo para Inversión y Capital de Trabajo se encuentra disponible para acoger operaciones de leasing y factoring a partir del año 2011 y nace con el objetivo de mejorar el acceso y las condiciones de financiamiento tanto para las micro como para las pequeñas y medianas empresas. Esta garantía puede ser usada para operaciones de crédito como leasing, leasback y factoring tanto en pesos, UF, dólares o euros y cubre hasta ¿Quiénes pueden obtenerla? cierto porcentaje, dependiendo del tamaño de la empresa y las características de la operación. En este sentido, Corfo avala parcialmente a la empresa ante la institución financiera (banco o cooperativa) para obtener un crédito, y sirve de respaldo ante un eventual incumplimiento de la firma en el pago del préstamo. Balance A cuatro años de su funcionamiento, de Corfo señalan que desde que entró en vigencia este tipo de financiamiento en el año 2011, la participación de montos de crédito colocados en este tipo de operaciones supera los US$ 535 millones, lo que corresponde al 12% del total del stock colocado. Hoy son más de 20 instituciones financieras bancarias y no bancarias las que operan con este programa en negocios de leasing y factoring. Respecto de 2014. el programa no presenta un incremento en el stock de los montos de las colocaciones de leasing y factoring lo que 12% del stock colocado de 2011 a la fecha es con garantía Corfo. Los requeremientos para hacer uso de la garantía es ser una empresa privada -personas jurídicas o personas naturales con giro-, productora de bienes y servicios y cumplir con alguna de las siguientes condiciones: ventas hasta por UF 100.000 al año (excluido el IVA), ser una empresa emergente (sin historia, pero con proyección de ventas acotadas a UF 100.000), o bien, beneficiaria de proyectos de inversión en tierras indígenas (sin límite de venta máxima). CASOS DE ÉXITO Mecamin Farías & Farías RENOVACIÓN DE CAMIONETAS CRECIMIENTO CLAVE DEL PARQUE DE GRÚAS M ecamin nació hace 13 años y se orienta a la reparación de maquinarias de movimiento de tierra en distintas faenas chilenas, especialmente en la minería. Luis Varas, gerente general de la firma, comenta que en estos años han experimentado un crecimiento importante el que se ha visto apalancado por el uso de factoring y leasing. Ayudados del factoring el Gerente general de ejecutivo comenta que ha a los requerimientos del sector la empresa Mecamin, podido cumplir de manera minero, a través del uso del leasing, Luis Varas. correcta con el pago de por medio de la compra de equipos remuneraciones a sus empleados, los que y materiales necesarios para su negocio hoy suman alrededor de 203 personas. y contratos. “El leasing normalmente lo “No toda la facturación se cuadra en ocupamos para el recambio de nuestras un solo día, ni todos nuestros proveecamionetas. En la minería son exigentes, respecto de los años de uso y los kilodores nos pagan en una única fecha, mediante factoring logramos obtener el metrajes de vehículos. Nosotros hemos presupuesto para nuestros sueldos de hecho operaciones con leasing en donde renovamos flotas completas de camiomanera segura”, señala Varas. Asimismo el negocio de Mecamin ha netas sin que esto significque un gran logrado responder de manera óptima desembolso de dinero”, ejemplifica. L a empresa Inversiones Farías & Farías nació el año 2004 en la región de Antofagasta como un contratista del sector minero dedicado al arriendo de maquinaria. Ese año sólo disponían de dos grúas para el arriendo, las que más tarde se multiplicarían de la mano del leasing, haciendo crecer sustancialmente el negocio, comenta Constanza Arpide subgerente de Administración Maquinaria que la y Finanzas. partir del 2010 hasta el día de hoy empresa dispone para Un gran cambio se pronuestro parque se ha extendido arriendo en faenas mineras. enormemente”, señala Arpide, duciría en 2010, donde el quien añade que actualmente auge minero los llevaría a cuentan con un número aproximado de abandonar su antigua forma de comprar 100 grúas, en su mayoría grúas horquillas maquinarias y comenzar a utilizar el y plumas, y alrededor de 250 equipos de leasing, el que hoy ocupan como método gran tamaño. de compra de todos sus equipos. Además, Arpide comenta que el operar “El despegue de la empresa se produjo con leasing les entrega seguridad para resel 2010 cuando empezamos a utilizar el leasing. En el inicio nosotros comprábaponder a sus clientes.“Nuestra modalidad de operación es calzar nuestros contratos mos las grúas al contado o a seis cheques de leasing con los de faena" , concluye. y en ese entonces teníamos 15 grúas y a LEASING Y FACTORING MARTES 29 DE SEPTIEMBRE DE 2015 - DIARIO FINANCIERO 7 Proyectan alza de LEASEBACK por escenario económico Esta herramienta permite obtener liquidez inmediata sin tener que endeudarse. POR FRANCISCA CASTILLO E l leaseback o "licuación de activos" es una herramienta financiera que le permite a empresas transformar su activo fijo en capital de trabajo. Esto a través de la venta del activo, por ejemplo, bienes raíces o maquinarias, para luego arrendarlo por un período de tiempo determinado y finalmente volver a adquirirlo al término del contrato de arrendamiento. La operación consiste en que el propietario de un bien, mueble o inmueble, lo vende a una empresa de leasing para suscribir a continuación un contrato de arrendamiento financiero sobre el mismo. De esta manera el vendedor del bien obtiene una fuente de liquidez y a la vez asegura la recuperación del elemento a través del arrendamiento financiero. Su tratamiento es similar al del leasing tradicional, con la diferencia que el vendedor del equipo es el mismo arrendatario, quien tiene como objetivo transformar un activo inmovilizado en capital de trabajo. Alternativa, que según expertos, ha experimentado un alza en el último tiempo y seguirá creciendo el próximo año. Crecimiento El vicepresidente de la Asociación Chilena de Leasing (Achel), Aldo Massardo, indica que las operaciones de leaseback durante este año han superado las de 2014 debido a la situación económica del país, "en períodos de turbulencias económicas, donde los indicadores de inversión son bajos, el leaseback es una buena alternativa para que una empresa pueda conseguir capital licuando sus activos, financiándolos a largo plazo y a la vez ir trabajando éste en Beneficios la medida que va generando Campos recomienda este ventas", sostiene Massardo. instrumento a firmas que Mientras que Juan Pablo tienen menos activos cirGonzález, gerente de leasing culando y conservan oblide BBVA, estima una expangaciones de corto plazo como deudas ya que "los sión del 5% en el mercado de leaseback para el próximo crecerá el mercado beneficios son inmediatos. A través de este tipo de opeaño, concentrándose prin- del leaseback en ración las empresas pueden cipalmente en los negocios 2016 según BBVA. pagar o prepagar obligaciode refinanciamiento inmones de corto plazo que hoy día, con baja en biliario. las ventas, podrían estar asfixiando la caja de Escenario con el que Juan Campos, gerente cualquier compañía", señala. general de la empresa de servicios financieros Entre las ventajas, el ejecutivo destaca que CFC Capital, concuerda, "si el crecimiento es una buena herramienta para quienes buscan de la economía no repunta de aquí al primer crecer e invertir en nuevos proyectos, pero trimestre del próximo año, se van a detonar no cuentan con la caja ni acceso a crédito derechamente las decisiones favorables para bancario. realizar operaciones de leaseback". 5% DIARIO FINANCIERO - MARTES 29 DE SEPTIEMBRE DE 2015 Kim Ruedlinger, socia de HunterTrust Consulting. LOS CINCO PASOS PARA OBTENER UN FACTORING Esta herramienta permite obtener liquidez entregando el cobro de facturas o créditos futuros a favor de una empresa, a terceros. POR KIM RUEDLINGER, SOCIA DE HUNTERTRUST CONSULTING 1 ¿Quiénes ofrecen el servicio de Factoring en Chile? Dentro del mercado financiero local hay participantes que son parte de grupos financieros bancarios, usualmente conocidos en el mercado como “factoring bancarios” así como también participantes privados, o “factorings privados”. No obstante, en la actualidad, el liderazgo de la industria local está dado por aquellas compañías vinculadas a grupos bancarios. 2 ¿Quién puede acceder a este tipo de productos? Pese a que es más utilizado por pequeñas y medianas empresas, grandes compañías usan cada vez más este beneficio. Para acceder a él se evalúa el riesgo financiero de la organización, de sus clientes, el sector donde opera y plazos por indicar algunas variables. Generalmente, se hacen contratos anuales que generan una “línea de crédito”, la que es previamente aprobada tras la revisión de un comité de riesgo y validación de condiciones financieras de la empresa solicitante. Ello, con el fin de emplearla como cobertura de futuras cuentas por cobrar que se generan. Al factoring pueden acceder todas aquellas personas y/o personas naturales con giro que al menos tengan un año de ejercicio. 3 ¿Cuáles son los requisitos usualmente exigidos para poder operar con un factoring? Los requisitos van a depender de la institución donde se esté tomando, pero básicamente se debe presentar los respaldos de la transacción, como facturas, boletas y letras. Además, las empresas de factoring pueden solicitar antecedentes comerciales, financieros (declaración de renta, últimos balances y listado clientes) y legales (escritura, rut de empresa y socios.) 4 ¿Qué documentación debo presentar? • Completar un estado de situación de cliente donde se debe identificar: 1. Determinación de representante legal (persona jurídica) o de persona natural. 2. Determinación de patrimonio, inversiones u otros. 3. Determinación y revelación de pasivos de corto y largo plazo. 4. Avales en caso de aplicar. 5. Boletas de garantía y/o depósitos en caso de exigibilidad de los mismos 6. Revelación de Ingresos mensuales. • Balances de los últimos dos períodos firmados, en caso de existencia de pre balances a la fecha también incluirlos. • Carpeta tributaria, IVA de los últimos 12 meses al menos y declaración de renta de los últimos dos períodos. • Estado de situación de aval. • Listado clientes a factorizar. • Acta de accionistas. • Comprobante de iniciación de actividades. • Respaldo de poderes y atribuciones para autorización de las operaciones. 5 ¿En cuánto tiempo estará disponible el dinero de la operación? Una vez que la empresa de factoring verifica los documentos presentados para respaldo de la operación y que se verifican los cumplimientos a nivel de disponibilidad de línea, se hace entrega inmediata del dinero.