Ministère Chargé du Commerce Extérieur

Projet de Développement des Exportations pour la Création de l’Emploi (EDEC) au Maroc

MOR/20/137A – IB34

Le marché de l’Union Européenne des Produits de la Mer

Opportunités pour les Exportateurs Marocains

Casablanca, le 25 Novembre 2014

par Roland Wiefels

Source: UN World Population Prospects, revision 2012

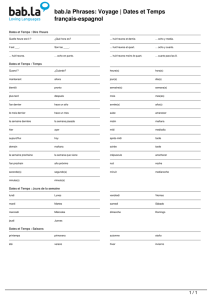

Évolution des exportations marocaines de produits de la

mer par continent

600.000

Océanie

500.000

Amérique du Nord

Amérique latine et

Caraïbes

300.000

Asie

200.000

Afrique

100.000

Europe

0

2008

2009

2010

2011

2012

= 56,6%

2013

Évolution des exportations marocaines des produits de la mer

par continent: 2009 - 2013

2.000

1.800

1.600

1.400

USD millions

Tonnes

400.000

Océanie

1.200

Amérique latine & Caraïbes

1.000

Amérique du Nord

Afrique

800

Asie

600

Europe

400

200

0

2008

Source: INFOPESCA, basé sur Office des Changes

2009

2010

2011

2012

2013

= 67,8%

Importations de l’UE (1000 tonnes)

Source: EUMOFA

Importations de l’UE (millions d’Euros)

Source: EUMOFA

Principaux Fournisseurs Extra-U.E.,

en valeur, 2012

Le Maroc: une Norvège du Sud?

Source: EUMOFA

Toujours informé sur l’évolution des marchés et des prix

CPT: Carriage paid to

FOB: Free on Board

DDP: Delivered Duty Paid

CIF: Cost, Insurance and Freight

FCA: Free Carrier

Analyse trimestrielle de

l’évolution des

marchés mondiaux

des produits de la mer

Source: EUMOFA

Source: EUMOFA

Dépenses pour les produits de la pêche et de l’aquaculture dans l’UE en 2012

(et variation 2011/2012)

Source: EUMOFA

Principaux importateurs européens de produits de la mer marocains

en 2013

Ukraine

Grèce

Suède

Belgique

Royaume uni

Lettonie

Russie

Portugal

Allemagne

France

Pays bas

Italie

Espagne

0

100

200

300

millions de USD

400

500

600

Consommation par habitant des principales espèces (2011)

Total: 15,15 kg, soit 61,8% des 24,5 kg par habitant consommés en 2011

Source: EUMOFA

Différences régionales de la consommation en France

Source: France AgriMer, 2011

100 = moyenne en France

Importations extra-UE

Source: EUMOFA

Breskens (Pays Bas) - Bruges (Belgique) – Roubaix (France): 95 km

Les importations des produits de la mer sont comptées 2 fois

Dakhla – Fez: 1750 km

C’est du commerce intérieur marocain

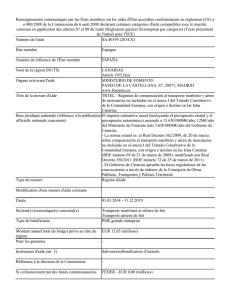

1.- Autorisation

L’Autorité compétente reconnue par l’UE :

- réalise les inspections et les contrôles officiels le long de la

chaine de production

- garantit que les produits de la pêche et de l’aquaculture sont

aux normes pertinentes de santé animale

2.- Registre des établissements producteurs

Pour les produits de la pêche :

Les bateaux sont dument enregistrés et autorisés et suivent la

réglementation IUU ;

Les exportations vers l’UE viennent

d’établissements inspectés et approuvés.

de bateaux et

Pour les produits de l’aquaculture

Les unités de production primaire sont dument enregistrées et

sous un programme de vigilance hygiénique-sanitaire ;

Ils proviennent d’une zone approuvée et autorisée pour les

mollusques bivalves vivants, les échinodermes et les

gastéropodes marins ;

Ils bénéficient d’un plan de contrôle de contaminants.

3.- Certification sanitaire

Les exportations vers l’UE doivent être accompagnées d’un

certificat sanitaire qui détermine les conditions à remplir et

qui indiquent les vérifications réalisées. La certification prend

en compte :

-Les principes généraux de santé animale

-Les principes généraux d’hygiène

-Les exigences de marquage sanitaire et d’étiquetage

-Les exigences de sécurité chimique

-Les exigences de sécurité biologique

-Des mesures spéciales de protection pour certains pays

-D’autres exigences spécifiques : étiquetage commercial

4.- Contrôles – réalisés dans les PIFs (Postes d’Inspection aux

Frontières de l’UE)

- Contrôle documentaire systématique

- Contrôle d’identité

- Contrôle physique

source: MSSSI – Espagne

Ministerio de Sanidad, Servicios Sociales e Igualdad

Informations utiles sur la législation alimentaire de l’UE :

D.G. SANCO

Lien: http://ec.europa.eu/food/international/trade/im_cond_fish_en.pdf

Exigences pour l’importation d’un produit dans l’UE (législation alimentaire, marque CE,

étiquetage, etc.)

Page de la Commission Européenne Consultations du TARIC

Lien : http://ec.europa.eu/taxation_customs/dds2/taric/taric_consultation.jsp?Lang=fr

Pour connaitre les établissements de pays tiers autorisés à exporter des aliments vers l’UE :

Liste des établissements autorisés

Lien: http://ec.europa.eu/food/food/biosafety/establishments/third_country/index_fr.htm

Perspectives générales concernant l’importation de denrées alimentaires dans l’UE

D.G. SANCO, conditions d’importation

Lien: http://ec.europa.eu/health/index_en.htm

Accords préférentiels de commerce avec l’UE

http://www.rungisinternational.com/

Envoi d’échantillons à Demarnes, Rungis

Centrale d’achats Carrefour

pour Produits de la Mer?

Logidis Comptoirs Modernes

Le Rheu (a coté de Rennes)

1ère inspection des échantillons,

avant même de faire entrer le

produit dans les magasins de LCM

La Marée de MERCAMADRID

Degustation de

nouvelles espèces

Produits marocains à

l’exposition CONXEMAR

à Vigo, Octobre 2014

http://www.seafoodexpo.com/global/

Conquérir un marché?

Il faut :

y aller,

tailler sa place et

s’y maintenir

شكرا

Ministère Chargé du Commerce Extérieur

Projet de Développement des Exportations pour la Création de l’Emploi (EDEC) au Maroc

MOR/20/137A – IB34

Le marché US des Produits de la Mer

Opportunités pour les Exportateurs Marocains

Casablanca, le 25 Novembre 2014

par Roland Wiefels

Grands centres urbains aux USA

2015: 325.128 habitants

Consommation et Importations US de

produits halieutiques

8

6

5

Importations

4

Consommation

3

2

1

0

1961-1970 1971-1980 1981-1990 1991-2000 2001-2010

Consommation et Importations US de

produits halieutiques

8

7

millions de tonnes

millions de tonnes

7

6

5

4

Importations

3

Consommation

2

1

0

2007

2008

2009

2010

2011

Total de ces 5 espèces: 22.226 tonnes

Principales portes d’entrée pour les produits halieutiques

New York

Los

Angeles

Miami

Marché US: les réglementations

Contrôle des importations: Douanes, FDA, Dept. Commerce et Agriculture

Déclaration des envois par les importateurs au moins 24 heures à l’avance

Marché US: les réglementations

Innocuité alimentaire: FDA

Libération

conditionnelle

des douanes

importateur

Agence de

Douanes

(Broker/Filer)

(CHB)

Autres agences

comme TTB, etc.

Accepté

(peut continuer)

Commerce

aux USA

Refusé

Douanes des

États Unis

Réexporter

Détruire

Marché US: les réglementations

Authenticité

http://www.accessdata.fda.gov/scripts/fdcc/?set=seafoodlist&sort

Importateurs US de Produits Halieutiques:

Traders: Eastern Fish, Ocean Duke, Beacon Fisheries

Industries de transformation: King&rice, Pacific Seafood, Fisheries Products

Utilisateurs finaux: Legal Seafoods, Kings, Darden Restaurants

Chaînes de Distribution

1: Restaurants

2: Acheteurs Institutionnels

3: Détaillants

Oui, mais:

49% en 2011

10 plus grandes chaînes américaines

· Wal-Mart Stores Company News

(ventes de USD 118 milliards)

·

·

·

·

·

·

·

·

·

Kroger Company News

Costco Wholesale Corp.

Target Corp.

Safeway Company News

Loblaw Cos.

Publix Company News

Ahold USA Company News

7-Eleven

Albertsons (35ème en 2013)

Bi-Lo = 24ème

http://supermarketnews.com/product-categories/seafood

Restaurant Red Lobster, Time Square New York

Épicerie Fine du Citarella, Broadway, New York

Poissonnerie du Citarella

http://www.citarella.com/

9,99 USD/lb le 17 Novembre 2014

Prix actuel

New Fulton Fish Market - NY

http://www.newfultonfishmarket.com/

Principaux acteurs du marché de produits de la mer à Los Angeles

Envoi d’échantillons

Réception à l’aéroport de New York

Livraison des

échantillons

à un restaurant

spécialisé

“Produits de la Mer”

à Manhattan

Dégustation

avec les

principaux

clients

potentiels:

grands

acheteurs de

New Fulton

Fish Market

4 piliers pour vendre avec succès aux USA

1 – Offre: bonnes pratiques de production, atestées par une tierce partie

2 – Ventes: prix compétitifs

3 - Services: livraison totale et dans les temps prévus

4 - Durabilité

1 – Offre

Intégrité: tout commence ici

a) Aquaculture libre d’antibiotiques et bonnes pratiques d’engraissement

b) classification pré-production et rejets des cas douteux

c) Traçabilité par code barre (standards GS1)

Qualité

a) Contrôle constant de de temps et de température

b) Biosécurité et traçabilité

c) Maintien de la chaine de froid durant la livraison

Innocuité

a) HACCP, SSOP, BPF, analyses et traçabilité

b) Points critiques de controle parfaitement définis

c) Contrôles par tierces parties et preuves d’innocuité

2 – Ventes

Coûts dès l’origine

a) Coûts de base dans le modèle de préparation des prix, à l’usine de base

b) Impact des possibles taxes douanières

c) Compter le coût d’importation, d’agence, de stockage, fret, etc..

Compétition

a) Définition des chaînes de distribution des principaux concurrents

b) Intelligence commerciale régulière des prix pratiqués par les concurrents

c) Révision régulière des informations obtenues

Suivi de l’évolution du marché (par exemple analyses d’INFOSAMAK)

a) Basé sur les bulletins bimensuels d’INFOSAMAK et analyses trimestrielles;

b) Se localiser dans le temps et pouvoir faire des projections

c) Données toujours comparables aux deux facteurs ci-dessus

3 – Services

Consistence

a) Planification de la production et approvisionnement stratégique

b) Temps de transports internationaux et bonnes pratiques de livraisons

c) Coordination des livraisons avec des tiers

Clients (l’attention portée aux détails est la clé du succès)

a) Ventes, promotions, bénéfices, rabais et encouragements

b) Commandes et factures, crédits, remboursements, subsides

c) Rapports et informations commerciales

Connexions

a) Connexions régionales, visites aux brokers, participation aux foires et

expositions;

b) Communication, moyens de publicité, cadeaux

c) Gastronomie, Recherche et développement de nouveaux produits

4 – Durabilité

Environnement

a) Emballages écologiques

b) recyclage

c) empreinte-carboonne

Innovations

a) Amélioration constante des installations et des procédures

b) Développement de nouveaux produits á valeur ajoutée

c) Emballages sous atmosphère modifiée

Responsabilité

a) Certifications pour les installations de production;

b) Certification sociale

c) Certification environnementale

http://www.seafoodexpo.com/north-america/

Conquérir un marché?

Il faut :

y aller,

tailler sa place et

s’y maintenir

شكرا

Ministère Chargé du Commerce Extérieur

Projet de Développement des Exportations pour la Création de l’Emploi (EDEC) au Maroc

MOR/20/137A – IB34

Le marché de l’Amerique Latine des Produits de la Mer

Opportunités pour les Exportateurs Marocains

Casablanca, le 25 Novembre 2014

par Roland Wiefels

De Tijuana a Ushuaia: 12.000 km

En comparaison, de Tanger a Cape Town: 8200 km

Thons

Petits Pélagiques

Crevettes

Thons

Langoustes

Thons

Petits Pélagiques

Crevettes

Crevettes

Langoustes

Merlus

Petits Pélagiques

Sardines

Crevettes

Petits Pélagiques

Saumons

Merlus

Calamars

Previsión de crecimiento de población : 2015, 2050 y 2100

(estimación promedia)

Fuente: Naciones Unidas, Departamento de Economía y Asuntos Sociales: Proyección de la población mundial 2012, Revisión de Junio de 2013

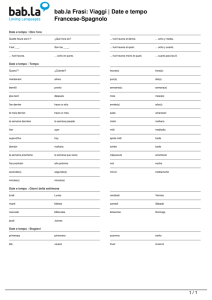

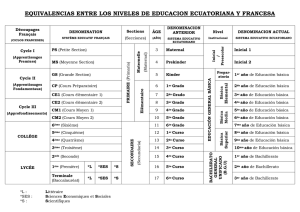

Evolución del consumo per cápita de pescado por continente: 1961 -2010

Evolución del consumo per cápita por continente en 50 años

30

kg/per capita/año

25

20

1961

1970

15

1980

1990

10

2000

2010

5

0

Asia

África

América del

Norte

América Latina &

Caribe

Europa

Oceanía

Mundo

Fuente: INFOPESCA, basado en

FAO Food Balance Sheets

Fisheries and Aquaculture Statistics 2011

2 continentes con consumo todavía bajo (menos de 10 kg/año) :

África y América Latina & el Caribe

4 continentes con consumo arriba de los 20 kg/año:

Oceanía, Europa, América del Norte y Asia

Consommation des Produits de la Mer en Amerique Latine

Tendencia creciente de urbanización de la población mundial

Fuente: UN World Urbanization Prospects: The 2011 Revision

Disponibles gratuitamente en

http://www.infopesca.org/plibreacceso

Consumo total y per capita en las ciudades encuestadas

Ciudad

consumo total

consumo per capita anual

Bogotá

37.717 TM/año

6,1 Kg

Lima

201.522 TM/año

26,5 Kg

São Paulo

302.726 TM/año

15,1 Kg

Rio de Janeiro

215.317 TM/año

18,5 Kg

Brasília

36.624 TM/año

14,1 Kg

Manaus

58.710 TM/año

33,7 Kg

Iquitos

14.251 TM/año

35,1 Kg

De Manaus a Porto Alegre: 3200 km

C’est du commerce intérieur brésilien

Utilización y valor nutritivo del pescado

Comer pescado 2 veces por semana≈ ingesta of 150 g X 2 veces = 300g /semana

Ingesta de 300 g /semana ≈ suministro de 30 kg/año de equivalente peso vivo

Recomendaciones de EEUU sobre el consumo de pescado

La ingesta promedia de pescado en los EEUU es de aproximadamente 3 ½ onzas por semana,

y se recomienda un consumo mayor. El pescado contribuye con una serie de nutrientes, en particular los ácidos grasos

omega-3, el ácido eicosapentaenoico (EPA) y el ácido docosahexaenoico (DHA).

Evidencias moderadas demuestran que la ingesta de unas 8 onzas por semana de una variedad de productos pesqueros,

que posibiliten un consumo promedio de250 mg por día de EPA y DHA, está asociado a una reducción de muertes

cardiacas entre personas con y sin enfermedad cardíaca pre-existente.

De esta forma, esta recomendación contribuye a la prevención de enfermedades cardíacas. La recomendación es de

consumir pescado por el conjunto de beneficios que trae, incluyendo su contenido de EPA y de DHA.

Fuente:

Dietary Guidelines for Americans – 2010

US Department of Agriculture

US Department of Health and Human Services

Una ingesta de 3 ½ onzas por semana es equivalente a un suministro de 21,7 kg /año de equivalente peso vivo*

Una ingesta de 8 onzas por semana sería por lo tanto equivalente a un suministro de 49,6 kg /año de equivalente peso vivo.

* Informado por FAO como siendo el suministro de pescado en EEUU en 2010

El mercado de pescado de América Latina y el Caribe hoy:

5.7 millones de toneladas suministradas en 2010

X

Precio promedio al por menor de USD 6,00 /kg

≈ redondeado

USD 34.000 millones al año

Con un crecimiento promedio de mercado de 2,8% al año durante los últimos 10 años

El mercado de productos pesquero de América Latina y el Caribe deberá tener un

suministro de 7,6 millones de toneladas en 2050 solo para mantener el actual

suministro per cápita de 9.7 kg al año

(valor de mercado de USD 46.000 millones al año)

El mercado de productos pesquero de América Latina y el Caribe deberá tener un

suministro de 23,4 millones de toneladas en 2050 para llegar a un suministro per

cápita

de 30 kg al año

(valor de mercado de USD 140.000 millones al año)

Hypothese 1:

La consommation par habitant

reste stable au niveau 2012

Hypothese 2:

La consommation par habitant

continue d’augmenter et atteint

30 kg par habitant et par an en

2050, se maintenat a ce niveau

par la suite

Un gran desafío: la tremenda necesidad de capacitación profesional

Al por menor

¿Suministrar 17,3 millones de toneladas adicionales por año

en América Latina y el Caribe hasta 2050?

Crecimiento promedio de 3,92% al año

Significa desarrollar un negocio de USD 104.000 millones adicionales al año

Una pescadería promedia que vende 300 Kg/día vende algo como 100 toneladas al año

Esta pescadería tiene de 3 a 5 empleados.

Hay por lo tanto que establecer una 173.000 nuevas pescaderías (o equivalente) en América

Latina y el Caribe durante los próximos 35 años, de manera a atender a los consumidores.

Y de capacitar de 519.000 a 865.000 nuevos minoristas de pescado – solo en América

Latina y el Caribe

…y de construir un sistema de distribución (mayoristas, redes de frío, camiones, etc.)

para suministar los productos pesqueros a la red minorista

…Y de capacitar inspectores sanitarios / de salud publica para supervisar

toda la red de distribución y de comercialización

La oportunidad: crear empleos

Los establecimientos minoristas

en América Latina

y el Caribe

Todavía una gran diferencia

entre unos pocos

establecimientos bien instalados

y muchos

establecimientos improvisados

informations sur les marchés

des produits de la mer en

Amérique latine

Les principales informations d’Amerique latine sont reprises par :

Analyse trimestrielle de

l’évolution des

marchés mondiaux

des produits de la mer

INFOSAMAK

+

INFOPESCA

=

Faciliter la présence de produits marocains

en Amérique latine

(et vice-versa)

شكرا

¡ Gracias !