Presentación de PowerPoint

Anuncio

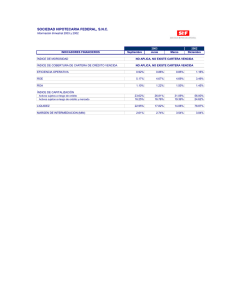

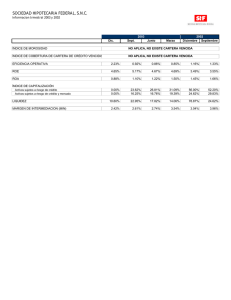

Bancolombia NIM mejora con ayuda del Banrep Resultados Corporativos 29 de agosto de 2016 BANCOLOMBIA NIM mejora con ayuda del Banrep NIM mejora con ayuda del Banrep Equity Research and Strategy Felipe Campos [email protected] Omar Suárez [email protected] Consideramos los resultados como Positivos. A pesar de un aumento en el costo de fondeo como consecuencia de un incremento en la tasa de intervención en Colombia, el NIM presentó una mejora debido a una ampliación en el margen de intermediación y a la buena dinámica de la cartera. El aumento en las tasas de colocación y un mayor control sobre los gastos operacionales se vieron reflejados en una mejora importante de la eficiencia y el ROE. La utilidad neta se vio favorecida por un menor impacto en la provisión de impuesto de renta debido a una disminución de la volatilidad de la tasa de cambio. A pesar de la desaceleración de la economía colombiana, los indicadores de calidad y cobertura de cartera permanecen en niveles saludables, además de una mejora en la solvencia. Precio Objetivo COP Recomendación Cap. Mcdo (bn COP) Último Precio % Precio YTD Dividend yield ROE Precio/Valor Libros Beta Ajustado Resultados Financieros: Colcap vs Bancolombia (%Ytd) Datos Relevantes 26.000 Mantener 26,4 28.560 32,2% 3,1% 15,2% 1,4 1,0 • Ingreso por intereses muestra buena dinámica por mayores tasas de colocación: El buen comportamiento de los volúmenes de la cartera de crédito y un incremento en las tasas de colocación tuvieron un impacto positivo sobre los ingresos por intereses (43,7% A/A). A pesar de una contracción de la cartera comercial (-0,11% T/T), la cartera de consumo y de vivienda continuaron mostrando una buena dinámica. Esperamos que el aumento en la tasa de intervención siga generando un efecto positivo sobre los ingresos por intereses en los próximos trimestres. • A pesar de mayor costo de fondeo, ingreso neto por intereses permanece sólido: Aunque el costo de fondeo presentó un incremento de 78 pbs vs 2T15, los mayores volúmenes de la cartera y mejores márgenes de intermediación tuvieron un impacto positivo sobre el margen neto por intereses. • Utilidad Neta recupera terreno perdido del 1T16: La utilidad neta volvió a mostrar buenos números luego de haber registrado una fuerte caída en el 1T16 (6,3% A/A y 84,5% T/T en el 2T16), explicado principalmente por la buena dinámica de la cartera de crédito, un incremento en los márgenes de intermediación y una reducción en los egresos operativos, lo cual fue compensado en parte por mayores provisiones y una tasa efectiva de impuestos más alta que en 2T15. Comportamiento histórico del Margen Neto de Intereses (NIM) y ROE BANCOLOMBIA NIM mejora con ayuda del Banrep ROE recupera terreno perdido en el 1T16 • NIM y Eficiencia, los ganadores del trimestre: El margen neto de interés (NIM) presentó una mejora importante en el 2T16 (66 pbs vs 2T15), explicado por un incremento en el margen neto de la cartera, el cual mostró una buena dinámica por el re-precio de los créditos existentes y la originación de nuevos créditos con mayores tasas, producto de un aumento de la tasa de intervención en Colombia. Por otro lado, la Eficiencia muestra una mejora significativa, ya que un aumento en los ingresos vino acompañado de un crecimiento moderado de los gastos. Composición del Portafolio de la Cartera • ROE se recupera por menor volatilidad de la tasa de cambio: El ROE volvió a situarse por encima del 15%, luego de haber presentado una fuerte caída en el 1T16. Durante el 2T16 se pudo observar un menor impacto en la provisión de impuesto de renta debido a una disminución de la volatilidad de la tasa de cambio, lo cual le brinda una oportunidad a la entidad para poder cumplir con el guidance propuesto para el año 2016 (13%-14%). • Solvencia vuelve a ubicarse por encima del 13%: El índice de solvencia presentó una mejora frente al trimestre anterior, presentando un incremento de 20 pbs T/T, explicado principalmente por la generación orgánica de capital debido a la retención de utilidades, a la mejor asignación de capital de diferentes productos y la reducción de los consumos de VaR en varios segmentos. • Estrategia de fondeo busca seguir mejorando el NIM: Bancolombia ha buscado en los últimos meses extender la vida media de los depósitos a término y promover las cuentas de ahorro con el fin de mantener lo más bajo posible el costo de fondeo, aumentar la sensibilidad ante subidas de tasas de interés y mantener una sólida posición de liquidez. Composición de las Fuentes de Fondeo Estrategia e Investigaciones Económicas Felipe Campos Gerente de Investigaciones Económicas +57(1) 6447730 ext. 3188 [email protected] Ricardo Pérez Gerente de Estrategia +57(1) 6447730 ext. 3177 [email protected] Omar Suárez Analista Senior Acciones +57(1) 6447730 ext. 3331 [email protected] Felipe Agudelo Estudiante en práctica +57(1) 6447730 ext. 3376 [email protected] Carlos Suárez Analista Renta Fija +57(1) 6447730 ext. 3291 [email protected] Catalina Guevara Analista Macroeconómico +57(1) 6447730 ext. 3343 [email protected] Disclaimer Legal El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. Estos apuntes y opiniones no buscan imponer términos ni condiciones comerciales o legales ni tampoco se constituyen en suministro formal de información al mercado de valores. Su finalidad es la de exponer un punto de vista sobre la situación general del mercado según el criterio particular de la entidad. El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. En consecuencia, Alianza Valores S.A. y sus funcionarios, no aceptan ni asumen ninguna responsabilidad respecto de cualquier decisión tomada o no tomada solo con base en la información contenida en este documento. La Asesoría y el consejo profesional especializado deben ser buscados en todas las circunstancias. www.alianzavalores.com.co www.alianza.com.co Disclaimer Legal El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. Estos apuntes y opiniones no buscan imponer términos ni condiciones comerciales o legales ni tampoco se constituyen en suministro formal de información al mercado de valores. Su finalidad es la de exponer un punto de vista sobre la situación general del mercado según el criterio particular de la entidad. El contenido de este documento no debe ser considerado como un sustituto de la asesoría profesional. En consecuencia, Alianza Valores y Alianza Fiduciaria y sus funcionarios, no aceptan ni asumen ninguna responsabilidad respecto de cualquier decisión tomada o no tomada solo con base en la información contenida en este documento. La Asesoría y el consejo profesional especializado deben ser buscados en todas las circunstancias.