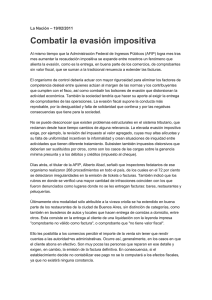

La doble óptica de la evasión fiscal

Anuncio