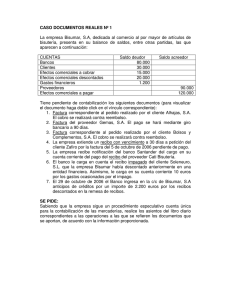

libro valoraciónOK.indd

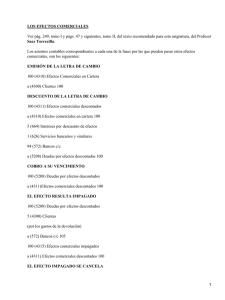

Anuncio