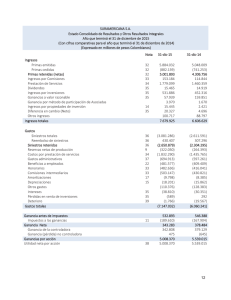

Rendimientos del trabajo Atrasos e ingresos de otros años

Anuncio