Entendiendo las opciones financieras

Anuncio

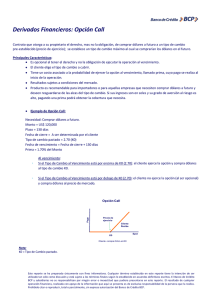

instrumentos financieros Entendiendo las opciones financieras Hay que tener cuidado con las opciones, dado que son productos muy apalancados y con mucho riesgo. De ahí la importancia de entender estos instrumentos financieros. Este artículo proporciona al lector los conceptos básicos para sumergirse en este mundo, así como numerosos ejemplos prácticos que facilitan su comprensión Pablo García Estévez Universidad Rey Juan Carlos Conceptos previos Existen dos tipos de opciones: las opciones de compra (call) y las opciones de venta (put). Una opción de compra es un contrato que otorga el derecho a su poseedor a comprar un activo a un precio pactado en una fecha determinada. El inversor que compra este derecho adopta una posición larga en opciones, mientras que la entidad o el inversor que se lo vende adquiere una posición corta. Cuando un inversor adopta una posición larga (adquiere la opción), paga un precio, denominado prima, al inversor o entidad que le vende la opción (posición corta). Por lo tanto, este último recibe la prima. Una opción de venta es un contrato que otorga el derecho a su poseedor a vender un activo a un precio pactado en fecha futura. Al igual que en las opciones de compra, existe la posición larga (comprar) y la posición corta (vender). Aquí también es el comprador el que paga la prima al vendedor. Las opciones las podemos clasificar en europeas y americanas. Una opción europea es aquella que sólo se puede ejercer en el vencimiento de la misma. Por otro lado, una opción americana es la que se puede ejercer en cualquier momento de la vida de la opción. pág 74 Las opciones son contratos estandarizados que se negocian en Cámaras de Compensación. En España, la Cámara de Compensación es MEFF(1), que actúa como comprador del vendedor y vendedor del comprador. En MEFF se pueden encontrar opciones sobre el Futuro Mini del Ibex-35 y opciones sobre acciones(2). La opción sobre el Futuro Mini del Ibex-35 es una opción europea, cuyo subyacente es el futuro mini del Ibex-35. El vencimiento de estas opciones coincide con el vencimiento del futuro. El inversor que adquiere una Call tiene el derecho de ponerse largo en un contrato del Ibex-35 al precio de ejercicio, en la fecha del vencimiento. Mientras que el inversor que decide adquirir una Put tendrá el derecho de ponerse corto en un contrato del Ibex-35 al precio de ejercicio, en la fecha de vencimiento. En este tipo de opciones la ejecución es automática. Esto quiere decir que si llegado el vencimiento el futuro está en un nivel que si se ejerce la opción el inversor gana dinero, MEFF ejercita la opción. Si ésta fuese una Call, le situaría en posición larga en un contrato de futuro al inversor y al estar en vencimiento se lo li(1) Los mercados de opciones más importantes son el de Londres (LIFFE), Nueva York (NYFE), Chicago (CBOE), Frankfurt (Eurext) y Tokio (TIFFE). (2) El principal mercado de opciones sobre divisas es el de Londres. pd quidaría entregándole la diferencia. Si fuera una Put, le situaría en posición corta. Por ejemplo, supongamos que tenemos una opción de compra (Call) sobre el futuro mini del Ibex-35, con un precio de 13.500, cuando éste cotiza a 13.405. Si al llegar al vencimiento el futuro cotizase a 14.000, se ejecuta automáticamente la opción y el inversor pasa a estar largo en el futuro a 13.500 puntos. Como éste cotiza a 14.000, MEFF le entrega la diferencia de 500 puntos, que son 500 euros. Las opciones sobre acciones son de estilo americanas(3). Esto es, que pueden ser ejercidas a lo largo de la vida de la opción. En este caso, el vencimiento se sitúa el tercer viernes de los meses de marzo, junio, septiembre o diciembre(4). El nominal del contrato es de 100 acciones por contrato. Por tanto, el precio de un contrato de opciones sobre acciones, con una prima de 1,15 €, es: 100 × 1,15 = 115 € (3) Hay algunas opciones sobre algunas empresas que pueden ser europeas. (4) Para Telefónica, BBVA, SCH, Endesa, Repsol e Iberdrola, estarán abiertos, además, los seis vencimientos trimestrales siguientes y los posteriores vencimientos del ciclo semestral junio-diciembre, hasta completar vencimientos con una vida máxima en su inicio de 5 años. pd En el momento de la liquidación del contrato, se procede a la entrega de las acciones que constituyan el activo subyacente, a cambio del pago en efectivo del precio de ejercicio. Los vendedores de opciones deben constituir depósitos de garantías antes del inicio de la sesión siguiente. También se pueden liquidar por diferencias. Tanto en las opciones sobre acciones, como las opciones sobre el Futuro del Ibex-35, MEFF calcula el margen de garantía en función de la máxima pérdida que se puede tener. FICHA RESUMEN Autor: Pablo García Estévez Título: Entendiendo las opciones financieras Fuente: Partida Doble, núm. 206, páginas 74 a 82, enero 2009 Localización: PD 09.01.06 Resumen: Conocer las opciones de compra (call) y las opciones de venta (put), así como los métodos de valoración de estos instrumentos y la cobertura con opciones, permitirá al lector sumergirse en el mundo de las opciones financieras. Unos productos que nos pueden ofrecer alta rentabilidad, pero con los que hay que tener cuidado, dado que son muy apalancados e implican mucho riesgo. Este artículo proporciona al lector los conceptos básicos sobre las opciones financieras, así como numerosos ejemplos prácticos que facilitan su comprensión. Descriptores ICALI: Opciones. Instrumentos financieros. pág www.partidadoble.es 75 instrumentos financieros nº 206 enero 2009 opCión DE CoMpRA TA B L A 1 CÁLCULo DEL BEnEFiCio DE Un invERsoR LARGo En CALL soBRE EnDEsA A 25,00 €, Con pRiMA 0,69 € Endesa a 23,00 € Endesa a 23,68 € Endesa a 25,00 € Endesa a 26,00 € Gasto por Prima – 0,69 – 0,69 – 0,69 – 0,69 Compra acción – 25,00 – 25,00 – 25,00 – 25,00 Venta acción + 23,00 + 23,68 + 25,00 + 26,00 – 2,69 –2,01 – 0,69 + 0,31 No ejerce No ejerce No ejerce Ejerce – 0,69 – 0,69 – 0,69 + 0,31 Beneficio / Pérdida Decisión Neto FIGURA 1 pERFiL DEL BEnEFiCio DE Un invERsoR LARGo soBRE opCionEs CALL DE EnDEsA A 25,00 €, Con pRiMA 0,69 € Beneficio Neto Beneficio Neto Precio de Ejercicio 25,00 25,69 -0,69 Beneficio Neto FIGURA 2 Precio de Ejercicio 25,00 25,69 pERFiL DE Un invERsoR CoRto En opCionEs CALL soBRE -0,69 EnDEsA A 25,00 €, Con pRiMA DE 0,69 € 0,69 Beneficio Neto Precio de Ejercicio 25,00 25,69 0,69 Beneficio Neto Out the money Beneficio pág Neto Precio de Ejercicio 25,00 In the money Precio de Ejercicio 25,00 76 25,69 3 Las acciones de Endesa bajan a 23,00 €. 3 Las acciones se mantienen a 23,68 €. 3 Las acciones suben a 25,00 €. 3 Las acciones de Endesa cotizan a 26,00 €. La tabla 1 muestra el desarrollo de estos cuatro casos. Recordemos que el inversor ya ha incurrido en el gasto de la prima de 0,69 € y que debe pensar en si le interesa ejercer la opción de comprar Endesa a 25,00 € para venderla al precio de mercado. La conclusión Beneficio es que ejercerá cuando la cantidad que obtieNeto ne por comprar la acción a 25,00 € y venderla al precio de mercado menos la prima supere a la pérdida que incurriría si no ejerciese. Los resultados de la tabla se reflejan en la Beneficio figura Neto 1, donde se muestra el perfil del benefi23,53 cio del inversor. La máxima perdida queda limitada a la prima. Esto22,08 puede engañar al inversor neófito y hacerle creer que las pérdidas -1,45 son pequeñas. Todo lo contrario: el inversor pierde el 100% de la inversión que realiza. Si tuviera un millón de euros y los metiese en op23,53 ciones, en el caso de que el subyacente no se mueva como preveía, pierde 22,08 el millón de euros. Beneficio Hay que tener cuidado con las opciones, pues Neto -1,45 son productos muy apalancados y con mucho riesgo. El inversor que se sitúe a corto (vendedor) en este contrato de opciones tendrá un perfil Beneficio de-1,45 beneficio opuesto al inversor que se sitúa Neto a largo, ya que depende de la decisión de este último. Por lo tanto,22,08 el inversor a corto tiene 23,53 las mismas cifras de beneficio neto, pero con el signo cambiado, como se muestra en la figura 2. -1,45 Beneficio En una opción de compra (Call), cuando el Neto precio de ejercicio está muy por encima de la 22,08 23,53 cotización de la acción, se dice que la opción está out the money (OTM). En el ejemplo anterior, es el caso cuando se ofrece la opción so- 25,69 At the money Veamos un ejemplo. Un inversor quiere comprar una opción sobre las acciones de Endesa, que cotizan a 23,68 €, porque considera que tienen una tendencia alcista. Decide adquirir una Call sobre Endesa con precio de ejercicio 25 € y que tiene una prima de 0,69 €. Desarrollemos cuatro situaciones posibles: In the money Beneficio Neto At the money 23,53 Out the money pd Beneficio Neto Be N Entendiento las opciones financieras 0,69 Precio de Ejercicio 25,00 bre Endesa a un precio de ejercicio de 25,00 €, y las acciones están en ese momento a 20,00 €. Si se ejerciese la opción, no se conseguiría beneficio alguno. Cuando el precio de ejercicio está muy próximo al precio de mercado de la acción, entonces se dice que la opción está at the money (ATM). Siguiendo con nuestro ejemplo, es el caso de un precio de ejercicio de 25,00 € y una cotización de 25,00 €. Por último, cuando la cotización está por encima del precio de ejercicio, la opción está in the money (ITM). Cuanto más in the money esté una opción, más cara resulta la prima. Las opciones out the money son más baratas que las at the money, y éstas más baratas que las in the money. FIGURA 3 Analicemos varias situaciones posibles. Por ejemplo, que el precio se sitúe en 22 €; en 23,53 € y en 24 €. En la siguiente tabla 2 y gráfico 4 se muestra el perfil de beneficios del inversor que adquiere una put. Como en las opciones de compra, la máxima pérdida es la prima. El inversor con posición corta en Put tendrá los beneficios opuestos al inversor a largo. Además, para materializar su beneficio depende de la decisión de ejercer o no del inversor a largo. Las opciones actúan como un juego de suma cero, donde el beneficio de una de las partes es la pérdida de la otra. También podemos definir las opciones Precio dePut como in the mo25,00out the money, at the money eEjercicio ney. En este caso, las opciones out the money 25,69 son aquellas en las que la cotización del subyacente está por encima del precio de ejercicio; mientras que las in the money, la cotización del subyacente está por debajo del precio pd 25,69 ConCEpto DE in, At Y oUt tHE MonEY En UnA opCión CALL soBRE EnDEsA A 25,00 €, Con pRiMA DE 0,69 € Beneficio Neto Be Ne Out the money At the money In the money Precio de Ejercicio 25,00 25,69 0,69 -1,45 TA B L A 2 opCionEs DE vEntA Una opción de venta confiere a su propietario el derecho de vender un activo a un precio determinado. Analicemos la adquisición (posición larga) de una opción de venta (put) sobre PMC, con precio de ejercicio de 23,53 € y prima de 1,45 €. Al igual que en las opciones de compra, si el inversor no acierta, no ejercerá la opción y el emisor ganará toda la prima. Si por el contrario, las sospechas del inversor se revelan ciertas, el beneficiario será el inversor. -1,45 CALCULo DE Los BEnEFiCios nEtos DE UnA posiCión LARGA En UnA pUt DE 23,53 € DE pRECio DE EJERCiCio, Con UnA pRiMA DE 1,45 € 22,00 € 23,53 € 24,00 € Gasto por Prima – 1,45 – 1,45 – 1,45 Compra precio de mercado – 22,00 – 23,53 – 24,00 Vende precio ejercicio + 23,53 + 23,53 + 23,53 Beneficio / Pérdida 0,08 –1,45 – 1,92 Decisión Ejerce No ejerce No ejerce Neto 0,08 – 1,45 – 1,45 FIGURA 4 pERFiL DEL BEnEFiCio DE Un invERsoR A LARGo En pUt Con pRECio DE EJERCiCio DE 23,53 € Y pRiMA 1,45 € Beneficio Neto 1,5 1,0 0,5 23,53 Precio de Ejercicio 0,0 22,08 -0,5 -1,45 -1,0 pág www.partidadoble.es Beneficio Neto 77 -1,5 Beneficio Neto 1,5 1,0 Precio de Ejercicio 22,08 23,53 -1,45 Beneficio Neto F I G U R A 6 Precio de Ejercicio 22,08 23,53 ConCEpto DE oUt tHE MonEY, At tHE MonEY E in tHE MonEY En UnA pUt In the money At the money Beneficio Neto Out the money Precio de Ejercicio 23,53 22,08 -1,45 In the money io de cicio At the money Out the money Precio de Ejercicio 23,53 22,08 -1,45 TA B L A 3 REnDiMiEnto REsULtAntE DE CoMpRAR Y vEnDER UnA opCión En DiFEREntEs MoMEntos DE LA viDA DE éstA pág 78 subyacente Día de la Compra D + 10 D + 20 vencimiento 24,0 0,00% -40,91% -77,27% -100,00% 24,5 72,73% 22,73% -36,36% -100,00% 25,0 177,27% 122,73% 54,55% -100,00% 25,5 313,64% 263,64% 200,00% 127,27% 26,0 481,82% 436,36% 386,36% 354,55% 25,4 25,3 25,2 25,1 25,0 24,9 24,8 24,7 24,6 24,5 24,3 24,2 -1,5 El tiempo Se suele decir que adquirir una opción es comprar tiempo. Esta afirmación se basa en el hecho de que una opción vale más cuanto más tiempo haya hasta el vencimiento, ya que la mayor cantidad de tiempo se traduce en más posibilidades de que el precio del subyacente se sitúe en un nivel que ofrezca beneficios al inversor El precio de la opción decrece con el paso del tiempo y se hace cero en el vencimiento. Este decremento se acelera al acercarse al vencimiento, y tiene como consecuencia que sea preferible vender la opción cuando el subyacente se mueva en la dirección adecuada, que esperar al vencimiento. Veamos ésto con algunos números. Supongamos una opción de compra con precio de ejercicio en 25 € y con vencimiento a 30 días. La prima de esta opción cotiza a 0,11 €. En la tabla 3 se muestra los cálculos de este ejercicio. En la primera columna están los diferentes precios que puede tener el subyacente: desde 24 a 26 €. En la segunda columna se ha calculado el rendimiento si se compra la opción y se vende en el mismo día, en función de la evolución del precio del subyacente. En la tercera columna, D + 10, se procede a vender la opción 10 días después de la compra. Como se observa, el rendimiento obtenido es inferior al que se obtendría en el caso de vender en el mismo día de la compra. Se constata que el tiempo ha destruido valor de la opción. En la cuarta columna, se vende la opción 20 días después de la compra y se comprueba lo mismo. Por último, en la última columna, se calcula el rendimiento en el vencimiento, cuando se ejerce la opción. Para cualquier nivel del subyacente, el rendimiento obtenido disminuye con el paso del tiempo, haciéndose mínimo en el vencimiento. pd 25,4 25,3 25,2 25,1 25,0 24,9 24,8 24,7 -0,5 Hay cinco factores que afectan al valor de las opciones: el tiempo; la distancia entre el subyacente y el precio de ejercicio; la tenden-1,0 cia del subyacente; los tipos de interés y la volatilidad del subyacente. -1,45 Beneficio Neto o de cio 24,6 24,0 22,08 -1,45 io de cicio 0,0 EL-1,5 vALoR DE LAs opCionEs 24,5 Precio de Ejercicio 23,53 24,3 pERFiL DEL BEnEFiCio DE Un invERsoR Con UnA -1,45 sitUACión CoRtA En pUt, Con pRECio DE EJERCiCio DE 23,53 € Y pRiMA DE 1,45 € Beneficio Neto de ejercicio. Las at the money siguen siendo 1,0 que la cotización del subyacente coinaquellas -0,5 cide con el precio de ejercicio. En la figura 6 se sitúan 0,5 en el perfil de beneficios de una Put es-1,0 Opción tos conceptos. 24,2 FIGURA 5 22,08 io de cicio 1,5 0,0 24,0 23,53 Opción 24,1 Precio de Ejercicio 24,1 Beneficio Neto 24,4 enero 2009 0,5 o de cio o de cio nº 206 24,4 instrumentos financieros Entendiento las opciones financieras Distancia entre el subyacente y el precio de ejercicio En una opción de compra (Call), cuanto más alejado esté el subyacente del precio de ejercicio, y éste se sitúe por encima de aquél, menos valdrá la opción. En el caso de una opción de venta (Put), la prima será menor cuanto mayor sea el subyacente respecto al precio de ejercicio. Se puede resumir diciendo que las opciones in the money son más caras que las at the money, y éstas, a su vez, más caras que las out the money. La tendencia del subyacente En una opción de compra (Call), cuando el precio del activo se incrementa, el precio de la opción también se incrementa. Similarmente, cuando el precio del subyacente cae, el precio de la opción decrece. En el caso de las opciones de venta (Put), la prima se incrementa cuando el precio del subyacente cae. Los tipos de interés Cuanto más alto sea el tipo de interés, mayor será el precio de las opciones. La importancia relativa de este factor se determina por las inversiones alternativas disponibles en el mercado y el coste para los que operan en opciones. Así, se puede ver una call como una alternativa a comprar el activo subyacente, al menos desde el punto de vista de obtener una ganancia futura cuando el precio del activo suba. Si esto ocurre, la call es mejor compra que la del activo. Por tanto, el precio de la opción se incrementa cuando los tipos de interés lo hacen para reflejar este beneficio. Sin embargo, el efecto de un cambio del tipo de interés en el precio de las opciones es pequeño. La volatilidad del subyacente Las cuatro variables anteriores son comunes a todos los inversores, ya que cuando dos inversores compran una opción con el mismo precio de ejercicio cada uno, el subyacente, el vencimiento, los tipos de interés y el precio de ejercicio son comunes. Sin embargo, la volatilidad no. La volatilidad que se debería tener en cuenta es la que tendrá el subyacente desde el momento de la compra hasta el vencimiento. Como estamos hablando de un dato que sólo se podrá saber al final de la vida de la opción, entra en juego las esti- pd maciones y predicciones de la volatilidad, por lo que cada inversor aportará al modelo su propia estimación, que no tiene por qué coincidir con la de los demás. Verdaderamente, es difícil estimar la volatilidad futura. Para ello, se emplean diversos métodos econométricos y heurísticos, sin que haya nada definitivo todavía. El método de valoración de opciones Black-Scholes Robert C. Merton fue el primero en publicar un artículo, en 1973, donde desarrollaba los principios matemáticos de un modelo de valoración de opciones y acuñó el término Modelo “Black-Scholes” de valoración de opciones, para referirse al trabajo publicado por Fisher Black y Myron Scholes. Tanto Merton como Scholes recibieron en 1997 Premio Nobel en Economía por su trabajo. La Academia Sueca mencionó a Black, que había muerto en 1995, como contribuidor del modelo(5). El modelo se basa en los siguientes supuestos: 3Los precios de los subyacentes (S t ) siguen una moción browniana geométrica, con una media μ y volatilidad σ: dSt = µStdt + σStdWt 3Es posible tomar posiciones cortas (vender) en el subyacente 3No hay oportunidades de arbitraje 3Las negociaciones del mercado son continuas 3No hay costes de transacción 3Todos los subyacentes son divisibles (Es posible comprar 1/100 de una acción) 3Es posible tomar prestado y prestar dinero al tipo de interés libre de riesgo 3Los subyacentes no pagan dividendos (5) El modelo comentado en este documento es el que se utiliza para las opciones europeas que no pagan dividendos, conocido como Black-Scholes 73, por ser el año de la publicación del artículo donde aparece por primera vez. Sin embargo, existen diversas reformulaciones y desarrollos de esta ecuación. Las más utilizadas son la reformulación de Merton, que se usa para activos que pagan dividendos, y el desarrollo de Garman Kohlhagen para divisas. pág www.partidadoble.es 79 instrumentos financieros nº 206 enero 2009 Bajo estos principios, la ecuación para valorar opciones europeas con el precio de ejercicio E, mientras que el subyacente cotiza a S, con un interés r, y volatilidad σ es: Call = S N(d1) – E ⋅ e-rt ⋅ N(d2) Donde: N(d1) es la distribución normal acumulativa estándar para una x = d1. N(d2) es la distribución normal acumulativa estándar para una x = d2. LA pARiDAD pUt-CALL Supongamos una cartera formada por una opción de compra (Call) europea, más una cantidad de dinero igual a E⋅e-Rf⋅t, siendo E el precio de ejercicio de la opción europea, Rf el tipo de interés libre de riesgo y t el tiempo hasta el vencimiento. Ahora supongamos otra cartera formada por una opción de venta (Put) europea, más una acción. En cualquier fecha, las dos carteras ofrecen el mismo valor. Call + E⋅e-Rf⋅t = Put + Acción Esta relación es conocida como Paridad Put-Call, y muestra que el valor de una opción de compra europea, con un precio de ejercicio determinado, puede ser deducido con el valor de una opción de venta europea con el mismo precio de ejercicio, y viceversa. Supongamos dos opciones. Una de compra y otra de venta; ambas con precio de ejercicio 25 € y un mismo vencimiento de 30 días. En la tabla 4, en las filas 2, 3, 4 y 5 hemos calculado los precios de la opción de compra (columnas B, C y D) y de la opción de venta (columnas F, G y H). En la fila 6 se ha actualizado el precio de ejercicio a los momentos indicados en la fila 1. En las filas 7, 8, 9 y 10 (Columnas B, C y D) se ha sumado el precio de la opción al dato obtenido en la fila 6. En las columnas F, G y H de las filas 7, 8, 9 y 10 se ha sumado el valor del subyacente (Columna E) al precio de la opción de venta. Como se puede observar, los resultados obtenidos en las columnas B, C y D son iguales que los de las columnas F, G y H. LA EspECULACión Con opCionEs Las opciones son productos muy apalancados, que ofrecen la posibilidad de obtener grandes rentabilidades. El inversor que decide entrar en el mercado de las opciones tiene un amplio conjunto de estrategias para intentar obtener una gran rentabilidad. Si el mercado fuese alcista, alguna de las estrategias que puede adoptar son: TA B L A 4 pARiDAD CALL – pUt 1 pág 80 A B C D E F G H subyacente Call D + 10 D + 20 subyacente put D + 10 D + 20 2 25,0 0,61 0,49 0,34 25,0 0,53 0,44 0,32 3 25,3 0,79 0,67 0,52 25,3 0,40 0,31 0,19 4 25,6 0,98 0,87 0,74 25,6 0,30 0,22 0,11 25,9 0,22 0,14 0,06 25,0 25,53 25,44 25,32 5 25,9 1,20 1,10 0,98 6 25·e-4%t 24,92 24,95 24,97 7 25,0 25,53 25,44 25,31 8 25,3 25,71 25,62 25,49 25,3 25,70 25,61 25,49 9 25,6 25,90 25,82 25,71 25,6 25,90 25,82 25,71 10 25,9 26,12 26,05 25,95 25,9 26,12 26,04 25,96 pd Entendiento las opciones financieras 1. Largo en opción de compra 2. Strip: Comprar dos opciones de compra y una de venta sobre el mismo activo, vencimiento y precio de ejercicio 3. Diferencial alcista (Bull Spread): Comprar una opción de compra y vender otra sobre el mismo activo, mismo vencimiento pero con precio de ejercicio superior Si el mercado fuese bajista, algunas de las estrategias que se pueden emplear son: 1. Largo en opción de venta 2. Strap: Comprar dos opciones de venta y una de compra sobre el mismo activo, vencimiento y precio de ejercicio 3. Diferencial bajista (Bear Spread): Comprar una opción de venta y vender otra sobre el mismo activo, mismo vencimiento pero con precio de ejercicio inferior(6). En la tabla 5 hemos calculado los rendimientos de las diferentes alternativas en el caso de un mercado alcista. La fila llamada Subyacente nos indica el valor de éste en el momento de la compra (Ahora) diez días más tarde (D + 10); veinte días más tarde (D + 20) y en el Vencimiento (Vto). Como se observa, el precio del subyacente tiene una tendencia alcista, puesto que comienza en 25 y llega hasta los 25,9 en el vencimiento. Las siguientes filas (Call 25, Put 25 y Call 26) nos muestran los precios de las opciones de compra con precio de ejercicio 25 y 26 y de una opción de venta con precio de ejercicio 25. Con estos precios se han calculado los beneficios y rendimientos de las estrategias. La primera de ellas es la simple compra de la opción con precio de ejercicio 25. La siguiente estrategia (Strip) ha consistido en comprar dos opciones de compra con precio de ejercicio 25 y una opción de venta con precio de ejercicio 25. La última estrategia es el diferencial alcista, consistente en la compra de una opción de compra con precio de ejercicio 25, y la venta de la opción de compra con precio de ejercicio 26. Como se puede observar, la mejor alternativa es el diferencial alcista (Bull), pues para cualquier fecha, el rendimiento de esta estrategia es superior a las otras. CoBERtURAs Con opCionEs La put protectora Si un inversor tiene una acción y desea venderla en un plazo corto de tiempo, la manera de cubrir el riesgo de que el valor de la acción caiga en el vencimiento es con una posición larga (comprar) en una opción de venta (Put). De esa manera, en el momento de la venta, las pérdidas derivadas de la venta de la acción quedarán compensadas por los beneficios de la opción. Veámoslo. Supongamos que el inversor tiene una acción que cotiza a 25 € y desea venderla dentro de 10 días, pero tiene el temor de que el valor de la acción caiga en esa fecha ingresando menos por la venta. Para cubrir esa pérdida decide adquirir una opción de venta At the Money. Esto es, que el precio de ejercicio coincide con el valor del subyacente. Como la acción cotiza a 25 €, el precio de ejercicio es 25. Supongamos que la volatilidad del activo es del 20% y el vencimiento de la opción es a 30 días. El precio de una opción de estas características es de 0,53. En la tabla 6 se muestra el resultado de esta cobertura. En la primera columna se muestra e precio de la acción del inversor. En la columna siTA B L A 5 REsULtADos DE DiFEREntEs EstRAtEGiAs En Un MERCADo ALCistA Subyacente Call D + 10 D + 20 vto 25,9 25 25,3 25,6 Call 25 0,51 0,56 0,66 Put 25 0,43 0,21 0,04 Call 26 0,12 0,07 0 Beneficio Call 25 0,61 0,06 0,13 0,29 10% 21% 48% Rendimientos Beneficio Strip 1,75 Rendimientos Beneficio Bull (6) El diferencial bajista también se puede construir con opciones de compra. En este caso, se compraría una opción de compra y se vendería otra, pero con precio de ejercicio inferior. pd Rendimientos 0,37 -0,1 -0,16 0,05 -6% -9% 3% 0,67 0,74 0,29 181% 200% 78% pág www.partidadoble.es 81 instrumentos financieros enero 2009 guiente (Precio D + 10) aparece el precio de la opción de venta diez días después de la compra. Es decir, en el momento de la venta de la acción. La tercera columna (Beneficios Acción) se calcula las pérdidas y ganancias de la acción teniendo como referencia 25 €. La columna Beneficios Opción se calcula las pérdidas y ganancias derivadas de haber adquirido la opción de venta (Largo en Put) a 0,53 € y venderla al precio que tiene la opción en el momento de la enajenación de la acción, que es el reflejado en la columna (Precio D + 10). Por último, en la columna Neto mostramos la suma de los beneficios obtenidos por la acción y los beneficios procedentes del mercado de derivados. TA B L A 6 REsULtADos DE LA CoBERtURA “pUt pRotECtoRA” subyacente precio D + 10 Beneficios Acción Beneficios opción neto 23,0 1,96 -2,0 1,430 -0,570 23,4 1,59 -1,6 1,060 -0,540 23,8 1,24 -1,2 0,710 -0,490 24,2 0,92 -0,8 0,390 -0,410 24,6 0,66 -0,4 0,130 -0,270 25,0 0,44 0,0 -0,090 -0,090 25,4 0,28 0,4 -0,250 0,150 25,8 0,16 0,8 -0,370 0,430 26,2 0,09 1,2 -0,440 0,760 26,6 0,05 1,6 -0,480 1,120 27,0 0,02 2,0 -0,510 1,490 En la figura 7 se muestran los perfiles de beneficio de la acción, de la opción y el resultante de las dos, que sería el beneficio neto de la cobertura. Como se puede observar el inversor, al final, como si fuese una opción de compra, se tiene unas pérdidas limitadas pero beneficios ilimitados. Si la acción sube el inversor sigue ganando en función de la subida. Pero si la acción cae, el inversor sólo tendrá una pérdida cercana a medio euro. FIGURA 7 pERFiLEs DE Los BEnEFiCios DE UnA EstRAtEGiA “pUt pRotECtoRA” Se puede decir que esta cobertura tiene un precio: el inversor acepta ganar un poco menos a cambio de asumir una pérdida mínima. Pero evita, de este modo, pérdidas mayores en el caso de la caída del subyacente. 1,5 1,0 Acción 0,5 cio de cicio cio de rcicio nº 206 Opción Neto -1,0 -1,5 26,0 25,9 25,8 25,7 25,6 25,5 25,4 25,3 25,2 25,1 25,0 24,9 24,8 24,7 24,6 24,5 24,4 24,3 24,2 24,1 -0,5 24,0 0,0 En el caso de querer cubrir una cartera, el número de contratos de opción de venta que se debe adquirir, se calcula con la siguiente ecuación: Cartera RC = βcartera Índice Siendo Cartera el valor actual de la cartera a cubrir. Índice es el valor del índice bursátil subyacente del contrato de opciones. Por último, βcartera mide la sensibilidad en el valor de la cartera ante cambios en el valor del índice. ✽ BIBLIOGRAFÍA Borrego Rodríguez, A. y García Estévez, p. (2002): Productos financieros. Ed. Prentince Hall. Madrid. Díez de Castro, L. y Mascareñas, J. (1995): Ingeniería Financiera. Ed. McGraw Hill. Fernández-sánchez valderrama, J. L. (2001): Curso de Bolsa y Mercados Financieros. Ed. Ariel. Barcelona. Hull, J. (2002): Introducción a los mercados de Futuros y Opciones. Ed. Prentice Hall. Madrid. knop, R. (2000): Finanzas de Diseño. Manual de productos estructurados. Escuela de finanzas aplicadas. Madrid. pág 82 Lamothe Fernández, p. y pérez somalo, M. (2003): Opciones financieras y productos estructurados. Ed. McGraw Hill. Madrid. López pascual, J. y RoJo, J. (2004): Los mercados de valores. Ed. Pirámide. Manzano, D. y valero, F. (2000): Guía del sistema financiero español en el nuevo contexto europeo. Ed. Escuela de finanzas aplicadas. pedrosa, M. (2003): Los mercados financieros internacionales y su globalización. Ed. AC. Madrid. saufi, s. (1995): Los mercados de futuros y opciones. Estrategias para ganar. Ed. Pirámide. pd