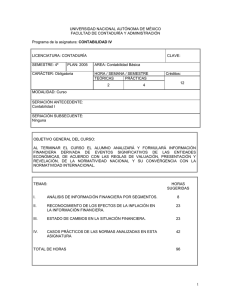

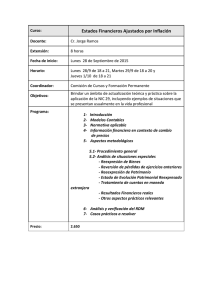

Contabilidad Avanzada I

Anuncio