Métodos de elección discreta con simulación

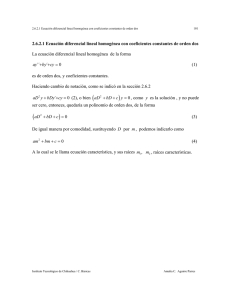

Anuncio