Análisis Financiero

Anuncio

Análisis Financiero

LIC. MBA. ISMAEL HUANACO C.

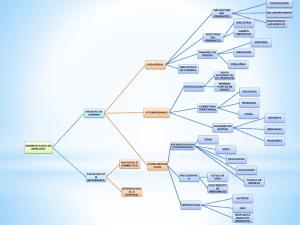

Se puede definir como un proceso que comprende:

• Recopilación

• Gestión de Datos

• Informe

• Antecedentes

d

• Análisis

• Conclusiones

y

Recomendaciones

De los Estados Financieros

Básicos y demás datos de la

situación de un negocio y su

entorno

Las principales metodologías son las siguientes:

• Análisis

A áli i

•

•Análisis

•

Vertical

V ti l

Indicadores Financieros

Horizontal

Absoluto

• Relativo

• Consiste

en determinar la participación relativa de

cada rubro

r bro sobre una

na categoría común

común..

•Establece la estructura del activo (Inversiones) y su

financiación a través

tra és de la presentación de Índices de

Participación..

Participación

•Se

S puede

d observar

b

l cambios

los

bi estructurales

t t l

BALANCE GENERAL

• Estructura del activo según tipo de empresa

• Concentración de la inversión en activos de

operación

• Concentración en activos fijos

• Estructura de la financiación

• Estructura del pasivo según tipo de empresa

• Estructura del patrimonio

• Concordancia entre la estructura de la financiación y la

estructura del activo

• Concentración de la financiación con deuda con

terceros

• Concentración de la deuda en cuentas comerciales

ESTADO DE RESULTADOS

•Participación de los Costos y Gastos con respecto a las

ventas

•Participación de la Utilidad Bruta con respecto a las

ventas

•Participación de la Utilidad Operacional con respecto a

las ventas, según tipo de empresa

empresa..

•Participación de la Utilidad Neta con respecto a las

ventas..

ventas

•Origen de la Utilidad Neta

En el análisis horizontal, lo que se busca es

determinar la variación absoluta o relativa que

haya sufrido cada partida de los estados financieros

en un periodo respecto a otro. Determina cual fuel

el crecimiento o decrecimiento de una cuenta en un

periodo determinado. Es el análisis que permite

determinar si el comportamiento de la empresa en

un periodo fue bueno, regular o malo.

BALANCE GENERAL

• Cuales

C l son los

l rubros

b que presentan

t mayores cambios

bi

9 Cambios importantes en los Activos de la empresa

9 Causas de la variación en los Inventarios

9 Cambios en el Activo Fijo

Fijo.. Justificación

9 Correlación con el crecimiento de las ventas

9 Cambios en los Otros Activos.

Activos. Justificación

9 Cambios importantes en la financiación

9 Cambios en los Pasivos Financieros

9 Cambios en la Financiación Comercial

9 Cambios en el Patrimonio

9 Ventajas

V t j o desventajas

d

t j de

d los

l cambios

bi en la

l Financiación

Fi

i ió

ESTADO DE

RESULTADOS

• Variaciones

V i i

en las

l Ventas

V

• Variaciones de Volumen

• Variaciones de Precios

• Variaciones

V i i

d los

de

l Costos

C

y Gastos

G

d Operación

de

O

ió

• Correlación con las Ventas

• Variación en los Gastos Financieros

• Correlación

C

l ió con los

l Pasivos

i

Financieros

i

i

• Variaciones en los márgenes de Utilidad

•Los

L

Et d

Estados

Fi

Financieros

i

que se recopilan

son

históricos

•Para realizar comparaciones

es prudente transfórmales en

medidas iguales utilizando

algunos indicadores como ser

las tasas de inflación .

Razones Financieras

y Análisis de Razones Financieras

Consiste en tomar información de uno o varios de

l E

los

Estados

t d Fi

Financieros

i

d

de un período

í d y analizar

li

las relaciones que hay entre ellos y el negocio

desarrollado

{ Este tipo de análisis permite comparar el

rendimiento de la empresa a lo largo del tiempo y/o

p

el rendimiento de la empresa

p

con

comparar

respecto al de las empresas de la industria a la que

pertenece, entre otros.

{

ANALISIS FINANCIERO

Consideración General

Es importante señalar que las razones financieras

obedecen a ciertos patrones y no siempre se

usará la misma formula para su cálculo. Por lo

tanto, antes de tomar su valor en forma absoluta

se debe

d b analizar

li

significado

i ifi d y método

ét d d

de cálculo

ál l

ANALISIS FINANCIERO

y Análisis de Razones Financieras

Se dividen en las siguientes categorías:

Índices de Liquidez

{ Índices

Í di

d

de R

Rentabilidad

t bilid d

{ Índices de Actividad y Rotación

{ Índices de Endeudamiento

{ Índices de Cobertura

{ Índices Bursátiles

{

Indicadores de Liquidez

Razón Corriente

Prueba Acida

Capital Neto de Trabajo

Indicadores de Actividad

Rotación de Cartera

Rotación de Inventarios

Rotación de Activos Totales

Rotación de Proveedores

Indicadores de Endeudamiento

• Nivel de Endeudamiento

• Concentración de Pasivos a

Corto Plazo

• Cobertura

C b t

dde IIntereses

t

I II

Indicadores de Rentabilidad

• Margen

g Bruto

• Margen Operacional

• Margen Neto

• Rendimiento del Patrimonio

ROE

• Rendimiento del Activo ROA

• EBITDA

ANALISIS FINANCIERO

Índices de Liquidez

q

Miden la capacidad de una empresa de convertir sus

activos en caja o de obtener caja para satisfacer su

pasivo circulante

circulante. Es decir

decir, miden la solvencia de una

empresa en el corto plazo.

{ Mientras mayores

y

sean los Índices de Liquidez,

q

, mayor

y

será la solvencia de la empresa en el corto plazo

{

ANALISIS FINANCIERO

Índices de Liquidez

q

y Razón Circulante o Corriente: corresponde a las veces

que el activo circulante sobrepasa al pasivo circulante

Current Ratio = Activo Circulante

Pasivo Circulante

Idealmente su valor debe ser mayor que 1

1.0

0 (situación de riesgo),

riesgo)

pero menor que 1.5 (situación de recursos ociosos)

ANALISIS FINANCIERO

Índices de Liquidez

y Razón Ácida: muestra la capacidad de la empresa

p

para

responder

p

a sus obligaciones

g

de corto p

plazo con

sus activos circulantes excluidos aquellos de no

muy fácil liquidación, como son las existencias

Prueba Ácida = Activo Corriente -Inventarios

Pasivo Circulante

Idealmente debería fluctuar entre 0.5 y 1.0

ANALISIS FINANCIERO

Índices de Liquidez

q

y Capital de Trabajo: muestra la reserva potencial

de tesorería de la empresa

Capital de Trabajo = Activo Corriente -

Pasivo Circulante

ANALISIS FINANCIERO

Índices de Endeudamiento

y Miden la proporción de financiamiento hecho por

terceros con respecto a los dueños de la empresa.

De la misma forma

forma, muestran la capacidad de la

empresa de responder de sus obligaciones con los

acreedores. Los índices más utilizados son los

siguientes:

ANALISIS FINANCIERO

Índices de Endeudamiento

y Razón de Endeudamiento: muestra que proporción

de los activos han sido financiados con deuda

deuda. Desde

el punto de vista de los acreedores, equivale a la

porción de activos comprometidos con acreedores no

dueños de la empresa.

empresa

Pasivos

Activos

ANALISIS FINANCIERO

Índices de Endeudamiento

y Apalancamiento Financiero (Razón Deuda-Patrimonio)

: muestra la proporción de los activos que ha sido

financiada con deuda. Desde el p

punto de vista de los

acreedores, corresponde al aporte de los dueños

comparado con el aporte de no dueños.

Pasivos

Patrimonio

Financial Leverage

ANALISIS FINANCIERO

Índices de Cobertura

y Miden la capacidad

p

de la empresa

p

p

para hacer frente

a las distintas obligaciones emanadas de la

existencia de deudas con terceros.

Los más utilizados son:

ANALISIS FINANCIERO

Í di

Índices

de

d Cobertura

C b t

y Cobertura

C b t

Gastos

G t Financieros:

Fi

i

muestra

t las

l veces

que la empresa puede cubrir los gastos financieros

con sus resultados operativos.

EBIT

EBITDA

Gastos Financieros

Gastos Financieros

ANALISIS FINANCIERO

Indices de Rentabilidad

Permiten analizar la rentabilidad de la empresa en el

contexto de las inversiones que realiza para

obtenerlas o del nivel de ventas que posee

Los más empleados son los siguientes:

ANALISIS FINANCIERO

Índices de Rentabilidad

y Resultado sobre Ventas (ROS) o Margen Neto:

corresponde al porcentaje de utilidad o pérdida

obtenido p

por cada p

peso q

que se vende.

Resultado del Ejercicio

Ingresos por Ventas

ROS: Return on Sales

ANALISIS FINANCIERO

Índices de Rentabilidad

y Margen

g Bruto: corresponde

p

al p

porcentaje

j de utilidad

obtenida por sobre el costo de las ventas. Permite

determinar la capacidad que tiene la empresa para definir

los p

precios de venta de sus p

productos o servicios

Ingresos por Ventas - Costo de Ventas

Ingresos por Ventas

ANALISIS FINANCIERO

Indices de Rentabilidad

y Resultado sobre Patrimonio (ROE): corresponde

al porcentaje de utilidad o pérdida obtenido por cada

peso q

p

que los dueños han invertido en la empresa,

p

incluyendo las utilidades retenidas

Resultado

R

lt d d

dell Ej

Ejercicio

i i

Patrimonio

ROE: Return on Equity

ANALISIS FINANCIERO

Índices de Rentabilidad

y Resultado sobre Activos (ROA):

corresponde al porcentaje de utilidad o

pérdida, obtenido por cada peso invertido en

activos.

activos

Resultado

R

lt d d

de lla G

Gestión

tió

Activos

ANALISIS FINANCIERO

Índices de Actividad y Rotación

y Miden la eficiencia con que una organización hace uso de

sus recursos. Mientras mejores sean estos índices se

estará haciendo un uso más eficiente de los recursos

utilizados Los índices más utilizados son los siguientes:

utilizados.

ANALISIS FINANCIERO

Índices de Actividad y Rotación

y Plazo Promedio de Cuentas por Cobrar: corresponde a

llos dí

días que llas ventas,

t

ttanto

t las

l en efectivo

f ti como las

l

crédito, permanecen como cuentas por cobrar, es decir, el

plazo promedio de crédito que la empresa otorga a sus

clientes.

li t

Cuentas

C

t por Cobrar

C b

P

Promedio

di *365

Ingresos por Venta

ANALISIS FINANCIERO

Índices de Actividad y Rotación

y Plazo Promedio de Cuentas por Pagar: es el plazo que

llas compras d

de existencias

i t

i permanecen como cuentas

t por

pagar o el plazo promedio de crédito obtenido por la

empresa de sus proveedores

y

Cuentas por Pagar Promedio *365

Costo de Ventas

ANALISIS FINANCIERO

Índices Bursátiles

y Los Índices Bursátiles o de Mercado de Capitales

p

miden la

rentabilidad de la empresa en términos de mercado o del

valor Bolsa de las acciones.

y El precio de una acción es el valor al cual se transa en una

Bolsa de Valores,, una acción corriente suscrita y pagada

p g

ANALISIS FINANCIERO

Índices Bursátiles

y Este valor bursátil es el valor económico que los agentes

del mercado asignan al instrumento en un momento

determinado, según las condiciones micro y

macroeconómicas vigentes en ese instante, y las

proyecciones futuras que se hacen de la empresa y la

industria a la que pertenece

ANALISIS FINANCIERO

Índices Bursátiles

y La cantidad de acciones corrientes suscritas y p

pagadas

g

p

por

su precio (valor bursátil) en un determinado momento será

el patrimonio bursátil de una empresa El valor contable

de una acción corresponderá al patrimonio contable

dividido por el número de acciones corrientes en

circulación (se excluyen las acciones preferentes)

ANALISIS FINANCIERO

Índices Bursátiles

y Razón Bolsa-Libro (M/B): muestra la relación (veces)

entre el valor bursátil de

de. la acción y su valor contable

contable.

Patrimonio Bursátil

Patrimonio Contable

M/B: Market

Market-Book

Book

ANALISIS FINANCIERO

Índices Bursátiles

y Utilidad por Acción (EPS): muestra el Resultado del

Ejercicio que le corresponde a cada accionista.

Resultado del Ejercicio

Número de Acciones

EPS: Earnings per Share

EPS

En la práctica los dividendos repartidos son menores que el resultado por acción.

ANALISIS FINANCIERO

Índices Bursátiles

y Razón Precio-Utilidad (P/E): muestra las veces en

q está contenido el Resultado del Ejercicio

que

j

en el

patrimonio bursátil. En otras palabras, las veces en

que debe repetirse la utilidad actual para alcanzar el

valor de mercado (económico) del patrimonio de la

empresa

Patrimonio Bursátil

Resultado del Ejercicio

P/E: Price-Earnings

ANALISIS FINANCIERO

Índices Bursátiles

y Razón Dividendos-Precio (DPS/P0 ): muestra el porcentaje

del precio de la acción que corresponden a los dividendos

pagados durante un período

Dividendos por Acción

Precio Acción

DPS: Dividends per Share

Dividend Yield

ANALISIS FINANCIERO

y Consideración general

g

Dada su naturaleza, para evitar conclusiones erróneas

sacadas a partir de las razones financieras, se deben tener

ciertas precauciones, las que clasificaremos en dos

grupos:

• de cálculo

• de interpretación.

ANALISIS FINANCIERO

Entre las precauciones más comunes que se deben

tener en su cálculo, se encuentran:

llos métodos

ét d contables

t bl cambian

bi entre

t empresas, lluego

las razones pueden ser no comparables;

{ una contabilidad distorsionada implicará

p

índices

financieros distorsionados

{ la contabilidad puede estar intencionalmente manipulada

con el fin de mejorar algunas; razones financieras

{

ANALISIS FINANCIERO

son elementos estadísticos basados en saldos de un

momento dado que pueden no ser representativos de la

realidad de la empresa, sobretodo en negocios

estacionales o cíclicos;

{ los activos están a costo histórico;

{ pueden existir componentes con monedas de distinto

poder adquisitivo en una misma razón;

{ se usan datos del pasado siendo que se quiere predecir

el futuro;

{ las razones se expresan en términos anuales.

{

ANALISIS FINANCIERO

Y en cuanto a su interpretación:

se debe saber su verdadero significado (patrón), el que

va más allá de su uso mecánico;

{ se requiere de un conocimiento del sector o negocio (un

mismo valor para un índice puede ser bueno para una

industria y malo para otra)

{ se debe determinar los factores claves: el uso de

muchos índices y razones esconde la información

relevante de la industria

{

El ROE se descompone: 1)el margen de utilidad sobre

ventas 2) Rotación de los Activos 3) el Multiplicador

del Patrimonio.

Utilidad Neta

Ventas Activo Total

X

X Patrimonio

=

Dupont

P ti

i

V t

Ventas

A ti

Activo

ROA

ROE

La ecuación de Dupont

p

nos ppermite apreciar

p

qque el

ROE es afectado por tres cosas:

1. La Eficiencia económica

2 La eficiencia Operativa

2.

3. El Apalancamiento

Consejos prácticos

• Analizar

A li la

l información

i f

ió a grades

d totales

t t l y subtotales

bt t l

(tamaño) – Inversión y Financiamiento.

• Analizar la importancia de las cuentas.

• Comparar con gestiones anteriores

• Analizar las tendencias

• Analizar movimientos importantes

• Indagar

g respecto

p

a los movimientos en los estados

financieros

• Realizar análisis de causa y efecto, con los EEFF.

• Ver como están valorados los activos y pasivos

• Comparar

C

con empresas de

d lla misma

i

industria

i d ti

Realizar un diagnostico Financiero: