CAIXABANK GESTION TOTAL, FI - Caixabank Asset Management

Anuncio

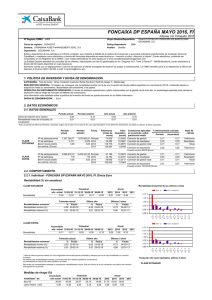

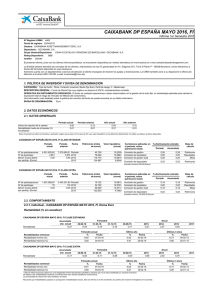

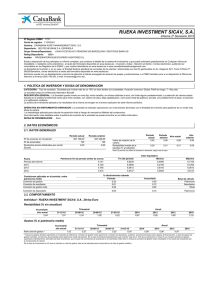

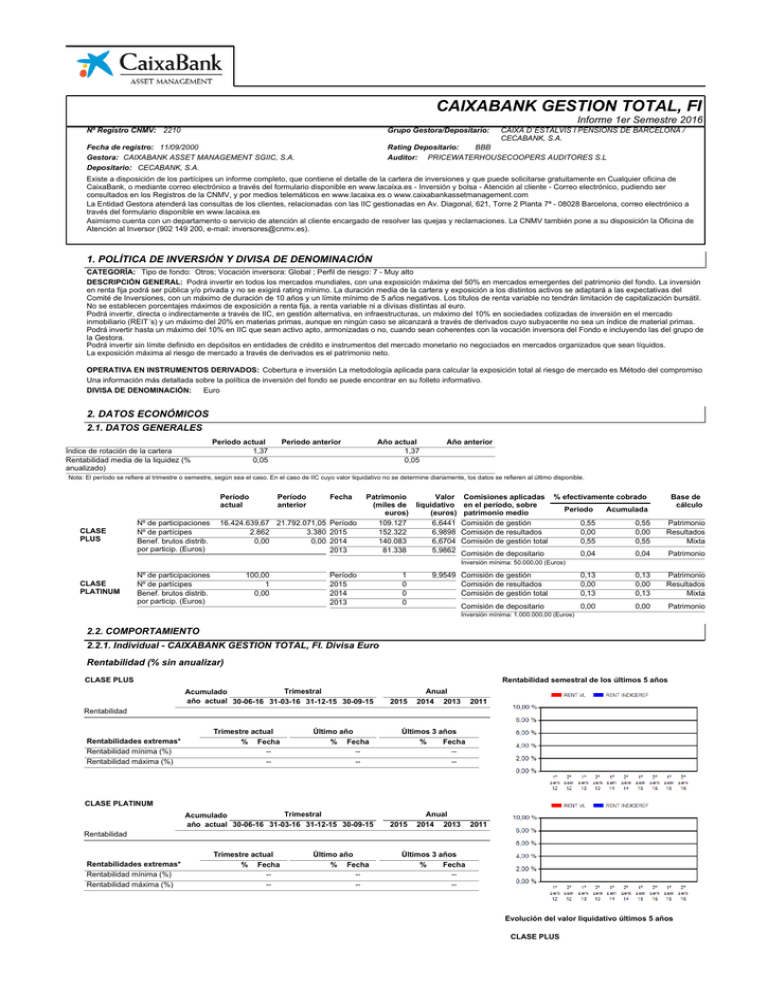

CAIXABANK GESTION TOTAL, FI Informe 1er Semestre 2016 Nº Registro CNMV: 2210 Grupo Gestora/Depositario: CAIXA D´ESTALVIS I PENSIONS DE BARCELONA / CECABANK, S.A. Fecha de registro: 11/09/2000 Gestora: CAIXABANK ASSET MANAGEMENT SGIIC, S.A. Depositario: CECABANK, S.A. Rating Depositario: BBB Auditor: PRICEWATERHOUSECOOPERS AUDITORES S.L Existe a disposición de los partícipes un informe completo, que contiene el detalle de la cartera de inversiones y que puede solicitarse gratuitamente en Cualquier oficina de CaixaBank, o mediante correo electrónico a través del formulario disponible en www.lacaixa.es - Inversión y bolsa - Atención al cliente - Correo electrónico, pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en www.lacaixa.es o www.caixabankassetmanagement.com La Entidad Gestora atenderá las consultas de los clientes, relacionadas con las IIC gestionadas en Av. Diagonal, 621, Torre 2 Planta 7ª - 08028 Barcelona, correo electrónico a través del formulario disponible en www.lacaixa.es Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: [email protected]). 1. POLÍTICA DE INVERSIÓN Y DIVISA DE DENOMINACIÓN CATEGORÍA: Tipo de fondo: Otros; Vocación inversora: Global ; Perfil de riesgo: 7 - Muy alto D DESCRIPCIÓN GENERAL: Podrá invertir en todos los mercados mundiales, con una exposición máxima del 50% en mercados emergentes del patrimonio del fondo. La inversión en renta fija podrá ser pública y/o privada y no se exigirá rating mínimo. La duración media de la cartera y exposición a los distintos activos se adaptará a las expectativas del Comité de Inversiones, con un máximo de duración de 10 años y un límite mínimo de 5 años negativos. Los títulos de renta variable no tendrán limitación de capitalización bursátil. No se establecen porcentajes máximos de exposición a renta fija, a renta variable ni a divisas distintas al euro. Podrá invertir, directa o indirectamente a través de IIC, en gestión alternativa, en infraestructuras, un máximo del 10% en sociedades cotizadas de inversión en el mercado inmobiliario (REIT´s) y un máximo del 20% en materias primas, aunque en ningún caso se alcanzará a través de derivados cuyo subyacente no sea un índice de material primas. Podrá invertir hasta un máximo del 10% en IIC que sean activo apto, armonizadas o no, cuando sean coherentes con la vocación inversora del Fondo e incluyendo las del grupo de la Gestora. Podrá invertir sin límite definido en depósitos en entidades de crédito e instrumentos del mercado monetario no negociados en mercados organizados que sean líquidos. La exposición máxima al riesgo de mercado a través de derivados es el patrimonio neto. OPERATIVA EN INSTRUMENTOS DERIVADOS: Cobertura e inversión La metodología aplicada para calcular la exposición total al riesgo de mercado es Método del compromiso. O Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. DIVISA DE DENOMINACIÓN: Euro 2. DATOS ECONÓMICOS 2.1. DATOS GENERALES Índice de rotación de la cartera Rentabilidad media de la liquidez (% anualizado) Periodo actual 1,37 0,05 Periodo anterior Año actual 1,37 0,05 Año anterior Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, los datos se refieren al último disponible. Período actual CLASE PLUS Nº de participaciones Nº de partícipes Benef. brutos distrib. por particip. (Euros) Período anterior Fecha 16.424.639,67 21.792.071,05 Período 2.862 3.380 2015 0,00 0,00 2014 2013 Patrimonio Valor Comisiones aplicadas % efectivamente cobrado (miles de liquidativo en el período, sobre Periodo Acumulada euros) (euros) patrimonio medio 109.127 6,6441 Comisión de gestión 0,55 0,55 152.322 6,9898 Comisión de resultados 0,00 0,00 140.083 6,6704 Comisión de gestión total 0,55 0,55 81.338 5,9862 Comisión de depositario 0,04 0,04 Base de cálculo Patrimonio Resultados Mixta Patrimonio Inversión mínima: 50.000,00 (Euros) CLASE PLATINUM Nº de participaciones Nº de partícipes Benef. brutos distrib. por particip. (Euros) 100,00 1 0,00 Período 2015 2014 2013 1 0 0 0 9,9549 Comisión de gestión Comisión de resultados Comisión de gestión total Comisión de depositario 0,13 0,00 0,13 0,13 0,00 0,13 Patrimonio Resultados Mixta 0,00 0,00 Patrimonio Inversión mínima: 1.000.000,00 (Euros) 2.2. COMPORTAMIENTO 2.2.1. Individual - CAIXABANK GESTION TOTAL, FI. Divisa Euro Rentabilidad (% sin anualizar) CLASE PLUS Rentabilidad semestral de los últimos 5 años Trimestral Acumulado año actual 30-06-16 31-03-16 31-12-15 30-09-15 2015 Anual 2014 2013 2011 Rentabilidad Rentabilidades extremas* Rentabilidad mínima (%) Rentabilidad máxima (%) Trimestre actual % Fecha --- Último año % Fecha --- Últimos 3 años % Fecha --- CLASE PLATINUM Trimestral Acumulado año actual 30-06-16 31-03-16 31-12-15 30-09-15 2015 Anual 2014 2013 2011 Rentabilidad Rentabilidades extremas* Rentabilidad mínima (%) Rentabilidad máxima (%) Trimestre actual % Fecha --- Último año % Fecha --- Últimos 3 años % Fecha --- Evolución del valor liquidativo últimos 5 años CLASE PLUS * Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Volatilidad * de: Ibex-35 Letra Tesoro 1 año RF:ML Euro Large Cap Index/RV: MSCI All Countries World Index Trimestral Acumulado año actual 30-06-16 31-03-16 31-12-15 30-09-15 2015 Anual 2014 2013 2011 CLASE PLATINUM CLASE PLUS Valor Liquidativo VaR histórico ** CLASE PLATINUM Valor Liquidativo VaR histórico ** * Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. ** VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del periodo de referencia. Gastos (% s/ patrimonio medio) Trimestral Acumulado año actual 30-06-16 31-03-16 31-12-15 30-09-15 Ratio total de gastos * CLASE PLUS CLASE PLATINUM 0,72 0,16 2015 Anual 2014 2013 2011 El 08/04/2016 se modificó la política de inversión de la sociedad, por ello solo se muestra la evolución de la rentabilidad del valor liquidativo a partir de ese momento. El 08/04/2016 se modificó el Índice de Referencia a RF:ML Euro Large Cap Index/RV: MSCI All Countries World Index 0,40 0,16 * Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC se incluyen también los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y de reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. 2.2. COMPORTAMIENTO 2.2.2. Comparativa Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Patrimonio gestionado* Rentabilidad Vocación inversora Nº de partícipes* (miles de euros) semestral media** Monetario 4.022.659 142.610 0,04 Renta Fija Euro 2.444.811 107.092 0,95 Renta Fija Internacional 236.752 9.924 -1,40 Renta Fija Mixta Euro 4.225.692 18.585 -0,09 Renta Fija Mixta Internacional 10.184.273 313.298 -1,47 Renta Variable Mixta Euro 43.086 1.770 -4,10 Renta Variable Mixta 2.840.449 92.385 -2,41 Internacional Renta Variable Euro 511.903 27.479 -15,78 Renta Variable Internacional 2.808.942 169.598 -7,07 IIC de gestión Pasiva (I) 5.129.263 178.864 -0,98 Garantizado de Rendimiento 176.507 6.188 -0,18 Fijo Garantizado de Rendimiento 147.020 6.828 -3,05 Variable De Garantía Parcial 0 0 0,00 Retorno Absoluto 685.780 49.697 -2,87 Global 2.633.186 65.246 -2,70 Total Fondo 36.090.323 1.189.564 -1,74 *Medias. (I): Incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. **Rentabilidad media ponderada por patrimonio medio de cada FI en el periodo 2.3. DISTRIBUCIÓN DEL PATRIMONIO AL CIERRE DEL PERIODO (IMPORTES EN MILES DE EUROS) Distribución del patrimonio (+) INVERSIONES FINANCIERAS * Cartera interior * Cartera exterior * Intereses cartera inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO TOTAL PATRIMONIO Fin período actual % sobre Importe patrimonio 84.514 77,44 21.107 63.307 100 19,34 58,01 0,09 Fin período anterior % sobre Importe patrimonio 130.783 85,86 87.902 42.815 66 57,71 28,11 0,04 0 0,00 0 0,00 20.271 18,58 15.457 10,15 4.343 109.128 3,98 100,00 6.082 152.322 3,99 100,00 Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. 2. DATOS ECONÓMICOS 3. INVERSIONES FINANCIERAS 2.4. ESTADO DE VARIACIÓN PATRIMONIAL 3.1. INVERSIONES FINANCIERAS A VALOR ESTIMADO DE REALIZACIÓN (EN MILES DE EUROS) AL CIERRE DEL PERÍODO PATRIMONIO FIN PERIODO ANTERIOR (miles de euros) ±Suscripciones/ reembolsos (neto) Beneficios brutos distribuidos ± Rendimientos netos (+) Rendimientos de gestión + Intereses + Dividendos ± Resultados en renta fija (realizadas o no) ± Resultados en renta variable (realizadas o no) ± Resultado en depósitos (realizadas o no) ± Resultado en derivados (realizadas o no) ± Resultado en IIC (realizados o no) ± Otros Resultados ± Otros rendimientos (-) Gastos repercutidos - Comisión de gestión - Comisión de depositario - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO FIN PERIODO ACTUAL (miles de euros) % % sobre patrimonio medio Variación Variación Variación del Variación del respecto fin período acumulada período período anterior anual actual anterior 152.322 184.646 152.322 -30,17 -14,62 -30,17 43,50 0,00 -7,12 -6,46 0,11 0,69 0,64 0,00 -4,79 -4,41 0,07 0,05 0,19 0,00 -7,12 -6,46 0,11 0,69 0,64 0,00 23,94 1,97 17,47 826,94 133,32 -1,04 0,00 -1,04 0,00 0,05 0,00 0,05 1.049,24 -5,71 -3,24 -5,71 22,43 -1,34 -1,78 -1,34 -47,48 0,13 0,00 -0,66 -0,58 -0,04 0,00 0,30 0,00 -0,38 -0,40 -0,01 0,00 0,13 0,00 -0,66 -0,58 -0,04 0,00 -69,41 0,00 21,96 0,41 125,18 51,76 0,00 0,00 0,00 -11,42 -0,03 0,01 0,00 0,04 0,00 0,00 -0,03 0,01 0,00 -150,15 0,00 0,00 0,01 0,00 109.128 0,00 0,00 152.322 0,01 0,00 109.128 0,00 0,00 Descripción de la inversión y emisor Total Deuda Pública Cotizada más de 1 año TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA TOTAL RV COTIZADA TOTAL RENTA VARIABLE TOTAL IIC TOTAL DEPOSITOS TOTAL INVERSIONES FINANCIERAS INTERIOR Total Deuda Pública Cotizada más de 1 año Total Renta Fija Privada Cotizada más de 1 año Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA EXT TOTAL RENTA FIJA EXT TOTAL RV COTIZADA TOTAL RENTA VARIABLE EXT TOTAL IIC EXT TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS Período actual Valor de % mercado 4.063 3,72 4.063 4.063 4.987 4.987 Período anterior Valor de % mercado 3,72 3,72 4,56 4,56 12.055 11,06 21.105 19,34 70.417 46,21 17.505 11,49 87.922 57,70 10.094 9,24 19.567 12,85 8.000 7,33 789 0,52 1.961 1,29 1.414 1,30 19.508 19.508 33.806 33.806 9.908 63.222 17,87 17,87 30,98 30,98 9,08 57,93 22.316 14,66 22.316 14,66 84.327 77,27 130.855 85,89 20.617 13,53 42.933 28,19 Notas: El período se refiere al final del trimestre o semestre, según sea el caso. 3.2. DISTRIBUCIÓN DE LAS INVERSIONES FINANCIERAS, AL CIERRE DEL PERÍODO (% SOBRE EL PATRIMONIO TOTAL) Nota: El período se refiere al trimestre o semestre, según sea el caso. 3.3. OPERATIVA EN DERIVADOS RESUMEN DE LAS POSICIONES ABIERTAS AL CIERRE DEL PERÍODO (IMPORTES NOMINALES COMPROMETIDOS EN MILES DE EUROS) Total subyacente renta fija 0 Total subyacente renta fija 26.033 Total subyacente renta variable 0 Total subyacente renta variable 56.066 Total subyacente tipo de cambio 0 Total subyacente tipo de cambio 18.745 Total otros subyacentes 0 Total otros subyacentes 0 TOTAL DERECHOS 0 TOTAL OBLIGACIONES 100.844 4. HECHOS RELEVANTES 5. ANEXO EXPLICATIVO DE HECHOS RELEVANTES Si a.Suspensión Temporal de suscripciones / reembolsos b.Reanudación de suscripciones / reembolsos c.Reembolso de patrimonio significativo d.Endeudamiento superior al 5% del patrimonio e.Sustitución de la sociedad gestora f.Sustitución de la entidad depositaria g.Cambio de control de la sociedad gestora h.Cambio en elementos esenciales del folleto informativo i.Autorización del proceso de fusión j.Otros Hechos Relevantes No X X X X X X X Verificar y registrar a solicitud de CAIXABANK ASSET MANAGEMENT SGIIC, S.A., como entidad Gestora, y de CECABANK, S.A., como entidad Depositaria, la actualización del folleto y del documento con los datos fundamentales para el inversor de FONCAIXA I GESTION TOTAL, FI(inscrito en el Registro Administrativo de Fondos de Inversión de carácter financiero con el número 2210), al objeto de modificar la política de inversión, denominar clase PLUS a las participaciones de la IIC ya registradas e inscribir en el registro de la IIC las siguientes clases de participaciones: PLATINUM. X X X 6. OPERACIONES VINCULADAS Y OTRAS INFORMACIONES Si a.Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%) b.Modificaciones de escasa relevancia en el Reglamento c.Gestora y el depositario son del mismo grupo (según artículo 4 de la CNMV) d.Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente e.Se ha adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de estos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas f.Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo g.Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC h.Otras informaciones u operaciones vinculadas No X X X X X X X X 7. ANEXO EXPLICATIVO SOBRE OPERACIONES VINCULADAS Y OTRAS INFORMACIONES b) Inscribir con fecha 8 de abril de 2016 el cambio de la denominación de la institución que pasa a ser FONCAIXA GESTIÓN TOTAL, FI (antes FONCAIXA I GESTION TOTAL, FI). Inscribir el cambio de la denominación de la institución que pasa a ser CAIXABANK GESTION TOTAL, FI d.1) El importe total de las adquisiciones en el período es 27.150.812,74 €. La media de las operaciones de adquisición del período respecto al patrimonio medio representa un 0,12 %. d.2) El importe total de las ventas en el período es 23.403.902,94 €. La media de las operaciones de venta del período respecto al patrimonio medio representa un 0,10 %. h) Se han realizado operaciones de adquisición temporal de activos con pacto de recompra con el depositario, compra/venta de IIC propias y otras por un importe en valor absoluto de 72.074.683,26 €. La media de este tipo de operaciones en el período respecto al patrimonio medio representa un 0,32 %. 8. INFORMACIÓN Y ADVERTENCIAS A INSTANCIA DE LA CNMV No aplicable 9. ANEXO EXPLICATIVO DEL INFORME PERIÓDICO Informe de Gestión: El segundo trimestre de 2016 ha vuelto a ser un periodo más favorable para los activos de renta fija que para los de renta variable. Los mercados de renta fija han presentado en general retornos positivos, siguiendo apoyados por unas políticas monetarias muy expansivas tanto por parte del BCE, que amplió hasta 80.000 millones de euros mensuales su programa de compras de bonos, añadiendo emisiones de renta fija privada no bancaria, como por un tono de mayor prudencia en cuanto a las expectativas de subidas de tipos por parte de la Reserva Federal Americana. Las expectativas de un menor crecimiento económico a nivel global, los riesgos del modelo de crecimiento chino y el referéndum de salida del Reino Unido de la Unión Europea han sido elementos claves que han llevado a tener más de 11 billones de euros de bonos gubernamentales en el mundo a ofrecer rentabilidades nominales negativas y a una compresión de los diferenciales de los emisores de renta fija privada. La rentabilidad Mayor en los bonos de gobierno la han dado los Gilts británicos, concentrándose en el mes de junio y acelerándose a raíz del resultado del referéndum a favor de salir de la Unión Europea. En renta fija privada, en general el mejor comportamiento ha correspondido a las emisiones de alto riesgo (high yield) en donde la recuperación de las materias primas ha permitido un alivio sustancial en los diferenciales de esas compañías al reducir el miedo a su quiebra. En renta variable, la bolsa mundial ha tenido un resultado plano aunque con una gran diferencia entre las distintas regiones. Por el lado positivo, algunos mercados emergentes como Brasil, el mercado americano y curiosamente en Europa la bolsa del Reino Unido, favorecida por la depreciación de la libra. En el lado negativo, tanto Japón, muy afectado por la apreciación del yen, como la zona euro, en donde el sector financiero sufre con un escenario de tipos de interés tan bajos y en el resto de los sectores la incertidumbre que el referéndum británico ha generado- aumentando las primas de riesgo y con previsión de revisiones a la baja en crecimiento económico y de beneficios- lastra de esa manera los mercados bursátiles de la zona euro. Del resto de los activos financieros destaca la fuerte recuperación de las materias primas, en donde tanto el oro como la plata suben más de un 20%, acercándose al mismo el petróleo y el resto del as materias primas. Y como hemos comentado, en divisas destaca la apreciación del yen contra el euro supera el 10%. Durante el trimestre las directrices generales de inversión mantenidas en la gestora han reflejado en renta fija una preferencia por el crédito privado y los bonos de países periféricos que por los bonos de gobiernos de países refugio (Alemania o Estados Unidos), manteniendo los niveles de duración en general entre el punto medio y bajo de los mandatos, y con preferencia por el crédito financiero sobre el no financiero. En renta variable en general se ha tenido una visión de cautela considerando que los retornos esperados en el corto plazo serían bajos por los factores de riesgo mencionados más arriba y por la opinión de falta de atractivo para la renta variable americana por valoración y expectativas de crecimiento de beneficios. No obstante, nuestra filosofía general para los productos puros de renta fija y de renta variable se basa más en el análisis de abajo arriba construyendo las carteras acorde a las compañías y a los bonos que vemos atractivos, por lo cual las directrices arriba mencionadas se aplican acordes a la particularidad de los mandatos específicos de cada fondo. El patrimonio de la clase plus ha disminuido en un 28,36% y el número de partícipes también ha disminuido en un 15.32% en el período. La recién creada clase platinum tiene 1 partícipe con un patrimonio de 1.000 €. Los gastos de gestión total soportados por las clases plus y platinum han sido del 0,72% y 0,16%, respectivamente en el período. La rentabilidad de la clase plus durante el período ha sido del -4,95% que supone un peor comportamiento respecto a la media de la gestora (-1.74%) y respecto a la media de los fondos con la misma vocación inversora (-2.70%). La rentabilidad ha sido peor que la de su índice de referencia (RF:ML Euro Large Cap Index/RV: MSCI All Countries World Index: 0.40%). Durante este periodo la estrategia del fondo, principalmente, ha consistido en mantener un nivel de inversión media en renta fija y liquidez del 45%, principalmente en renta fija privada y deuda pública italiana y española, con una duración cercana a 1 año. En cuanto a renta variable, la inversión media se ha situado en un 55%. La exposición a divisa se ha centrado en dólares y yenes. Dentro de la operativa normal del fondo se han realizado compras y ventas de bonos, IIC’s y acciones que junto con la evolución de la cartera han generado un resultado negativo para las clases en el periodo. La volatilidad en el año de la clase plus (13.74) ha sido superior a la de la letra del tesoro a un año para el período reportado y a la de su índice de referencia (RF:ML Euro Large Cap Index/RV: MSCI All Countries World Index: 12.15). El grado de apalancamiento ha sido del 63,32% para el fondo durante el período, utilizando derivados para una gestión más eficiente de la cartera. El 08/04/2016 se modificó el Índice de Referencia a RF:ML Euro Large Cap Index/RV: MSCI All Countries World Index Perspectivas para el 2º semestre 2016: Como suele ocurrir en la economía y los mercados, el panorama del próximo semestre está lleno de luces y sombras. En cuanto a luces, parece que la segunda parte del año ofrece un crecimiento tanto en la economía americana como en la japonesa algo mejor de lo habido en la primera parte del año, pudiendo compensar algo de desaceleración que veamos en Europa como consecuencia del referéndum británico. Por el lado de las sombras, los niveles alcanzados en los precios de la renta fija hacen difícil repetir las rentabilidades que hemos visto en estos meses, quedando la duda de si la necesidad de buscar retorno positivo puede seguir comprimiendo las primas de riesgo más allá de donde se encuentran ahora mismo. Sólo el descuento de un escenario más deflacionista y las intervenciones de los bancos centrales parecen poder justificar una continuación de la apreciación de los precios de la mayoría de los activos de renta fija. En cuanto al a renta variable, en Estados Unidos la comparativa de beneficios esperados sobre lo realizado en los últimos trimestres parece apunta a un escenario más realista, pero si vemos la evolución de los costes laborales unitarios y la productividad se abre un escenario de riesgo sobre esos beneficios. Los múltiplos de la bolsa americana están en la parte alta de la historia al igual que sucede con el resto de los activos financieros, solo la bolsa europea y las emergentes parecen ofrecer un mayor atractivo, pero no exento de riesgos como los efectos indirectos de una economía china en transición de modelo depreciando el renmimbi, unas materias primas todavía en niveles bajos y en consolidación, una Europa con fuerte crisis política y un Japón del que se esperan medidas adicionales de estímulo. Entramos en el semestre con capacidad de incrementar los niveles de riesgo en todos los productos en la medida en que se vayan presentando oportunidades. Estructuralmente vemos retornos esperados por debajo de la media histórica en la mayoría de los activos financieros en los que invertimos.