Tema 7

Anuncio

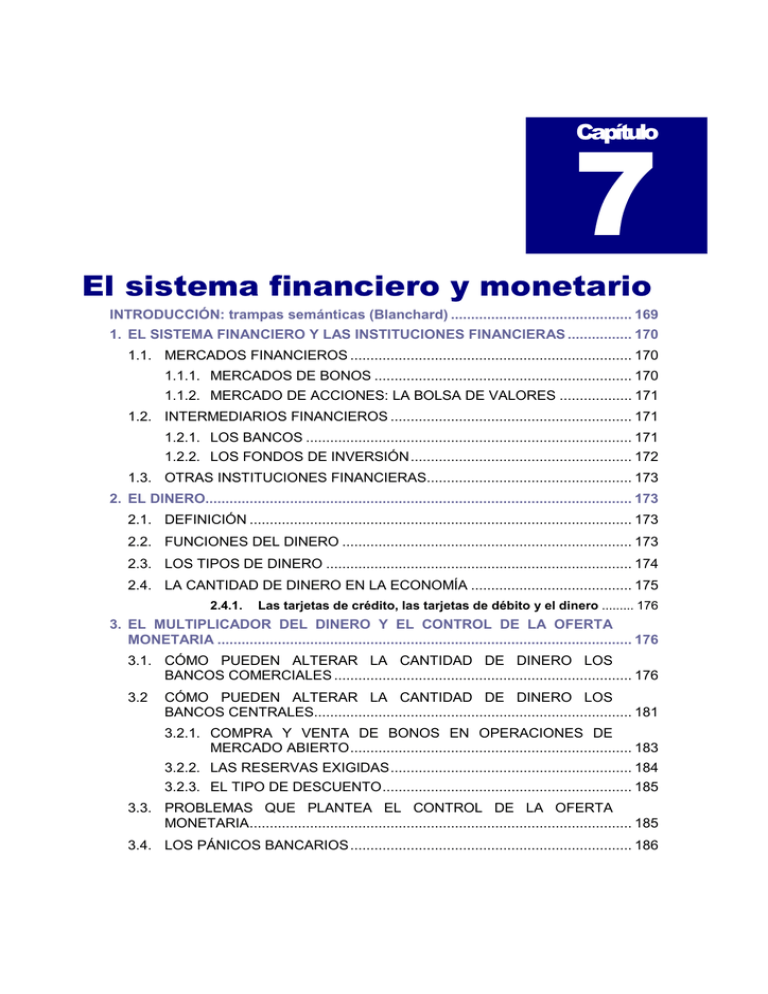

Capítulo 7 El sistema financiero y monetario INTRODUCCIÓN: trampas semánticas (Blanchard) ............................................. 169 1. EL SISTEMA FINANCIERO Y LAS INSTITUCIONES FINANCIERAS ................ 170 1.1. MERCADOS FINANCIEROS ...................................................................... 170 1.1.1. MERCADOS DE BONOS ................................................................ 170 1.1.2. MERCADO DE ACCIONES: LA BOLSA DE VALORES .................. 171 1.2. INTERMEDIARIOS FINANCIEROS ............................................................ 171 1.2.1. LOS BANCOS ................................................................................. 171 1.2.2. LOS FONDOS DE INVERSIÓN ....................................................... 172 1.3. OTRAS INSTITUCIONES FINANCIERAS................................................... 173 2. EL DINERO.......................................................................................................... 173 2.1. DEFINICIÓN ............................................................................................... 173 2.2. FUNCIONES DEL DINERO ........................................................................ 173 2.3. LOS TIPOS DE DINERO ............................................................................ 174 2.4. LA CANTIDAD DE DINERO EN LA ECONOMÍA ........................................ 175 2.4.1. Las tarjetas de crédito, las tarjetas de débito y el dinero ......... 176 3. EL MULTIPLICADOR DEL DINERO Y EL CONTROL DE LA OFERTA MONETARIA ....................................................................................................... 176 3.1. CÓMO PUEDEN ALTERAR LA CANTIDAD DE DINERO LOS BANCOS COMERCIALES .......................................................................... 176 3.2 CÓMO PUEDEN ALTERAR LA CANTIDAD DE DINERO LOS BANCOS CENTRALES............................................................................... 181 3.2.1. COMPRA Y VENTA DE BONOS EN OPERACIONES DE MERCADO ABIERTO ...................................................................... 183 3.2.2. LAS RESERVAS EXIGIDAS ............................................................ 184 3.2.3. EL TIPO DE DESCUENTO .............................................................. 185 3.3. PROBLEMAS QUE PLANTEA EL CONTROL DE LA OFERTA MONETARIA............................................................................................... 185 3.4. LOS PÁNICOS BANCARIOS ...................................................................... 186 Economía Industrial 4. EL SISTEMA MONETARIO Y EL BANCO CENTRAL EN LA UNIÓN EUROPEA Y ESPAÑA ......................................................................................... 187 4.1. LA UNIÓN MONETARIA EUROPEA (UME) ................................................ 187 4.2. EL SISTEMA EUROPEO DE BANCOS CENTRALES (SEBC) Y EL BANCO CENTRAL EUROPEO (BCE) ........................................................ 188 4.3. EL BANCO DE ESPAÑA............................................................................. 190 Bibliografía: Mankiw pp. 489-494: El sistema financiero Mankiw cap 27; Mankiw Macro pp 462-466; Parkin Macro pp 831-837; Blanchard Macro cap 4: El dinero. Funciones. Tipos. La oferta monetaria y otras medidas. El sistema monetario y el banco central en la Unión Europea y España. El multiplicador del dinero y el control de la oferta monetaria http://www.bde.es/ (información general) Stiglitz, J.E. (1993). Economía. Cap. 9 “La decisión de ahorro”, pp. 260-285; y cap. 10 “Una guía de inversión para estudiantes”, pp. 285-310. Editorial Ariel Economía, Barcelona. Capítulo 35: viene algo del ahorro cuando se habla de crecimiento económico. 168 7. El sistema financiero y monetario INTRODUCCIÓN: trampas semánticas (Blanchard) Renta: es lo que ganamos trabajando, más lo que recibimos en intereses y dividendos. Es un flujo, es decir, se expresa por unidad de tiempo: renta anual, renta mensual, renta anual, etc. El ahorro es la parte de la renta después de los impuestos que no se gasta. También es un flujo: ahorro mensual, ahorro semanal, ahorro anual. A veces se utiliza el término ahorros (en plural) como sinónimo de riqueza, es decir, el valor de lo que hemos acumulado con el paso del tiempo. Riqueza financiera o riqueza: es el valor de todos nuestros activos financieros menos los pasivos financieros. A diferencia de la renta o el ahorro, que son variables flujo, la riqueza es una variable stock. Es el valor de la riqueza en un determinado momento del tiempo. En un determinado momento del tiempo no podemos cambiar la cantidad total de riqueza financiera, lo que sí podemos hacer es cambiar la composición de la riqueza. Por ejemplo, si tenemos un préstamo hipotecario, podemos cancelarlo emitiendo un cheque contra nuestra cuenta bancaria. De esta forma disminuye nuestro pasivo financiero (el préstamo hipotecario) pero también disminuye nuestro activo financiero (el dinero en la cuenta bancaria). Es decir, nuestra riqueza no ha variado; para que varía es necesario que con el transcurso del tiempo ahorremos o desahorremos. La inversión es un término que los economistas reservan para la adquisición de nuevos bienes de capital (maquinarias, edificios de oficinas, etc.). Cuando hablamos de la compra de acciones o bonos, lo que hacemos es ahorrar. También se le puede llamar inversión financiera. Sin embargo, en la vida diaria utilizamos la palabra dinero para referirnos a muchas cosas: renta (ganar dinero), riqueza (tener mucho dinero). Por ejemplo, María está ganando mucho dinero; María percibe una elevada renta. José tiene mucho dinero. José es muy rico. 169 Economía Industrial 1. EL SISTEMA FINANCIERO Y LAS INSTITUCIONES FINANCIERAS El sistema financiero está formado por las instituciones de la economía que ayudan a coordinar los ahorros de una persona y la inversión de otra, es decir, a prestamistas (que prestan dinero) con prestatarios (que piden préstamos). Las instituciones financieras transfieren los recursos escasos de la economía de los ahorradores, que ofrecen dinero al sistema financiero con el objetivo de recuperarlo con intereses, a los prestatarios, que demandan dinero del sistema financiero para pagarlo más tarde con intereses. 1.1. MERCADOS FINANCIEROS Los ahorradores pueden prestar fondos directamente a las personas que quieran pedir préstamos. 1.1.1. MERCADOS DE BONOS Cuando una empresa o el Estado necesitan dinero pueden emitir bonos (financiación mediante la emisión de bonos). Un bono u obligación es un certificado de deuda que especifica las obligaciones del prestatario para con el titular del bono. El titular del bono se convierte en acreedor de la empresa (o del Estado). En el bono aparece especificada la fecha en que se devolverá el dinero (fecha de vencimiento) y el tipo de interés a pagar hasta esa fecha, puesto que el comprador del bono espera recibir el principal más los intereses cuando venza, o antes si lo vende antes del vencimiento. Aunque hay muchos tipos de bonos, se pueden clasificar en función de una serie de características: Duración. Los bonos pueden vencer al cabo de unos meses o al cabo de 30 años. De hecho hay un bono emitido por el Gobierno Británico que paga intereses indefinidamente pero nunca se devuelve el principal, es el llamado bono de perpetuidad. Los bonos a largo plazo son más arriesgados puesto que hay que esperar más tiempo para recuperar el dinero. Para compensar el riesgo el tipo de interés de los bonos a largo plazo es más elevado. Riesgo de impago. A veces los prestatarios no pagan sus deudas declarándose en quiebra. Cuando se piensa que el riesgo de impago es alto se 170 7. El sistema financiero y monetario exige un tipo de interés mayor. Así, las empresas poco rentables suelen ofrecer bonos de elevado tipo de interés (los llamados bonos basura), mientras que los Bonos del Estado ofrecen un interés más bajo. Tratamiento fiscal. Los intereses que genera la mayoría de los bonos son renta imponible y por tanto se paga impuestos por ellos en forma de impuestos sobre la renta. Si no hay que pagar impuestos por los intereses que genera el bono, es probable que sean más bajos. 1.1.2. MERCADO DE ACCIONES: LA BOLSA DE VALORES Las acciones representan el derecho de propiedad de una empresa y, por tanto, el derecho a percibir parte de los beneficios que la empresa obtenga. Las acciones ofrecen más riesgo y más rendimientos que los bonos. Si la empresa tiene beneficios el poseedor de la acción recibe más dinero mientras que el poseedor de bonos recibe el interés que tenía estipulado. Cuando una empresa emite acciones se dice que ha recurrido a la financiación mediante la emisión de acciones. El propietario de una acción es propietario de parte de la empresa. Los mercados de valores, donde se compran y venden acciones, son mercados organizados. Los más conocidos son los de Nueva York, Tokio, Londres y Hong Kong. En España tenemos los mercados de Madrid, Barcelona, Bilbao y Valencia. El precio de las acciones depende de la oferta y la demanda. La demanda viene determinada por la opinión del público sobre la rentabilidad futura de la empresa. Los índices bursátiles (como el Dow Jones de la Bolsa de Nueva York, el Nikkei de la de Tokio, el IBEX 35 en España) son medidas de los precios de un grupo de acciones. 1.2. INTERMEDIARIOS FINANCIEROS Son instituciones financieras a través de las cuales los ahorradores pueden prestar fondos indirectamente a los prestatarios. 1.2.1. LOS BANCOS Una de las tareas de un banco es aceptar depósitos de las personas que quieran ahorrar y utilizarlos para conceder préstamos a las que quieran pedir préstamos. Los bancos pagan un interés X a los depositantes y cobran un interés Y, mayor que X, a los prestatarios por sus préstamos. La diferencia de los intereses (Y-X) cubre los costes de los bancos y genera algunos beneficios a sus propietarios. 171 Economía Industrial Otra de las tareas de los bancos en la economía es facilitar las compras de bienes y servicios al permitir a los individuos girar cheques1 contra depósitos. Los Bancos ayudan a crear un activo especial que utilizamos como medio de cambio y depósito de valor2. Este papel del banco es distinto del de otras instituciones financieras. Las acciones y los bonos también son depósitos de valor para la riqueza que han acumulado los individuos como consecuencia de lo que han ahorrado, pero el acceso a esta riqueza no es tan fácil, barato e inmediato como puede serlo un cheque. 1.2.2. LOS FONDOS DE INVERSIÓN Un fondo de inversión es una institución que vende acciones o participaciones al público y utiliza los ingresos para comprar una selección o cartera de distintos tipos de acciones y/o bonos. La persona que participa en un fondo de inversión acepta todo el riesgo y el rendimiento que conlleva la cartera. Si sube el valor del fondo de inversión se beneficia, si baja sufre pérdidas. La principal ventaja de los fondos de inversión es que permite a las personas que tienen poco dinero diversificar el riesgo. Como el valor de las acciones o bonos va unido a la fortuna de las empresas, es muy arriesgado tener un único tipo de acciones o bonos. Si se tiene una cartera diversificada el riesgo es menor porque sólo se tiene una pequeña participación en cada empresa. Con un poco de dinero una persona puede comprar una participación en un fondo de inversión y convertirse indirectamente en propietario o acreedor de cientos de empresas. La empresa que gestiona el fondo de inversión cobra por su servicio una comisión, que suele oscilar entre el 0,5 y el 2% de los activos de cada año. Otra ventaja es que permiten que personas “normales” accedan a los conocimientos de gestores profesionales del dinero. Estos gestores prestan atención a las tendencias y expectativas de las empresas de las que compran sus acciones (y bonos). Compran acciones de aquellas empresas que creen son más rentables y venden de aquéllas que parecen menos rentables. En teoría, esta gestión profesional debe aumentar el rendimiento que obtienen los depositantes del ahorro en los fondos de inversión. Sin embargo, como hay miles de gestores pendientes de las expectativas y tendencias de las empresas, las acciones 1 Calzada romana desde Génova hasta los Países Bajos. 2 Un medio de cambio es un artículo que puede utilizarse fácilmente para realizar transacciones.Un depósito de valor es un artículo que pueden utilizar los individuos para transferir poder adquisitivo del presente al futuro. 172 7. El sistema financiero y monetario reflejan casi fielmente su verdadero valor (comprando y vendiendo todos hacen que el precio de las acciones sea aproximadamente su valor). Hay unos fondos, llamados fondos indiciados, que compran todas las acciones de un determinado índice bursátil y obtienen, en promedio, mejores resultados que los fondos de inversión gestionados por profesionales. Ello es debido a que mantienen bajos los costes comprando y vendiendo muy pocas veces y no teniendo que pagar los sueldos de los gestores. 1.3. OTRAS INSTITUCIONES FINANCIERAS Existen otras instituciones financieras que tienen el mismo objetivo: canalizar los recursos de los ahorradores hacia los prestatarios. Entre ellas se encuentran los fondos de pensiones, las cooperativas de crédito, las compañías de seguros e incluso los usureros locales. 2. EL DINERO 2.1. DEFINICIÓN Conjunto de activos (conjunto de bienes y derechos) de la economía que utilizan los individuos normalmente para comprar bienes y servicios a otras personas. Incluye sólo los activos que son aceptados normalmente en las transacciones económicas. Podemos decir que el dinero es todo aquello que una sociedad acepta generalmente como medio de pago. 2.2. FUNCIONES DEL DINERO El dinero desempeña tres funciones en la economía: Es un medio de cambio: artículo que los compradores entregan a los vendedores cuando quieren adquirir bienes y servicios3. Es una unidad de cuenta: patrón que utilizan los individuos para medir el valor económico de las cosas (para marcar los precios, llevar las cuentas y registrar las deudas). 3 Tras la II Guerra Mundial, en los campos de refugiados se aceptaba como medio de cambio los cigarrillos (se les entregaba a los refugiados una caja con carne enlatada, margarina y cigarrillos). También se ha utilizado la cerveza como medio de pago a los mineros de Staffordshire: “este dinero era muy popular y altamente líquido, pero se emitía en exceso y era difícil de almacenar”. 173 Economía Industrial Es un depósito de valor: activo o artículo que permite a los individuos transferir poder adquisitivo del presente al futuro. En una economía de trueque en la que no hay dinero, todas las transacciones implican necesariamente un intercambio de bienes y/o servicios de las dos partes que intervienen en la transacción. El dinero representa un derecho a obtener bienes y servicios en el futuro y hace innecesario que exista una "doble coincidencia de deseos" en los intercambios, es decir, que dos personas tengan, cada una, un bien o servicio que quiera la otra. El dinero facilita el comercio y la producción y permite que cada individuo se especialice en lo que mejor hace, elevándose así el nivel de vida de todos. No debemos confundir riqueza con dinero. La riqueza incluye todos los activos, tanto el dinero como los activos no monetarios (por ejemplo una vivienda). Cuando tenemos una empresa tenemos riqueza pero no podemos utilizarla como medio de cambio. Por liquidez se entiende la facilidad con que puede convertirse un activo en medio de cambio de la economía. El dinero es el activo más líquido de que se dispone, pero dista de ser perfecto como depósito de valor (cuando suben los precios su valor disminuye). Cuando un individuo decide en qué forma va a tener su riqueza, debe tener en cuenta tanto la liquidez, como la utilidad como depósito de valor de cada activo. 2.3. LOS TIPOS DE DINERO Dinero mercancía: Cuando el dinero es una mercancía que tiene valor intrínseco (valor por sí mismo). Como dinero se ha usado a lo largo del tiempo toda clase de metales. Los metales preciosos predominaron como dinero mercancía dada su elevada y permanente demanda (para ornamentación y decoración) lo que les daba un precio alto y estable (eran un buen depósito de valor), unido a su fácil transporte y divisibilidad (eran un buen medio de pago y unidad de cuenta) lo que provocó su aceptabilidad general como medio de cambio. Éste ha sido el caso del oro; cuando una economía utiliza el oro como dinero (o dinero papel que es convertible en oro) se dice que se rige por un patrón oro. Dinero fiduciario: Cuando el dinero carece de valor intrínseco y se utiliza como dinero por decreto gubernamental. El éxito de un sistema monetario de este tipo depende no sólo del respaldo gubernamental, sino también de 174 7. El sistema financiero y monetario las expectativas y de las convenciones sociales, es decir, de la confianza de la gente en ese dinero como medio de cambio4. 2.4. LA CANTIDAD DE DINERO EN LA ECONOMÍA Si tuviésemos que definir o calcular la "cantidad de dinero" de una economía, parece claro que deberíamos tener en cuenta el efectivo (billetes y monedas en manos del público) puesto que es el medio de cambio más aceptado, y los depósitos a la vista que son los saldos de las cuentas bancarias (o cuentas corrientes) a los que los depositantes tienen acceso a la vista extendiendo un cheque que es igualmente aceptado generalmente por los vendedores. Tenemos así una primera magnitud descriptiva de la cantidad de dinero de una economía que llamamos oferta monetaria: M1 = Oferta monetaria = Efectivos en manos del público + Depósitos a la vista = M1= E +D Considerando otros tipos de activos podemos dar otras medidas de la cantidad de dinero, aunque no es fácil trazar una línea divisoria entre los activos que pueden llamarse “dinero” y los demás. M1= E + D M2= M1 + Depósito de ahorro M3 =Disponibilidades líquidas = M2 + Depósitos a plazo ALP (Activos líquidos en manos del público) = M3 + OAL (otros activos líquidos en manos del público) ALP ampliados con fondos de inversión (ALPF) La M1 comprende los activos que pueden utilizarse directamente, inmediatamente y sin restricciones para efectuar pagos (son los activos más líquidos). Es el agregado que más se ajusta a la definición de dinero como medio de pago. M2 y M3 comprenden además los activos que no son inmediatamente líquidos aunque se pueden utilizarse casi sin ninguna dificultad para efectuar pagos. En el caso de los depósitos de ahorro, para poder disponer del dinero es necesario notificar al banco la transferencia de fondos del depósito de ahorro a una cuenta a la vista; en el caso de los depósitos a plazos, en principio, es necesario aguardar a que venza el plazo o en caso contrario, pagar una sanción en interés. 4 En 1980 en Moscú la moneda era el rublo, pero los rusos preferían cigarrillos o dólares porque pensaban que estarían más aceptados en el futuro. Lo mismo ha ocurrido con los pesos y los dólares en Argentina. 175 Economía Industrial 2.4.1. Las tarjetas de crédito, las tarjetas de débito y el dinero Una tarjeta de crédito te permite firmar documentos de pago para la compra de bienes y servicios de forma que las cantidades adeudadas se cargan (a través de la compañía emisora de la tarjeta) en una entidad financiera en la que el socio tiene abierta una cuenta. El poseedor de la tarjeta se beneficia del aplazamiento del desembolso efectivo (normalmente un mes). La tarjeta de crédito nos permite diferir el pago de las compras que realizamos. El saldo de la cuenta corriente que respalda la tarjeta de crédito sí forma parte de la cantidad de dinero, pero no las tarjetas de crédito. Las tarjetas de débito son diferentes. Permiten retirar fondos automáticamente de una cuenta bancaria para pagar los artículos comprados. En este sentido, se parecen más a un cheque que a una tarjeta de crédito. Los saldos de las cuentas que respaldan las tarjetas de débito se incluyen en las medidas de la cantidad de dinero. Aunque las tarjetas de crédito no se consideran como una forma de dinero, son importantes en el análisis del sistema monetario porque influyen en la cantidad de efectivo que deciden tener los individuos. 3. EL MULTIPLICADOR DEL DINERO Y EL CONTROL DE LA OFERTA MONETARIA La oferta monetaria (cantidad de dinero de una economía M=E+D) puede verse afectada por la conducta de los bancos comerciales y del Banco Central. 3.1. CÓMO PUEDEN ALTERAR LA CANTIDAD DE DINERO LOS BANCOS COMERCIALES Los bancos son instituciones financieras que actúan como intermediarios: reciben fondos de individuos y empresas, depósitos, mantienen alguno de estos fondos como reservas y utilizan el resto para conceder préstamos a otros individuos o empresas y para comprar acciones y bonos (entre otras cosas). Nosotros vamos a suponer que los bancos comerciales no compran ni bonos ni acciones. Ello no afecta a nuestro objetivo, que es comprender cómo se determina la oferta monetaria y cómo pueden los bancos comerciales alterarla5. 5 Sin embargo, los préstamos son distintos de los bonos. Un bono es más líquido, puede venderse en el mercado de bonos a un tercero, mientras que el préstamo no. Además, el banco corre el riesgo de no recuperar el préstamo que ha concedido. 176 7. El sistema financiero y monetario Veamos previamente tres conceptos: Las reservas (R) son los depósitos de los bancos que han recibido pero no los han utilizado. El coeficiente de reservas (también llamado coeficiente de caja) mide la cantidad de reservas que los bancos mantienen en relación con el volumen de depósitos. r= R D Podemos encontrarnos ante dos tipos de sistemas: Sistema bancario de reservas del 100%. Cuando todos los depósitos se mantienen como reservas. r=1. Sistema bancario de reservas fraccionarias. Cuando los bancos sólo tienen como reservas una fracción de los depósitos. r<1. Cuando un banco da préstamos, aumenta el efectivo en manos del público (E) que pueden utilizar para comprar bienes y servicios. El vendedor puede depositar el dinero en otro banco, con lo que también aumentan los depósitos (D). Al aumentar el efectivo y los depósitos aumenta M. Así, cuando un banco comercial concede un préstamo está contribuyendo a aumentar la cantidad de dinero de la economía. ¿Por qué mantienen reservas los bancos?: El banco debe tener efectivo a mano para satisfacer la retirada de dinero de sus depositantes. Porque los depositantes pueden extender cheques con cargo a sus cuentas corrientes en el banco A a otras personas que tienen c/c en el banco B y cuando el banco A le tenga que pagar al banco B debe tener reservas para ello (en el mayor número de ocasiones, lo que se produce realmente es una anotación en cuenta). Porque están obligados por ley a mantener reservas. Por tanto, el coeficiente de reservas de los bancos comerciales depende: 177 Economía Industrial Del volumen mínimo de reservas que por ley han de mantener. El Banco Central es el que fija el coeficiente de reservas legal o coeficiente de reservas exigido rmin6. De su decisión de mantener un volumen de reservas por encima del mínimo exigido, es lo que se llama exceso de reservas. El coeficiente de efectivo: mide la cantidad de dinero que el público desea mantener como efectivo frente al volumen que desea mantener como depósitos. e= E D El tipo de descuento: es el tipo de interés que le cobra el Banco Central a los bancos comerciales cuando les da un préstamo. Los bancos comerciales piden préstamos al Banco Central porque le falten reservas para respaldar los depósitos. Estos préstamos son un activo para el Banco Central y un pasivo para los bancos comerciales. Los bancos también pueden depositar reservas en el Banco Central que es un pasivo para el Banco Central (y un activo para los bancos comerciales). Por ello el Banco Central paga a los bancos comerciales un tipo de interés (pero vamos a omitirlo). Para analizar cómo el sistema bancario puede generar dinero comencemos imaginando una economía donde sólo existen 100 u.m. de efectivo. Esta es la única cantidad de dinero que existe y es poseída por varias personas. Por tanto la oferta monetaria es de M = E+D = 100+0 = 100 u.m. Supongamos que una persona abre un banco en el que la gente deposita todo su dinero y supongamos también que el banco no concede préstamos con el dinero que tiene depositado, de manera que todos los depósitos se mantienen como reservas, estamos ante un sistema bancario de reservas del 100%. La situación financiera del banco puede representarse contablemente en una cuenta en forma de T que recoge a la izquierda los bienes y derechos del banco (es decir, su activo) y a la derecha los deberes y obligaciones del banco (es decir, su pasivo, donde también se incluyen los recursos propios; el pasivo muestra las fuentes de financiación del activo). El volumen del activo y del pasivo deben coincidir, es decir, el balance debe estar cuadrado. 6 En el caso de España, el BCE exige a los bancos de la zona euro mantener un mínimo de reservas que resulta de restar una franquicia de 100.000 euros al 2% de ciertas partidas del balance de las entidades de crédito, aquellas de plazo inferior a dos años (M3). 178 7. El sistema financiero y monetario ACTIVO 100 er 1 BANCO Reservas (R) Depósitos (D) PASIVO 100 Una vez que abre el primer banco, el cual mantiene todos sus depósitos en reservas, la oferta monetaria sigue siendo de 100 u.m., sólo que ahora esas 100 u.m. están en forma de depósitos (M = E + D = 0 + 100 = 100 u.m). Supongamos ahora que el primer banco se da cuenta que no hace falta mantener el total de sus depósitos en forma de reserva para hacer frente a las posibles retiradas de fondos de los depositantes, y que decide mantener como reservas sólo el 10% de sus depósitos, prestando el resto con el fin de obtener una ganancia en forma de intereses. Pasamos por tanto a un sistema bancario de reservas fraccionarias, r = 10%. El primer banco sigue teniendo un pasivo de 100 u.m. porque el hecho de que conceda préstamos no altera su obligación con los depositantes, pero ahora tiene dos tipos de activo: 10 u.m. de reservas en su caja fuerte y préstamos por valor de 90 u.m. En total, el valor del activo del primer banco sigue siendo igual a su pasivo. ACTIVO er 1 BANCO 10 Reservas (R) Depósitos (D) 90 Préstamos (P) (Préstamos del B.C.) (Depósitos de los bancos en el B.C.) PASIVO 100 (Bonos del Estado, etc.) Cuando los bancos conceden préstamos, la oferta monetaria aumenta. Los depositantes siguen teniendo unos depósitos a la vista por valor de 100 u.m. pero ahora los prestatarios tienen 90 u.m. en efectivo, por lo que: M = E+D =90+100 = 190 u.m. Cuando los bancos tienen solamente una fracción de los depósitos en reserva, crean dinero, que no riqueza, ya que cuando un banco crea el activo de dinero, también crea el pasivo correspondiente de sus prestatarios, por lo que, si bien la economía 179 Economía Industrial es más líquida (hay una mayor cantidad de medio de cambio) no es más rica que antes. Supongamos ahora que el prestatario utiliza sus 90 u.m. para comprar un bien a otra persona que deposita el efectivo que cobra (90 u.m.) en un segundo banco. Tras el depósito, el segundo banco se queda con el 10% como reserva (9 u.m.) y concede el resto (81 u.m.) como préstamo. El prestatario de estas 81 u.m. abre un depósito en un tercer banco, que se queda el 10% en reservas (8,1 u.m.) y el resto lo presta (72,9 u.m.). Sintetizando tenemos que: Depósito inicial = 100 u.m. Préstamos del 1er Banco (o Depósitos en 2º Banco) = (1-r)·100 = 0.9 x 100 Préstamos del 2° Banco (o Depósitos en 3er Banco) = (1-r)·(1-r)·100= (1-r)2·100 = 0.9 x 0.9 x 100 Préstamos del 3er Banco (o Depósitos en 4º Banco) = (1-r)·(1-r)·(1-r)·100 =(1r)3·100= 0.9 x 0.9 x 0.9 x 100 (y así sucesivamente a medida que vayan apareciendo nuevos bancos con r = 10%) Suponiendo que la gente no mantiene dinero en efectivo sino que lo deposita en el banco, la oferta monetaria será: Oferta monetaria total: 1 100 M = E + D = 0 + 100 = = 1000 r 0,1 Es decir, la oferta monetaria aumenta 10 veces el aumento inicial del dinero del Banco Central. El total de depósitos (D) es la suma de una progresión geométrica ilimitada de razón (1-r) y con r <1: D = A1 / 1-(1-r) donde A1 es el primer término de la progresión (en el ejemplo, 100). Por tanto, podemos ver el incremento de M como el resultado de sucesivas rondas de préstamos (o de compras de bonos). 180 7. El sistema financiero y monetario 3.2 CÓMO PUEDEN ALTERAR LA CANTIDAD DE DINERO LOS BANCOS CENTRALES Ahora que conocemos cómo los bancos comerciales crean dinero, vamos a ver con más detalle qué determina la cantidad de dinero (oferta monetaria) de una economía contando con la posibilidad de que cuando una persona reciba o tenga efectivo no lo destine todo a depósito (es decir, que una parte lo puede conservar como efectivo). Cuando aumenta la tenencia de efectivo en una economía se dice que hay filtración de efectivo. Al igual que sucede con los bancos comerciales, la situación financiera de un Banco Central puede representarse contablemente en una cuenta en forma de T7. ACTIVO BANCO CENTRAL Préstamos a bancos Bonos del Estado (Reserva de oro y divisas) PASIVO Billetes y monedas emitidos: E en manos del público depositados en los R1 bancos Depósitos de los bancos comerciales en el B.C. B R R2 La base monetaria (B) es la suma de R+E = R1 + R2+ E 7 Nota: Normalmente en los manuales aparece: E = billetes y monedas emitidos en manos del público R = billetes y monedas emitidos depositados en el banco En realidad R también incluye los depósitos (de reservas) de los bancos en el B.C. Así, la cantidad de billetes y monedas emitidos es la suma de los billetes y monedas en manos del público y de los billetes y monedas depositados en los bancos. Esos billetes y monedas depositados en los bancos es menor que R puesto que en R también están los depósitos de los bancos en el B.C. Por tanto: Billetes y monedas emitidos = Billetes y monedas en manos del público + billetes y monedas emitidos que están en los bancos Billetes y monedas emitidos que están en los bancos < Reservas porque en las reservas también están los depósitos de los bancos en el B.C. < Depósitos Billetes y monedas emitidos que están en los bancos < D Billetes y monedas en manos del público = E Como M = E+D M > E + billetes y monedas en el banco. La diferencia está en los depósitos de los bancos en el BC. M es igual a los billetes y monedas emitidos sólo cuando r=1 y todas las reservas de los bancos estuviesen en billetes y monedas. 181 Economía Industrial La base monetaria es el pasivo del banco central. Es el total de unidades monetarias poseídas por el público como efectivo y por los bancos como reservas (B = E + R). En estas reservas están las reservas de los bancos comerciales (que mantienen los bancos comerciales) y las reservas que los bancos comerciales han depositado en el Banco Central. Se le llama también oferta de dinero del Banco Central (si no hubiera bancos comerciales M=B) y dinero de alta potencia (lo que refleja el hecho de que la oferta monetaria total depende en última instancia de la oferta de dinero del Banco Central). Es directamente controlada por el Banco Central. Vamos a exponer un modelo de oferta monetaria bajo un sistema bancario de reservas fraccionarias que tiene tres variables exógenas (variables que se determinan fuera del sistema, B, e, r). El modelo muestra como la oferta monetaria (M=E+D) depende de la base monetaria. Desarrollo del modelo: M = E+D M = eD+ D = (1+e) D B = E+R B = eD+ rD = (e+r) D R =rD M (1 + e ) → multiplicador del dinero “mm” = B (e + r ) E = eD M = mm B Realmente se crea dinero bancario, no dinero legal (que es el que emite, imprime el BC). Si r<1, mm>1 Si e=0, el mm es igual a 1/r. Si e=0 y r= 1, el mm=1 y M=B. A continuación veamos cómo los cambios en las tres variables exógenas (B, r y e) afectan a la cantidad de dinero u oferta monetaria: La M es proporcional a la B, es decir, un incremento en la base monetaria, incrementa la oferta monetaria en la misma proporción (dado m). M = mm x B ⇒ ∆M = mm x ∆B y ∆(%)M=∆(%)B 182 7. El sistema financiero y monetario Cuanto menor es r, más pueden prestar los bancos y más dinero crean (y menor es R y aumentan los préstamos). Cuanto menor es r, mayor es el multiplicador monetario y, por tanto, mayor es M (dados B y e). Cuanto menor es e, menos dinero mantiene la gente en efectivo y, por tanto, más en depósito, con lo cual los bancos, al tener más depósito, pueden crear más dinero (aumenta D, aumenta R y aumentan los préstamos). Cuanto menor es e, mayor es el multiplicador monetario y, por tanto, mayor es M (dados B y e). Una vez conocemos el modelo de determinación de la oferta monetaria en un sistema bancario de reservas fraccionarias, estamos en condiciones de analizar las herramientas de que dispone el BC para controlar la oferta monetaria de la economía. 3.2.1. COMPRA Y VENTA DE BONOS EN OPERACIONES DE MERCADO ABIERTO Consiste en la compra-venta de bonos del Estado por parte del BC. Es la medida más usada. Cuando el BC compra bonos en el mercado de bonos del país, los billetes con los que paga los bonos aumentan el dinero en circulación; cada nuevo billete que se mantenga como efectivo aumenta la M exactamente en el valor de su denominación y cada nuevo billete que se deposite en un banco eleva la M en una cantidad mayor que su valor nominal, debido a que al aumentar los depósitos aumenta la cantidad de dinero que puede crear el sistema bancario (vía mm). Por tanto, cuando el B.C. compra bonos, aumenta M. Cuando el BC compra bonos a los agentes aumenta el activo del BC (en la cantidad de bonos). El BC da cheques para comprar bonos a los agentes (aumenta E). Ello provoca un descenso del número de bonos por parte de los agentes, es decir, disminuye el activo de los agentes. Por otra parte los agentes llevan los cheques a los bancos, y aumentan los depósitos bancarios (aumenta D). Ello provoca un aumento de las reservas (aumenta R porque aumentan los depósitos de los bancos en el B.C. y los billetes y monedas emitidos depositados en los bancos comerciales). Los bancos comerciales llevan parte de esos depósitos al BC, con lo que aumentan los depósitos de los bancos en el BC; es decir, aumenta el pasivo del BC. Al aumentar los depósitos de los bancos en el BC aumentan las Reservas, lo que hace que aumente la M. Además, al aumentar las reservas aumentan los préstamos y aumenta M. 183 Economía Industrial Cuando el BC compra bonos a los bancos comerciales les paga en la cuenta que los bancos comerciales tienen abierta en el BC (depósitos de los bancos en el BC). Ello provoca un aumento del activo del BC (en la cantidad de bonos) y un aumento del pasivo del BC (en concepto de depósitos de los bancos en el BC, es decir, aumentan las Reservas). Los bancos comerciales experimentan una disminución de los activos (disminuyen los bonos) y aumentan los depósitos en el BC (depósitos de reservas en el BC, es decir, aumenta el activo). Por las dos vías, mediante compra de bonos a los agentes o mediante compra de bonos a los bancos comerciales, aumentan los depósitos de los bancos en el BC, lo que supone un aumento de las Reservas y un aumento de los préstamos, lo que conlleva a un aumento de M. Para reducir la oferta monetaria el BC debe vender bonos, ya que el público pagará esos bonos con sus tenencias de efectivo (reduciendo directamente el dinero en circulación, disminuye E con lo que disminuye M) o con sus depósitos bancarios8, con lo que los bancos se verán con menos reservas y en respuesta reducirán la cantidad de préstamos. Cuando el BC vende bonos el proceso de creación de dinero se invierte. Si el BC compra bonos del Estado⇒ Aumenta B (E+R)⇒ Aumenta M Si el BC vende bonos del Estado ⇒ Disminuye B (E+R)⇒ Disminuye M 3.2.2. LAS RESERVAS EXIGIDAS Las reservas exigidas es la cantidad mínima de reservas que el BC impone a los bancos para respaldar los depósitos. Si el BC aumenta rmin ⇒ Aumenta r ⇒ Disminuye mm ⇒ Disminuye M Si el BC disminuye rmin ⇒ Disminuye r ⇒ Aumenta mm ⇒ Aumenta M Un mayor rmin implica que los bancos deben tener más reservas y por tanto pueden prestar menos dinero. 8 Los agentes pueden comprar bonos emitiendo cheques contra la cuenta corriente que tienen abierta en los bancos comerciales, con lo que disminuye D y los depósitos de los bancos en el B.C. Ello provoca una disminución de R, lo que conlleva a una disminución de B y, por tanto, de M. 184 7. El sistema financiero y monetario 3.2.3. EL TIPO DE DESCUENTO Es el tipo de interés de los préstamos que concede el BC a los bancos comerciales. Un banco pide préstamos al BC cuando tiene una cantidad de reservas inferior a la que necesita9, bien porque ha concedido demasiado préstamo o porque ha experimentado recientes retiradas de dinero. Si el BC sube el tipo de descuento, los bancos piden menos reservas prestadas al BC, reduciéndose la base monetaria del país y por ello la oferta monetaria (y a la inversa). El BC utiliza los créditos por los que cobra un tipo de descuento no sólo para controlar M, sino también para ayudar a las instituciones financieras cuando tienen problemas de liquidez. Si el BC aumenta el tipo de descuento ⇒ Disminuyen los préstamos del BC a los bancos comerciales ⇒ Disminuye R del sistema bancario ⇒ Disminuye B ⇒ Disminuye M Si el BC disminuye el tipo de descuento ⇒ Aumentan los préstamos del BC a los bancos comerciales ⇒ Aumenta B ⇒ Aumenta M 3.3. PROBLEMAS QUE PLANTEA EL CONTROL DE LA OFERTA MONETARIA En un sistema bancario de reservas fraccionarias, la oferta monetaria depende no sólo del BC, sino también de la conducta de los depositantes (e) y de los banqueros (r). Como el BC no puede predecir perfectamente esta conducta, no puede controlar perfectamente la oferta monetaria. Por un lado, no controla la cantidad de dinero que los hogares deciden depositar en los bancos (es decir, no controla e = E/D); cuanto más dinero depositen, más reservas tienen los bancos y más dinero puede crear el sistema bancario sin la intervención del BC. Por otro lado, no controla la cantidad que deciden prestar los bancos (es decir, no controla r = R/D). Por ejemplo, si los bancos optan por tener unas reservas superiores a las exigidas, es decir, poseen exceso de reservas, están disminuyendo su capacidad para crear dinero al disponer de menos fondos para prestar. A pesar de estos comportamientos no controlables por el BC, éste recoge semanalmente datos sobre los depósitos y las reservas de los bancos y sigue su evolución a fin de responder a sus cambios y mantener la oferta monetaria cerca del nivel deseado. 9 Un banco podría en vez de pedir préstamos al BC, recuperar algunos de sus préstamos para restablecer sus reservas. 185 Economía Industrial Tampoco puede controlar la cantidad de préstamos pedidos por los bancos al BC (reservas). Si disminuyen los préstamos del BC al banco, disminuyen las R, disminuye B y disminuye M. 3.4. LOS PÁNICOS BANCARIOS Se produce un pánico bancario cuando los depositantes sospechan que un banco puede quebrar y acuden al banco a retirar sus depósitos. En un sistema de reservas fraccionarias los bancos no pueden satisfacer las peticiones de retiradas de fondos de todos los depositantes, viéndose obligados en una situación así a cerrar hasta que recuperen algunos préstamos o hasta que algún prestamista de último recurso (como el BC) les facilite liquidez para satisfacer a los depositantes. Un pánico bancario puede producirse porque quiebre un banco por razones fundadas (por ejemplo, porque haya concedido préstamos fallidos que no pueda recuperar). Ello puede llevar a los depositantes de otros bancos a asustarse y a acudir a retirar sus depósitos a esos otros bancos. Se produce así una oleada de quiebras de bancos. Un pánico bancario lleva a los hogares a mantener su dinero fuera de los bancos (es decir, a mantener su dinero en efectivo) y a éstos a aumentar sus reservas, de manera que la oferta monetaria se resiente al caer el multiplicador monetario. Actualmente, los pánicos bancarios son muy improbables, ya que el Estado garantiza la seguridad de los depósitos de la mayoría de los bancos mediante un Fondo de Garantía de Depósitos. La Gran Depresión fue causa de un pánico bancario. Por una parte aumentó el coeficiente de efectivo (comportamiento de los agentes) y por otra aumentó el coeficiente de reservas (comportamiento de los bancos). A pesar de ello no había dinero de los bancos para pagar a los clientes. El multiplicador del dinero disminuyó un 38% mientras que la Base monetaria subió un 18%. Ello provocó una caída de la oferta monetaria bajó un 28%. Como causas del pánico se encuentran: el elevado número de bancos, hacia 1930 había aproximadamente 9000 bancos en Estados Unidos, una elevada tasa de desempleo y una caída del nivel generalizado de precios. La Reserva Federal (Fed) podía haber prestado dinero a los bancos para mantener la confianza de los agentes y podía haber aumentado más la Base Monetaria. Hoy es la Sociedad de Garantía de Depósitos en Estados Unidos quién se hace cargo de los depósitos en caso de que el banco quiebre. 186 7. El sistema financiero y monetario 4. EL SISTEMA MONETARIO Y EL BANCO CENTRAL EN LA UNIÓN EUROPEA Y ESPAÑA Siempre que una economía recurre a un sistema de dinero fiduciario, hay un organismo responsable de regularlo: El Banco Central. El BC (llamado Reserva Federal o FED en EEUU y Banco de España en España) es la institución encargada de supervisar el sistema bancario y de regular la cantidad de dinero que hay en la economía, llamada oferta monetaria. Las decisiones de las autoridades monetarias sobre la oferta monetaria constituyen la política monetaria. 4.1. LA UNIÓN MONETARIA EUROPEA (UME) La UME es un área que comparte un mismo mercado, una misma moneda y donde se ejecuta una política monetaria y una política cambiaria única. Actualmente pertenecen a la UME arranca con doce países (Alemania, Francia, Italia, España, Portugal, Holanda, Bélgica, Luxemburgo, Irlanda, Austria, Finlandia y Grecia) y debe integrar en los próximos años a Reino Unido, Dinamarca y Suecia10. La UME, que se implantó el 1 de Enero de 1999, fue la última fase prevista para el sistema monetario europeo (SME), consistente en la instauración de un régimen de tipos de cambio irrevocablemente fijos, dentro de un mercado único11, el establecimiento de una moneda única (el euro) y de una política común determinada por el Sistema Europeo de Bancos Centrales. Tras la UME, la economía europea adquiere un tamaño y un grado comparables a los de EEUU. El PIB de ambas economías representa 40% de PIB del conjunto de países industrializados y algo más de producto mundial. La economía europea estará integrada por 350 habitantes, frente a 260 millones en EEUU. de apertura cerca de un un 20% del millones de 10 Doce países de la Unión Europea (UE) participan en la moneda única: Bélgica, Alemania, Grecia, España, Francia, Irlanda, Italia, Luxemburgo, Países Bajos, Austria, Portugal y Finlandia. No participantes: República Checa, Dinamarca, Estonia, Chipre, Letonia, Lituania, Hungría, Malta, Polonia, Eslovenia, Eslovaquia, Suecia y Reino Unido. Por otro lado, Dinamarca, Estonia, Chipre, Letonia, Lituania, Malta, Eslovenia y Eslovaquia forman parte del Mecanismo de Tipos de Cambio (MTC II), lo que significa que la sus respectivas monedas están vinculados al euro. Se espera que otros países se incorporen al MTC II en el futuro. Fuente: Banco Central Europeo: www.ecb.int/bc/intro/html/map.es.html 11 La creación de una zona monetaria refuerza las ventajas potenciales de un espacio económico integrado porque elimina las incertidumbres respecto al tipo de cambio entre los distintos países y disminuye los costes de transacción. 187 Economía Industrial 4.2. EL SISTEMA EUROPEO DE BANCOS CENTRALES (SEBC) Y EL BANCO CENTRAL EUROPEO (BCE) En los años de convergencia se fue configurando el mecanismo institucional que gestionaría la política monetaria común, culminando con la creación del BCE y la integración de los BC en el SEBC. El Tratado de la Unión Europea (TUE, 1992) atribuye al SEBC las funciones de diseño y ejecución de la política monetaria de los países que conforman el área euro una vez que arranca la UME en enero de 1999. El SEBC está formado por el BCE12 y todos los bancos centrales de los países de la UE. Incluye por tanto, con ciertas peculiaridades, a los Estados Miembros que no forman parte de la UME pero sí de la UE (Reino Unido, Dinamarca y Suecia). El SEBC abarca, por tanto, a todas las instituciones responsables de la política monetaria en la UE, siendo el BCE su institución central y de gobierno (el BCE está ubicado en Frankfurt). El BCE y el SEBC se crearon inmediatamente después de la decisión sobre el paso a la UME el 1 de Junio de 1998 aunque entraron en funcionamiento el 1 de enero de 199913. 12 Los miembros de los órganos de Gobierno del BCE y del SEBC deben ser totalmente independientes en cuanto al ejercicio de sus funciones respecto a cualquier organismo nacional o comunitario. Se busca la autonomía del BCE con respecto a los Gobiernos de los distintos Estados Miembros. 13 El Instituto Monetario Europeo (IME) fue el precedente del BCE. El IME tenía entre sus funciones la administración del FECOM (Fondo Europeo de Cooperación Monetaria) y el control del funcionamiento del Sistema Monetario Europeo. 188 7. El sistema financiero y monetario Los órganos rectores del BCE son: Comité Ejecutivo: Encargado de la gestión cotidiana del BCE y, en particular, de la ejecución de la política monetaria, para lo cual atenderá a las pautas que establezca el consejo de gobierno. Composición: Presidente, cuyo mandato es de 8 años14; Vicepresidente, cuyo mandato es de 4 años; y 4 vocales. Consejo de Gobierno: Se configura como el órgano superior de gobierno del BCE y se encarga del diseño y formulación de la política monetaria, estableciendo las orientaciones necesarias para su ejecución por el comité ejecutivo. Composición: Miembros del comité ejecutivo y gobernadores de los BC de los países UME . Consejo General: Las funciones que asume tienen naturaleza transitoria, ya que se ocupará de todo lo relacionado con el hecho de que existan países temporalmente excluidos de la UME. El objetivo principal que el TUE asigna al SEBC es el de mantener la estabilidad de precios15, sin perjuicio de lo cual apoyará las políticas económicas generales de la UME16. Partiendo de este objetivo algunas de sus funciones son: Definir y ejecutar la política monetaria única (con poder de decisión sobre los tipos de interés de la Eurozona y sobre las reservas obligatorias de los bancos y su modo de cumplimiento). Política cambiaria. Poseer y gestionar las reservas oficiales de divisas de los estados miembros. Autorizar la emisión de billetes de banco en el área del euro. 14 Actualmente el presidente del BCE es el holandés Wim Duisenberg, el cual, presentará su dimisión en julio de 2003 15 Fijando el tope máximo en torno a un 2%, medida mediante el índice armonizado de precios al consumo (IAPC). 16 Siguiendo la tradicción del Bundesbank (BC Alemán) el BCE considera que el crecimiento de la oferta monetaria está estrechamente relacionado con la inflación, y por ello vigila de cerca el agregado monetario M3. 189 Economía Industrial Promover el buen funcionamiento de los sistemas de pago en el área del euro. 4.3. EL BANCO DE ESPAÑA Sus orígenes datan de 1782, cuando reinando Carlos III se creó un banco oficial con el nombre de Banco de San Carlos. En 1856 pasó a llamarse Banco de España y en 1874 se le concedió el monopolio de emisión de monedas y billetes. Ya en 1962 fue nacionalizado y reorganizado, quedando a partir de esa fecha convertido en un organismo autónomo dependiente del Ministerio de Economía y Hacienda. La política monetaria era responsabilidad del Ministerio de Economía y Hacienda pero se reconocía al Banco de España autoridad y competencias, en el orden técnico para ejecutar y desarrollar las medidas correspondientes. Una vez restaurada la democracia en la segunda mitad de la década de 1970, el Banco de España ha ido completando, en fases sucesivas, su configuración como Banco Central, volviéndose plenamente responsable de la regulación y supervisión del sistema financiero desde su ley de autonomía de Junio de 1994 y hasta la entrada en vigor de la Unión Económica y Monetaria en 1999. El Banco de España desempeña las siguientes funciones desde el 1 de enero de 1999: Definir y ejecutar la política monetaria siguiendo las directrices del BCE. Gestionar, con ciertos límites, las reservas de divisas no transferidas al BCE, puesto que la gestión de las divisas es competencia del BCE. Supervisar el sistema financiero, la solvencia y el comportamiento de las instituciones de crédito de acuerdo con las disposiciones vigentes en España incluso a partir de la entrada en vigor de la UME. Contribuir al buen funcionamiento y estabilidad del sistema financiero y en particular del sistema de pagos. Asesorar al gobierno, y elaborar y publicar las estadísticas e informes necesarios en relación a las funciones que ha venido ejerciendo el Banco de España antes y después de la UME. 190