LIBRO PRIMERO PARTE GENERAL TITULO PRIMERO De las

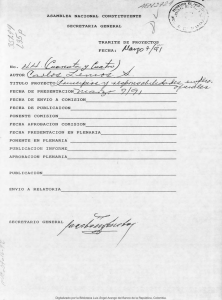

Anuncio