Módulo de Aprendizaje Nº 13.2

Anuncio

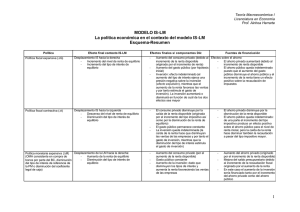

Instituto Profesional de Chile Ingeniería Industrial Módulo de Aprendizaje Nº 13.2 Asignatura : Unidad Nº 5 : Economía El Mercado. ______________________________________________________________________ 1. Objetivos Específicos: Describir las políticas económicas Determinar los tipos de impuestos Distinguir las tasas impositivas 2.- En este módulo se trabajará el tema de la intervención del Estado en la economía a través de la política fiscal. 3.- Desarrollo de los contenidos temáticos Las políticas económicas El papel del Estado en una economía mixta es de estabilización y mantenimiento de los mercados. En el fondo actúa como ente regulador para evitar o reparar las fallas de mercado que pudiesen presentarse. Para dichos efectos los gobiernos disponen de dos mecanismos denominados: política fiscal y política monetaria. La política fiscal La política fiscal la componen las decisiones del gobierno referentes al gasto público y lo que concierne a la recaudación de impuestos. Dichas decisiones están contenidas en el presupuesto de la nación, específicamente en el del sector público. Dicho documento es una descripción detallada de los planes de gasto y financiamiento del gobierno para un período determinado. La política fiscal se divide generalmente en tres categorías: 1) Políticas a las compras gubernamentales en bienes, servicios y trabajo. 1 Instituto Profesional de Chile Ingeniería Industrial 1) Políticas relativas a la recaudación de impuestos 2) Políticas relativas a las transferencias, es decir pagos a las familias mediante traspaso de prestaciones sociales, como por ejemplo son: educación gratuita, beneficios en prestaciones asistenciales y médicas, entre los más destacadas. La política monetaria La segunda herramienta que posee el Estado para intervenir la economía la constituye la política monetaria, que es manejada por el Banco Central. Dicha política está compuesta por las decisiones sobre la oferta monetaria y las tasa de interés en los mercados financieros. Los impuestos Los gobiernos deben establecer impuestos para financiar el gasto público, que habitualmente se encuentra en déficit, es decir, el gasto supera a la recaudación fiscal. G – T = déficit fiscal Un impuesto es un gravamen, que debe pagar al Estado un consumidor o usuario de un bien o servicio. Al final de cuentas los impuestos los pagan las personas, o bien, las familias. Aunque el objetivo principal de los impuestos es el de cubrir los gastos públicos, también se pueden utilizar para otros propósitos, tales como desalentar la producción de determinados bienes o servicios, estableciendo impuestos adicionales que elevan el precio del producto en cuestión y hacen que la cantidad demandada decrezca, o bien para modificar la distribución de los ingresos haciendo que, por ejemplo, los grupos sociales con niveles de ingreso más elevado paguen, proporcionalmente, una mayor cantidad de impuestos. 2 Instituto Profesional de Chile Ingeniería Industrial Pueden existir muchos tipos de impuestos, y los analistas de la especialidad emplean un vocabulario muy específico para describirlos. Toda tributación se compone de dos partes: una base y una estructura de tasas de gravamen. La base tributaria es la medida de valor sobre el cual se aplica o grava el impuesto. En Chile, los impuestos se aplican sobre gran variedad de bases, tales como ingresos, ventas, propiedades y beneficios corporativos. Los impuestos indirectos son los recaudados sobre los bienes y servicios y, por tanto, sólo afectan indirectamente al contribuyente. Un ejemplo típico es el impuesto sobre el valor Agregado (IVA). Los impuestos directos recaen sobre el contribuyente y no sobre los bienes. El ejemplo más característico es el impuesto sobre los Ingresos de las personas. Al momento de establecer un sistema positivo, la literatura se encarga de diversos principios y objetivos básicos, tales como: equidad, neutralidad y simplicidad. Al procurar que un sistema sea equitativo, se pretende que los impuestos sean justos y que generen un reparto aceptable de la carga impositiva. Algunos manifiestan que a los individuos se les debería gravar de acuerdo con las ventajas o beneficios que cada uno pueda recibir de la actividad del Estado. En este caso la equidad se pretende alcanzar siguiendo el principio del beneficio: aquellos que obtienen más provecho de los servicios del Estado deben pagar más. Para otros, a la población debería gravársele de forma de lograr un reparto equilibrado de los sacrificios. Desde esta perspectiva, el objetivo a lograr es una redistribución de los ingresos que la sociedad considere justa, y por ello se grava con un porcentaje mayor a los ricos. Al programar un sistema impositivo, otro objetivo es el de la neutralidad. Desde esta perspectiva se toma como punto de partida el buen funcionamiento de un sistema de libre mercado, y de ello se infiere que el sistema de impuestos debe establecerse de forma tal que perturbe lo menor posible las fuerzas del mercado. Sólo ante situaciones puntuales, ante razones de fuerza mayor, el sistema impositivo debe interferir en el mercado. 3 Instituto Profesional de Chile Ingeniería Industrial Asimismo a un sistema tributario se le pide que sea simple. De esta manera su aplicación práctica no planteará excesivas dificultades y los objetivos recaudatorios se lograrán alcanzar. Las tasas tributarias La estructura de tasas tributarias determina la porción de la base tributaria que deberá pagarse por completo de impuestos. Por ejemplo una tasa del 17% sobre las utilidades de las empresas significa que las empresas deberán pagar un impuesto equivalente al 17% sobre las utilidades que obtengan. Asimismo, una tasa del 15% sobre el ingreso significa que yo debo pagar un impuesto equivalente al 15% de mis ingresos. Efecto de los impuestos entre vendedores y compradores Supongamos que el productor “debe” pagar por concepto de impuestos una suma de dinero por cada unidad de producto vendida. Esto significa que para poder vender una cantidad determinada, no se conformará con el mismo precio que anteriormente obtenía, de forma que su función de oferta se desplazará hacia arriba, indicando que el precio que obtiene por cada unidad es el que le permite cubrir el impuesto (gráfico 26.1). El desplazamiento de la curva de oferta tendrá exactamente la cuantía del impuesto. El nuevo precio de equilibrio(P2) será mayor para el consumidor, pero la diferencia con el precio antiguo será menor que la cuantía del impuesto. Esto es así por que la curva de demanda no es perfectamente rígida. Véase que la magnitud del impuesto es la distancia AC y el aumento de precios es BC. Esto quiere decir que el resto, AB, es la parte del impuesto que pagará el productor. Según si la demanda sea más o menos elástica, el consumidor pagará menor o mayor parte del impuesto. En cualquier caso el efecto del impuesto fue diminuir la cantidad total producida. 4 Instituto Profesional de Chile Ingeniería Industrial Gráfico 26.1 La incidencia de un impuesto O2 P2 C O1 P1 B E A Así, el impuesto de una unidad monetaria por unidad de producción se ha trasladado en parte a los consumidores, pues el nuevo precio de venta incluido el impuesto, es de 5,7 unidades monetarias. El precio se ha incrementado para los consumidores en 70 céntimos. Los 30 céntimos restantes debe pagarlos el productor, no como un gesto altruista, sino porque las fuerzas de la demanda y la oferta no le dejan otra alternativa. Para el productor el precio neto, una vez deducido el impuesto, se ha reducido y es de 4.7 unidades monetarias. 4.- Conceptos claves a repasar Política económica Política fiscal Política monetaria Impuestos Base tributaria Tasas tributarias 5 Instituto Profesional de Chile Ingeniería Industrial 5.- Aplicación conceptual 1) Suponga que la demanda y la oferta d un bien están representadas por las siguientes ecuaciones: Qd = 100- Pd Q0= 40+2Po Impuestos = 9 a- determine los efectos del impuesto sobre el consumo o sobre la producción del bien. b- determine la tv – tc c- determine la recaudación fiscal 6.- Bibliografía sugerida Alonso-Mochón Case-Fair “Economía Básica” “Principios de Microeconomía” Cap.9-10 Cap.16-17 - 18 LeRoy-Meiners Larroulet - Mochón “Microeconomía” “Economía” Cap.12-19 Cap.8-9-10-11 6