La nueva Ley del Impuesto de Sociedades

Anuncio

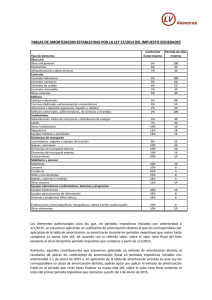

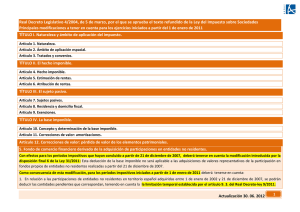

Modificaciones en el Impuesto sobre Sociedades Debido a las múltiples modificaciones parciales de la anterior regulación del IS, se ha considerado necesario la aprobación de una nueva Ley (Ley 27/2014). Su entrada en vigor se establece con carácter general para los períodos impositivos iniciados a partir del 1-1-2015, si bien existen algunas excepciones, así como reglas particulares aplicables sólo a períodos impositivos iniciados en el año 2015. Entre las modificaciones introducidas conviene destacar las siguientes: Sociedades civiles con objeto mercantil. Con efectos para los períodos impositivos iniciados a partir del 1-1-2016, las sociedades civiles que tienen objeto mercantil pasan a ser contribuyentes del IS, tributando por el régimen general, en lugar del régimen de atribución de rentas, si bien se prevé la posibilidad de su disolución y liquidación. No obstante lo anterior, se establecen unas reglas especiales para aquellas que hayan tributado por el régimen de atribución de rentas en períodos impositivos iniciados antes del 1-1-2016. Actividad económica y entidad patrimonial. Con efectos para los períodos impositivos iniciados a partir del 1-1-2015 la normativa del IS incluye una definición general de actividad económica, considerando como tal la ordenación por cuenta propia de los medios de producción y de recursos humanos o de uno de ambos con la finalidad de intervenir en la producción o distribución de bienes o servicios. En el caso de arrendamiento de inmuebles, existe actividad económica sólo cuando para su ordenación se utilice, al menos, una persona empleada con contrato laboral y jornada completa. Por otro lado, se considera entidad patrimonial aquella en la que más de la mitad de su activo está constituido por valores (salvo algunas excepciones) o no está afecto a una actividad económica. Estas entidades se considera que no realizan actividad económica, por lo que se las excluye en la aplicación de determinados incentivos fiscales, como el régimen especial de entidades de reducida dimensión. Amortizaciones. Se aprueba una nueva tabla de coeficientes de amortización y la inclusión de un nuevo supuesto de libertad de amortización para bienes de escaso valor. Pérdidas por deterioro. Con efectos para los períodos impositivos iniciados a partir del 1-1-2015, se establece la no deducibilidad del deterioro de elementos del inmovilizado material, inversiones inmobiliarias, inmovilizado intangible y de valores representativos de deuda. Gastos no deducibles. Entre las modificaciones destaca la limitación a la deducibilidad de los gastos por atenciones con clientes y proveedores (no son deducibles los que superen el 1% del importe neto de la cifra de negocios del período impositivo) y la no consideración como donaciones o liberalidades las retribuciones a los administradores por el desempeño de funciones de alta dirección, u otras funciones derivadas de un contrato de carácter laboral con la entidad. Reglas de valoración según valor de mercado. Se suprime la corrección monetaria. Operaciones vinculadas. Entre las modificaciones destaca la reducción del perímetro de vinculación y la inclusión de un contenido simplificado de la obligación de documentación para entidades o grupos de entidades con importe neto de la cifra de negocios inferior a 45 millones de euros. Exención para evitar la doble imposición de dividendos y plusvalías. Se establece la aplicación de la exención a las participaciones en entidades residentes, así como la simplificación de los requisitos que deben cumplir las entidades participadas. Exención de rentas obtenidas en el extranjero a través de EP. Se produce una simplificación de los requisitos previstos para su aplicación. Reducciones en base imponible. Con efectos para los períodos impositivos iniciados a partir del 1-1-2015, las principales novedades en esta materia son las siguientes: - Se introduce una nueva reducción, denominada reserva de capitalización, consistente en una reducción del 10% del incremento de los fondos propios de las entidades. Se mantiene con carácter general el régimen previsto para la reducción de rentas procedentes de determinados activos intangibles. Compensación de bases imponibles negativas. Se establece la eliminación del límite temporal para la compensación y la inclusión de un límite cuantitativo: el 70% de la base imponible previa a la aplicación de la reserva de capitalización y a la compensación de bases imponibles negativas. No obstante, se pueden compensar bases negativas hasta el importe de un millón de euros. Tipos de gravamen. Se produce una progresiva reducción del tipo de gravamen general en los ejercicios 2015 y 2016, y se reducen los tipos especiales. Para los ejercicios iniciados dentro del año 2015, el tipo general es del 28%. Para los ejercicios que se inicien en 2016 y siguientes el tipo general pasa a ser el 25%. Deducciones para evitar la doble imposición internacional. Se establece la eliminación del plazo para su compensación, así como la posibilidad de deducir en base la parte del impuesto soportado en el extranjero al que no se aplica la deducción en cuota. Deducción por inversiones. Se derogan gran parte de las deducciones, y se crean dos nuevas deducciones relacionadas con las producciones cinematográficas y las artes escénicas. Empresas de reducida dimensión. Con efectos para los períodos impositivos que se inicien a partir de 1-1-2015, el régimen fiscal especial de las entidades de reducida dimensión se sigue configurando sobre el importe neto de la cifra de negocios. Como principales novedades, destacamos la eliminación de la escala de tributación característica de estas entidades; la creación de la reserva de nivelación de bases imponibles negativas como mecanismo minorador de la tributación; y la supresión de la deducción por inversión de beneficios, que se sustituye por un nuevo incentivo denominado reserva de capitalización.