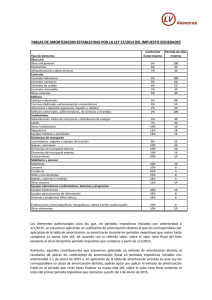

Real Decreto Legislativo 4/2004, de 5 de marzo, por el que

Anuncio