archivos de economía - DNP Departamento Nacional de Planeación

Anuncio

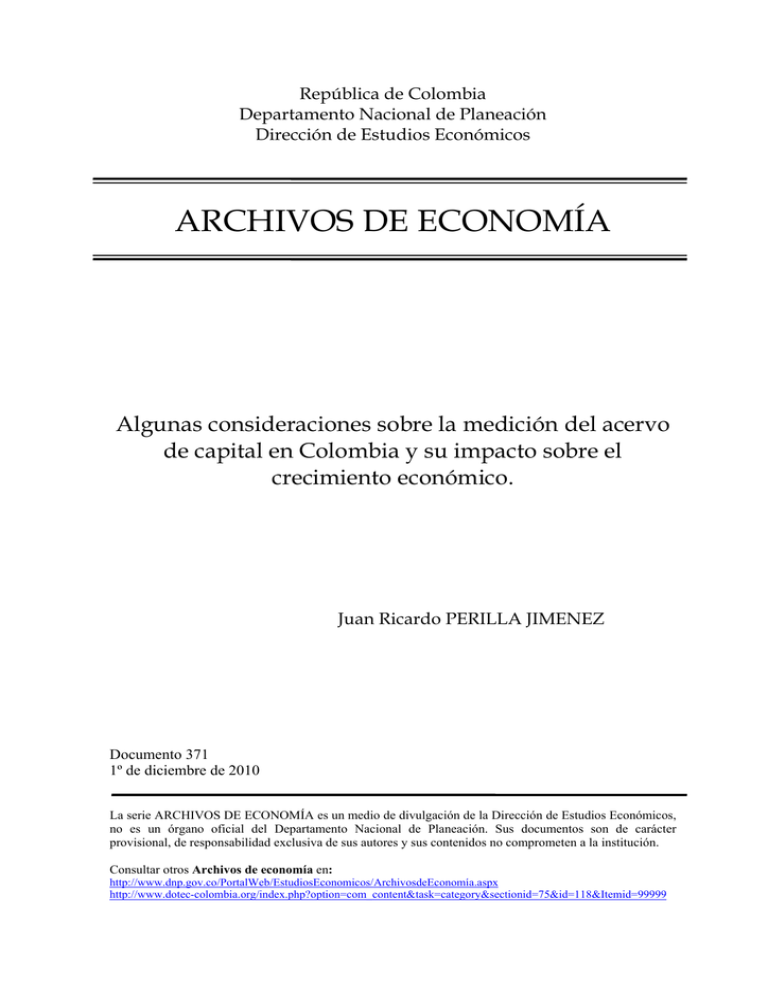

República de Colombia Departamento Nacional de Planeación Dirección de Estudios Económicos ARCHIVOS DE ECONOMÍA Algunas consideraciones sobre la medición del acervo de capital en Colombia y su impacto sobre el crecimiento económico. Juan Ricardo PERILLA JIMENEZ Documento 371 1º de diciembre de 2010 La serie ARCHIVOS DE ECONOMÍA es un medio de divulgación de la Dirección de Estudios Económicos, no es un órgano oficial del Departamento Nacional de Planeación. Sus documentos son de carácter provisional, de responsabilidad exclusiva de sus autores y sus contenidos no comprometen a la institución. Consultar otros Archivos de economía en: http://www.dnp.gov.co/PortalWeb/EstudiosEconomicos/ArchivosdeEconomía.aspx http://www.dotec-colombia.org/index.php?option=com_content&task=category&sectionid=75&id=118&Itemid=99999 Algunas consideraciones sobre la medición del acervo de capital en Colombia y su impacto sobre el crecimiento económico. Juan Ricardo PERILLA JIMÉNEZ.§ Resumen En este documento se presenta una revisión de la literatura teórica y la experiencia internacional en la construcción de indicadores del acervo de capital. Se destacan las diferencias y limitaciones observadas en el caso colombiano. Adicionalmente se presenta una versión preliminar de las distintas categorías de inversión que se usaran en el desarrollo posterior de la investigación. Palabras Claves: Crecimiento económico, Acervo de Capital, Productividad Factorial. Clasificación JEL: B41; O33; O4; O40 § Colombia, Departamento Nacional de Planeación. E-mail: [email protected] y [email protected] ______________________________________________________________________ * El autor agradece el soporte financiero del Departamento Nacional de Planeación, así como los comentarios recibidos a versiones preliminares del documento por parte de Manuel Ramírez, Jesús Otero, Gabriel Piraquive y demás asistentes a los seminarios internos de la Dirección de Estudios Económicos del Departamento Nacional de Planeación, Los errores y omisiones que subsisten en el documento son entera responsabilidad del autor del documento y no comprometen a las personas mencionadas ni al Departamento Nacional de Planeación. 1 1. Introducción El acervo de capital junto con la fuerza laboral son variables de importancia en estudios sobre crecimiento económico. La cantidad y calidad de estos factores, así como la manera como son combinados en las distintas actividades económicas, llevan a la obtención de un mayor valor agregado a nivel sectorial y por tanto un mayor valor del PIB a nivel total de la economía, variable cuyo nivel y variaciones en el tiempo dan una idea del nivel y/o capacidad para generar riqueza que tiene un país y el grado de progreso técnico alcanzado. El incremento de la producción se explica así, por el aumento del acervo de capital, o por la contratación de más trabajadores, o por la mayor eficiencia de ambos factores originada, por ejemplo, en una combinación diferente de los mismos, el uso de maquinaria y equipo más moderno o la contratación de trabajadores más calificados. Bajo supuestos convencionales, el concepto de productividad multifactorial (PMF) se usa para explicar que el progreso técnico es neutral, en el sentido que el mayor crecimiento se explica en parte por innovaciones de punta y no por el “ahorro” de algún factor específico; por otra parte este concepto asume que el progreso técnico no está incorporado en los factores, es decir, supone que los factores mantienen niveles de eficiencia similares en el tiempo. La dificultad que surge al calcular el aporte de la PMF al crecimiento radica precisamente en la presencia de sesgos de especificación y medición de los servicios factoriales. La manera como se establece la relación técnica entre el producto y la contribución de los factores, que a nivel de una planta de producción particular resulta intuitivamente más sencilla se convierte en un problema complejo a nivel de la producción nacional. Por su parte, la dificultad de establecer mediciones rigurosas del acervo y/o la utilización de los factores productivos puede llevar a inconsistencias; por ejemplo, una PMF alta puede ser interpretada erróneamente como un aumento de eficiencia de los factores, cuando ésta en realidad resulta de sub-valorar el aporte del capital físico y humano al producto final. Por otra parte, aunque los cálculos habituales de los servicios del acervo factorial y la PMF a nivel agregado resultan útiles en el seguimiento, evaluación y toma de decisiones de política que buscan influir sobre el comportamiento macroeconómico, tiene menor utilidad práctica en decisiones que afectan la actividad sectorial. Las diferencias a este nivel, sectorial, en la intensidad de uso de los distintos factores tiene importantes implicaciones sobre su eficiencia relativa y por ende, sobre la contribución de cada factor a la productividad del sector, las que finalmente determinan diferencias en la contribución sectorial a la PMF agregada. Este trabajo se centra entonces en uno sólo de estos componentes para investigar, en el caso del acervo de capital, los planteamientos teóricos y 2 limitaciones prácticas que existen en su medición, y las implicaciones que de estos aspectos se derivan para el cálculo de la PFM a nivel agregado y sectorial en el caso de la economía colombiana. El objetivo central es, por tanto, revisar los conceptos y discutir la información estadística que se relacionan con esta variable a partir de las recomendaciones metodológicas del SCN y las prácticas internacionales más utilizadas. En la siguiente sección se presenta una revisión de la literatura teórica en la estimación del acervo de capital; la sección 3 presenta algunas referencias sobre la experiencia internacional en este contexto; la sección 4 presenta un resumen sobre la experiencia colombiana; la sección 5 describe algunas categorías de inversión usualmente utilizadas para medir el acervo de capital en Colombia y destaca las dificultades y limitaciones que enfrenta este tipo de mediciones en comparaciones internacionales. La última sección, como es usual, está dedicada a algunos comentarios finales. 2. La Literatura. 2.1. Aspectos Teóricos. Solow (1956, 1957, 1962), y más tarde otros estudiosos del crecimiento económico establecen que, bajo supuestos convencionales, es posible descomponer la tasa de crecimiento del producto en la contribución de los factores que contribuyen a este proceso. La medición del acervo de capital, o más precisamente la contribución de los servicios de este factor en la producción, junto con la contribución de los servicios del trabajo, proporciona una explicación técnica apropiada de la manera como se obtiene la producción final. La diferencia entre la contribución de los factores y el crecimiento del producto, el residuo, resume la contribución del progreso técnico, un concepto que define las ganancias por eficiencia, o mayor productividad obtenida. No obstante, la descomposición precisa de la correcta especificación de la relación técnica de producción, y contar con mediciones confiables del acervo de factores. En el caso del acervo de capital su construcción presenta debilidades teóricas y metodológicas. La definición de lo que entiende como “capital” en la función de producción involucra distintas categorías de bienes (tangibles como maquinaria y equipo; intangibles como marcas y patentes; capital financiero, recursos naturales no renovables, etc.) que en la práctica son difíciles de valorar y agregar. Convencionalmente se asume que ésta valoración se puede realizar suponiendo mercados que funcionan en competencia perfecta, en los que la remuneración del factor refleja su productividad marginal, o bien – en la tradición de la escuela austriaca – recurriendo a la tasa de retorno - el valor presente neto de la producción que este capital hace posible- supuestos que en 3 la práctica, en el contexto de la economía real tienen poco arraigo. (Samuelson 1962, Fischer 1993, Cohen & Harcourt 2003, Temple 2005 entre otros). Dada la relevancia de las objeciones teóricas que plantean la inconveniencia de la agregación de bienes de capital que son heterogéneos, la teoría económica ha desarrollado múltiples estrategias: el supuesto de que existe un flujo homogéneo de recursos de capital perfectamente “liquido” – fácilmente transformable de una actividad a otra; el uso del concepto de inversión como alternativa al concepto de “capital” o el abandono de estrategias para homogenizar los servicios de capital por modelos con mayor detalle en la formación de los precios de los factores a nivel sectorial. La Nueva Economía, las TIC. El desarrollo de la tecnología informática y de las comunicaciones (TIC) tiene efectos muy importantes en la discusión académica y la teoría del crecimiento económico. Este tipo de tecnología es de uso general, en algunos casos tiene categoría de bienes de consumo pero son principalmente factores de producción, bienes de capital que son usados en todos los sectores productivos. La utilización de las TIC intensifica el uso del capital y aumenta la PMF no solo en los sectores productores, que es donde más evidente debe ser el cambio, sino en los sectores usuarios (financiero, seguros, inmobiliarios, etc) y la economía en su conjunto Jorgenson & Stiroh (2000). La evidencia empírica señala que la mayor eficiencia por la utilización de TIC no se limita a las industrias que la producen. Stiroh 2001 muestra que en Estados Unidos, entre 1987 y 1999, las industrias que producen TIC presentan aceleraciones de la productividad del trabajo, factor sobre el cual se refleja la eficiencia, hasta un punto porcentual por encima de las industrias usuarias e incrementos aún superiores en comparación con industrias no usuarias. A pesar de la evidencia empírica, el efecto de las TIC sobre la PMF y el crecimiento no es un hecho definitivamente aceptado en la teoría. Distintas críticas señalan que el impacto de esta tipo de bienes de capital no es diferente del derivado de otros o los experimentados en el pasado; se trata de efectos de carácter cíclico, que son importantes pero sólo en el largo plazo, o bien que las nuevas tecnologías tienen costos de ajuste que incluso pueden afectan de manera negativa el crecimiento de la productividad en el corto plazo (Gordon 2000). 2.2. Aspectos Metodológicos. El Sistema de Cuentas Nacionales (SCN), implementado como tal desde mediados del siglo XX, busca homologar a nivel internacional la metodología 4 de cálculo y presentación de las diferentes estadísticas de ingreso nacional y capacidad productiva. Sucesivas revisiones del sistema llevaron a definiciones y recomendaciones en relación con el tratamiento metodológico en la medición del acervo y los flujos de capital registrados en las cuentas de producción por ramas de actividad, y cuentas de ingreso, gasto y acumulación por sectores institucionales. A partir de la implementación del SCN 1993 se formalizan los aspectos metodológicos y el compromiso de los países miembros de incluir mediciones continuas del acervo en el marco del sistema. 2.2.1. Metodologías del Cálculo del Acervo de Capital. El ingrediente básico para realizar estimaciones del acervo de capital físico es la información histórica sobre la inversión (formación de capital fijo) realizada en las diversas actividades económicas. Aunque existen propuestas alternativas para calcular el acervo de capital disponible en la economía por métodos directos de medición - basados en la realización de inventarios físicos de los activos de capital existentes, estados financieros, datos de encuesta o algún tipo de análisis a partir del valor contable o el valor al cual es asegurado cada activo – que pueden resultar útiles para contrastar las estimaciones realizadas con otros métodos, éstas resultan más compleja y costosas en términos de tiempo y dinero. Adicionalmente, la información obtenida usualmente también presenta sesgos introducidos por efectos tributarios y contables (revalorización de activos, ganancias de capital, deducciones, etc). El método indirecto más generalizado, de inventario perpetuo (MIP), deriva estimaciones del acervo de capital a partir de la acumulación de series de inversión, en muchos casos por tipo de activo, tomadas de los cálculos de formación de capital fijo realizados por el SCN. Las principales desventajas de este método radican en su tratamiento como similares de activos que en la práctica presentan considerable heterogeneidad tecnológica entre diversas actividades económicas, la exclusión de bienes de capital que son intangibles (patentes, marcas, derechos de autor), o no reproducibles (recursos naturales); y la no distinción entre el acervo total y el efectivamente utilizado en la producción, es decir la omisión del grado en que la Utilización de la Capacidad Instalada (UCI) afecta el uso o los servicios del capital físico en la actividad de producción. Aunque también presenta la ventaja de que permite la comparación internacional, al homologar criterios sobre las fuentes de información y su tratamiento metodológico, dado que la clasificación de actividades y productos del SCN son comunes a los países miembros de la ONU. La idea básica del MIP es que el acervo de capital neto disponible al inicio de cada período puede ser expresado en función del acervo disponible en el período anterior, la inversión bruta y la depreciación del período corriente. 5 Kt+1 =Kt+It -Dt Si se asume, a la manera convencional en muchos países, que la depreciación opera de manera geométrica, la acumulación del acervo se puede expresar de la siguiente manera: Kt+1 =(1-δ)Kt +It. El método es denominado “perpetuo” porque cada nueva inversión incluida es parte del acervo para siempre. Aunque el flujo de servicios derivados de la nueva inversión decae con el tiempo, ésta nunca llega a ser cero. Kt+1 =i(1-δ)iI0. Kt+1 =(1-δ)tK0+i(1-δ)iIt-i. Donde K0 es el capital inicial. Este puede ser interpretado como una constante arbitraria. En el período t=0 resulta K0-I0=0 por lo que: K0 =I0/(g+ δ) Donde g es la tasa histórica de crecimiento del acervo hasta el período t=0. De acuerdo con este procedimiento el MIP requiere contar, en primer lugar, con series estadísticas suficientemente largas de información, confiable y homologada sobre los distintos activos considerados; en segundo lugar, requiere de la estimación de un acervo inicial de capital, y en tercer lugar de un tratamiento metodológico realista – particularmente en relación con las consideraciones sobre la vida útil de los activos y las tasas de depreciación relevantes de los activos. Ahora bien, dado que ningún país cuenta con información cierta sobre el período relevante para iniciar dicho cálculo ni el acervo inicial con que cuenta la economía en ese momento, en la práctica se recurre a la construcción de una cifra sintética en un período suficientemente distante que permita depreciar la totalidad del activo inicial. En efecto, diversos estudios en esta línea concluyen, sobre la base de análisis de sensibilidad, que el supuesto sobre el acervo inicial no afecta la tendencia – que termina siendo el concepto más relevante - ya que en series suficientemente largas, el acervo inicial termina disipándose en el tiempo. En relación con el ciclo de vida útil – el período que permanecen los activos en el acervo -; así como sobre tasas de retiro y tasas de depreciación para cada categoría de activos. Pocos países en el mundo, excepto en el caso de Estados Unidos y algunos países de la Unión Europea, realizan investigaciones sobre el ciclo de vida de los distintos activos de capital en la economía. Así, en la práctica es común encontrar que este criterio varia entre países y aún entre estudios para el mismo país. 6 Los métodos estadísticos comúnmente más utilizados para realizar el ajuste del ciclo de vida útil es de tipo no lineal: funciones de distribución logarítmicas normalizadas, la distribución de Winfrey, y la distribución de Weibull. La principal ventaja frente a funciones de retiro lineales es que el patrón de retiros se inicia en algún período subsiguiente a la instalación del activo, aumenta hasta alcanzar un máximo alrededor de la vida media y posteriormente decrece a una tasa similar a la cual se incremento, hasta que finalmente desaparece del acervo (OECD 2009). El término de la depreciación puede ser usado, como se ilustra en el siguiente apartado, para dirimir cuestiones metodológicas relevantes en relación con el ciclo de vida. Dado que se trata de conceptos relacionados, aunque no similares. 2.2.2. El Cálculo de la depreciación. En el MIP el concepto de depreciación establece el esquema de reducción en el precio de un activo de acuerdo a su ciclo de vida útil y en ausencia de inflación. El razonamiento en este contexto es que con el paso del tiempo el precio de los activos antiguos se reduce por que estos son menos eficientes en el proceso productivo al compararlos con activos nuevos, los cuales son más productivos, más eficientes o más adecuados para los procesos de producción en marcha.1 Es conveniente establecer este patrón en ausencia de inflación para corregir el efecto de revaluación de activos adoptado comúnmente para fines contables. Es decir, mientras la depreciación es un concepto que trata de captar la perdida de eficiencia de los activos en el proceso de producción, la revaluación es un mecanismo de actualización de los precios de dichos activos por cambios en la inflación, en la legislación tributaria, en las tasas de interés relevantes o en otras condiciones económicas que inciden en el precio. Convencionalmente se asume que el patrón de depreciación para un activo determinado permanece constante en el tiempo. Finalmente, aunque no siempre sucede así en la práctica, es deseable que este patrón se base en evidencia empírica. Entonces, la aplicación del MIP involucra la estimación del acervo bruto de capital, la aplicación de una función de depreciación y una función de mortalidad que permiten, finalmente la obtención del acervo de capital neto. La literatura considera dos formas de obtener una medida de depreciación, la estimación directa, mediante la cual se obtiene una medida indirecta del acervo neto de capital. La estimación indirecta, comienza por estimar la evolución de la eficiencia y el precio en el tiempo para los distintos activos de capital existentes. Por ejemplo, un activo nuevo puede ser más adecuado en estos términos por que permite ahorrar insumos que son más costosos o más escasos. 1 7 A partir de estas dos variables se obtiene el acervo de capital neto de donde, finalmente, se obtiene de manera indirecta un cálculo de la tasa de depreciación. No obstante, aunque en la práctica se asume la combinación de la función de depreciación (la perdida de valor de los activos que son usados en la producción) y una función de mortalidad (la tasa de retiro de activos que han perdido su eficiencia), algunos países, como es el caso de los Estados Unidos se recurre a una tasa geométrica de depreciación y se omite el uso de la tasa de mortalidad. El BEA, que es la oficina de estadística encargada de su cálculo señala que se obtienen resultados similares, en términos de la estimación del capital neto, al usar una tasa de depreciación en línea recta combinada con una función de mortalidad que usando una tasa de depreciación geométrica y prescindiendo de la función de mortalidad. En la metodología del SCN se usa el término consumo de capital fijo como un equivalente del concepto de depreciación. Por otra parte, al asumir una tasa constante de depreciación implícitamente se asume el promedio de vida útil de los activos. La vida útil máxima de un activo que se deprecia geométricamente tiende a infinito, no obstante el número de años en los cuales el activo ha perdido 50%, 90% o 99% de su valor, puede ser calculado a partir del patrón geométrico de descuento, calculado a partir del precio inicial del activo y la tasa de depreciación. Algunos de los métodos de depreciación más difundidos en la práctica por los países que realizan éste cálculo son: depreciación en línea recta, depreciación geométrica y el método de suma de dígitos. El primero de estos métodos, la depreciación en línea recta, consiste en asumir que el activo se deprecia por una cantidad constante. Esta cantidad resulta de multiplicar el valor inicial del activo por el factor 1/T, donde T simboliza el periodo de tiempo durante el cual se estima que el activo tiene vida útil. Por ejemplo, la depreciación en línea recta asume que el valor de la depreciación del primer año para un activo determinado es igual al valor de la depreciación del segundo año e igual al valor de depreciación del tercer año y continua así por el ciclo de vida útil estimado. La depreciación geométrica es un método de depreciación más acelerada que el anterior. Dado que se ajusta más a los patrones observados en la práctica, este es el método más difundido y consiste en que el valor inicial del activo se reduce a una tasa constante durante el período de vida útil. Por ejemplo, con una tasa de depreciación geométrica, el valor de la depreciación del primer año es mayor al valor de la depreciación del segundo año, la cual a su vez es mayor que el valor de la depreciación del tercer año y continua así por el ciclo de vida estimado. 8 En el caso de la depreciación geométrica, el factor de depreciación se simboliza como R/T donde R simboliza la “tasa de obsolescencia”. El aspecto importante aquí es determinar T y R. El primer término usualmente se deriva del concepto de expertos o de usuarios que determinan con base en su experiencia el ciclo estimado de vida útil del activo en cuestión. La tasa de obsolescencia se determina de dos formas alternativas. En el primer caso se denomina el método de doble descuento. Se asumen R=2, lo que implica que en el primer periodo la depreciación es el doble de la calculada por la depreciación en línea recta. En el segundo caso se asume que el valor del activo se reduce al final de su vida útil en un porcentaje determinado (simbolizado por g) del valor inicial. Es decir que se requiere un valor de R que satisfaga la siguiente condición. V (1 - R/T)T = gV. Dividiendo por el Valor inicial del activo (V) y despejando la incógnita para hallar el valor de R, se obtiene: R = T(1-g1/t). 2.2.3. Problemas en la Medición. Como ya se discutió en la sección anterior, la medición del acervo de capital lleva implícitos sesgos que se originan en el tratamiento metodológico de activos que son heterogéneos entre diversas actividades económicas, la exclusión de activos intangibles y no reproducibles, y la Utilización de la Capacidad Instalada. Blades & Meyer (1998) identifican otros dos problemas, de carácter metodológico, en la medición del acervo de capital: La valoración de los activos de capital no puede ser realizada a su “costo de reemplazo”. La valoración de activos instalados en el pasado a su precio actual requiere que existan activos de características similares en el mercado. Usualmente esto no sucede, bien por que dichos activos se han dejado de producir, o han cambiando las especificaciones técnicas. La valoración de los gastos de reparación y mantenimiento son una función creciente de la edad de los activos. Los activos viejos son menos productivos que versiones modernas, incluso si hipotéticamente se lograra mantener el activo en sus condiciones iniciales. Por otra parte, el acervo de capital es principalmente una medida de la capacidad productiva existente en la economía por lo cual es importante descontar los efectos meramente monetarios provenientes de la evolución de 9 precios. Las recomendaciones internacionales, derivadas del manual de cuentas nacionales compilado por la OECD, la agencia de estadística de Estados Unidos y la eurostat, argumentan que la precisión de las estimaciones del acervo real de capital está determinada en gran medida por el método de indexación utilizado para valorar los distintos activos con que cuenta la economía. El grado de realismo en la estimación aumenta con el nivel de desagregación de los activos que se considera comparten un mismo comportamiento en la evolución de sus precios. Finalmente, existen diferencias que se originan en revisión de las estadísticas, discrepancias conceptúales y en los criterios de medición, cobertura de la información, y clasificaciones, no sólo de los activos sino de las actividades económicas de los activos que indudablemente introducen sesgos en la medición del acervo agregado. Varias de estas originadas en la adopción de recomendaciones y revisiones del SCN. (SCN-68, SCN-93). 3. La Experiencia Internacional. A partir de las recomendaciones del SCN sobre estadísticas del acervo de capital, se estableció en 1997 una serie de reuniones de expertos internacionales en lo que se denomino Grupo Canberra, con el objetivo de discutir y homologar conceptos, presentar manuales metodológicos y compartir experiencias, alternativas prácticas y principales problemas en la medición del acervo de capital físico (OECD 1997b). A partir de estas discusiones se establece que en las prácticas nacionales se observa una preferencia por el MIP, excepto en el caso de Corea que basa su medición en métodos directos. También es generalizado el uso extendido de índices de precios (de Laspeyres y Paasche) y ponderaciones fijas en índices de volumen, depreciación en línea recta y distribuciones no lineales del ciclo de vida útil de los activos. La medición por tipo de activos es común para diversos países, aunque con diferencias en el nivel de desagregación de los activos y a nivel de los sectores económicos; la clasificación institucional es usada también por muchos países y existe un reconocimiento de la reducida atención por parte de la totalidad de los países a la valoración del capital del sector servicios. El cuadro A1 del anexo presenta un resumen de los países participantes en estas discusiones, los métodos empleados y las principales prácticas nacionales. Se encuentra que Alemania incluye en el acervo de capital, sólo aquellos activos que son usados en la producción por periodos superiores a un año y superan el valor de los 800 marcos. Los activos que no cumplen esta especificación son tratados como insumos intermedios, incluso si son usados por períodos superiores al límite de un año. Las tasas de depreciación dependen en promedio de la estimación de vida útil para distintos activos y va 10 disminuyendo en el tiempo como se observa en los cuadros A2 y A3 del anexo 2. En el caso de Australia el acervo de capital se calcula por tipo de activos, por sectores institucionales y por actividad económica. Las diferencias en el ciclo de vida útil de los diferentes activos por sector de actividad se encuentran en el cuadro A4 donde se destaca básicamente la información para activos físicos en construcción, edificaciones y equipo a nivel desagregado. La diferenciación por sector institucional en el caso de edificaciones estima que el promedio de vida útil en las obras públicas es 60 años, en el sector transporte estima que el ciclo de vida útil del equipo que pertenece a empresas publicas es entre 17-30 años y en las empresas dedicadas a servicios domiciliarios (electricidad gas y agua) entre 22-25 años. En Suecia también se calculan acervos de capital diferenciando el sector público y privado. En el caso de edificaciones se estima que el ciclo de vida útil de las obras públicas es entre 45-60 años frente a un referente de 30-45 para edificaciones de la industria; en el caso de maquinaria y equipo, el ciclo de vida útil del capital público es de 10-12 años frente al referente de 10-25 para la maquinaría y equipo industrial. Estos datos están ilustrados en el cuadro A5. Argentina, estima que los activos en construcción del sector público tienen una duración promedio entre 60-80 años frente a referentes entre 40-60 para las construcciones en los sectores de industria, comercio y servicios; el referente para el sector agrícola es entre 15-70 años y entre 60-70 años en edificaciones residenciales. El cuadro 1 ilustra, a modo de resumen, los principales supuestos sobre el ciclo de vida útil de los principales activos de capital para los países que presentaron la información correspondiente en el foro de Canberra. Cuadro 1. Ciclo de Vida Útil Distintos Activos y Países. Canberra Tipo de Activo Alemania Australia Suecia Singapur Dinamarca Edificaciones 15-150 60 30-60 40 80-105 Edificaciones residenciales 40-95 40-90 65-75 80 55-85 Carreteras 35-116 35 40 Equipos 5-30 13-30 Equipo de Transporte ´8-25 14-30 ´6-35 ´10-20 ´10-30 ´8-45 Maquinaria y Equipo ´5-30 10-25 15 ´3-30 ´7-25 Productos de Metal 14-22 Equipo de Procesamiento de datos Argentina ´5-9 11 Los rangos de vida útil para distintos activos reportados en el cuadro corresponden a estimaciones sobre el nivel de utilización y clase de actividad en la que estos activos son usados. Así, en Suecia se estima que las unidades multifamiliares tienen un ciclo de vida útil más corto (65 años) frente a las unidades unifamiliares (75 años). También se estima, en el caso del equipo de transporte, que los camiones y los buses tienen un ciclo de vida más cortó (6-8 años) comparado con el caso de vehículos particulares (13 años), los aeroplanos (20 años) y los botes de pesca (35 años). En Singapur se estima que los ciclos de vida de las edificaciones no residenciales es de 40 años frente a 80 años en el caso de la construcción residencial; y se estima que los vehículos de carretera tienen un período de vida más corto (10 años) frente a la vida útil de equipos de aviación (15 años) y de transporte marítimo (20 años). En Dinamarca se estima que los vehículos de motor tienen un ciclo entre 10-15 años, mientras los equipos de aviación tienen un promedio de vida útil de 16 años, en el caso de las embarcaciones este ciclo es entre 11-30 años y en los equipos de ferrocarril entre 25-30 años. En el caso de las edificaciones, se estima que las residenciales tienen una vida útil entre 80-105 años mientras las no residenciales viven entre 55-85 años. En Argentina el ciclo de vida de la maquinaria y equipo no difiere de manera importante entre la agricultura (17-25 años) y la industria (15-25 años), pero si hay diferencia entre éstos y lo que denominan simplemente como herramientas (7-15 años) o muebles y empaques (15-20 años). En el equipo de transporte se estima que los automóviles (8-25 años) y el equipo de aviación (10-18 años) tienen ciclos más cortos que los ferrocarriles (30-45 años) y las embarcaciones (30-45 años). Por fuera del SCN, el McKinsey Global Institute mantiene una serie de mediciones, a nivel macroeconómico y por principales sectores de actividad, que hace énfasis en comparaciones internacionales sobre PMF. El acervo de capital en estas comparaciones se basa en gran parte en O’Mahony (1996) quien supone que el servicio de los bienes de capital es uniforme a lo largo del tiempo y se deprecian en su totalidad una sola vez. Al ser aplicadas a otros países, la vida útil de los distintos activos, se supone que es similar a la experimentada en el caso de la economía estadounidense. Los resultados obtenidos por estos autores les llevan a concluir que la intensidad de capital, respecto al trabajo, difiere entre países. Ésta es mayor en Francia, Alemania Occidental y Japón que en los Estados Unidos y se explica, en los dos primeros casos, por una menor dotación de trabajo antes que por una mayor dotación absoluta de capital. Por ejemplo, excluyendo de los cálculos al sector público, Francia tiene el equivalente a 64% de la fuerza laboral, pero el 12 70% de capital (per capita, es decir de acuerdo al tamaño de su población) de Estados Unidos; Alemania tiene el 83% y el 90% de estos factores respectivamente (Baily & Solow 2001) 4. La Medición del Acervo de Capital en Colombia. En Colombia, la revisión histórica sobre la evolución de las distintas categorías de inversión y acervo de capital recibió un primer impulso con el trabajo de la CEPAL – DANE (1957) donde se presentan estimaciones del acervo de capital existente para un periodo de 28 años (1925-1953) a nivel agregado, por tipo de bien y por actividad económica con base en investigaciones hechas bajo la dirección de la mencionada institución. Infortunadamente, para períodos posteriores no existe una estimación oficial sobre la evolución histórica del acervo y, en cuanto a la literatura académica, aunque diversos estudios se han ocupado del tema no existe un interés específico por la metodología, ni criterios unificados respecto a los activos considerados, las diferencias sectoriales las tasas de depreciación relevantes, el ciclo de vida útil y la tasa de retiro de activos obsoletos. El estudio de Harberger (1969), en relación a la propuesta para calcular un monto de capital inicial, se mantiene como referente metodológico en investigaciones posteriores que construyen el acervo de capital neto con base en el MIP. No obstante, con excepción de un algunos documentos que son referenciados más adelante, el detalle metodológico sobre la construcción de las series estadísticas es mínimo, generalmente poco riguroso o no está incluido en los documentos de investigación. Volviendo a la investigación de la CEPAL, el concepto de capital allí utilizado se refiere al valor de reposición de los activos físicos – valorados a precios de 1950 - ajustado por depreciación para bienes de capital reproducibles, tangibles y duraderos, incluyendo bienes de maquinaria y equipo, equipo de transporte, construcciones, mejoras agropecuarias y ganado. Aunque el estudio no suministra datos sobre las tasas de depreciación, estas pueden ser obtenidas por inferencia de la información suministrada en el estudio sobre inversión bruta y capital existente. La información sobre las diferentes categorías de inversión y capital se calcula allí a partir de estimaciones de la inversión en las distintas actividades económicas consideradas en el estudio: Agricultura, Minería, Industria, Transporte, Energía, Vivienda, y Servicios. Del cálculo se excluyen la tierra, los bienes de consumo duradero, metales preciosos y existencias. Posterior al estudio de la CEPAL se encuentran otras mediciones del acervo de capital neto para distintos períodos y a distintos niveles de agregación - que no son oficiales como se anuncio antes-. El estudio de Nehru y Dhareshwar (1993) realiza una estimación de acervo de capital para 92 países, entre los cuales se 13 incluye Colombia, para el período 1950-1990. Este estudio utiliza series agregadas de inversión en capital físico y una tasa homogénea de depreciación del 4% para todos los países en la muestra. En los cálculos de distintos versiones del acervo de capital Sánchez (1993) asume que el capital público está conformado por el capital de las empresas y administraciones públicas. Para construir este acervo se utilizan series de inversión neta obtenidas de la información de inversión pública de acuerdo al SCN calculadas por el Banco de la República hasta 1969 y desde 1970 por el DANE. La misma metodología y fuentes son utilizadas para estimar el acervo de capital privado no residencial (compuesto por el capital de las empresas privadas y no residencial de los hogares) y el acervo de capital en infraestructura, compuesto por la formación bruta de capital fijo en carreteras (cuya participación se estima en un 60% de la inversión pública total), redes eléctricas, acueducto y alcantarillado, transporte y comunicaciones y otros (servicios de turismo y comercio), aunque sobre estos últimos no se suministra información. La estimación del acervo supone una tasa de depreciación de 7.3% para el capital existente, la cual resulta de calcular la depreciación promedio del capital no residencial estimado en otro documento para Colombia por Hofman (1990). Sánchez, realiza también una estimación del acervo de capital industrial, que calcula con base en la información de la EAM sobre inversión bruta y utilizando la misma tasa de depreciación de 7.3% y estima, además el acervo de capital privado, que está discriminado para el capital no residencial y residencial. En este último caso utiliza una tasa de depreciación de 3.2% que es la tasa utilizada por Hofman (1990) para este tipo de capital. La información sobre la inversión privada residencial es tomada del SCN. Finalmente, en el documento de Sánchez se estima el acervo de capital de las empresas públicas de energía, acueducto y alcantarillado, y teléfonos con base en la información de las empresas públicas no financieras publicadas en boletines mensuales de estadística del DANE (No. 389 diciembre de 1983 y 461 agosto de 1991). Esta información presenta sin embargo la inconveniencia de no ser periódica sino ocasional. Sánchez (1996) presentan nuevamente, para el período 1950-1994, series de capital agregado de la economía, agrícola e industrial, e información sobre algunos componentes del capital público en infraestructura (kilómetros de carretera construidos, líneas de teléfonos, capacidad energética en gigavatios). En este caso, sin embargo no suministra detalle metodológico sobre la construcción de las series. En las estimaciones del acervo de capital agregado construido por Barrios et al (1993) para el período 1950-1997, se establece de manera más coherente que el capital total de la economía resulta de sumar el acervo para dos tipos de activos: 14 Cuadro 2. Cálculos del Acervo de Capital Neto en Colombia: Distintos Estudios Documento Periodicidad Año Base Método Sectores y/o Activos Considerados Medición del Acervo CEPAL (1957) Anual: 1925-1953 1950 Agregado CEPAL (1957) Anual: 1925-1953 1950 Sectorial Total Público Privado Agricultura Mineria Industria Transporte Energia Vivienda Servicios Supuestos Depreciación 2.15% 3.50% 4.30% 20%, 6% 1.60% 2% Nehru & Dhareshwar (1993) Anual: 1950-1990 1987 MIP Agregado Total 4% Barrios et al (1993) Anual: 1950-1992 Anual: 1950-1992 Anual: 1950-1992 1975 MIP Agregado Total / 1 Construcción y Vivienda Maquinaria y Equipo N.D. 2% 5% Sanchez (1993) Anual: 1952-1991 Anual: 1969-1991 Anual: 1969-1991 Anual: 1969-1991 Anual: 1969-1991 Anual: 1962-1991 Anual: 1957-1991 Anual: 1970-1991 1975 MIP Agregado Público \ 2 Empresas de Energía Empresas de Telefonos Empresas de Acueducto Infraestructura \ 2 Kilometros de Vias Lineas de Telefono Capacidad Energetica Anual: 1952-1991 Anual: 1950-1991 Anual: 1957-1991 Londoño (1996) Anual: 1936-1986 1975 Sanchez et al (1996) Anual: 1950-1995 1975 Pombo (1999) Anual: 1970-1995 1995 MIP MIP 7.3% 7.3% 7.3% 7.3% 7.3% 7.3% No Residencial Privado \ 3 Residencial Privado 7.3% 3.2% Sectorial Industria 7.3% Agregado Agricultura \ 4 Industria Manufacturera \ 5 Servicios \ 6 5%, 3.5%, 1% 5%, 7%, 9% 3.6%, 5%, 6% Agregado Total Público-Infraestructura Kilometros de Vias Lineas de Telefono Capacidad Energetica N.D. N.D. N.D. N.D. N.D. Sectorial Agricultura Industria Manufacturera N.D. N.D. Sectorial Industria Manufacturera \ 7 Maquinaria y Equipo Construcción y Estructuras Equipo de Transporte Equipo de Oficina Larson et al (2000) Anual: 1967-1992 1990 MIP Sectorial Clavijo (2003) Anual: 1950-2002 1980 MIP Agregado Total Eslava et al (2004) Anual: 1980-1998 1980 MIP Sectorial Industria Manufacturera Perilla (2009) Anual: 1925-2009 2000 MIP Agregado Total 8.7%-17.7% (12.1%) 2.4%-9.7% (4.5%) 11.6%-29.6% (18.6%) 9.3%-18.1% (13.3%) Agricultura Industria Manufacturera 5.20% 7.00% N.D. Las estimadas Pombo (1999) 3.50% 1/ Corresponde a la suma del acervo en los activos considerados más el cambio en la variación de existencias. 2/ Corresponde a la suma del acervo de capital de las empresas y administraciones públicas y los distintos activos de la infraestructura nucleo. Las cifras de los agregados no concuerdan con la sumatoria por empresas y componente de infraestructura, el documento no suministra detalle de la construcción 3/ Corresponde a la suma del acervo de capital de las empresas privadas y no residencial de los hogares 4/ Londoño no suministra información sobre las tasas de depreciación , pero la recosntrucción de las series usadas por él permite inferir estas tasas para diferentes períodos: En la agricultura 1936-1947 (5%/), 1948-1967 (3.5%) y 1968-1986 (1%). 5/ 1936-1955 (5%), 1956-1972 (7%) y 1973-1986 (9%) 6/ 1936-1961(3.6%), 1962-1974 (5%), y 1975-1986 (6%). 7/ En este caso la tasa de depreciación corresponde al valor mínimo y máximo reportado por el autor para el activo en distintos sectores según clasificación CIIU a tres digitos, el valor en parentesis es el valor de la depreciación promedio del activo para el total de la industria manufacturera el primero un agregado de vivienda y edificaciones, y el segundo un agregado de maquinaria y equipo, no obstante los autores sobreestiman el valor del 15 por acervo al incluir como parte de los activos productivos la variación de existencias, las cuales sólo están conformadas en un porcentaje cercano al 1% por activos de capital propiamente dichos (Maquinaria, equipo, edificaciones). En el documento de Barrios, la estimación del acervo se basa en las estadísticas de formación bruta de capital fijo asumiendo una tasa de depreciación de 2% en el caso de construcción y edificaciones, y de 5% en el caso de maquinaria y equipo. El cálculo del acervo inicial asume que la tasa de crecimiento del capital entre 1949-1951 es igual a la tasa de crecimiento del PIB en 1951. Estas estimaciones son retomadas posteriormente por GRECO (1999) donde se retropala las series con base en información de la CEPAL y supuestos teóricos sobre el comportamiento de la inversión. En las series de capital construidas por Londoño (1996) para el período 19361986 se encuentra nuevamente cálculos desagregados para los principales activos de inversión del sector agrícola, la industria y un agregado del sector de servicios; infortunadamente el autor no provee detalles sobre la metodología. No obstante las tasas de depreciación que hacen posible el cálculo pueden ser deducidos de la información suministrada sobre inversión bruta en estos mismos sectores. Finalmente, un documento de Clavijo (2003) presenta series del acervo de capital agregado para el período 1950-2002 aunque no se proveen detalles metodológicos sobre su estimación. El cuadro 2 resume los documentos referenciados, en relación con la desagregación sectorial, el año base de referencia, los activos y sectores considerados y los supuestos utilizados sobre la depreciación. Las diferencias metodológicas en los distintos estudios que se ocupan de estimar el acervo de capital en la economía colombiana se reflejan tanto en el nivel como en la evolución de esta variable. Para ilustrar este aspecto el cuadro 3 presenta el valor del acervo calculado para el último año de cada serie en los distintos estudios referenciados en este documento y presenta, adicionalmente, una comparación del valor del acervo en el año 1986 donde se cuenta con información común a través de los diferentes estudios. Como es evidente, la valoración del acervo es mayor cuando es calculado con base en los precios de años más reciente, como en la medición que realiza Clavijo (año base 1980) y Perilla (Año base 2000). 16 Cuadro 3. Cálculos del Acervo de Capital Neto en Colombia: Distintos Estudios Documento Año Base Último Año con Información Valor del Acervo Agregado (Mll$) Año con Información Común Valor del Acervo Agregado (Mll$) Barrios et al (1993) 1975 1992 2246722 1986 1825815 Londoño (1996) 1975 1986 1088962 1986 1088962 Sanchez et al (1996) 1975 1994 1571141 1986 1144834 GRECO (1999) 1975 1997 3323310 1986 1825815 Clavijo (2003) 1980 2002 7485000 1986 3683000 Perilla (2009) 2000 2009 835022035 1986 364273832 Por otra parte, la gráfica 1 refleja las diferencias en la evolución real de estas mediciones del acervo a través de índices de valor real calculados con año base 1950=100. Éste es equivalente a un índice de evolución de la inversión neta, en el cual se observa, que el acervo calculado por Barrios, GRECO y Sánchez evoluciona de manera similar, lo cual se explica por que éstos últimos basan su estimación en la realizada por Barrios. Gráfica 1. Índice del Acervo de Capital Agregado Neto en Colombia: Distintos Estudios 1300% 1100% I n d ic e 1 9 5 0 = 1 0 0 900% 700% 500% 300% 100% 1950 1953 1956 1959 1962 1965 1968 1971 1974 1977 1980 1983 1986 1989 1992 1995 1998 2001 2004 2007 Barrios(1993) Londoño(1996) Sanchez(1996) Clavijo(2003) Greco(1999) Perilla(2009) Nota: Todas las seies en valor constante y expresadas en números indice 1950=100 17 En la gráfica 1 también se observa que el cálculo de Clavijo supone una mayor acumulación histórica de capital físico mientras que los cálculos de Perilla y Londoño suponen que la acumulación es mucho más reducida. El acervo calculado por Perilla, como se explica en detalle más adelante, refleja un menor valor del acervo al no tomar en cuenta la variación de existencias. Este criterio es, sin embargo, metodológicamente adecuado pues como se mencionó antes los inventarios no son considerados parte de los activos de capital en la literatura. Ahora bien, en relación con las mediciones sectoriales, el cálculo de Pombo (1999) para el acervo de capital industrial es el que ofrece mayor detalle metodológico. En el caso concreto del cálculo de la depreciación, las tasas para los distintos activos de capital que utiliza Pombo se basan en la información reportada en la Encuesta Manufacturera (EAM) sobre los gastos de depreciación para fines contables, el cual está influenciado por aspectos como el régimen tributario, deducciones, ganancias de capital y revalorizaciones que sobreestiman el verdadero costo de reposición de los activos y resultan en estimaciones muy bajas del período de vida útil de los activos (maquinaria y equipo 10%, construcciones y estructuras 5%, equipo de transporte 20%, equipo de oficina 15%). El criterio usado por el autor para obtener tasas de depreciación más realistas consiste en asumir que la proporción del gasto en depreciación, con relación al valor contable del activo, establece un límite superior al verdadero gasto de depreciación. En un trabajo más reciente, Eslava et al (2004) examinan una muestra de empresas colombianas entre 1980-1998 con el fin de determinar como influyen los efectos de reubicación (salida y entrada de empresas) en el comportamiento de la productividad y la influencia que sobre dicha reubicación pudo ejercer el cambio de modelo económico a inicios de 1990. Los autores elaboran funciones de producción convencionales y alternativamente usan la especificación de la función KLEM propuesta por Jorgenson et al 1986. Las estimaciones del acervo de capital elaboradas para el estudio se basan en el MIP con base en la información de la Encuesta Anual Manufacturera (EAM) elaborada por el DANE para esos años. En la metodología adoptada por estos autores solo se incorporaron los activos fijos correspondientes a maquinaria y equipos, y edificios y estructuras, (es decir se excluye de la estimación la información de los activos de bienes en equipo de transporte y terrenos), a partir de la siguiente ecuación: K jt (1 ) K jt 1 I jt Dt Donde Ijt representa la inversión bruta, la tasa de depreciación y Dt es el deflactor implícito de la formación bruta de capital fijo, el cual es obtenido para cada tipo de bien a partir de la información registrada en las matrices insumo-producto 1991-1994 y las matrices de utilización para años posteriores. Las tasas de depreciación usadas en 18 este caso son las calculadas por Pombo (1999) en el documento referenciado anteriormente. Dado que la inversión reportada en la EAM es inversión neta valorada a precios corrientes, la serie de inversión bruta construida por Eslava y compañía se hace a partir del valor nominal de los activos fijos (después del ajuste por depreciación), para lo cual se usa la expresión: I jt K jtNF K jtNI d jt jtA NF NI donde K jt es el valor del activo j al final del año t, K jt es el mismo valor reportado a principio del año t, d jt es la depreciación reportada por la planta j a final del año t, y jtA es el ajuste por inflación al valor de los activos fijos de la planta j a final del año t (este ajuste solo existe a partir de 1995 pues en años anteriores la ley no exigía incluir este valor en los reportes de activos fijos). El capital inicial correspondiente al año t0 en el que cada establecimiento entra a la muestra, lo obtienen a partir de la información sobre activos fijos por tipo de bien a partir de la siguiente expresión: K jt0 K jtNI0 0.5 Dt0 0.5 Dt0 1 en donde K jt0 es el valor del activo reportado por la planta j al iniciar el año t0.. NI Un cálculo adicional sobre el acervo sectorial es el realizado por Larson et al (2000) para un grupo de 62 países, para el período 1967-1992, entre los cuales está incluido Colombia. Las estimaciones sectoriales incluyen el sector agricultura y la industria manufacturera y la información utilizada por estos autores proviene de la estadísticas de Cuentas Nacionales de Colombia (en el caso de la agricultura) y de las Naciones Unidas en el caso de la Industria. Las tasas de depreciación utilizadas asumen que ésta es de 5% en la agricultura y 7% en la industria manufacturera y a nivel agregado. El documento provee los detalles metodológicos de la estimación. 5. Las Estadísticas de Inversión en Capital Físico en Colombia. Las estadísticas sobre formación bruta de capital fijo, que convencionalmente son utilizadas como indicador de la inversión, han sido calculadas en Colombia desde 1925. En el período 1925-1953 la investigación llevada a cabo por la CEPAL suministro información de esta variable para distintos sectores de actividad, sectores institucionales y tipo de bienes. Posteriormente el Banco de 19 la República es quien adelanta los cálculos respectivos y entre 1950-1967 y reporta información de la inversión por tipo de bienes y sectores institucionales. La responsabilidad de realizar estas estimaciones es asumida más tarde por el DANE, que presenta las estadísticas correspondientes de inversión por tipo de bienes y sectores institucionales a partir de 1965. La manera como se publica esta información ha presentado cambios que obedecen principalmente a nuevas revisiones y sugerencias del SCN, pero también a la necesidad de ajustar el sistema estadístico a los cambios observados en la estructura económica y al mejoramiento en los métodos de recolección de la información. Así, en las estimaciones sobre formación de capital, a precios de 1950, que realiza la CEPAL se destaca la importancia de la inversión en el sector agrícola, que hacía 1925 superaba ampliamente la realizada en los demás sectores; en este sector gran parte de la inversión del período consistía en mejoras, viviendas y servicios relacionados con el desarrollo agrícola, por lo que el capital existente en estos sectores se estima que representaba más del 80% del acervo total. En contraste, el capital existente en la industria manufacturera se estimaba en un 8% del total, y de 6% en el caso del sector transporte. No obstante en 1953 las adiciones al capital existente se estima que provenían en menor medida del sector agrícola donde la inversión se duplico en términos reales, similar al comportamiento estimado para la inversión en el sector de transporte. En contraste, en la industria manufacturera la inversión se multiplico 6.5 veces, y en el sector servicios (energía, telecomunicaciones, servicios públicos y otros) se cuadruplico. Como resultado de la dinámica registrada la participación de la inversión en vivienda urbana, que en 1925 representaba menos del 2% del total, pasó a cerca del 12% en 1953 y la correspondiente del sector de servicios pasó de alrededor de 13% al 16% del total en el mismo período. Pero también se observan cambios importantes en la composición de la inversión al interior de los tres sectores inicialmente mencionados, pues mientras la participación de la inversión agrícola se redujo alrededor de 15 puntos a lo largo del periodo 1925-1953, la inversión industrial se incremento al doble; y la correspondiente al sector transporte se redujo principalmente hasta 1932, año a partir del cual se mantiene relativamente constante alrededor del 18%. El contexto internacional sin duda tuvo una fuerte incidencia en el comportamiento registrado por la inversión en este período. La crisis de los años 30 y posteriormente la segunda guerra mundial explican porque mientras la inversión agrícola constituida principalmente por edificaciones y mejoras agrícolas (adecuación de tierras) se mantiene como un componente importante de la inversión hasta 1945, a partir de este año comienza a repuntar la inversión de sector industrial y, aunque de manera más débil, del transporte y los servicios. El documento de la CEPAL revela que efectivamente la capacidad 20 para importar, que esta determinada no de manera exclusiva pero si principalmente por los ingresos de exportaciones, se redujo constantemente desde 1929 y sólo mostró signos de recuperación en el periodo de las postguerra, cuando el volumen y los precios de las exportaciones aumentaron de manera considerable y se presento, adicionalmente, un aumento de las inversiones extranjeras en el país. Esta clasificación tiene, desde luego, importantes efectos sobre la composición del capital existente y afecta de manera distinta a los diferentes sectores. De acuerdo con el estudio de la CEPAL, menos del 20% de la inversión en el sector agrícola está compuesto por maquinaria y equipo, mientras la mayor parte está compuesta en mejoras agrícolas (utilización directa de la mano de obra para la limpieza del suelo, para su mantenimiento y mejora, formación y reemplazo de las plantaciones permanentes). En el caso de las manufacturas, por el contrario, es la inversión en maquinaria y equipo la que representa una mayor proporción del total. Infortunadamente estas tendencias sectoriales no pueden ser realizadas en los años posteriores a 1953, las estadísticas compiladas por el Banco de la República para el período 1950-1967 no permiten obtener información desagregada de la inversión sectorial mientras que en las estadísticas de inversión compiladas por el DANE a partir de 1965 es posible deducir el valor de la inversión en el sector agrícola - edificaciones, mejoramiento de tierras y maquinaria para uso específicamente agrícola -pero no la destinada a otros sectores. La ausencia de estimaciones sobre la inversión sectorial se mantiene posteriormente en la adopción del SCN-93. La metodología del cálculo por tipo de bien no obstante permite deducir algunos componentes de la inversión realizada en el sector agrícola junto con la realizada en sectores relacionados (ganadería silvicultura). Así en las estadísticas de inversión para 1994-2005 con base 1994, el formato de la presentación incluye información sobre activos de inversión constituidos por arbustos de café, otros productos agrícolas, animales vivos y productos animales, productos de la silvicultura y extracción de madera, maquinaria agrícola o forestal y construcciones agropecuarias. Esta metodología se mantiene en las revisiones más recientes del SCN con base en el año 2000. Es decir, se desagrega la información de inversión en los distintos activos de capital por producto. Se destaca en esta información la inversión realizada en productos agrícolas (cafetos, árboles frutales y plantaciones específicas), pecuarios (animales vivos y productos animales), maquinaria y equipo de distintas especificaciones (eléctricos, no eléctricos, para usos generales o específicos en algunos sectores), distintas categorías de equipo de transporte, construcciones y de servicios (reparación, inmobiliarios y servicios generales a las empresas). 21 Ahora bien, a pesar de la omisión del comportamiento sectorial, la metodología adoptada por el Banco de la República en el período 1950-1967 para clasificar la inversión bruta por tipo de bien: edificios, construcciones y obras, equipo de transporte y maquinaria y otros equipos, continua siendo de utilidad en la estimación del acervo de capital de la economía. De acuerdo con esta clasificación, en 1950 la participación del sector de la construcción representaba el 50% de la inversión y el porcentaje restante estaba representado por la inversión en equipo de transporte (15%) y maquinaria y equipo (34%). Para 1967 la construcción pasó a representar el 60% de la inversión total, comportamiento explicado principalmente por el incremento de construcciones distintas a edificios, mientras descendió la participación de la inversión en equipo de transporte (9%) y maquinaria y equipo (30%). La clasificación de la inversión establecida en las estadísticas del Banco de la República implica cambios importantes en la composición con respecto a las establecidas por la CEPAL para el periodo 1925-1953. Aunque no es posible realizar comparaciones para la totalidad de los períodos considerado en uno y otro estudio el período 1950-1953, que esta cubierto por ambas metodologías, indica que la participación del sector de construcción y edificaciones es superior al 60% en las estimaciones de la CEPAL y de 45% en las estimaciones del Banco para este mismo periodo y tipo de inversión. De manera similar en el caso de maquinaria y equipo las estimaciones de la CEPAL indican una participación del 38% y las del banco de 27% y en las correspondientes a equipo de transporte las estimaciones de la CEPAL arrojan un porcentaje de 18% y las del banco de 11%. Estas diferencias no son triviales como se deduce del hecho que la inversión en maquinaria y equipo tiene, como lo señalaba ya el estudio de la CEPAL, una influencia más decisiva en el grado de avance tecnológico. Por otra parte, dado el contexto histórico de bajo nivel de producción interna de este tipo de bienes, su abastecimiento ha estado ligado a la capacidad para importar. Así en las estimaciones de la CEPAL durante los años 1925-1929 la proporción de maquinaria y equipo representaba un 28% de la inversión total (36% si se incluye la inversión en equipo de transporte), y ésta disminuyó a 18% (22%) en el período 1930-1939 a causa, básicamente, de la disminución de la capacidad para importar. La proporción de estas inversiones continúa disminuyendo en el período de la guerra y sólo se recupera en el período posterior. En términos de la inversión por sectores institucionales, la inversión pública en la compilación de la CEPAL esta compuesto en el período 1925-1931 en un 75% por la inversión en el sector de transporte (ferrocarriles 40%, caminos 30% y puertos 4%) que para la época absorbe la mayor parte de las inversiones y en menor proporción por obras públicas municipales y edificaciones. La inversión pública propiamente destinada al desarrollo, diferente de la inversión en transporte, puede decirse que sólo se inicia a partir de 1937 con las primeras 22 inversiones importantes en los sectores agrícola (19% en promedio para 19371953 frente a 1.45% en el período 1925-1936) y generación de energía (3% en 1937-1953 frente a 0% en el período anterior). La inversión pública en el sector manufacturero se inicia en 1941 y hasta 1948 representa menos del 1% del total de la inversión pública. Esta proporción había aumentado a 20% del total de la inversión pública al iniciarse la década del 50. La clasificación de la inversión entre el sector público y privado realizada en la compilación de cuentas del Banco de la República para el período 1950-1967 es similar a la realizada por su antecesor. Es decir, la inversión del gobierno y sus empresas, está constituida por el valor de las construcciones y otras obras de infraestructura: carreteras, caminos, puentes, vías férreas, aeropuertos y acueductos, alcantarillados, instalaciones para electricidad, teléfonos, telégrafos, etc. (Banco de la República 1963) Posteriormente en las cifras compiladas por el DANE se mantiene la misma estructura de información pero en el contexto de una mayor desagregación de la información por tipo de bien y sector institucional.2 En la elaboración de las cuentas por sector institucional se define el sector gobierno como aquellas unidades institucionales cuya función principal es producir bienes de no mercado, es decir que están destinados al público general a través de operaciones de redistribución del ingreso. En la compilación de las cuentas el sector se desagrega en tres subsectores: Gobierno central, gobierno local y fondos de seguridad social. De acuerdo con el cuadro 4, la inversión por tipo de bien realizada por el sector público a los distintos niveles se refiere principalmente al valor de obras de infraestructura (carreteras, puentes túneles, edificaciones, construcciones, tuberías, etc) que corresponden a cerca del 70% de la inversión total en el año 2000. La inversión en maquinaria y equipo a distintos niveles (para usos generales, específicamente agrícola, para la minería, etc) representa alrededor del 23% de la inversión total del gobierno y el equipo de transporte (representado en vehículos para transporte de personas, buques, embarcaciones, aeronaves y unidades de remolque en carretera) representan un 3%. El cuadro 5 presenta un resumen de la información sobre formación de capital disponible en las cuentas nacionales, los activos considerados y los períodos de tiempo para los cuales está disponible la información. Entonces, a partir de la información de inversión por producto suministrada en las revisiones recientes del SCN, es evidente que la principal limitación que se enfrenta para conformar series del acervo de capital es la dificultad de compatibilizar información estadística que, como lo ilustra el cuadro 4, resume 2 Las estadísticas de inversión por sectores institucionales establecen una clasificación de la inversión realizada por el sector público y el sector privado. Se destaca aquí la inversión de los hogares, las sociedades y causisociedades no financieras, instituciones financieras y las administraciones públicas en sus niveles central, local y de seguridad social. 23 Cuadro 4. Formación Bruta de Capital Fijo del Gobierno Total Según Clase de Productos: Año 2000. conceptos y mediciones diferentes de la inversión en los distintos sectores. Esta dificultad es menor en el caso de la inversión por clase de bien, pues como se observa en el cuadro 5 es posible empalmar la información reportada en las distintas fuentes desde 1925 hasta 2009. 24 Cuadro 5. Colombia: Estadísticas Disponibles Sobre Formación Bruta de Capital Fijo. Colombia, Estadisticas disponibles sobre formación bruta de capital fijo Desagregación Por sectores economicos Por clase de bien Por sectores institucionales \ A Por producto 1925-1953(1950=100) 1925-1953(1950=100) 1950-1967(1958=100) 1965-1995(1975=100) 1990-2005(1994=100) 2000-2009(2000=100) 1925-1953(1950=100) 1950-1967(1958=100) 1970-1995(1975=100) 1990-2005(1994=100) 2000-2009(2000=100) 1990-2005(1994=100) 2000-2009(2000=100) Vivienda \ 1 Otros edificios Otras construcciones \ 2 Mejoras de tierras \ 3 Equipo de transporte \ 4 Maquinaria y equipo \ 4, 5 Sociedades y cuasisociedades no financieras \ 6 Instituciones financieras Administraciones públicas \ 7 Hogares Período base Activos de Capital Agricultura Mineria Industria Transporte Energia Vivienda Urbana Comunicaciones Servicios Públicos Otros Servicios Agropecuario Café sin tostar no descafeinado Otros productos agrícolas Animales vivos y productos animales Productos de silvicultura y extracción de madera Muebles, Maquinaria y Equipo (Usos Generales y Especificos) Muebles; otros bienes transportables Metales comunes y productos metálicos elaborados excepto maquinaria y equipo Maquinaria para usos generales y especiales Otra maquinaria y suministro eléctrico Equipo de Transporte Equipo de transporte Trabajos de construcción y construcciones. Edificaciones Trabajos y obras de ingeniería civil Servicios reparación de automotores, de artículos personales y domésticos inmobiliarios y alquiler de vivienda generales a las empresas excepto financieros e inmobiliarios asociaciones y esparcimiento y otros de mercado A\ En el período 1925-1967 se cuenta con información por sectores público y privado a los precios constantes de referencia en parentesis. Posteriormente la desagregación por sectores institucionales incluye un mayor detalle y se publica a precios corrientes de cada año. No existe información para los años 1968-1969 1\ En el período 1950-1967 no es posible distinguir la inversión correspondiente a vivienda urbana 2\ En el período 1965-1995 se discrimina las que que tienen por finalidad mejorar tierras 3\ En el Período 1965-1995 se incluye el desarrollo de plantaciones y huertas 4 \ En el periodo 1965-1995 se desagrega en adquiciones nacionales e importaciones 5 \ desagregado en la inversión agricola y la realizada en otros sectores (no especificados) 6 \ desagregado en empresas publicas y privadas 7 \ desagregado en niveles de Administración Central, Local y de Seguridad Social Fuente: Elaboración del Autor, información CEPAL, Banco de la República, DANE - Dirección de Síntesis y Cuentas Nacionales, 25 La limitación, sin embargo, es mayor en el caso de la inversión sectorial. En el caso del sector agrícola, la columna 2 del cuadro, donde la inversión es considerada por sectores económicos de acuerdo a la metodología de la CEPAL para el período 1925-1953, no tiene una correspondencia con la información por clase de bien en las estadísticas posteriores, o la información por sectores institucionales. La información por producto, a partir de 1990 en las revisiones más recientes del SCN, aunque permite deducir algunos componentes de la inversión sectorial, presenta limitaciones importantes. Pues con base en esta información no es posible conocer ni deducir, por ejemplo, que porcentaje de la inversión en maquinaria y equipo, equipo de transporte, o equipo de oficina, es realizado por cada sector de actividad. Por tanto, para efectos de la medición, el cálculo del acervo agrícola debe ser considerado como un límite inferior al verdadero acervo. 6. Algunos Comentarios Finales. La revisión presentada en este documento sobre aspectos teóricos, tendencias internacionales y la experiencia de Colombia en la estimación del acervo de capital pretende contribuir a la discusión sobre las fuentes del crecimiento económico. Desde el punto de vista teórico el concepto de capital físico esta sujeto a críticas relevantes no resueltas, enfocadas particularmente a los supuestos en que está basada la agregación, que reducen su realismo y su utilidad práctica al derivar conceptos relacionados, como en el caso de la productividad multifactorial; o para el diseño e implementación de políticas que afectan las decisiones de inversión privadas, la localización de la mano de obra, etc. La práctica internacional destaca la importancia de contar con una medición agregada del acervo de capital físico, pero también de contar con una sectorización que permita determinar la capacidad productiva al interior de las distintas actividades económicas y la contribución de las mismas a la productividad y el crecimiento económico agregado a la manera como lo proponen, entre muchos otros, Lau & Sin (1997). La revisión realizada aquí no es, sin embargo, exhaustiva. Un aspecto en el cual ésta puede ser ampliada es en el impacto de la regionalización del acervo de capital. Munnell (2002) presenta una revisión extensa de estrategias usadas en este aspecto para el cálculo del acervo de capital en Gran Bretaña. 26 7. Bibliografía Baily, M.N., Solow, R. 2001. International Productivity Comparisons Built From The Firm Level. Journal of Economic Perspectives 15 (3), 151-172 Barrios, A., Henao, M., Posada, C., Valderrama, F., Vásquez, D. 1993. Empleo y Capital en Colombia: Nuevas Estimaciones. Departamento Nacional de Planeación, Archivos de Economía, 15. Blades, D. Meyer, J. 1998. How To Represent Capital in International Comparisons of Total Factor Productivity. OECD, Statistics Directorate. National Accounts Division. Document 15. Chica, R. 1990. El Estancamiento de la Industria Colombiana. Coyuntura Económica 20, 81-101. Clavijo, S. 2003. Crecimiento, Productividad y la Nueva Economía: Implicaciones para Colombia. Banco de la República, Borradores de Economía, Documento 228. Cohen, A. y Harcourt, G.C. 2003. Whatever Happened to the Cambridge Capital Theory Controversies. Journal of Economic Perspectives, 17(1). pp 199-214. Fischer, F. M. 1993. Aggregation, Aggregate Production Functions and Related Topics. John Monz (ed.) Cambridge MA, The MIT Press. Giorgio, C. Richardson, P. Suyker, W. 1995. Technical Progress, factor Productivity and Macroeconomic Performance in the Medium Term. OECD Economic Studies, No. 25. Gordon, R. 2000. Does The New Economy Measure Up to the Great Inventions of the Past. Journal of Economic Perspectives, 14, 4. GRECO. 1999. El Crecimiento Económico Colombiano en el Siglo XX: Aspectos Globales. Banco de la República, Borradores de Economía, Documento 134. Harberger, A. 1969. La Tasa de Rendimiento del Capital en Colombia. Departamento Nacional de Planeación, Revista de Planeación y Desarrollo (1), 13-42. Jorgenson, D., Stiroh, K. 2000. Raising The Speed Limit: U.S. Economic Growth in the Information Age. Brooking Papers on Economic Activity, 1. Lau, S. Sin, C. 1997. Public Infrastructure and Economic Growth: Time Series Properties and Evidence. The Economic Record 73(221). 125-135. Madisson, A. 1997. Causal Influences on Growth Performance 1820-1992: A Global Perspective. University of Groningen and Journal of Productivity Analysis. pp. 325-360. 27 Munnell, A. 2002. How Does Public Infrastructure Affect Regional Economic Performance? En Stough Roger. Transport Infrastructure. Edward Elgar Publishing. Nordaus, W. 1969. An Economic Theory of Technical Change. American Economic Review 59, 18-28 OECD. 2009. Measuring Capital OECD Manual. OECD. 1997b. Summary Record of Conference on Capital Stock Measurement, Canberra. OECD. 1997a. International Sectoral Database. O’Mahony, M. 1996. Measures of Fixed Capital Stock in the Post-War Period: A Five Country Study. En Quantitative Aspects of Post-War European Growth. Nicolas F.R. Crafts and Bart Van Ark, eds. Cambridge University Press. pp 165-214. Perilla, J. R. 2009. Cálculos del Acervo de Capital en Colombia 1925-2009. Sin Publicar. Pombo, C. 1999. Productividad Industrial en Colombia: Una Aplicación de Números índices. Revista de Economía de la Universidad del Rosario 11, 107-139. Samuelson, P. 1962. Parable and Realism in Capital Theory: The Surrogate Production Function. Review of Economic Studies, Vol. 29 (3), pp 193-206. Sánchez, F. Rodríguez, J. Núñez, J. 1996. Evolución y Determinantes de la Productividad en Colombia: Un Análisis Global y Sectorial. Departamento Nacional de Planeación, Archivos de Macroeconomía, No. 50. Sánchez, F. 1993. El Papel del Capital Público en la Producción, Inversión y el Crecimiento Económico en Colombia. Departamento Nacional de Planeación, Archivos de Macroeconomía, No. 18. Solow, R. 1962. Technical Progress, Capital Formation and Economic Growth. The American Economic Review LII(2). Solow, R. 1957. Technical Change and the Aggregate Production Function. Review of Economics and Statistics, 23. 101-108. Solow, R. 1956. A Contribution to the Theory of Economic Growth. Quarterly Journal of Economics, 70. 65-94. 28 Stiroh, K. 2001. Information Technology and the U.S. Productivity Revival: What Do The Industry Data Say? Federal Reserve Bank of New York. Stone, R. 1947. Definition and Measurement of the National Income and Related Totals. En Measurement of National Income and the Construction of Social Accounts, Studies and Reports on Statistical Methods. No. 7. United Notions, Geneva. Temple, J. 2005. Aggregate Production Functions and Growth Economics. Department of Economics, University of Bristol And Woodland Road. Uzawa, H. 1965. Optimal Technical Change in an Aggregate Model of Economic Growth. International Economic Review 6, 18-31. Winfrey, R. 1935. Statistical Analyses of Industrial Property Retirements, Iowa State University, Engineering Experimentation Station. 29 ANEXO. Cuadro A1. REVIEW OF COUNTRY PRACTICES - SUMMARY OF COUNTRY PRACTICES COUNTRY BROAD METHOD DEPRECIATIO N FUNCTION SURVIVAL FUNCTION LEVEL OF DETAIL DATA SOURCE S FOR MEAN ASSET LIVES MEAN ASSET LIVES TYPE OF PRICE INDEXES USED TYPE OF VOLUME INDEXES USED Australia PIM Straight line Mainly Winfrey S3 For each institutional sector, 4 broad asset types; for each industry 2 broad asset types Tax lives benchmar ked to OECD data Construction fixed, equipment declining by 0.5% per annum Laspeyres at fine level of detail Fixed weighted Canada PIM Geometric, straight line and delayed Truncated normal Broad sector by industry by 4 broad asset types Direct survey supported by tax lives Declining Annually Paasche Fixed weighted Denmark PIM, direct measurement and registers N.A. Winfrey, with log- normal and specific functions Sector by investment type by industry by commodity by 4 broad asset types N.A. Generally fixed, some declining Laspeyres Fixed weighted Germany PIM Straight line Gamma distribution density function 2 broad asset types by industry Tax lives Declining Paascheized Laspeyres Fixed weighted Indonesia PIM Straight line Gaussian distribution Sector by commodity Tax lives, suppleme nted by survey data Declining Laspeyres Fixed weighted Korea Direct measureme nt Declining balance N.A. Highly detailed (Economic activity sector by industry, asset type, acquisition year, ownership and user, first- and second- hand goods and region Tax lives Fixed Laspeyres N.A. Malaysia N.A. N.A. N.A. Industry N.A. N.A. N.A. Mexico PIM Straight line Simultaneous Exit Private sector only Annual survey Annual survey Direct survey Laspeyres Fixed weighted Netherlands PIM and some direct measurement Straight line N.A. 8 asset classes by industry N.A. N.A. Laspeyres N.A. New Zealand PIM N.A. -20% to +20% of mean 2 asset types by industry OECD estimates Fixed Laspeyres Fixed weighted Norway PIM Geometric Simultaneous exit 17 asset types by industry Mainly based on Statistics Sweden and OECD N.A. Paasche Chained volume 30 estimates Russia Annual census N.A. N.A. 6 asset types N.A. N.A. N.A. N.A. Singapore PIM Straight line 7 asset types Tax lives Fixed N.A. N.A. Sweden PIM N.A. Simultaneous Exit Winfrey N.A. Several, modified by practices of other countries N.A. N.A. N.A. United Kingdom PIM Straight line Delayed linear (-20% to +20% of mean) 9 asset types by industry 1950s tax allowance data with some updating Variable Laspeyres Fixed weighted United States PIM Geometric Simultaneous Exit Highly detailed Treasury and tax lives N.A. N.A. N.A Cuadro A2. Ciclo de Vida Útil Distintos Activos en Alemania 31 Cuadro A3. Ciclo de Vida Útil Distintos Activos en Alemania a 2006 32 Cuadro A4. Ciclo de Vida Útil Distintos Activos en Australia 33 Cuadro A5. Ciclo de Vida Útil Distintos Activos en Suecia Cuadro A6. Ciclo de Vida Útil Distintos Activos en Singapur 34 Cuadro A7. Ciclo de Vida Útil Distintos Activos en Dinamarca Cuadro A8. Ciclo de Vida Útil Distintos Activos en Argentina 35