COMITÉ DE BASILEA SOBRE SUPERVISION BANCARIA BANCO

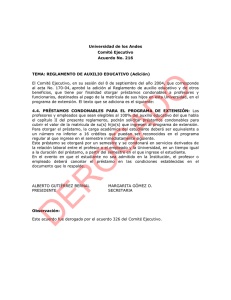

Anuncio