El funcionamiento de las tasas de interés internacionales y las tasas

Anuncio

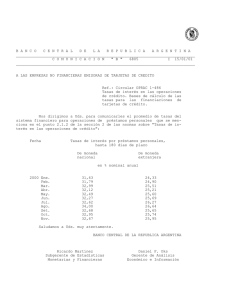

Ba nc o Centra l de Re serva . Depa rtame nt o de I nvest ig aci ón E conómic a y F ina nc ie ra Coyuntura Nacional Entorno Internacional Análisis e Investigaciones Año I, No. 5 14 de Ma rzo de 20 08 Elaborado por: Juan Antonio Osorio Senior del Departamento de Investigación Económica y Financiera El funcionamiento de las tasas de interés internacionales y las tasas domésticas I. Factores que determinan la tasa de interés doméstica El interés es la compensación en dinero, que el poseedor o depositario de una suma de dinero recibe por la cesión de su uso a otra persona, natural o jurídica, durante un periodo de tiempo. También se define como el premio por ahorrar o el precio por endeudarse y se expresa normalmente en porcentaje anual. Los conceptos vertidos en los artículos que aparecen en esta publicación son de exclusiva responsabilidad de las personas que los suscriben, y no reflejan necesariamente el punto de vista de esta institución. El contenido de esta publicación puede citarse o reproducirse sin autorización, siempre y cuando se identifique la fuente. Para las decisiones de ahorro o endeudamiento, más que las unidades de dinero a recibir o pagar, los agentes económicos toman en consideración la cantidad de bienes y servicios que el premio o precio del dinero pueden comprar, es decir, la tasa de interés en términos reales, misma que en la práctica se obtiene descontando la inflación de la tasa de interés nominal. Así, tasas reales bajas resultan atractivas para la inversión, estimulan el consumo y castigan el ahorro. Desafortunadamente, las tasas reales no se observan directamente en los mercados financieros, por lo que los agentes utilizan la información que se difunde sobre las tasas nominales y variaciones de precios, y se forman expectativas acerca de los niveles futuros de las tasas reales. En una economía donde la tasa de interés se rige por el comportamiento del mercado, este precio se determinará por la interacción entre la oferta y la demanda de fondos prestables, de allí que los factores que afecten esta oferta y demanda producirán alteraciones en las tasas. Entre los factores que afectan la disponibilidad de fondos están: la política monetaria, la política fiscal, la actividad real, el riesgo de devaluación de la moneda, el riesgo de crédito, los flujos de capital (movidos por fundamentos económicos y las tasas de interés internacionales), la propensión a consumir (y alternativamente, la propensión a ahorrar) de las personas. - Política fiscal. La demanda de fondos prestables está constituida por los gastos de inversión de las empresas y el exceso del gasto del gobierno sobre sus ingresos, es decir, el déficit. Cuando el gobierno compite por los ahorros en el mercado para financiar un déficit mayor, la tasa de interés que equilibrará la oferta de fondos con la demanda será más elevada. Página 2 - Política monetaria. Mediante el manejo de la oferta de dinero en la economía, la autoridad monetaria puede influir sobre el precio; así, una política monetaria restrictiva retira fondos del mercado y presiona la tasa de interés al alza. En sentido inverso, una política monetaria expansiva provee más fondos al mercado para que la tasa de interés se reduzca. En economías que adoptan un tipo de cambio fijo respecto a la principal moneda extranjera, la política monetaria se ve restringida por la oferta y demanda de esa moneda. En regímenes monetarios extremos de sustitución total de la moneda doméstica por la moneda extranjera, se renuncia totalmente a la realización de política monetaria. - Flujos de Capital. Dentro de los factores que en la actualidad pueden causar distorsiones en precios no sólo del dinero, sino de la principal moneda extranjera (tipo de cambio) y precios internos, se encuentran los flujos de capital, los cuales pueden provenir de inversiones en empresas (IED) o especulativas en instrumentos financieros, así como de un auge de precios en las exportaciones del país. Además de considerar los fundamentos macro de una economía, los flujos especulativos se influyen mutuamente con las tasas de interés, ya que tasas de interés domésticas superiores a las internacionales pueden atraer importantes montos de capital y por el contrario, si las tasas en los mercados internacionales son mejores, podría generarse una salida fuerte de dinero que reduciría los fondos disponibles al interior de la economía y elevaría la tasa de interés. - Los riesgos. Las primas por riesgo constituyen un componente inherente de las tasas de interés crediticias. Los riesgos más comunes son el de crédito y el de devaluación de la moneda. Los oferentes de recursos exigirán una mayor tasa para compensar los riesgos de no pago de los deudores y por la pérdida de poder adquisitivo de los reintegros de fondos si la moneda doméstica se devalúa. A nivel macroeconómico, cuando los oferentes de crédito observan problemas generalizados o sectoriales de pago, restringen la oferta de crédito y se eleva la tasa de interés. Así también si se espera que suba el tipo de cambio, los oferentes reducirán su oferta de préstamos y los demandantes querrán endeudarse más, generando un exceso de demanda por préstamos que elevaría la tasa de interés en moneda nacional. Departamento de Investigación Económica y Financiera Año I, No. 5 Página 3 Año I, No. 5 - Las tasas de interés internacionales. La teoría económica postula que en un contexto de perfecta movilidad de capitales y tipos de cambio estables, las tasas nominales tienden a igualarse entre los países. En la actualidad existe un alto grado integración de los mercados financieros a nivel mundial y las tasas de interés internacionales son fácilmente observables, lo que genera muchas expectativas acerca de que las tasas internas sigan el comportamiento del costo del dinero en el exterior, cuando este se conduce a la baja. Las principales tasas externas que sirven de referencia a los mercados locales son: • La LIBOR (London Interbank Offered Rate) es una tasa a la cual los bancos toman préstamos de otros bancos en el mercado interbancario londinense. Es una de las tasas de referencia de corto plazo más utilizada por los inversores, usada como base para la concreción de contratos de tasas de interés en muchos de los grandes mercados de opciones y futuros mundiales, así como en la mayor parte de las transacciones de mercados extrabursátiles y de préstamos. Es confeccionada por la Asociación Británica de Bancos (BBA) y es anunciada cada día al mercado a las 11:00 horas de Londres. Para calcular la LIBOR, la BBA toma los datos de tasas de préstamos interbancarios de un conjunto de 16 bancos que son seleccionados para reflejar una muestra representativa del mercado. Los resultados de la encuesta son publicados para asegurar la transparencia del proceso de cálculo. Con los datos seleccionados se eliminan aquellas tasas que se ubiquen en el cuartil superior e inferior de la muestra y se promedia el resto de las tasas para obtener la LIBOR del día. • Tasa de Fondos Federales de Estados Unidos. La tasa de fondos es el precio que se paga por el dinero en el mercado interbancario norteamericano por préstamos a un día (overnight). Es una tasa de interés libre ya que no está regulada directamente por la Reserva Federal de Estados Unidos. Los bancos norteamericanos deben mantener un porcentaje de sus depósitos en la Reserva Federal para atender posibles episodios de salida de depósitos. Estos fondos o encajes son los denominados federal funds. En un momento determinado algunos bancos tienen más fondos que los requeridos Departamento de Investigación Económica y Financiera Página 4 Año I, No. 5 por la autoridad monetaria, mientras que otros tienden a tener menos fondos que los exigidos por la Reserva Federal, por lo cual se origina un mercado interbancario en el que los bancos con excesos de encaje le prestan a los que necesitan cubrir sus posiciones de liquidez. La tasa a la que se realizan dichos préstamos es la tasa de fondos federales. Si bien la Reserva Federal no controla directamente la tasa de fondos federales, la misma da a conocer luego de las reuniones del FOMC (Comité Federal de Mercado Abierto) una tasa objetivo alrededor de la cual se espera que fluctúe la tasa de fondos federales de mercado. La autoridad monetaria norteamericana realiza operaciones de mercado abierto con el propósito de mantener dicha tasa en el nivel deseado, lo que a su vez induce a otras tasas de la economía a moverse en el mismo sentido. Las operaciones de mercado abierto se materializan a través de la compra o venta de títulos públicos en el mercado por parte de la autoridad monetaria. Cuando la Reserva Federal adquiere títulos públicos inyecta dinero en la economía con lo cual la tasa de fondos federales cae, mientras que cuando vende títulos públicos retira dinero del mercado y la tasa de fondos federales aumenta. • Prime. Esta tasa surge del promedio de una muestra de tasas que las principales instituciones financieras norteamericanas cobran por préstamos a empresas de primera línea. • Tasas de los Bonos del Tesoro de Estados Unidos. Son las tasas internas de retorno (TIR) o tasas de interés implícitas de los bonos emitidos por el Departamento del Tesoro de Estados Unidos. Son tasas de interés de referencia tanto para la determinación de las tasas internas de la economía norteamericana, como para la determinación del piso del costo de financiamiento en el mercado internacional de capitales. El destacado rol de estas tasas está dado por la liquidez y por el monto en circulación de los bonos del Tesoro norteamericano en comparación a otros instrumentos financieros. Los movimientos en las tasas de interés implícitas en los bonos norteamericanos afectan de manera determinante las condiciones de financiamiento de las economías emergentes. En términos generales si suben los retornos de los bonos norteamericanos se encarecerá el costo del endeudamiento externo de dichas economías y viceversa. Departamento de Investigación Económica y Financiera Página 5 Año I, No. 5 Las tasas de retorno de los bonos norteamericanos se utilizan para la medición del riesgo país en el caso de los bonos emergentes. La percepción general del mercado es que los bonos del Tesoro norteamericano son títulos que no tienen riesgo de default (riesgo de que el emisor no pague su deuda), con lo cual sus retornos se utilizan como piso en la medición del riesgo país de bonos emergentes, los que en general están expuestos a mayores probabilidades de entrar en default. De esta manera, el riesgo país se mide como la diferencia en puntos básicos entre la Tasa Interna de Retorno (TIR) o tasa implícita del bono emergente y la TIR del bono del Tesoro norteamericano de igual plazo. Este diferencial (spread) representa el retorno adicional que deben ofrecer los títulos de emisores emergentes para compensar a los inversores por tomar un mayor riesgo. II. Ciclos recientes de la tasa de Fondos Federales en Estados Unidos Después del estallido de la burbuja de precios de las acciones de empresas de Internet en marzo de 2000 y ante los visos de recesión económica en los Estados Unidos, la Reserva Federal siguió desde principios de 2001 una política de reducción de tasas de interés, retrocediendo la tasa objetivo desde niveles de 6.25% hasta alcanzar un 1% a mediados de 2003, que es el mínimo histórico de los últimos 46 años. El propósito de la política era estimular la economía norteamericana a través del gasto. La vivienda se constituyó en la inversión alternativa, las bajas tasas de interés impulsaron en Estados Unidos el auge del crédito y de actividades como la construcción, con un viraje de los inversionistas hacia las propiedades inmobiliarias, quienes también demandaban activos con alta rentabilidad y bajo riesgo. Cuando las tasas de mercado llegaron a niveles mínimos, posibilitaron la expansión de préstamos hipotecarios a sectores de menores ingresos y mayor riesgo (segmento subprime), créditos que fueron contratados en su mayoría a tasa variable. La demanda de instrumentos de inversión y el auge crediticio hasta los segmentos subprime, propiciaron el surgimiento de productos financieros estructurados sobre los créditos hipotecarios de estos clientes, lo que permitió la diseminación del riesgo hipotecario y el crecimiento de los mercados financieros, estimulando aún más al sector inmobiliario y la economía en general. Departamento de Investigación Económica y Financiera Página 6 La subida en las tasas de interés logró controlar las presiones inflacionarias, pero se continuaron incrementando los riesgos de que la economía estadounidense entrara en recesión, ante lo cual un nuevo ciclo expansivo de política monetaria dio comienzo en el mes de septiembre de 2007, cuando la FED inició una acelerada reducción de las tasas de interés: • El 18 de septiembre se bajó la tasa de fondos federales en 50 puntos básicos (pbs), ubicándola en 4.75%. • El 31 de octubre se redujo 25 pbs. • El 11 de diciembre la reducción fue de 25 pbs, para ubicar la tasa en 4.25%. • El 22 de enero de 2008 se redujo 75 pbs. • El 30 de enero de 2008 la reducción fue de 50 pbs y la tasa se ubicó en 3.0%. Ante la persistencia de los riesgos de recesión, los mercados esperan rebajas adicionales en la tasa de interés; sin embargo, estas podrían ser más moderadas, tomando en consideración la inquietud generada por el crecimiento de los precios mayor a lo esperado en el mes de enero de 2008. III. Comportamiento de las tasas de interés en El Salvador En la actualidad, las tasas de interés internacionales (Libor y Fondos Federales, principalmente) revisten gran importancia como referencia para el costo del dinero en nuestro país; sin embargo, en su determinación también intervienen factores como los niveles de liquidez en la economía, la estructura de competencia de la industria bancaria, los riesgos de crédito y país, entre otros. El riesgo de devaluación con relación a la moneda estadounidense se eliminó a partir de la vigencia de la Ley de Integración Monetaria en 2001. La introducción del dólar como moneda de curso legal marcó el inicio de una acelerada reducción en las tasas de interés internas, alentada por la supresión del riesgo de devaluación. Se sumaron al impulso de descenso, las favorables condiciones financieras internacionales, materializadas en bajas tasas de interés externas, abundante liquidez en los Departamento de Investigación Económica y Financiera Gráfico No. 1 Repetidos recortes en tasa de interés objetivo de préstamos interbancarios desde septiembre de 2007 para reactivar la economía Tasa de referencia de los Fondos Federales de Estados Unidos 7 6 5 4 % A mediados de 2004 inició un nuevo ciclo de alza en las tasas de interés de la Reserva Federal para frenar la inflación, presionada por los altos precios del petróleo. Fue así como desde una tasa de 1% en mayo de 2004, se avanzó hasta 5.25% en junio de 2006, nivel que se mantuvo hasta agosto de 2007 y significó el freno a la política monetaria restrictiva, procurando balancear los riesgos de enfriamiento de la economía y las preocupaciones sobre la inflación. Año I, No. 5 3 2 1 0 E01 A M O M D Jl04 F Fuente: Banco de la Reserva Federal, USA S A N J E/08 Página 7 Año I, No. 5 Gráfico No. 2 Marcado descenso en las tasas de interés Tasas de interés de Estados Unidos y de El Salvador mercados internacionales y favorable calificación del riesgo país para las emisiones del gobierno. La libre movilidad de capitales favoreció el ingreso de inversión extranjera y flujos de deuda por préstamos contratados por la banca, empresas privadas y el gobierno. 18% 16% Básica Pasiva 14% Activa 1 año 12% 10% Activav + 1 año LIBOR 6m 8% 6% 4% La tasa LIBOR tocó mínimos de 1.12% en junio de 2003 y se mantuvo estable hasta iniciar una trayectoria creciente a partir de mayo de 2004. Por su parte las tasas de interés para créditos de corto plazo en el sistema bancario salvadoreño, descendieron hasta niveles mínimos de 5.96% en noviembre de 2004, indicando un rezago de al menos seis meses con respecto a los mercados en Estados Unidos y las señales de alza enviadas por la Reserva Federal. 0% E/00 M M J S N E/01 M M J S N E/02 M M J S N E/03 M M J S N E/04 M M J S N E/05 M M J S N E/06 M M J S N E/07 M M J S N 2% Fuente: Banco Central de Reserva y Bloomberg Las tasas activas domésticas respondieron gradualmente al comportamiento creciente experimentado por las tasas de referencia internacionales desde la segunda mitad de 2004. Los bancos del sistema financiero nacional aumentaron sus tasas de interés lentamente desde principios de 2005 (ver gráfico No.2), mostrando una celeridad menor que la reportada por las tasas internacionales, explicada por las condiciones holgadas de la liquidez interna (el sistema bancario contaba con una alta proporción de depósitos como fuente de fondos, que se ha mantenido entre 71% y 80% en el transcurso de la década). Durante gran parte de 2007 las tasas activas internas continuaron ajustándose al alza, principalmente las de préstamos otorgados a mediano y largo plazo, en tanto que las de corto plazo se mostraron más estables. Al mes de enero de 2008 el precio promedio cobrado por préstamos a más de un año fue de 9.65%, nivel superior al observado los ocho meses anteriores; las tasas de prestamos a un año promediaron 7.61%, con leves indicios de reducción. Las tasas pasivas iniciaron el alza desde finales de 2005 y continuaron en 2006 con ajustes más perceptibles en el mes de junio, cerrando con una Tasa Básica Pasiva de 4.86% en diciembre. Al mes de diciembre de 2007, la remuneración de los depósitos a 180 días descendió a 4.37%, marcando una reversión de la tendencia ascendente. Las expectativas del sector privado de que las rebajas en las tasas internacionales se trasladen a las tasas locales de préstamos, podrían demorar algunos meses más, tal como ocurrió en el episodio anterior de ajustes hacia arriba. Asimismo, de acuerdo a lo señalado por representantes de Fitch en nuestro país, y como ocurre en otros mercados bancarios, se esperaría un rol más activo de negociación de menores tasas por parte de los deudores. Departamento de Investigación Económica y Financiera Página 8 IV. Conclusiones Las tasas de interés nominales en El Salvador son afectadas por factores de liquidez, riesgos, flujos de capital externo, tasas internacionales, estructura de fondeo de los bancos, entre otros. La eliminación del riesgo cambiario respecto al dólar estadounidense marcó el inició de una acelerada reducción en las tasas locales en el año 2001, impulso al que se sumaron las bajas tasas internacionales y los flujos de deuda externa contratada por los bancos, empresas privadas y el gobierno. La historia reciente de tasas de interés señala una demora de al menos seis meses en que las tasas locales siguieron los ajustes al alza de las tasas internacionales, además de mostrar un crecimiento menos acelerado. Ahora que la tendencia en las tasas externas es nuevamente en sentido descendente, la respuesta en las tasas de préstamos podría demorar unos meses, para cuyo efecto resulta importante la labor de negociación que deben desarrollar los deudores. Bibliografía Banco Central de Reserva de El Salvador, estadísticas de tasas de interés. www.bcr.gob.sv Heath, Jonathan (2001), “La Tasa de Fondos Federales”, consultado desde internet el 18 de febrero de 2008, http://www.jonathanheath.net/index.phpoption=com_content &task=view&id=514&Itemid=66 Departamento de Investigación Económica y Financiera Año I, No. 5