Técnica 12. Crecimiento

Anuncio

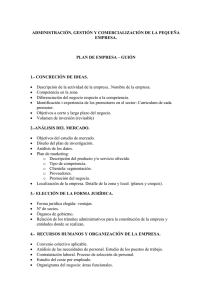

Técnica 12. Crecimiento OBJETIVO • Dar elementos al empresario para que tome decisiones acertadas referentes al crecimiento de su empresa. Porqué quiebran las empresas • Es bien sabido que muchas empresas quiebran por no cumplirle al mercado. Falta de calidad o entregas tardías son elementos importantes en la industria de la construcción. • Otras razones se deben al descuido en la administración de los recursos generando desperdicios que la empresa no puede absorber. • Lo que es menos conocido es que también muchas empresas quiebran por crecer demasiado rápido. Crecimiento excesivo • Es lamentable que algunas empresas quiebren después de haber encontrado la formula para tener éxito en un mercado e incluso controlar su administración para alcanzar utilidades. • Esta situación se puede evitar si somos sensibles a los elementos fundamentales de un crecimiento sostenible. ¿Crecimiento excesivo? ¿Cómo podemos determinar cuando el crecimiento de la empresa es excesivo? Debemos ver la estructura financiera de la empresa y como la afecta el crecimiento ¿Qué pasa con el balance cuando hay crecimiento? Lo más seguro es que requeriremos activo (maquinas, inventarios, cuentas por cobrar etc.) para poder generar dichas ventas. EL aumento de activo, requerirá de un incremento del Pasivo + Capital. Si no deseamos incrementar la relación de deuda a capital, la respuesta es que solo podemos crecer en la medida que crezcan nuestros fondos propios es decir el capital. Un incremento en ventas requerirá un crecimiento de activo y por consecuencia de fuentes de financiamiento Crecimiento del capital • Las dos formas más comunes de que se incremente el capital son: Aportaciones de capital de los socios Utilidades retenidas • Para simplificar el análisis supongamos que deseamos crecer con base en las utilidades que nos genere el propio negocio. Tasa de crecimiento sostenible ROE y las tres PALANCAS Las 3 palancas de crecimiento • La utilidad a ventas se determina en el Estado de resultados • La rotación de activos nos dice que tan bien gestionamos nuestros activos, lo cual lo observamos en el balance • El apalancamiento financiero nos dice como administramos nuestro pasivo y capital. Cuanto es un buen ROE • Una muestra de 10 empresas grandes de diferentes sectores, de las cuales se disponen datos, muestra que regularmente el ROE esta entre 10 y 20%, con un promedio de 15.07 %. • Si analizamos cada componente del ROE, las 3 palancas, veremos que la variación entre ellas es enorme, es decir quien tiene un margen de utilidad alto, normalmente no tiene una alta rotación y viceversa. • Esto se entiende ya que un sector que presente alta rentabilidad atraerá mas competidores y eso presionará a la baja la rentabilidad, igualmente un sector de baja rentabilidad, desmotivará a empresarios que buscarán mejor uso de su dinero. Si analizamos las dos principales palancas • Utilidad a ventas: ¿Cómo mejorar? Es claro que debemos cuidar nuestro precio de venta, los costos y los gastos. • Rotación de activos: ¿Cómo mejorar? Es claro que debemos cuidar TODOS los componentes del activo, cuentas por cobrar, inventarios, maquinaria etc. ¿En qué debo invertir? • Tal vez la decisión que puede afectar mas el futuro de una empresa es su decisión acerca de en que invertir. • Es lamentable ver que hay empresas que invirtieron todos sus excedentes en maquinaria y equipo y posteriormente no tienen recursos para poder mantener el negocio funcionando. ¿En qué debo invertir? • La recomendación sería tener cautela, conforme menos liquidez vaya a generar con mi decisión, debo ser más prudente. • Una decisión mal tomada (compra de terreno, inmueble o maquinaria) no puede revertirse fácilmente. • Con cada nueva inversión debemos preguntarnos como la vamos a recuperar. Es decir proyectar el incremento de las ventas, o la reducción de los costos y hacer los cálculos correspondientes para estimar la recuperación de la inversión. Cada inversión tiene que ser recuperada. Aprovechamiento de las utilidades ¿Qué hacer con las utilidades para el negocio? Utilidad Neta: Retirar las utilidades • Esto es lo que hacen la mayoría de los pequeños negocios. • De esta manera se evita el crecimiento continuo del negocio. Utilidad Neta: Reinvertir las utilidades • El negocio puede crecer continuamente al ritmo de crecimiento de su capital. • Se acumulan los recursos gradualmente, en un efecto que no percibimos fácilmente. • El negocio se está preparado para afrontar los problemas que se puedan presentar. Previsión financiera • Hasta ahora hemos visto el pasado, pero para crecer debemos también ver el futuro. • No puede haber una planeación de ningún tipo que este completa si no se contempla el aspecto financiero. • No tener claro si seremos capaces de invertir lo necesario para llevar a cabo un plan o no tener claramente definido como financiaremos la inversión, son elementos suficientes para ver que cualquier tipo de planeación significativa, deberá llevar en paralelo su planeación financiera. Estados financieros proforma • Son los vehículos más extensivamente utilizados en la previsión financiera. • Es una predicción de cómo serán las cuentas financieras de una compañía al final del periodo previsto. • La previsión financiera, tendrá muchos usos, sin embargo tal vez el más importante sea estimar las necesidades de financiamiento y definir quien lo aportará. (fondos propios o ajenos). Como hacer una previsión • “La previsión siempre es difícil en particular cuando hace referencia al futuro” Victor Borge • Una manera fácil de prever se da cuando amarramos muchas de las cifras a la cifra de ventas. • Podemos imaginar muchas de las variaciones que tendrá el Estado de Resultados y el Activo para un cierto nivel de ventas. Procedimiento simplificado para hacer una previsión 1. 2. 3. 4. 5. Revisar las variaciones de años pasados de las ventas y de las diferentes variables importantes del Estado de Resultados y del Balance. Prever con el mayor cuidado y con todos los elementos disponibles las ventas. Si hay que elegir, es mejor una previsión conservadora que una agresiva. Estimar los diferentes componentes del Estado de Resultados, del activo y del pasivo circulante. Realizar análisis de sensibilidad con razones financieras para verificar la congruencia de las estimaciones. Calcular el financiamiento necesario y definir el origen de los recursos. Análisis de sensibilidad • Cuando uno tiene los estados proforma e inclusive si analiza los resultados históricos, es conveniente realizar análisis del tipo ¿qué pasaría sí? – Si suben o bajan las ventas 5 o 10% – Si no pagan los clientes en 30 días sino en 45 – Si el costo no es de 70% sino del 65% – Etc. Análisis de escenarios • El análisis de sensibilidad es claro y pero en ocasiones es simplista. • Es decir, rara vez las cosas en las empresas varían unilateralmente. • Es mas complejo, pero mas cercano a la realidad prever escenarios. • Escenarios que son impactados moviendo diferentes variables a la vez. • Una vez definido un escenario se estiman las variables claves y se calculan los Estados proforma. Oportunidades de inversión • En la industria de la construcción enfrenta constantemente la decisión de realizar inversiones de diferentes tipos: – – – – – Adquirir maquinaria Adquirir vehículos Invertir en oficinas Autogenerar obra Fraccionar Decisión delicada • Como vimos anteriormente, las decisiones mas delicadas en una empresa son aquellas relacionadas con el activo fijo y las fuentes de financiamiento. • Para apoyar la decisión el Empresario cuenta con una metodología que llamaremos Flujos de caja descontados. Cálculo de la rentabilidad de un proyecto Flujos de efectivo descontados • Cualquier oportunidad financiera la podemos evaluar con esta técnica siempre y cuando podamos estimar lo siguiente: 1. Estimar los flujos de caja relevantes. La inversión, los flujos de efectivo después de impuestos, el flujo de efectivo al final del análisis. Calcular la cifra de la inversión Estimar la tasa de rendimiento de la inversión o el valor presente de los flujos de caja considerando una tasa de descuento. Comparar la cifra contra un criterio de decisión. 2. 3. 4. • Esta técnica se basa en una gran cantidad de supuestos, por lo que fácilmente podemos caer en errores, sin embargo con seguridad podremos tomar mejores decisiones que si actualmente lo hacemos a “ojo de buen cubero” Ecuaciones TIR VAN Fondo PYME Este programa es de carácter público, no es patrocinado ni promovido por partido político alguno y sus recursos provienen de los impuestos que pagan todos los contribuyentes. Está prohibido el uso de este programa con fines políticos, electorales, de lucro y otros distintos a los establecidos. Quien haga uso indebido de los recursos de este programa deberá ser denunciado y sancionado de acuerdo con la ley aplicable y ante la autoridad competente.