Caso de estudio EFL: Uso del puntaje EFL para mejorar los datos

Anuncio

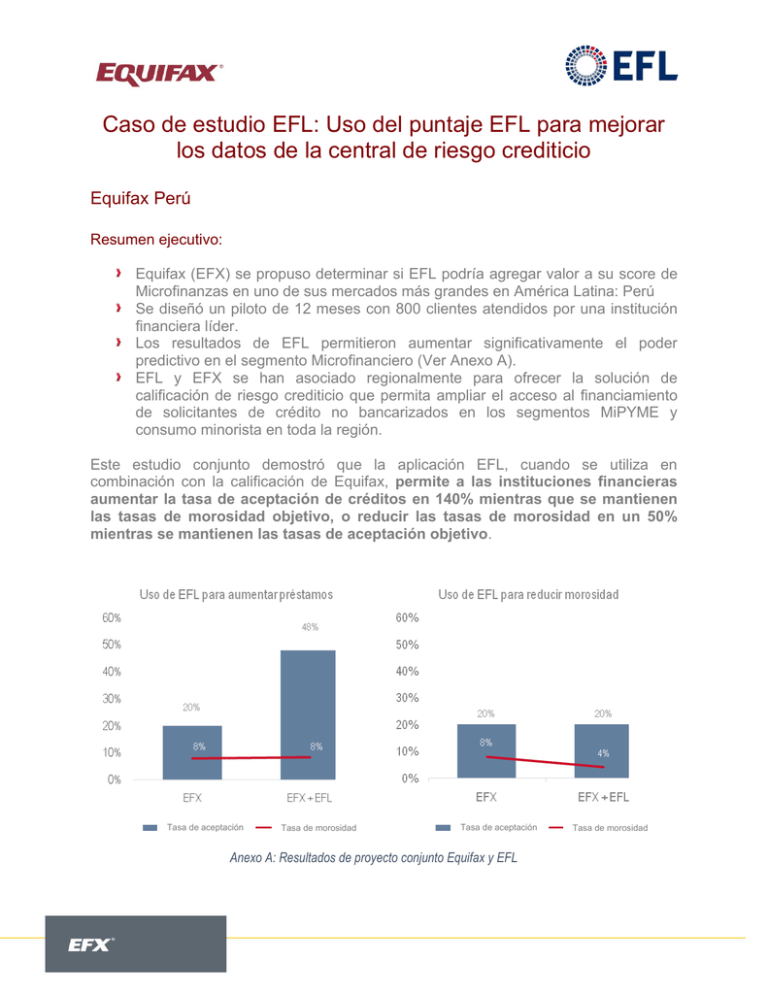

Caso de estudio EFL: Uso del puntaje EFL para mejorar los datos de la central de riesgo crediticio Equifax Perú Resumen ejecutivo: Equifax (EFX) se propuso determinar si EFL podría agregar valor a su score de Microfinanzas en uno de sus mercados más grandes en América Latina: Perú Se diseñó un piloto de 12 meses con 800 clientes atendidos por una institución financiera líder. Los resultados de EFL permitieron aumentar significativamente el poder predictivo en el segmento Microfinanciero (Ver Anexo A). EFL y EFX se han asociado regionalmente para ofrecer la solución de calificación de riesgo crediticio que permita ampliar el acceso al financiamiento de solicitantes de crédito no bancarizados en los segmentos MiPYME y consumo minorista en toda la región. Este estudio conjunto demostró que la aplicación EFL, cuando se utiliza en combinación con la calificación de Equifax, permite a las instituciones financieras aumentar la tasa de aceptación de créditos en 140% mientras que se mantienen las tasas de morosidad objetivo, o reducir las tasas de morosidad en un 50% mientras se mantienen las tasas de aceptación objetivo. Tasa de aceptación Tasa de morosidad Tasa de aceptación Anexo A: Resultados de proyecto conjunto Equifax y EFL Tasa de morosidad Visión General de los Socios Equifax: Líder Global en Scores de Crédito Equifax es una de las firmas de calificación de riesgo crediticio más grandes del mundo, con operaciones en 15 países y datos registrados de más de 600 millones de personas y 80 millones de empresasi. En particular, Equifax tiene un fuerte posicionamiento en América Latina, donde trabaja con instituciones financieras en Brasil, Argentina, Chile, Costa Rica, Ecuador, El Salvador, Honduras, Paraguay, Perú y Uruguayii. La pieza central de cobertura de LatAm de Equifax es Perú, que es la central de riesgo más grande del país. Gráfico1 Cobertura de Equifax en América Latina EFL: Pionero en Score Psicométrico a Nivel Global EFL es el pionero del score psicométrico de crédito, el cual surgió de un proyecto de investigación en el Centro Internacional de Desarrollo de Harvard. La herramienta psicométrica de EFL posibilita mejores y más seguros créditos a nivel global creando un Gráfico 2 Cobertura de EFL en el Mundo detallado entendimiento cuantitativo acerca del riesgo de las personas y de las oportunidades de financiamiento en el sector de MiPYMEs, créditos individuales y consumo retail. La tecnología de EFL impulsa el acceso al crédito a nivel global y es validada por un desempeño de casi 10 años en decisiones de crédito reales a lo largo de 27 países y en más de 36 instituciones financieras en el mundo. Contexto de Mercado Peruano Los bancos peruanos, al igual que sus pares de América Latina, durante la mayor parte de su historia se han centrado ya sea en los segmentos corporativos o de las microfinanzas del mercado. En ambos segmentos, los bancos han destacado: Perú tiene un sector de banca corporativa avanzada y ha sido clasificado como el país más acogedor de las microfinanzas en el planeta durante seis años consecutivos.iii Recientemente, la creciente necesidad de financiamiento en el segmento de bajos y de medianos recursos del Perú, el espacio entre la banca corporativa y micro, ha inspirado un cambio estratégico en muchos de los bancos más grandes del Perú. A partir de mediados de 2000, muchas instituciones financieras han comenzado a dirigir su atención hacia las micro, pequeñas y medianas empresas (MIPYMES) del Perú. Por eso, tanto Equifax como los bancos que utilizan los scores priorizando las MIPYMES afrontan un reto necesario, pero difícil: muchas MIPYMES peruanas, especialmente en el segmento de menores ingresos de la población, carecen de criterios de crédito básicos como historial de préstamo, garantías y/o estados financieros. Sólo el 40% de los peruanos figuran en la central de riesgo crediticioiv del Perú, y muchos de los que actualmente están incluidos son "de limitado registro"; es decir, los datos registrados son escasos o incompletos. Esta escasez de información representa una gran barrera para el acceso financiero, lo que resulta en una muy baja penetración bancaria en este segmento de alto crecimiento. En el 40% más pobre del Perú, por ejemplo, menos del 9% son préstamos de acceso calificados de instituciones financieras formales cada año.v La escasez de información no es el único desafío en los préstamos a las MIPYMES. Los préstamos individuales de MIPYME son normalmente más grandes que los préstamos en grupo, lo que significa que con cada desembolso una institución financiera tiene más en juego. Por otra parte, los préstamos MIPYME se utilizan a menudo por los prestatarios para inversiones de mayor riesgo: si bien la mayoría de los prestatarios del grupo utilizarán el capital para el mantenimiento de negocios de crecimiento progresivo o pequeño crecimiento en aumento, los préstamos MIPYME más grandes se utilizan para financiar los esfuerzos de expansión más importantes, que son de más alto riesgo, y también de mayor recompensa. Según los datos de la oficina de bancos peruanos socios de EFL, de la población de instituciones financieras, 1 de cada 5 solicitantes de crédito MIPYME tuvo algún tipo de marca negativa en su historial de crédito. Los riesgos asociados con el masivo y creciente mercado de préstamos de MIPYME hace que la calificación crediticia confiable y precisa sea aún más importante. Visión General del Proyecto Equifax, EFL, y el banco peruano socio de EFL compartieron datos sobre más de 800 solicitantes de préstamos de MIPYME para determinar si la metodología de calificación crediticia de EFL podría ser utilizada para proporcionar un mayor conocimiento sobre los clientes de MIPYME. Una vez que los candidatos completaron las encuestas de EFL, se analizaron sus antecedentes crediticios para determinar el score de Equifax, y estos fueron segmentados en cinco grupos de igual tamaño, o quintiles, sobre la base de los scores recibidos. Este sistema de calificación se muestra en el Gráfico 3. Luego, EFL y Equifax revisaron el estado de cada solicitante en la central de riesgo crediticio peruano seis meses después de su solicitud inicial para entender cómo esos resultados podrían complementarse entre sí. Resultados Según lo previsto, los solicitantes que recibieron calificaciones más altas cayeron en mora con menos frecuencia que los solicitantes que recibieron calificaciones más bajas tanto para EFL y Equifax, pero los scores de EFL y Equifax demostraron diferentes niveles de poder de predicción dentro de cada uno de los 5 grupos. La tasa de morosidad del Grupo A de EFL, por ejemplo, es diferente a la del Grupo 1 de Equifax. Gráfico 3 - Divisiones Granulares de EFL Comparar el desempeño de los scores de EFL y los scores de Equifax ofrece una perspectiva sobre el valor relativo de cada uno; sin embargo, lo más importante es cómo los scores pueden combinarse para descubrir riesgos y oportunidades previamente ocultos. Luego, las partes se propusieron determinar de qué forma el uso del score de EFL además del score de Equifax existente podría aumentar los préstamos, mientras se controlan los riesgos y disminuyen la mora, a la par que se minimiza la reducción de la cartera. Caso 1: Expansión de Préstamos En primer lugar, vamos a considerar cómo el uso del score EFL para complementar el score Equifax puede permitir a una institución financiera aumentar el tamaño de su cartera, mientras mantiene los niveles objetivos de mora. Una institución financiera dirigida a tasas de morosidad por debajo del 10%, pero con acceso sólo a la puntuación de la oficina tradicional vería sólo 5 agrupaciones clasificadas adecuadamente por el riesgo, como en el Gráfico 4. Usando solamente los datos de la Central de Riesgo Equifax, una institución financiera dirigida a un sub-10 % de tasa de morosidad sólo podría prestar al Grupo 1, a una tasa de aceptación del 20%. Gráfico 4 – Grupos del Score Equifax Sin embargo, al aprovechar la puntuación de EFL además de la de Equifax, la institución financiera gana un entendimiento más detallado del riesgo según lo ilustrado en el Gráfico 5. Gráfico 5 –Recubrimiento de puntaje de EFL por tasa de morosidad Con el score de EFL, ahora la institución financiera puede diferenciar mejor los riesgos dentro y entre los grupos de Equifax. El Grupo 1 de Equifax, por ejemplo, tiene una tasa de morosidad del 8% cuando se le considera como un todo. Sin embargo, dentro de ese grupo, las tasas de morosidad son muy variables cuando se clasifican mediante la puntuación de EFL. Según el Gráfico 6, dentro del Grupo 1 de Equifax, aquellos del Grupo E de EFL tuvieron moras en el 14%, 3 veces más a menudo que los del grupo A, y más de 1,5 veces más que el grupo en su conjunto. Gráfico 6- Diferenciando el riesgo dentro de los grupos de Equifax Igualmente, la adición del score de EFL destaca el hecho de que los segmentos más seguros de los grupos de mayor riesgo a menudo se desempeñaron mejor que los segmentos de mayor riesgo de los grupos más seguros (Gráfico 7). En otras palabras, los clientes adicionales de menor riesgo habrían sido de otra manera rechazados. Por ejemplo, aunque en su conjunto el Grupo 2 de Equifax tiene 50% más morosidad que el Grupo 1 de Equifax, el Grupo A de EFL dentro del Grupo 2 de Equifax tuvo 0% de mora, mientras que el Grupo E de EFL en el Grupo 1 de Equifax tuvo una morosidad de 14%. Gráfico 7- Diferenciando el Riesgo entre los subconjuntos de los Grupos de Equifax Este análisis de riesgo detallado permite la creación de nuevos y mejores carteras combinadas. Ahora, vuelva a imaginar a la institución financiera dirigida a una tasa de morosidad inferior al 10%. Usando la calificación de EFL, la institución financiera puede combinar los solicitantes del grupo 1 original de Equifax, más un subconjunto adicional de clientes en el grupo 2, 3 y 4 de Equifax seleccionados por EFL. Gráfico 8- Nueva cartera permitida gracias a EFL Sin la calificación de EFL, los prestatarios resaltados en los grupos 2, 3 y 4 de Equifax habrían sido completamente inaccesibles. Usando las calificaciones mezcladas de EFL-Equifax, ahora una institución financiera puede aceptar el 48% de todos los solicitantes, con una tasa de morosidad total de 8%. Eso es un aumento del 140% de préstamos, manteniendo al mismo tiempo la tasa de morosidad objetiva por debajo del 10%. Tasa de aceptación Tasa de morosidad Anexo B – La adición del score de EFL permitió un aumento de 140% de aceptación con una tasa de mora similar. Caso 2: Reducir Morosidad A continuación, examinemos de qué forma el uso de la puntuación de EFL para complementar la información existente de la central de riesgo crediticio puede permitir a una institución financiera reducir la tasa de morosidad de la cartera. Imagine una institución financiera apuntando a una tasa de aceptación del 20%, utilizando de nuevo solo la calificación Equifax. Tal como se presentó en el ejemplo anterior, dicha institución sólo prestaría al Grupo 1, incurriendo en una tasa de morosidad del 8%. Gráfico 9 Grupos del score Equifax Al hacer uso del score de EFL además del de Equifax, la institución financiera gana un entendimiento mucho más claro del riesgo del cliente evaluado, según lo ilustrado en el Gráfico 10. Gráfico 10 Recubrimiento de puntaje de EFL por tasa de morosidad La incorporación de EFL revela subconjuntos seguros de la cartera dentro de los grupos 2 y 3 previamente rechazados. Esto permite a la institución financiera crear una cartera combinada a una tasa de aceptación del 20%, con una tasa de morosidad total de 4%: Eso es la mitad de la tasa de morosidad de la cartera anterior, al mismo nivel de aceptación. Gráfico 11 Nueva cartera posibilitada por EFL Sin el score de EFL, hubiera sido imposible segmentar la población de préstamo más allá del Grupo 1 de Equifax. Usando la calificación de EFL, una institución financiera no sólo puede seleccionar los candidatos de riesgo más bajo dentro del Grupo 1 de Equifax, sino también puede identificar a prestatarios adicionales de bajo riesgo de los Grupos 2 y 3 de Equifax. La adición de la calificación de EFL permitió una reducción del 50% en morosidad con la misma tasa de aceptación. Anexo C - Nueva cartera permitida por EFL Conclusión El piloto de EFL y Equifax demostró que hacer uso del score de crédito de EFL en combinación con el score de crédito de Equifax tiene un impacto significativo y positivo en los esfuerzos del prestatario. La calificación de EFL por sí misma mide con precisión el rendimiento futuro de los prestatarios; pero además cuando se utiliza en combinación con la calificación de Equifax, posibilita a las instituciones financieras ya sea a aumentar la tasa de aprobación en 140% manteniendo las tasas de morosidad objetivo, o a reducir las tasas de morosidad en un 50%, al mismo tiempo que se mantienen las tasas de aceptación objetivas. Motivados por los resultados del proyecto piloto, EFL y Equifax han iniciado una asociación de ventas comerciales a gran escala, integrando habilidades de puntuación con el fin de ayudar a las instituciones financieras en los principales mercados de préstamo en América Latina. http://www.equifax.com/about-equifax/company-profile http://www.equifax.com/about-equifax/company-profile iii http://www.citigroup.com/citi/citizen/community/data/EIU_Microfinance_2013_Proof_08.pdf iv http://data.worldbank.org/indicator/IC.CRD.PRVT.ZS v http://databank.worldbank.org/Data/Views/VariableSelection/SelectVariables.aspx?source=1228# i ii