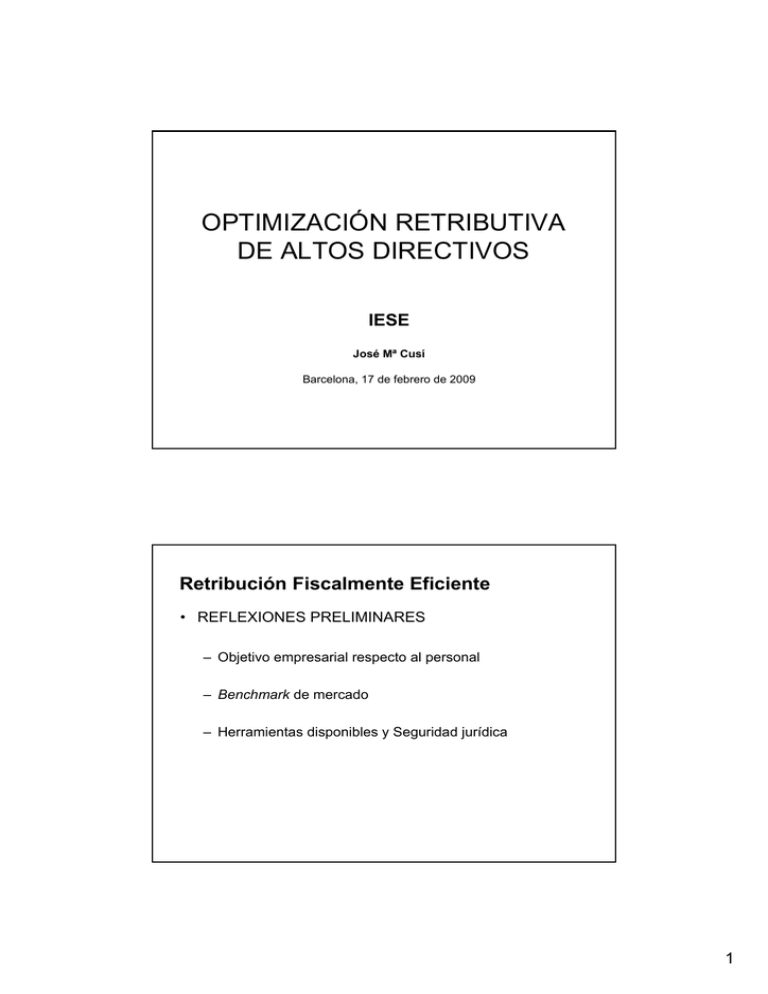

OPTIMIZACIÓN RETRIBUTIVA DE ALTOS DIRECTIVOS

Anuncio

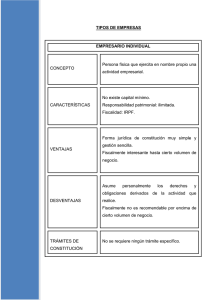

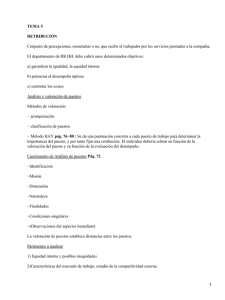

OPTIMIZACIÓN RETRIBUTIVA DE ALTOS DIRECTIVOS IESE José Mª Cusí Barcelona, 17 de febrero de 2009 Retribución Fiscalmente Eficiente • REFLEXIONES PRELIMINARES – Objetivo empresarial respecto al personal – Benchmark de mercado – Herramientas disponibles y Seguridad jurídica 1 Retribución Fiscalmente Eficiente • OBJETIVO EMPRESARIAL – Atraer – Fidelizar / Retener – Despedir Retribución Fiscalmente Eficiente • BENCHMARK DE MERCADO (1/2) Práctica Retributiva Empresarial 8,5 Otros incentivos Seguro médico 71 Seguro de vida 91 Plan de pensiones 68 17,5 Compra de acciones Stock options 32,4 Participación en beneficios 9,3 Bonus 76,2 0 20 40 60 80 100 Fuente: Expansión 12.2.2009 2 Retribución Fiscalmente Eficiente • BENCHMARK DE MERCADO (2/2) Bonus 2009 No se pagará; 12% Se reducirá; 56% Se mantendrá; 32% Fuente: Expansión 12.2.2009 Retribución Fiscalmente Eficiente • HERRAMIENTAS Y SEGURIDAD JURÍDICA – En función del objetivo empresarial • Atracción, retención / fidelización, despido – En función de la flexibilidad existente • Política retributiva grupo, multinacionales, disponibilidad s/. equity – En función del número de destinatarios • Todos los empleados, directivos, un empleado / directivo 3 Retribución Fiscalmente Eficiente • CLASES DE RENTAS – Por su régimen tributario • Que tributan • Que no tributan – Por la forma de pago • Dineraria • En especie – Por su categoría fiscal • Regular (100% tributable) • Irregular (exención 40%) Retribución Fiscalmente Eficiente • RENTAS FISCALMENTE EFICIENTES – Rentas no sujetas y rentas exentas – Determinadas rentas en especie – Rentas irregulares 4 Retribución Fiscalmente Eficiente • OBJETIVO: RETENER / FIDELIZAR – Rentas Irregulares • Permiten reducción del 40% si • Tienen un periodo de generación superior a 2 años y no se obtienen de forma periódica o recurrente en el tiempo, o, • Se obtienen de forma notoriamente irregular en el tiempo – Alta eficiencia fiscal pero seguridad jurídica relativa Retribución Fiscalmente Eficiente • OBJETIVO: RETENER / FIDELIZAR – Entrega Directa de Acciones hasta 12.000 € / año • Requisitos: • Política retributiva de empresa • Obligación de mantenimiento de 3 años • Límite participación (individual o con cónyuge) 5% • Máximo importe por periodo impositivo • Importe no sujeto: • Diferencia entre valor de acciones/participaciones y coste adq. – Eficiente fiscalmente pero de poca entidad económica 5 Retribución Fiscalmente Eficiente • OBJETIVO: RETENER / FIDELIZAR – Entrega de Opciones para Adquirir Acciones • Su fiscalidad varía en función de las características de las opciones • Transmisibles o no, condicionadas o no • Las que fidelizan y difieren tributación son las intransm. y condic. • Derecho a reducción del 40% por renta irregular con limitaciones • Indexado a número de años y salario medio anual españoles – Relevante económicante pero eficiencia fiscal limitada Retribución Fiscalmente Eficiente • OBJETIVO: MOTIVAR / FIDELIZAR – Retribución en Especie • Pago de alquiler de vivienda – Importe imputado = 5% o 10% valor catastral • Coche empresa – Importe imputado = 20% valor mercado o valor adquisición • Plan de pensiones – Hasta 10.000 euros aumenta y reduce la base imponible: neutro – Eficiente fiscalmente en conjunto. Seguridad jurídica varía 6 Retribución Fiscalmente Eficiente • OBJETIVO: MOTIVAR A EXPATRIADO – Exención de Hasta 60.100 € por Trabajos en el Extranjero • Requisitos: – Lugar realización trabajo y destinatario trabajo – Tributación personas físicas en país extranjero – Requisito societario en caso de grupo • Aplicación – Destinatario y proporcionalidad • Incompatibilidades – trabajos en paraíso fiscal y dietas exceptuadas de gravamen – Relevante eficiencia fiscal. Desigual aplicación práctica Retribución Fiscalmente Eficiente • OBJETIVO: ATRAER A EXTRANJERO – Régimen Residente Fiscal Híbrido • Requisitos: – – – – No haber sido residente en España últimos 10 años Traslado a España con motivo de contrato de trabajo Trabajar en España y para sociedad o e.p. en España Que las rentas del trabajo no estén exentas del IRNR • Consecuencias: – Tributación a tipo fijo de no residentes (24%) ≅ 1 + 5 años – Relevante eficiencia fiscal pero farragosa gestión admva. 7 Retribución Fiscalmente Eficiente • COMBINACIONES Y EFICIENCIA FISCAL – 100% DINERARIA REGULAR Æ fiscalmente ineficiente – X% DINERARIA REGULAR + – Y% EN ESPECIE REGULAR Æ eficiencia fiscal relativa – X% DINERARIA REGULAR + – Y% DINERARIA IRREGULAR + – Z% EN ESPECIE (REG.+ IRR.) Æ eficiencia fiscal alta Retribución Fiscalmente Eficiente • OBJETIVO: DESPIDO – Factores determinantes – Vinculación con la empresa – Relación laboral ordinaria, alto directivo, relación mercantil – Duración en la empresa – ≤ a 2 años o > a 2 años – Tipo de finalización – Cese, resolución por muto acuerdo de relación laboral 8 Retribución Fiscalmente Eficiente • OBJETIVO: DESPIDO – Oportunidades – Renta irregular (reducción 40%) – Resolución por mutuo acuerdo de relación laboral – No requiere duración en la empresa superior a 2 años – Plus sobre renta exenta en relación laboral ordinaria – Problemática doctrina DGT dº económico ex-novo – Riesgos – Revinculación – Laboral o mercantil con ex-empleador o vinculada Retribución Fiscalmente Eficiente • EJEMPLO 1: Retribución Dineraria Regular – Un directivo presenta el siguiente perfil laboral/personal. Percibe una retribución anual de 200.000 € y, en caso de cumplirse determinados objetivos, un bonus a final del año de 50.000 €. Dicho directivo vive en un piso de alquiler por el que paga 4.000 € al mes, siendo 500.000 € el valor catastral de dicho piso. Conduce un Audi cuyo valor de mercado asciende a 60.000 € por el que paga un renting mensual de 1.500 €. Finalmente, el directivo tiene un seguro médico para él, su mujer y sus tres hijas por el que paga 300 € al mes. – Total renta bruta objetivos cumplidos: 250.000 – Total renta sujeta y no exenta de IRPF: 250.000 – Retenciones practicadas por empresa: (97.100) – Renta disponible después de IRPF: 152.900 – Costes personales vitales: (69.600) – Renta neta disponible: 83.300 9 Retribución Fiscalmente Eficiente • EJEMPLO 2: Retribución Dineraria y en Especie Regular – Partiendo del ejemplo 1 se paga el alquiler, el renting del Audi y el seguro médico del directivo y su familia por la empresa • • • • • • • • • • * Total renta bruta objetivos cumplidos: Total renta dineraria: Total renta en especie: Renta exenta por retribución en especie: Total Renta sujeta y no exenta de IRPF: Reten. e Ing. A Cta. practicadas por empresa: Renta disponible después de IRPF: Costes personales vitales: Renta neta disponible: Diferencia con ejemplo 1: 250.000 180.400 69.600 38.460* 211.540 (79.983) 100.417 0 100.417 17.117 / 12 = + 1.426 € / mes Renting: pagado = 18.000; imputado = 12.000; ahorro fiscal = 6.000. Piso: pagado = 48.000; imputado = 18.040; ahorro = 29.960. Seguro médico: pagado = 3.600; imputado = 1.100; ahorro fiscal = 2.500 Retribución Fiscalmente Eficiente • EJEMPLO 3: Retribución Dineraria Regular e Irregular – Partiendo del ejemplo 1, de los 250.000 € percibe 180.000 € como renta regular y 70.000 € como renta irregular – Total renta bruta objetivos cumplidos: 250.000 – Reducción sobre renta irregular (70.000): (28.000) – Total renta sujeta y no exenta de IRPF: 222.000 – Retenciones practicadas por empresa: (84.600) – Renta disponible después de IRPF: 165.400 – Costes personales vitales: (69.600) – Renta neta disponible: 95.800 – Diferencia con ejemplo 1: 12.500 / 12 = + 1.042 € / mes 10 Retribución Fiscalmente Eficiente • EJEMPLO 4: Retr. Din. y en Especie Regular e Irregular – Partiendo del ejemplo 2, la renta dineraria (180.400 €) se divide en 120.400 € de renta regular y 60.000 € de renta irregular – Total renta bruta objetivos cumplidos: 250.000 – Total renta dineraria: 180.400 – Regular 120.400 e irregular 60.000 – Total renta en especie: 69.600 – Renta exenta por retribución en especie: 38.460 – Total Renta sujeta y no exenta de IRPF: 211.540 – Reten. e Ing. A Cta. practicadas por empresa: (69.406) – Renta disponible después de IRPF: 110.994 – Costes personales vitales: 0 – Renta neta disponible: 110.994 – Diferencia con ejemplo 1: 27.694 / 12 = + 2.308 € / mes Retribución Fiscalmente Eficiente • EJEMPLO 5: Planificación Residencia Fiscal: Expat. – Directivo que obtiene unos ingresos brutos de 240.000 €/año (tipo de retención 39%) y que en la actualidad es residente fiscal en España, prevé su traslado a EE.UU. durante 2009 por un periodo de 8 meses para implementar un proyecto – OPCIÓN A: trasladarse antes de mitad de año (p.e. 1 de mayo) – OPCIÓN B: trasladarse pasado mitad de año (p.e. 1 de octubre) – En la Opción A y de obtener un certificado de residencia fiscal en EE.UU., podría solicitar en España la devolución de 15% de su sueldo mensual de 1/1 a 30/4. Total: 12.000 € (20.000 x 4 x 15%) – En la Opción B y de trabajar en EE.UU. para una empresa o establecimiento permanente allí situado, podría acogerse a una exención de 60.100 € (al 39% implica ahorro de 23.440 €) 11 Retribución Fiscalmente Eficiente • EJEMPLO 6: Planificación Residencia Fiscal: Impat. – Una empresa desea contratar a una persona residente fiscal en Alemania como responsable de su división financiera. La empresa ha acordado con el directivo una retribución bruta anual de 200.000 € y está analizando la forma de maximizar el rendimiento neto – De no hacer nada, en 2009 tributaría por IRPF 75.600 € – Por el contrario, de acogerse a la opción de residente híbrido y solicitar la aplicación de la misma, el directivo alemán podría tributar en España al 24% (i.e. 48.000 €) el año que adquiera la residencia fiscal y los 5 periodos impositivos siguientes, con un ahorro anual de 27.600 € x 5 años = 138.000 € + X € año 1 Retribución Fiscalmente Eficiente • EJEMPLO 7: Despido Incentivado – Una empresa decide prejubilar a dos empleados que han trabajado durante 19 y 23 años en la empresa, y la noche antes de comunicarles el despido decide abonarles 10.000 € por año de antigüedad adicional al importe de indemnización obligatorio – Alternativa A: pago del importe adicional como renta regular – 190.000 al 38% = 72.200 => Neto: 117.800 € – 230.000 al 39% = 92.000 => Neto: 138.000 € – Alternativa B: pago del importe adicional como renta irregular – 190.000 – 40% x 37% = 42.180 => Neto: 147.820 € – 230.000 – 40% x 38% = 52.440 => Neto: 177.560 € – Aumento de retribución neta: 30.020 € y 39.560 € – Advertencia: consolidada doctrina de DGT en contra, pero es cuestionable 12 GRACIAS POR SU ATENCIÓN Jorge Juan, 8, 1º 28001 Madrid Tel: + 34 91 790 6000 Fax: + 34 91 790 6011 www.twobirds.com [email protected] 13