ACTIVOS REALES PRODUCTIVOS NOTA: Entiéndase en la lectura

Anuncio

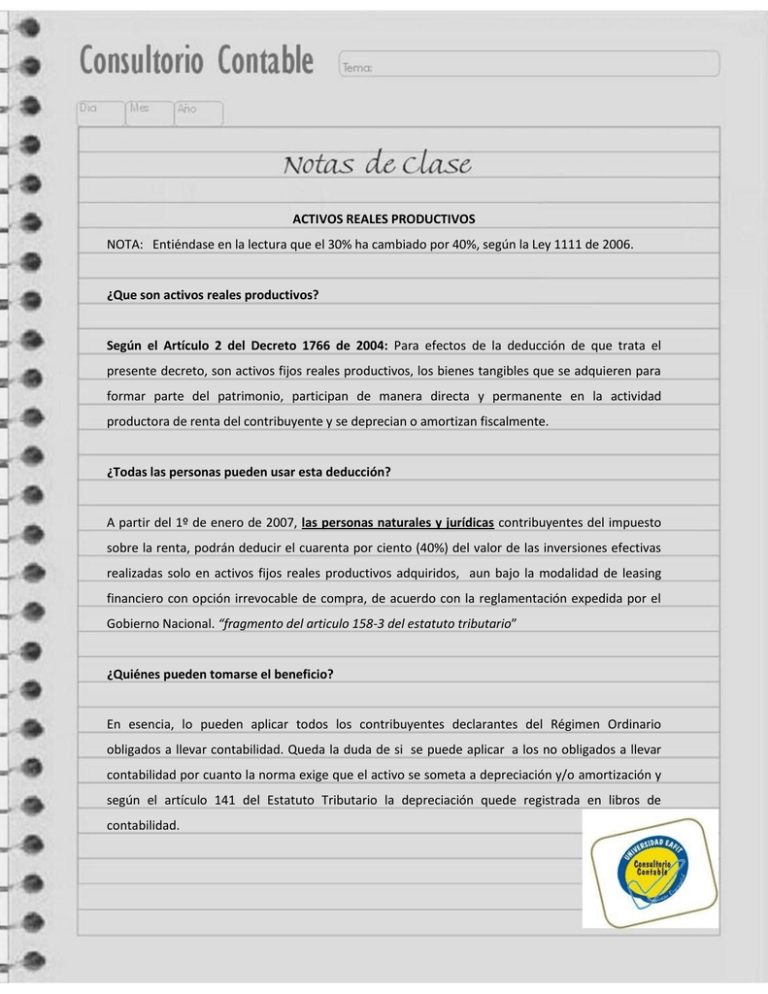

ACTIVOS REALES PRODUCTIVOS NOTA: Entiéndase en la lectura que el 30% ha cambiado por 40%, según la Ley 1111 de 2006. ¿Que son activos reales productivos? Según el Artículo 2 del Decreto 1766 de 2004: Para efectos de la deducción de que trata el presente decreto, son activos fijos reales productivos, los bienes tangibles que se adquieren para formar parte del patrimonio, participan de manera directa y permanente en la actividad productora de renta del contribuyente y se deprecian o amortizan fiscalmente. ¿Todas las personas pueden usar esta deducción? A partir del 1º de enero de 2007, las personas naturales y jurídicas contribuyentes del impuesto sobre la renta, podrán deducir el cuarenta por ciento (40%) del valor de las inversiones efectivas realizadas solo en activos fijos reales productivos adquiridos, aun bajo la modalidad de leasing financiero con opción irrevocable de compra, de acuerdo con la reglamentación expedida por el Gobierno Nacional. “fragmento del articulo 158-3 del estatuto tributario” ¿Quiénes pueden tomarse el beneficio? En esencia, lo pueden aplicar todos los contribuyentes declarantes del Régimen Ordinario obligados a llevar contabilidad. Queda la duda de si se puede aplicar a los no obligados a llevar contabilidad por cuanto la norma exige que el activo se someta a depreciación y/o amortización y según el artículo 141 del Estatuto Tributario la depreciación quede registrada en libros de contabilidad. Sin embargo, desde al año gravable 2005 en adelante la DIAN, al diseñar el formulario 210 de las personas naturales “no obligadas a llevar contabilidad”, el renglón 42 insinúa que sí se podrán tomar esta deducción, y la sustentación para permitirlo quedó incorporada en su concepto 83393 de Septiembre de 2006 cuando dice: “No obstante, en el evento de que tales contribuyentes (asalariados o no) adquieran activos fijos reales productivos que de acuerdo a su naturaleza sean susceptibles de depreciación o amortización para efectos fiscales, habrá de reconocerse el derecho a la deducción especial consagrada en el artículo 158-3 del Estatuto Tributario, pues el requisito previsto en el Decreto Reglamentario 1766 de 2004 está referido es al tipo de bien adquirido, sin que ello suponga una efectiva solicitud de la deducción por depreciación o amortización de las inversiones”. ¿Una persona que no está obligada a llevar Contabilidad, puede depreciar sus activos? No, según el concepto No. 16805 de marzo 2 de 2001 no es procedente la deducción para los contribuyentes que no lleven contabilidad. Además, el artículo 141 del estatuto Tributario dice que las cuotas de depreciación anuales deben registrarse en los libros de contabilidad; por lo tanto quien no los lleve, no puede registrarlos y deducirlos posteriormente. Sin embargo es bueno hacer lectura del Consejo de Estado - CE Sección cuarta, Sentencia Marzo 8 de 2002 Exp. 12316 MP Juan Ángel Palacio Hincapié: Procedencia de la deducción por depreciación para contribuyentes obligados y no obligados a llevar contabilidad. ¿Qué pasa cuando el activo real productivo se enajena antes de cumplir su vida útil? Si el activo fijo real productivo se deja de utilizar en la actividad productora de renta o se enajena, antes del vencimiento del término de depreciación o amortización del bien, el contribuyente deberá incorporar el valor proporcional de la deducción solicitada como renta líquida gravable en la declaración del Impuesto sobre la Renta y Complementarios del periodo fiscal en que ello ocurra, teniendo en cuenta la vida útil pendiente de depreciar o amortizar según la naturaleza del bien. (Decreto 1766 de 2004). ¿Qué articulo habla del tema? El Artículo 68, el cual fue creado por la Ley 863 de 2003: “Artículo 68. Adicionase el Estatuto Tributario con el siguiente artículo: "Artículo 158-3. Las personas naturales y jurídicas contribuyentes del impuesto sobre la renta, podrán deducir el treinta por ciento (30%) del valor de las inversiones efectivas realizadas solo en activos fijos reales productivos adquiridos, aun bajo la modalidad de leasing financiero con opción irrevocable de compra, a partir del 1º de enero de 2004. Esta deducción solo podrá utilizarse por los años gravables 2004 a 2007 inclusive. Los contribuyentes que hagan uso de esta deducción no podrán acogerse al beneficio previsto en el artículo 689-1. La DIAN deberá informar semestralmente al Congreso sobre los resultados de este artículo. El Gobierno Nacional reglamentará la deducción contemplada en este artículo.”(Modificado por la Ley 1111 de 2006, art. 8) Artículo 158-3. Deducción por inversión en activos fijos. A partir del 1º de enero de 2007, las personas naturales y jurídicas contribuyentes del impuesto sobre la renta, podrán deducir el cuarenta por ciento (40%) del valor de las inversiones efectivas realizadas solo en activos fijos reales productivos adquiridos, aun bajo la modalidad de leasing financiero con opción irrevocable de compra, de acuerdo con la reglamentación expedida por el Gobierno Nacional. Los contribuyentes que hagan uso de esta deducción no podrán acogerse al beneficio previsto en el artículo 689-1 de este Estatuto. La utilización de esta deducción no genera utilidad gravada en cabeza de los socios o accionistas. La deducción por inversión en activos fijos sólo podrá aplicarse con ocasión de aquellos activos fijos adquiridos que no hayan sido objeto de transacción alguna entre las demás empresas filiales o vinculadas accionariamente o con la misma composición mayoritaria de accionistas, y la declarante, en el evento en que las hubiere. Parágrafo. Los contribuyentes que adquieran activos fijos depreciables a partir del 1º de enero de 2007 y utilicen la deducción aquí establecida, sólo podrán depreciar dichos activos por el sistema de línea recta de conformidad con lo establecido en este Estatuto. ¿Qué Artículo lo reglamenta? El Decreto 1766 de 2004. ¿Puede este beneficio aplicarse con otras deducciones o beneficios? Los contribuyentes que hagan uso de esta deducción no podrán acogerse al beneficio previsto en el artículo 689-1 de este Estatuto, (beneficio de auditoría). “fragmento del articulo 158-3 del estatuto tributario”. ¿La adquisición de activos usados es válida para aplicar la deducción? El decreto no hace referencia a que tiene que ser un activo real productivo NUEVO, sólo que sea usado de manera directa y permanente en la actividad productora del contribuyente. Por lo tanto, la adquisición de un activo real productivo usado es válida para la deducción. (Concepto Dian 31270 del 20-04-2009). ¿Cómo debo soportar la deducción de un activo real productivo? Con el contrato de compra (factura) donde se encuentra el costo del activo, el cual servirá como base para el cálculo de la deducción. ¿Aplican las cuentas de orden a esta deducción? Sí se realizan cuentas de orden fiscal, según parágrafo, del Decreto 4980 del 2007: Parágrafo. La sociedad deberá llevar en cuentas de orden fiscal una cuenta denominada "Deducción por inversiones en activos fijos reales productivos" la cual se debitará con el monto solicitado como deducción en cada año gravable y se acreditará, en cada año con el valor que se utilice como ingreso no constitutivo de renta ni de ganancia ocasional, hasta agotar el beneficio. ¿Cuáles son las restricciones? El activo fijo se tiene que depreciar fiscalmente solo por el método de línea recta. No pudo haber sido adquirido a través de un "Leasing operativo” Se acepta el “Leasing Financiero”, pero sin incluir el “Léase Back”, según concepto DIAN 55704 de Agosto de 2004 y 77779 de Noviembre de 2004. No pudo haberse adquirido a un vinculado económico, aunque si el vinculado económico está en el exterior, en ese caso sí se aceptaría el beneficio: concepto DIAN 104242 de Octubre 21 de 2008. El contribuyente que utilice este beneficio, no puede al mismo tiempo acoger su declaración de renta al beneficio de auditoría mencionado en el Art. 689-1 del Estatuto Tributario. ¿Lo pueden utilizar las Entidades del Régimen Tributario Especial (Fundaciones sin ánimo de lucro y cooperativas entre otras)? No. Y se debe a que tienen un régimen con mejores beneficios, como es el contemplado en el Artículo 4 del Decreto 4400 de Diciembre 30 de 2004 que les permite tomar el 100% de tales activos y tratarlos como una deducción (solo que en tal caso no pueden aplicar al mismo tiempo la deducción por depreciación; ver también el concepto DIAN 56052 de Agosto 26 de 2004). ¿Existe límite en el monto de la deducción a tomarse? No existe ningún límite máximo en cuanto al valor que se obtenga de tomar el valor del activo y multiplicarlo por el 40%. En consecuencia, con esta deducción pueden llegar incluso a producirse Pérdidas Fiscales, y en tal caso el impuesto del año se calcularía sobre Renta Presuntiva (si es que está obligado a liquidar tal renta presuntiva, pues en caso contrario, tampoco habría esa segunda forma de liquidar el impuesto y con ello el impuesto del año sería cero; ver Artículo 191 del Estatuto Tributario, artículo 53 de la Ley 550 de 1999 y Artículo 40 de la Ley 1116 de 2006). Además, y desde el año gravable 2007 en adelante, debe tenerse presente que si el beneficio lo utiliza una sociedad comercial, y se le produce una pérdida liquida fiscalmente por usar esta deducción especial, esa parte de la pérdida producida por esa deducción especial sí podrá ser objeto de compensación en cualquier declaración de renta posterior (ver inciso sexto del artículo 147 del ET, que fue modificado con el Artículo 5 de la Ley 1111 de Diciembre de 2006). ¿Qué características debe tener el activo? Las principales son: Tiene que ser un bien tangible (por tal razón no aplicaría a bienes intangibles como las licencias de software). Debe registrarse como Activo Fijo (por tanto no puede figurar ni como Inventario para la Venta ni como Cargo Diferido). Debe someterse a depreciación (lo que deja por fuera, por ejemplo, a los terrenos; véase fallo del Consejo de Estado, expediente 15153, de abril 26 de 2007). Debe participar directamente en la actividad productora de renta (como por ejemplo adquirir un bus para una empresa de transporte urbano de pasajeros). Así, los Activos Fijos que solo se adquieren para fines administrativos y no fines operativos, como no participan directamente en la generación de los ingresos de la empresa, no es posible sacarles el beneficio (véase fallo del Consejo de Estado, expediente 15086, de marzo 23 de 2006; consúltese también nuestra investigación de abril de 2006 “Activos fijos improductivos quedan sin beneficio de deducción del 30%”). En la práctica, el beneficio aplica solo sobre bienes que la persona jurídica o persona natural esté adquiriendo por primera vez (así sea nuevo o de segunda mano), o incluso aplica a los que el propio contribuyente haya construido. En todo caso, quedarían por fuera del beneficio las simples mejoras o adiciones de los activos que ya se traían (ver concepto DIAN 35197 de Junio de 2005). ¿Los socios de una sociedad que se tome el beneficio también se verían beneficiados? De acuerdo con lo indicado en el artículo 2 del decreto 567 de marzo de 2007 (artículo que fue modificado con el artículo 1 del decreto 4980 de dic. de 2007), si el beneficio fue tomado por una sociedad comercial, y con ello la utilidad contable después de impuestos se hizo mayor que la renta liquida fiscal, esa mayor utilidad contable no va a pasar como gravable en cabeza de los socios pues al cálculo que se establece en el artículo 49 del ET (y que es el que define cuanta utilidad contable se pasa a los socios como no gravada) se sumará el valor de la deducción especial tomado en la declaración (como lo mencionamos en “Gobierno hace más atractivo el beneficio por inversión en activos fijos productores de renta”). ¿Qué sucede si se deja de usar el activo, o se llega a vender o no se hace uso de la opción de compra cuando se había tomando mediante un “Leasing Financiero”? En ese caso se aplicaría lo establecido en el inciso cuarto del Artículo 3, y el Artículo 5, del decreto 1766 de 2004, que dicen: “Art.3, inciso 4. Si el activo fijo real productivo se deja de utilizar en la actividad productora de renta o se enajena, antes del vencimiento del término de depreciación o amortización del bien, el contribuyente deberá incorporar el valor proporcional de la deducción solicitada como renta líquida gravable en la declaración del Impuesto sobre la Renta y Complementarios del periodo fiscal en que ello ocurra, teniendo en cuenta la vida útil pendiente de depreciar o amortizar según la naturaleza del bien. Artículo 5°. Efecto de las anulaciones, resoluciones y rescisiones de los contratos de compraventa de activos fijos reales productivos, o de no ejercer la opción irrevocable de compra. Cuando los contratos de compraventa de activos fijos reales productivos que dan derecho a la deducción se anulen, rescindan o resuelvan, el contribuyente deberá restituir el beneficio a que hace referencia el presente decreto, incorporándolo como renta líquida gravable en la declaración del Impuesto sobre la Renta y Complementarios del periodo fiscal en que ello ocurra. Igualmente se deberá restituir el beneficio en la forma prevista en el inciso anterior, cuando por cualquier circunstancia no se materialice la opción irrevocable de compra, en el caso de la adquisición mediante el sistema leasing. En este caso, la entidad arrendadora deberá informar oportunamente a la Dirección de Impuestos y Aduanas Nacionales el incumplimiento de la opción de compra pactada.” ¿Cuál es la capacidad de uso de la deducción? La deducción sólo podrá efectuarse sobre el valor inicial de los activos fijos reales productivos, lo que significa que las adecuaciones y mejores no podrán tenerse en cuenta en la base utilizada para esta deducción. ¿Qué se entiende por mejora o adición? Mantenimiento. Son los desembolsos procedentes de reparaciones y mantenimientos de los bienes de una empresa; los cuales tienen como fin mantener o restaurar los beneficios económicos que se esperan del rendimiento original estimado para un determinado bien. Dichos desembolsos serán considerados como gastos del ejercicio. Mejora. Son aquellos desembolsos efectuados para mejorar las condiciones de un activo fijo, por encima de la estimación normal de rendimiento hecha originalmente para el mismo. Dichos desembolsos se adicionaran al valor del activo fijo. El concepto emitido por la DIAN número 35197 de junio de 2005 aclara “…Tanto la ley como la norma reglamentaria se refieren expresamente a las inversiones efectivamente realizadas en la adquisición de activos fijos reales productivos por parte del contribuyente. En estas circunstancias, es una condición esencial para acceder al beneficio de la deducción especial la adquisición, es decir, la incorporación de nuevos activos en el patrimonio de la empresa y no, simplemente, la reparación o mejora de Los activos existentes. Por lo anterior es claro que el valor de las erogaciones que corresponden a adiciones, mejoras o reparaciones, efectuadas con el propósito de mejorar la producción o aumentar la vida útil de los activos fijos reales productivos de propiedad del contribuyente, no tiene el carácter de inversión para efectos de la deducción especial consagrada en el artículo 158-3 del Estatuto tributario….” Bibliografía: Estatuto Tributario Decreto reglamentario Doctrina Jurisprudencia www.actualicese.com