El IRPF en la distribución anticipada de utilidades

Anuncio

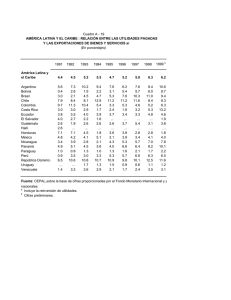

10 c&n el observador Miércoles 13 de noviembre de 2013 prOfEsiOnAlEs impuestos y legal El IRPF en la distribución anticipada de utilidades Reciente consulta de un contribuyente a la DGI, la respuesta de la Administración y nuestra opinión sobre el particular lAs clAvEs crA. AgustinA nAvArrO viAnA nn [email protected] E n la presente entrega comentaremos la respuesta dada por la Administración Fiscal en la Consulta N° 5.721 publicada recientemente, donde se consulta al Fisco acerca de la distribución de utilidades de una SRL que en el año 2012 obtuvo ingresos superiores a 4.000.000 de Unidades Indexadas (UI), habiendo sido los ingresos en los años anteriores siempre inferiores a dicho importe. Asimismo, el consultante estima que en el año 2013, las ventas no alcanzarán las UI 4.000.000. Señala que los socios realizan retiros a lo largo del ejercicio 2013, en función de las disponibilidades de caja. Al cierre del ejercicio 2012, tenía pendiente de distribución resultados correspondientes a ejercicios anteriores, en los cuales la distribución de dividendos no estaba alcanzada por el impuesto por no superar las UI 4.000.000. La normativa de IRPF establece que están exoneradas las utilidades correspondientes a rentas gravadas por IRAE, distribuidas por sociedades personales cuyos ingresos no hayan superado las UI 4.000.000 en el ejercicio que se origina la distribución. Opinión de la Administración En su respuesta, la Administración propuso el siguiente ejemplo: una S.R.L. con balance al 31/12, obtiene resultados fiscales de $ 1.000, $ 3.000 y $ 2.000 por los ejercicios 2011, 2012 y 2013, respectivamente. Asimismo, obtienen ingresos de UI 3.400.000, UI 4.320.000 y UI 3.500.000 por cada uno de los ejercicios mencionados. En 2012 los ingresos de la empresa superaron UI 4.000.000 nn nn ExOnErAción. Las utilidades distribuidas por sociedades personales a personas físicas residentes con ingresos inferiores a UI 4.000.000 están exentas de IRPF. rEspOnsAblEs. Los contribuyentes de IRAE deberán actuar como agentes de retención del impuesto cuando corresponda. imputAción. La DGI define un criterio de imputación para estas utilidades a fin de establecer los montos gravados. D. bAttIstE a partir de julio. La S.R.L. nunca distribuyó resultados. La empresa distribuyó resultados en forma anticipada de la siguiente manera: 500, 300 y 5.000 en los meses de mayo 2012, noviembre 2012 y mayo 2013, respectivamente. En opinión de la Dirección General Impositiva (DGI), la primera distribución no se encuentra gravada, ya que a ese momento la empresa aún no superó los UI 4.000.000 de ingresos, y no existe renta neta fiscal gravada pendiente de distribución que se haya originado en un ejercicio con ingresos mayores a UI 4.000.000. La segunda distribución se realiza luego que la empresa superó el límite de ingresos, por lo tanto se encontrará gravada por IRPF, efectuándose la retención A nuestro juicio, la DGI aplica un criterio que puede dar lugar a confusión corresponde retener IRPF sobre las utilidades distribuidas de dicho año, siempre que no queden rentas fiscales gravadas correspondientes al año 2012 (gravadas) pendientes de distribución. nuestros comentarios correspondiente. El IRPF de la primera distribución, que no fue objeto de retención, deberá ser abonado directamente por los socios con el pago del saldo de su impuesto anual. De la tercer distribución de 5.000 corresponderá gravar 2.700 (3.000 – 300), y no el excedente de 2.300, y hasta la concurrencia con el resultado fiscal, tal como lo dispone el artículo 20º del Decreto Nº 148/007. Por último, si los ingresos de 2013 no superan UI 4.000.000, no Las normas del IRPF establecen un mecanismo de imputación de las utilidades distribuidas que ignora la imputación que pueda haber hecho la sociedad y dispone que resulten gravadas aquellas cuya fuente son utilidades gravadas por el IRAE. Por otra parte, exoneran a las utilidades correspondientes a rentas gravadas por IRAE, distribuidas por sociedades personales cuyos ingresos no hayan superado las UI 4.000.000 en el ejercicio que dé origen a la distribución. A estos últimos efectos, hay que definir si esa determinación se realiza respetando la imputación que haga la empresa o, en cambio, se aplica el mismo criterio anterior. Pero en cualquier caso, las utilidades que resulten exentas del IRPF no deberían dejar de considerarse a los efectos rebajar los montos distribuidos por la empresa. A nuestro juicio, la DGI aplica un criterio inconsistente en tanto considera que las distribuciones anticipadas del 2012 corresponden a dicho ejercicio, sin tener en cuenta las utilidades del 2011, pero al momento de imputar la distribución anticipada del ejercicio 2013, considera en primer lugar, la utilidad fiscal pendiente de distribución del 2012. l