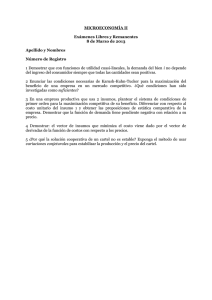

TEMA 6: FUSIONES Y ADQUISICIONES

Anuncio

TEMA 6: FUSIONES Y ADQUISICIONES Introducción a los procesos de integración 1. 2. 3. Consideración de los objetivos estratégicos en las operaciones de compra venta de participaciones: Aumento del poder de mercado. Entrada en nuevos mercados. Creación de joint venture. Integración horizontal Definición: Adquisición de una empresa por parte de otra del mismo mercado, con el objeto de mejorar la eficiencia y/o aumentar el poder de mercado. Aspecto a tener en cuenta: Aumento de la concentración que conlleva un aumento del precio que tiene consecuencias negativas sobre el bienestar al disminuir el excedente del consumidor Integración horizontal Argumento de la escuela de Chicago: Las empresas que más ganan con la fusión(en cuota de mercado), son aquellas que no participan en la fusión. Las empresas que participan en la fusión normalmente ven reducida su cuota de mercado. Integración horizontal Los aumentos de eficiencia que se derivan de la fusión deben ser elevados, con objeto de superar la pérdida de cuota de mercado de las empresas participantes, e incluso es posible que compensen la pérdida de eficiencia social que se deriva del mayor poder de mercado que resulta de la fusión. Integración horizontal Problemas en la mediación de los incrementos de la eficiencia derivados de la fusión: De incentivos y asimetría: Los agentes con más conocimiento sobre las mejoras de eficiencia asociadas a la fusión son justamente las empresas que se han fusionado, que tienen incentivos a exagerar los beneficios obtenidos para favorecer la aprobación de las autoridades competentes. Integración horizontal En ciertas ocasiones el hecho de que las empresas quieran fusionarse puede ser tomado como prueba suficiente para que las ganancias de la fusión compensan las pérdidas de bienestar social. Integración horizontal Consideremos un oligopolio de Cournot con simetrías de costes. Los valores de equilibrio son: ac q b(n 1) n n N Q a c n 1 n 1 1 n N P a c n 1 n 1 N Integración horizontal Supongamos que a=b=1 y c=0. El excedente del consumidor será: 1 1 n N N C (a P )Q 2 2 n 1 2 Integración horizontal Cuando se lleva a cabo la fusión de 2 de las n empresas, el beneficio total de las n-2 empresas que no participan en la fusión es: 1 0 (n 2)( P c)Q (n 2) n 1 N N 2 Integración horizontal El excedente total correspondiente a los agentes no participantes en la fusión (consumidores y empresas no participantes) es: 1 n W0 C 0 n 2 n 1 2 donde se supone que n 2 2 2 Integración horizontal Una condición suficiente para que la fusión sea beneficiosa para la sociedad en su conjunto es que se de una variación positiva de W0 El excedente de los agentes participantes y no participantes (ya que si no, no participarían) en la fusión se incrementaría. Integración horizontal Si hay una fusión entre dos empresas el nuevo valor de W0 es: 2 1 (n 1) ´ W0 n 2 n 2 2 Obtención: Sustitución de n por n-1 en W0, excepto en el último sumando, donde el valor de n-2, el número de empresas no participantes en la fusión, se mantiene constante. Integración horizontal Se demuestra que W´0 >W0 si y sólo si n es mayor o igual que 4, es decir, si la cuota de mercado de las empresas participantes en la fusión fuese inferior al 50 %, entonces el impacto de la fusión voluntaria en el nivel de bienestar social es positivo. Integración horizontal En general se demuestra: Existe un valor crítico de cuota de mercado de las empresas participantes en la fusión tal que el impacto de una fusión voluntaria en el bienestar social es positivo si la cuota de mercado de las empresas participantes fuese inferior a ese valor crítico. Integración vertical Definición: Cuando la cadena de empresas relacionadas verticalmente tiene menos eslabones. Cuando esto ocurre , se dice que el grado de integración vertical de las actividades es mayor. Cuanto mayor sea el número de eslabones , mayor será la desintegración vertical (separación vertical). Integración vertical Factores determinantes: - Escasa relevancia de los factores tecnológicos. - Importancia de los costes de transacción y de organización (Teoría de la empresa): La integración vertical permite ahorrar costes debido a la eficiente distribución de los recursos productivos. Integración vertical Conceptos relevantes con respecto a los costes de transacción: Inversión específica: Cuando sólo puede utilizarse para el fin para que fue destinada inicialmente. Grado de especificidad: Coste de adaptación de una determinado activo a nuevos usos alternativos. Integración vertical Análisis formal de la integración vertical: Supuesto inicial: Relación vertical con inversión específica y contratos incompletos. El comparador y el vendedor deben hacer inversiones específicas por valores de x e y respectivamente para que se establezca una relación entre los dos. Integración vertical La inversión x determina el valor del producto final, de acuerdo con la función b(x), siendo b`(x)>0. La inversión y determina el coste de producción del factor intermedio de acuerdo con la función c(y), con c`(y)<0. Integración vertical 1. 2. 3. Hipótesis fundamentales: Las inversiones x e y son específicas, es decir, x sólo tiene valor cuando se asocia a y, y viceversa. Las inversiones x e y tiene productividad marginal decreciente, es decir, b(.) es una función cóncava y c(.) es una función convexa. No es posible redactar un contrato contingente completo que determine los valores de x e y (o de b y c). Integración vertical Sucesión de movimientos: 1.a. Las empresas escogen simultáneamente las inversiones x e y (medidos en dinero por hipótesis), por lo que x e y determinan el coste. 1.b. Las empresas negocian el valor del precio de venta del producto intermedio. (Se supone que el número de unidades que se van a intercambiar estaba establecido de antemano, por ejemplo 1). Integración vertical Resolución del juego: Por inducción hacia atrás:Se analiza la segunda etapa en función del resultado de la primera, y luego, se analiza la primera con los resultados en la segunda. 2. Negociación del precio de venta del producto final (División equitativa del excedente de la transacción). Integración vertical Excedente de la transacción: Diferencia entre el beneficio que obtiene el comprador b(x) y el coste que soporta c(y) (Se excluyen los costes de inversión que en la segunda etapa que ya son irreversibles). Integración vertical La división equitativa del excedente significa que el precio por unidad de producto intermedio será: 1 p c( y ) (b( x) c( y )) 2 Integración vertical Volviendo a la primera etapa, teniendo en cuenta el resultado previsto para la segunda, el beneficio total del vendedor (incluyendo costes de inversión y de producción) es: v p c( y ) y 1 c( y ) (b( x) c( y )) c( y ) y 2 1 (b( x) c( y )) y 2 Integración vertical Mientras que el beneficio del comprador es: 1 c (b( x) c( y )) x 2 Integración vertical 1. 2. La solución de equilibrio implica que se halle: El máximo valor de c con respecto a la variable x . El máximo valor de v con respecto a y. Integración vertical Como las funciones b(.) y c(.) son respectivamente cóncava y convexa, las condiciones de primer orden determinan los valores máximos . Estos vienen dadas por: Integración vertical 1 b( x) 1 0 2 1 c( y ) 1 0 2 de modo simplificado: b( x) 2 c( y ) 2 Integración vertical Considerando la solución eficiente (óptimo del planificador central que maximiza los beneficios conjuntos de las dos empresas). Al ser p una transferencia entre empresas, el beneficio total será: t b( x) c( y) x y Integración vertical Las condiciones de primer orden son: b( x) 1 0 c( x) 1 0 de modo simplificado: b( x) 1 c ( y ) 1 Integración vertical Comparando las condiciones de primer orden con las obtenidas con anterioridad y teniendo en cuenta que b(.) y c(.) son funciones cóncavas, se deduce como los valores de equilibrio de x e y son inferiores a los valores eficientes. Cuanto mayor fuese b`(x) menor tiene que ser el valor de y, y lo mismo pasa con –c(y). Integración vertical Otras consideraciones: 1. La especificidad de la inversión y la incompletitud de los contratos conlleva un problema de oportunismo: No es posible establecer un contrato a largo plazo que determine, en principio, el precio de transferencia entre el vendedor y el comprador. Integración vertical La empresa sabe que la inversión de la otra tiene un valor nulo si no se asociase con su propia inversión, y tiene incentivos para explotar esa ventaja estratégica. La solución de la negociación dependerá del poder de negociación de las dos empresas. Integración vertical 2. Las empresas saben que el precio resultará de la división equitativa del excedente de los beneficios, donde el beneficio de una unidad marginal de inversión, se dividirá entre la empresa que paga la inversión y la otra. La divergencia entre el que paga la inversión marginal y el que recibe el beneficio resultante motiva la divergencia entre la solución de equilibrio y la eficiente. Integración vertical La integración vertical no resuelve necesariamente estos problemas por: 1. Debe precisarse que se entiende por integración vertical, es decir si se produce una transferencia de la propiedad de los medios de producción con o sin transferencia total del poder decisorio. Integración vertical La transferencia de derechos de propiedad que se deriva de de la integración vertical genera una nueva estructura de incentivos. El beneficio total para el comprador será: C b( x) c( y) x y w Integración vertical Donde w es el salario (constante). Ahora el x escogido es eficiente, ya que cualquier valor de y implica la misma utilidad, incluso valores más altos de y pueden llevar a la desutilidad de un mayor esfuerzo por parte del gestor (en este caso el valor de y=0). Integración vertical 2. La integración tiende a mejorar el problema de los incentivos del decisor de la empresa que compra, la elección de x pasa a ser eficiente. La integración tiende a mejorar el problema de incentivos del gestor de la empresa adquirida, la elección de y pasa a ser menos eficiente. La hipótesis de maximización de beneficios Motivo que provoca la separación de la propiedad y la gestión: Necesidad de distribuir el riesgo para aprovechar las economías de escala de las empresas y el desarrollo de las ciencias empresariales, con la consiguiente especialización en la actividad de gestión de empresas. La hipótesis de maximización de beneficios Divergencia entre los objetivos de los accionistas y gestores: Accionistas: en la maximización del beneficio de forma natural (maximización del valor actualizado de la empresa). Gestores: Desarrollo de su propia carrera. La hipótesis de maximización de beneficios Combinación de ambos objetivos ¿ será la maximización de beneficios una hipótesis razonable sobre el comportamiento de la empresa? La hipótesis de maximización de beneficios Argumentos a favor y en contra: 1. De Baumol: El objetivo de los gestores es maximizar la dimensión de la empresa (su volumen de ventas), al permitirle mejorar sus propias condiciones a costa de los de la empresa. Problema: El hecho de que los gestores de las empresas más grandes reciban mejores sueldos no implica que se consiga aumentar el salario aumentando la dimensión de la empresa. La hipótesis de maximización de beneficios Defensa del argumento: Quien controla la empresa es quien controla a los gestores, los accionistas. Los gestores podrían escoger el óptimo de los accionistas proponiéndole al gestor un contrato de la forma (“O usted escoge x o le despedimos”). La hipótesis de maximización de beneficios 1. 2. Problemas de este tipo de contrato (resultante de las asimetrías de la información): No siempre es posible observar las acciones de los gestores, por lo que no tiene sentido establecer cláusulas contractuales como las citadas. La propia elección óptima de x no es conocida por los gestores. La hipótesis de maximización de beneficios Las situaciones de asimetrías de información en las que uno de los agentes no conoce la acción o el tipo de otro agente, son objeto de la Teoría del Principal y el Agente (persigue encontrar mecanismos de compensación que haga coincidir los incentivos del principal con los del agente). La hipótesis de maximización de beneficios Supuesto: El agente es neutral al riesgo y no tiene restricciones financieras Solución óptima: El principal vende la empresa al agente, una compra de la empresa por la gerencia (mangement buyout). Se garantiza la elección óptima del agente y los accionistas reciben la maximización del beneficio. La hipótesis de maximización de beneficios 1. 2. Invalidez del argumento: Los gestores no son neutrales frente al riesgo. Las restricciones financieras impiden hacer todas las compras que se desean, ya que si no dominaría la figura del gestor-propietario. La hipótesis de maximización de beneficios Al ser los gestores aversos al riesgo la solución óptima del problema corresponde a un equilibrio entre eficiencia y reparto de riesgos. Adquisiciones y maximización del beneficio En mercados de capitales desarrollados, la compra de empresas constituye uno de los factores que más obliga a los gestores a maximizar el valor esperado de una empresa. Una empresa que no maximice beneficios se convierte en objetivo preferencial de los compradores, por lo que el mercado supone una amenaza constante para los gestores ineficientes. La hipótesis de maximización de beneficios Supuestos: - El Beneficio máximo de una empresa es *. - Las decisiones del gestor llevan a que la empresa tenga un beneficio <*. - Si los inversores tuvieran la expectativa de que la gestión actual se va a mantener en el futuro, la capitalización de la empresa es igual a /r, donde r es el tipo de interés. La hipótesis de maximización de beneficios Un raider puede comprar la cantidad suficiente de acciones para conseguir el control, despedir a la gerencia y contratar a un nuevo gestor que tome las decisiones que conduzcan a *. La ganancia del raider es (*)/r>C, donde C son los costes de adquisición. La hipótesis de maximización de beneficios Si C es elevado, pueden aparecer diferencias significativas entre la maximización de beneficios y el comportamiento de los gestores. La hipótesis de maximización de beneficios Factores que influyen en el valor de C: Los gestores antiguos tienen incentivos para elevar el valor de C mediante prácticas defensivas: paracaídas dorados, píldoras venenosas. Oportunismo. Supongamos que un raider se proponer conseguir el control de la empresa mediante la adquisición de M<N acciones donde N es el número total de acciones. La hipótesis de maximización de beneficios El precio ofrecido por cada acción es su cotización actual (/r)/N. Sin embargo, un accionista racional que conozca las intenciones del raider no las venderá por menos de (*/r)/N, que será el valor que la empresa tiene tras su reestructuración, eliminado los incentivos del raider. La hipótesis de maximización de beneficios En la práctica: No todos los accionistas tienen las mismas expectativas con respecto a las potencialidades de la empresa. Aunque no existan diferencias de expectativas puede haber divergencias en la valoración intrínseca de las acciones de cada empresa. Se discute sobre el argumento de que la amenaza de compra de la empresa lleve a los gestores a maximizar los beneficios descontados de la empresa.