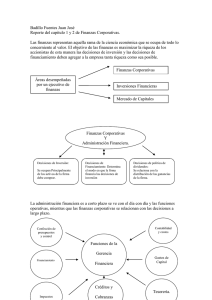

Estrategias financieras

Anuncio