lamosa2t04

Anuncio

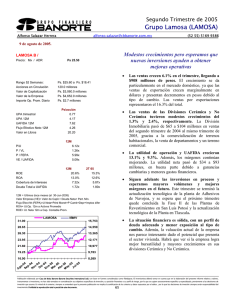

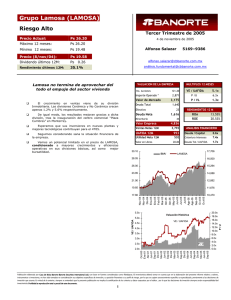

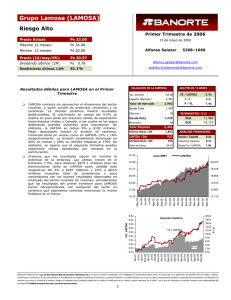

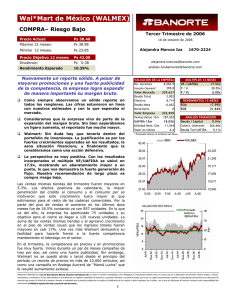

Segundo Trimestre de 2004 Grupo Lamosa (LAMOSA) Francisco Suárez Savín [email protected] 5169 9383 17 de agosto de 2004. Lamosa B Precio: Mx Un reporte deslucido, pero una valuación atractiva y con perspectivas favorables. El principal riesgo: su bursatilidad. Ps 19.90 Precio Objetivo Nivel de riesgo Rango 52 Semanas: Acciones en Circulación Valor de Capitalización Valor de la Empresa Importe Op. Prom. Diario • De acuerdo a cifras sin ajustar enviadas a la BMV, las ventas de Lamosa crecen un 8%, pero la UAFIDA muestra un retroceso del 2%, atribuible a la división inmobiliaria. Sin embargo, la emisora está realizando ciertas reclasificaciones por lo que, y de acuerdo con la emisora, la UAFIDA creció un 2%. • Lamosa sigue invirtiendo en mayores eficiencias. La emisora ha sustituido producción con nuevas plantas que introducen las últimas tecnologías disponibles. También Lamosa busca penetrar los segmento medio y alto lo que implica prepara la capacidad de producción para nuevos productos de valor agregado. Es de esperar que esta tendencia continúe. Actualmente, la actualización tecnológica de la planta de revestimientos en Tlaxcala presenta un avance del 15%. • La situación financiera de Lamosa es holgada para una empresa industrial y con presencia en el sector inmobiliario. A los precios actuales, el dividendo ya no luce tan atractivo: el rendimiento implícito esperado es de sólo el 1.5%. Ps. $20.00 a Ps. $7.37 120.0 millones Ps. $2,388.0 millones Ps. $3,843.4 millones Ps. $306.6 mil UPA trimestral UPA 12M UAFIDA 12M Flujo Efectivo Neto 12M Valor en Libros Ps/acción 0.26 1.41 6.30 4.19 15.89 12M 14.10x 1.25x 4.75x 5.08x P/U P / VL P / FEPA VE / UAFIDA 12M ROE ROA Cobertura de Intereses Deuda Total a UAFIDA 2T04 9.3% 12.3% 3.14x 1.98x 6.7% 11.8% 6.62x 2.04x • 12M = Ultimos doce meses al 30 de junio de 2004 Valor Empresa (VE)= Valor de Capit.+ Deuda Neta+ Part. Min. Flujo Efect Nt (FEPA)=U Neta+Pérd Monet+P Camb+Depr+Imptos difer ROA= Ut.Op. 12m a Activos Promedio ROE= Ut. Neta 12m a Cap. Contable Prom. LAMOSA B • IBMV 22.00 19.45 19,419 16.90 16,873 14.35 14,327 11.80 11,781 9.25 9,235 6.70 A-03S-03N-03D-03F-04M-04A-04J-04 J-04 6,689 La valuación es, sin duda, atractiva, sin embargo existe un gran riesgo: la pobre bursatilidad de las acciones que restringe al tipo de inversionista y el horizonte de inversión. Otro de los riesgos es que la administración es demasiado conservadora y ello implica que la perspectiva de crecimiento pudiera ser muy acotada. Lamosa ofrece: a) exposición a los sectores que deberán de crecer más que el promedio de la economía en su conjunto, b) operaciones eficientes, c) una valuación atractiva. A los precios actuales, Lamosa se encuentra en la encrucijada de buscar nuevos negocios para generar un mayor crecimiento y potenciales ganancias de capital o aumentar el dividendo. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Segundo Trimestre de 2004 Grupo Lamosa (LAMOSA) Francisco Suárez Savín [email protected] 5169 9383 17 de agosto de 2004. ESTADO DE RESULTADOS (millones de pesos al 30 de junio de 2004) 6m04 6m03 Ventas Netas 1,654 1,541 Utilidad Bruta 655 607 UAFIDA 388 363 Utilidad de operación 294 285 Costo Intgral. de Finan. 54 48 Intereses Pagados 56 69 Intereses Ganados 2 9 Pérd. (Ganancia) Camb. 26 1 Pérd. (Ganancia) Monet. -26 -13 Otros Gastos Financ. 71 15 Util. antes de Impuestos 169 221 Impuestos 64 81 Subs. no Consolidadas 0 0 Gtos. Extraordinarios 0 0 Part. Minoritaria 0 0 Utilidad Neta 106 141 Margen Bruto Margen UAFIDA Margen Operativo Margen Neto 39.6% 23.5% 17.8% 6.4% 39.4% 23.5% 18.5% 9.1% Dias Cuentas por Cobrar Dias de Inventarios Dias Cuentas por Pagar Cap. de Trabajo a Vtas. 79 73 65 17.2% 81 74 62 21.1% 2T04 var.% 7.3% 7.8% 7.0% 3.4% 13.1% -18.6% -75.4% #N/A 102.8% 363.5% -23.6% -21.4% #N/A #N/A #N/A -24.9% 2T04 813 317 184 138 56 28 1 31 -2 36 47 15 0 0 0 32 39.0% 22.6% 17.0% 3.9% 2T03 var.% 749 8.5% 301 5.3% 187 -1.9% 141 -1.9% 7 662.2% 34 -16.8% 4 -69.6% -20 #N/A -2 -6.0% 10 251.5% 123 -62.2% 44 -65.8% 0 #N/A 0 #N/A 0 #N/A 80 -60.2% 40.2% 25.0% 18.8% 10.6% % Ventas UAFIDA 813 100% 184 22.6% Cuentas por Cobrar (47) (26) 13 (60) (32) (27) (19) (50) Inventarios Proveedores Inversión en Capital de Trabajo Inversión Neta en Otros Circulantes Intereses Netos Impuestos en Efectivo CAPEX (5.8%) (3.2%) 1.6% (7.4%) (3.9%) (3.3%) (2.3%) (6.2%) 2T03 % Var. % 749 100% 187 25.0% 8% (2%) 5.1% 38 (42) (5.6%) (12) (1.6%) (16) (2.1%) (13) (1.7%) (29) (3.9%) (17) (2.3%) (110) (14.7%) (225%) (37%) (211%) 280% 145% (9%) 10% (54%) Flujo Libre Operacional (4) (0.5%) 2 0.2% (371%) Cálculos de Casa de Bolsa Banorte. UAFIDA sin ajustar por reclasificación de cuentas por parte de LAMOSA y que elevaría la UAFIDA del 2T04 a Ps 185 millones y reduciría la UAFIDA del 2T03 a Ps 182 millones. • Los resultados acumulados a junio reconocen los efectos del cierre de la planta Monterrey, los cuales en su mayoría no significan una salida en efectivo, por Ps 61 millones o Ps 0.51 por acción. Estos efectos se pueden apreciar en el rubro de Otros Gastos Financieros, cuya partida presenta cargos acumulados a junio por Ps 71 millones. • A pesar de que el CAPEX fue reducido, el Flujo Libre de Efectivo Operacional se presionó ligeramente por mayores necesidades de capital de trabajo. La estrategia de penetrar con más distribuidores que, a su vez, estén posicionados en el segmento medio explica el crecimiento en cuentas por cobrar en el negocio cerámico. En el negocio nocerámico, existe la tendencia de presionar los plazos de financiamiento en los segmentos económicos. BALANCE (millones de pesos al 30 de junio de 2004) Jun-04 Mar-04 Jun-03 Activo total 4,703 4,614 4,545 Efectivo y valores 44 86 107 Otros Activos Circ. 1,130 1,040 1,077 Largo plazo 1,148 1,106 1,056 Fijo (Neto) 2,135 2,104 2,094 Diferido 175 136 144 Otros Activos 71 143 67 Pasivo total 2,797 2,721 2,825 Deuda con costo C.P. 350 206 218 Otros pasivos C.P. 605 607 534 Deuda con costo L. P. 1,149 1,250 1,388 Otros Pasivos 692 657 684 Capital Contable 1,907 1,894 1,720 Interés Minoritario 0 0 0 Lamosa es una empresa líder en la fabricación y distribución de revestimientos cerámicos para pisos y muros, adhesivos y muebles para baño. Destaca la participación de mercado de Crest (adhesivo) cercana al 60%. La estructura corporativa está organizada a través de dos divisiones. Una de ellas está dedicada al sector industrial y, a su vez, dividida en sector Cerámica (revestimientos y sanitarios), y no cerámica (adhesivos, boquillas, estucos y productos especializados). El negocio de sanitarios se caracteriza por ser netamente exportador y, además, con una clara presencia en el sector de vivienda al igual que el negocio de revestimiento. La otra división está dedicada al sector inmobiliario y está enfocada tanto al mercado habitacional (vivienda media y residencial), como al comercial. ANALISIS FINANCIERO Liquidez 1.2x 1.4x 1.6x Deuda CP/Deuda Total 23.4% 14.1% 13.6% Pvo mon extr a Ptotal 45.5% 46.5% 39.6% Deuda Nta a Cap Cont 76.3% 72.3% 87.2% PTotal a Cap Cont 146.7% 143.7% 164.2% Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2 Certificación del Analista Yo, Francisco Suárez Savín, certifico que los puntos de vista y opiniones que se expresan en este documento son reflejo fiel de mi opinión personal sobre la(s) compañía(s) objeto de este reporte, de sus afiliadas y de los valores que ha emitido. Asimismo certifico que no he recibido, no recibo, ni recibiré compensación directa o indirecta alguna a cambio de expresar una opinión en sentido especifico en este documento. Declaraciones relevantes Casa de Bolsa Banorte y sus filiales, incluyendo Grupo Financiero Banorte, brindan una amplia gama de servicios además de banca de inversión, tales como banca corporativa, entre otros, a un gran número de corporaciones en México y en el extranjero. El lector deberá asumir que Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones por concepto de los servicios antes mencionados. Conforme a las leyes mexicanas vigentes, los Analistas Bursátiles tienen permitido mantener posiciones largas o cortas en acciones de empresas que cotizan en la Bolsa Mexicana de Valores y en fondos de inversión. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio. Remuneración de analistas La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la empresa y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que nuestros analistas no reciben pago directo alguno por transacción específica alguna en banca de inversión. Actividades de banca de inversión durante los últimos doce meses Casa de Bolsa Banorte o sus filiales han obtenido ingresos por los servicios de banca de inversión por parte de las siguientes empresas o sus filiales, las cuales podrían ser objeto de análisis en el presente reporte: Alfa, Cablemas, CEMEX, Corporación GEO, DeMet, G. Acción, Grupo Financiero Banorte, Hylsamex, Hipotecaria Nacional, Jugos Del Valle, Su Casita, Urbi, Xignux. Actividades de banca de inversión durante los próximos tres meses Casa de Bolsa Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios de banca de inversión por parte de compañías o sus filiales, las cuales podrían ser objeto de análisis en el presente reporte. Guía para las recomendaciones de inversión La RECOMENDACIÓN DE INVERSIÓN es un parámetro que indica el RENDIMIENTO total esperado en los próximos doce meses. El rendimiento total requerido para una recomendación dada depende del nivel de RIESGO de cada acción. En la siguiente tabla se muestran los parámetros que se utilizaron para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que se destacan, el nivel de las tasas de interés, las expectativas en cuanto al comportamiento futuro de esta variable y también en función de la tendencia y volatilidad de los mercados de capitales: Riesgo Bajo Medio Alto COMPRA >13.5% >16.5% >19.5% MANTENER <13.5% > 9.0% < 16.5% > 11% < 19.5% > 13% VENTA <9.0% <11% <13% Recomendación Para la definición del riesgo se han considerado tres factores: 1) La volatilidad del precio de la acción relativa al desempeño del índice de la Bolsa. 2) La bursatilidad de la acción y 3) la fortaleza financiera de la empresa emisora. Con estos tres factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfiles de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo, Casa de Bolsa Banorte utiliza una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados por Casa de Bolsa Banorte, ya que esto depende de diversos factores endógenos y exógenos que afectan tanto el desempeño de la empresa como las tendencias del mercado de valores en el que cotiza. LA INFORMACIÓN CONTENIDA EN EL PRESENTE REPORTE HA SIDO OBTENIDA DE FUENTES QUE CONSIDERAMOS COMO FIDEDIGNAS, PERO NO HACEMOS DECLARACIÓN ALGUNA RESPECTO DE NI CASA DE BOLSA BANORTE, S.A. DE C.V. NI BANORTE SECURITIES INTERNATIONAL ACEPTAN RESPONSABILIDAD ALGUNA POR CUALQUIER PÉRDIDA QUE SE DERIVE DEL USO DE ESTE REPORTE O SU CONTENIDO. SU PRECISIÓN O INTEGRIDAD.