tVAzteca3t05

Anuncio

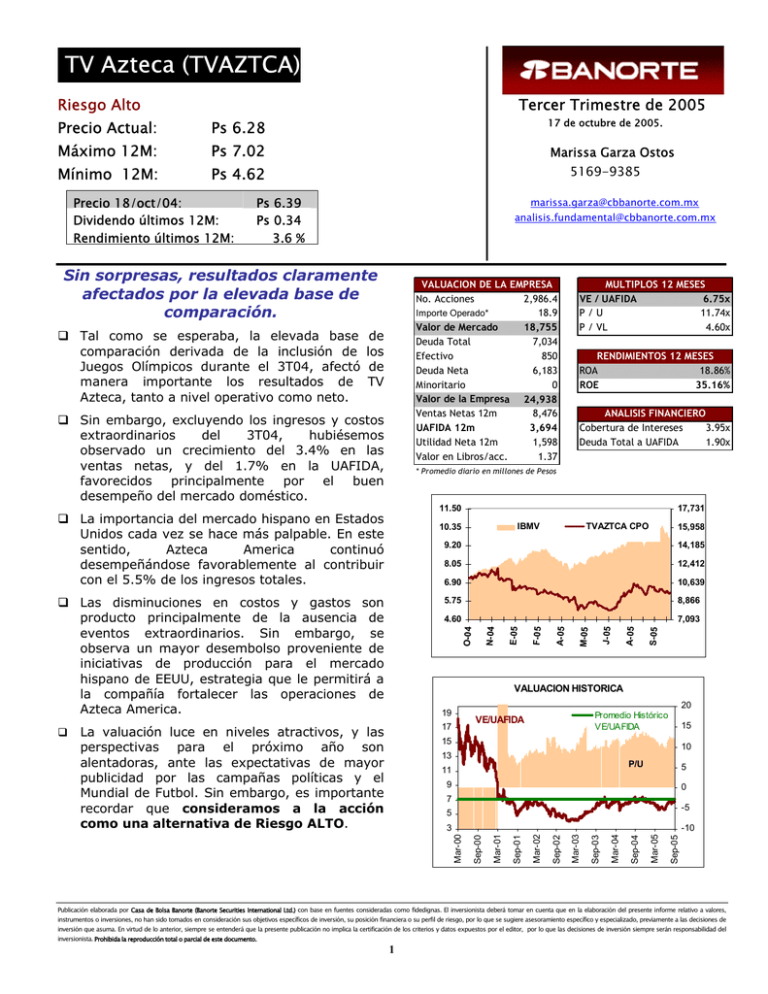

TV Azteca (TVAZTCA) 17 de octubre de 2005. Ps 6.28 Ps 6.39 Ps 0.34 3.6 % [email protected] [email protected] Sin sorpresas, resultados claramente afectados por la elevada base de comparación. de los de TV Sin embargo, excluyendo los ingresos y costos extraordinarios del 3T04, hubiésemos observado un crecimiento del 3.4% en las ventas netas, y del 1.7% en la UAFIDA, favorecidos principalmente por el buen desempeño del mercado doméstico. MULTIPLOS 12 MESES VE / UAFIDA 6.75x P/U 11.74x P / VL 4.60x RENDIMIENTOS 12 MESES ROA 18.86% ROE 35.16% ANALISIS FINANCIERO Cobertura de Intereses 3.95x Deuda Total a UAFIDA 1.90x * Promedio diario en millones de Pesos 11.50 17,731 IBMV 10.35 15,958 6.90 10,639 5.75 8,866 4.60 7,093 M-05 S-05 12,412 A- 05 14,185 8.05 J-05 9.20 O-04 Las disminuciones en costos y gastos son producto principalmente de la ausencia de eventos extraordinarios. Sin embargo, se observa un mayor desembolso proveniente de iniciativas de producción para el mercado hispano de EEUU, estrategia que le permitirá a la compañía fortalecer las operaciones de Azteca America. TVAZTCA CPO A- 05 La importancia del mercado hispano en Estados Unidos cada vez se hace más palpable. En este sentido, Azteca America continuó desempeñándose favorablemente al contribuir con el 5.5% de los ingresos totales. VALUACION HISTORICA 20 19 17 La valuación luce en niveles atractivos, y las perspectivas para el próximo año son alentadoras, ante las expectativas de mayor publicidad por las campañas políticas y el Mundial de Futbol. Sin embargo, es importante recordar que consideramos a la acción como una alternativa de Riesgo ALTO. Promedio Histórico VE/UAFIDA VE/UAFIDA 15 15 10 13 P/U 11 5 9 0 7 -5 5 Sep-05 Mar-05 Sep-04 Mar-04 Sep-03 Mar-03 -10 Mar-00 3 Sep-02 Tal como se esperaba, la elevada base comparación derivada de la inclusión de Juegos Olímpicos durante el 3T04, afectó manera importante los resultados de Azteca, tanto a nivel operativo como neto. VALUACION DE LA EMPRESA No. Acciones 2,986.4 Importe Operado* 18.9 Valor de Mercado 18,755 Deuda Total 7,034 Efectivo 850 Deuda Neta 6,183 Minoritario 0 Valor de la Empresa 24,938 Ventas Netas 12m 8,476 UAFIDA 12m 3,694 Utilidad Neta 12m 1,598 Valor en Libros/acc. 1.37 N- 04 Precio 18/oct/04: Dividendo últimos 12M: Rendimiento últimos 12M: 5169-9385 F-0 5 Ps 4.62 Mar-02 Mínimo 12M: Marissa Garza Ostos E-05 Ps 7.02 Sep-01 Máximo 12M: Mar-01 Precio Actual: Tercer Trimestre de 2005 Sep-00 Riesgo Alto Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 TV Azteca (TVAZTCA) Riesgo Alto Precio Actual: Tercer Trimestre de 2005 17 de octubre de 2005. Ps 6.28 Máximo 12M: Ps 7.02 Mínimo 12M: Ps 4.62 Precio 18/oct/04: Dividendo últimos 12M: Rendimiento últimos 12M: RESULTADOS TRIMESTRALES 3T05 Marissa Garza Ostos 5169-9385 Ps 6.39 Ps 0.34 3.6 % 3T04 ∆ [email protected] [email protected] 2T05 Es importante recordar que en el 1T05 se concluyó el contrato de servicios por cinco años por el que TV Azteca adquirió el 50% de Todito.Com. Así, durante este trimestre no se registraron ingresos de Todito.com. (millones de pesos al 30 de septiembre de 2005) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuesto Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES Margen Bruto Margen UAFIDA Margen Operativo Margen Neto RESUMEN DEL BALANCE 2,100 1,092 320 772 225 441 45 8 0 0 404 0.14 879 2,294 1,208 327 881 231 461 15 -23 0 0 423 0.14 981 -10.4% 3T05 52.0% 41.9% 36.8% 19.2% 3T04 52.7% 42.8% 38.4% 18.4% 2T05 56.5% 47.1% 42.2% 22.6% Sep-05 Sep-04 -8.5% -9.6% -2.2% -12.3% -2.5% -4.4% 196.5% #N/A #N/A #N/A -4.6% 2,221 1,255 319 937 257 551 37 -12 0 0 502 0.17 1,045 Durante el 2T05 se aprobó un acuerdo mediante el cual Grupo Todito se dividió en dos compañías independientes, con lo que ahora TV Azteca controla el 100% de la red de sitios en Internet a través de “Azteca Web”. El resto de los activos son controlados al 100% por el CNCI. De esta forma, se espera que la compañía comience a consolidar las operaciones de Azteca Web próximamente. A nivel neto, se observa una reducción del 4.6% en la utilidad. Lo anterior es resultado de los menores ingresos, en conjunción con un crecimiento importante en los impuestos, que refleja reducciones en el impuesto diferido en el 3T04. Jun-05 (millones de pesos al 30 de septiembre de 2005) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 16,770 18,061 17,738 4,779 5,706 5,667 850 1,366 1,028 3,364 3,814 4,223 565 525 415 3,316 3,806 3,355 2,345 2,157 2,325 5,135 4,890 5,168 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 12,690 13,053 14,041 3,821 1,894 3,877 2,363 597 2,619 4,671 5,579 4,584 4,671 5,579 4,584 4,178 5,497 5,552 20 84 27 0 0 0 4,080 5,008 3,697 0 0 0 4,080 5,008 3,697 Capital Contable Capital Minoritario Capital Mayoritario En la asamblea del 29 de abril del 2005, se acordó distribuir entre los accionistas US$ 80 millones este año, lo que equivale a alrededor de Ps 0.29 por CPO, (o el 5% sobre el precio actual). De esta forma, la compañía pagó US$ 59 millones el pasado 9 de junio y el resto (US$ 21 millones) se pagará el 1 de diciembre próximo. Cabe recordar que la empresa planea realizar distribuciones en efectivo por un monto superior a los US$ 500 millones, y reducir su deuda en alrededor de US$ 250 millones en seis años a partir del 2003. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2