Femsa2T09

Anuncio

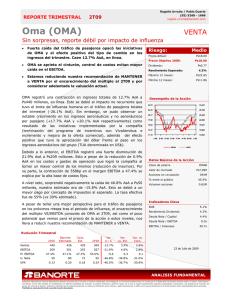

REPORTE TRIMESTRAL Marisol Huerta / Rogelio Urrutia (55) 1670- 2224 / 5268 - 1686 [email protected] [email protected] 2T09 Femsa (FEMSA) COMPRA Reporte positivo; apoya crecimiento Oxxo y KOF • • • Reporte positivo. Crecimiento de doble dígito en ingresos y a nivel operativo. KOF y Femsa Comercio compensan debilidad de Femsa Cerveza. División cerveza afectada por el entorno económico. Caen 5.9% AsA volúmenes en México frente avance de 3% AsA de GModelo. Estaremos revisando nuestros estimados y recomendación. Durante el 2T09 los ingresos consolidados crecieron 18.8% AsA a Ps48,179 millones (2.4% arriba del consenso y 4.5% superiores a nuestros estimados). El resultado estuvo apoyado por el crecimiento de 13% AsA en los ingresos de Femsa Comercio y un incremento de 31% AsA en los ingresos de KOF. Esta última registró un positivo desempeño debido a: (1) la consolidación de sus recientes adquisiciones (Remil en Brasil y Brisa en Colombia); (2) el buen funcionamiento de las nuevas líneas de negocio, y (3) mejor ejecución de sus marcas. Los resultados positivos de estas unidades compensaron el bajo crecimiento en ingresos de la división cerveza, la cual resultó afectada por la caída de 5.9% AsA en los volúmenes de venta en México y un retroceso de 8.5% AsA en los volúmenes de su subsidiaria en Brasil, en tanto que las exportaciones lograron un avance de 2.4% AsA. El margen bruto consolidado cayó 30pb a 46.7%, reflejando un incremento en precios de materias primas como el azúcar y granos, así como al efecto que tuvo la depreciación del tipo de cambio sobre los insumos denominados en dólares. El EBITDA se ubicó en Ps9,228 millones, un avance de 15% AsA. No obstante, las mayores presiones en costos y gastos, ocasionaron una caída de 60 pb en el margen EBITDA a 19.2%. La utilidad neta permaneció sin cambios con respecto al 2T08. En nuestra opinión, Oxxo continuará con resultados positivos derivados de su crecimiento orgánico, mayor ejecución de logística entre sus unidades y mejores negociaciones con sus proveedores. Por su parte, KOF seguirá reportando crecimientos motivado por el lanzamiento de otras líneas de negocio (Jugos del Valle), la incorporación de nuevos territorios y la mejor ejecución de sus marcas en presentaciones de mayor volumen. La división cerveza seguirá débil, afectada por el entorno económico. Estaremos revisando nuestros estimados y recomendación. Riesgo: Bajo Precio Actual: Ps47.00 Precio Objetivo 2009: Ps59.00 Dividendo: Ps0.00 Rendimiento Esperado: 25.1% Máximo 12 meses: Ps49.45 Mínimo 12 meses: Ps25.20 Desempeño de la Acción 54.10 49.00 30,523 43.90 27,346 38.80 24,169 33.70 20,992 28.60 17,815 23.50 14,638 J-08 S-08 O-08 D-08 F-09 A-09 M-09 J-09 FEMSAUBD IBMV Datos Básicos de la Acción Clave de pizarra FEMSAUBD Valor de mercado Ps168,177 Acciones en circulación 3,578M % entre el público 0.7% Volumen acciones 2.96M Indicadores Clave ROE 7.4% Rendimiento Dividendo Deuda Neta / Capital 0.0% 31.1% Deuda Neta / EBITDA 0.9x EBITDA / Intereses 5.0x Evolución Trimestral 2T09 Banorte Estimado Ventas 48,179 45,973 47,037 40,564 18.8% 4.8% 2.4% EBITDA 9,168 8,901 8,886 8,032 14.1% 3.0% 3.2% 19.2% 19.4% 18.9% 19.8% -0.60 -0.20 0.30 2,505 2,078 2,939 2,496 0.3% 20.5% -14.8% 0.70 0.58 0.82 0.70 0.3% 20.5% -14.8% M. EBITDA U. Neta UPA Cons. Est. 2T08 Var A/A Var. vs. Est. Var. vs. Cons. 28 de Julio de 2009 ANALISIS FUNDAMENTAL Publicación elaborada por Casa de Bolsa Banorte (Banorte Sucurities Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o perfil de riesgo, por lo que se sugiere asesoramiento especifico especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. Análisis Fundamental Reporte Trimestral Estimados 2007 2008 2009E 2010E 147,556 168,022 190,845 205,973 Utilidad Operativa 19,736 22,684 25,361 25,867 EBITDA 27,804 31,682 35,774 37,842 18.8 18.9 18.7 18.4 8,510 6,708 5,830 8,503 2.4 1.9 1.6 2.4 (millones de ps.) Ventas Margen EBITDA (%) Utilidad Neta UPA (Ps) Múltiplos P/U (x) 19.8 25.1 28.8 19.8 VE/EBITDA (x) 9.5 8.6 7.5 6.9 P/VL (x) 2.6 2.4 2.2 2.2 Aspectos Relevantes del 2T09 Femsa Cerveza Los ingresos totales aumentaron 6.7% AsA a Ps11,880 millones (4.5% por debajo de nuestros estimados). México representó 74.4% de los ingresos totales de la división cerveza, Brasil 13.2% y exportaciones 12.3%. En México, los ingresos crecieron 3.2% AsA, reflejando un incremento en precios por hectolitro de 9.7% AsA realizado en el 2T09. Sin embargo, el volumen de ventas disminuyó 5.9% AsA, por debajo de nuestra expectativa de -4.0% AsA. La caída en sus volúmenes respondió a la debilidad del consumidor en el norte del país, donde se encuentran los principales mercados de la compañía, así como a la estrategia de Grupo Modelo de incrementar el tamaño de la presentación de Corona. El débil comportamiento que mostraron los volúmenes de cerveza en el trimestre, ocasionó una pérdida de participación de mercado frente a su principal competidor, GModelo, pasando de una participación de mercado de 44.5% a 43%. En nuestra opinión, el escenario económico sigue débil y Femsa tendrá que realizar una intensa labor de promoción y mercadotecnia con sus principales marcas para poder recuperar la participación de mercado perdida en el trimestre. En Brasil, los ingresos aumentaron 0.5% AsA resultado de un incremento de 9.7% en el precio por hectolitro. El incremento en precios no fue seguido por sus principales competidores, lo que ocasionó una caída de 8.4% en volúmenes. Para la segunda mitad del año, esperaríamos que la empresa realice algunos ajustes en el desempeño de sus marcas con el fin de mejorar su desempeño. En la parte de exportación, los ingresos aumentaron 36.7% AsA beneficiados de la depreciación del peso frente al dólar, luego de que el precio por hectolitro en dólares aumentó 3.7%. El volumen de exportación se incrementó 2.4% AsA apoyado por el desempeño positivo de la marca Dos Equis y la optima ejecución de su principal distribuidor, Heineken, que continúa reflejando buenos resultados. El margen bruto de la división cerveza retrocedió 220 puntos a 53.5%, resultado de un incremento en costos de materias primas, particularmente en granos, y del efecto de la depreciación del peso y el real frente al dólar de aproximadamente 28% y 23%, respectivamente. El EBITDA creció 2.6% para ubicar el margen en 24.6%, un retroceso de 100pb. Estimamos que para la segunda mitad del año, la baja en los precios de algunas materias primas como el aluminio y una menor base de comparación en los costos Jul-30-09 Pág - 2 - Análisis Fundamental Reporte Trimestral de los insumos denominados en dólares apoyarán un mejor desempeño en el margen bruto. Femsa Comercio (OXXO) Los ingresos totales de la división aumentaron 13.3% AsA a Ps13,554 millones, debido principalmente a la apertura de 168 unidades durante el trimestre. Al cierre de la primera mitad del año, la empresa ha realizado 269 aperturas de las 850 unidades que tiene planeadas al cierre de 2009. Las ventas mismas tiendas (VMT) crecieron 0.5% durante el trimestre, frente a una caída de 1.5% AsA que registraron las cadenas de tiendas especializadas en el mismo periodo, según reportan cifras de la Asociación Nacional de Tiendas de Autoservicios (Antad) El margen bruto se ubicó en 31.9%, un avance de 170 puntos base, reflejando una mejor negociación con sus proveedores y mayores eficiencias de logística en inventarios. Los mayores gastos de publicidad fueron compensados con las iniciativas de contención de gastos por tienda, para que al final se reportara un crecimiento de 36% en el EBITDA y un avance de 180 pb en el margen a 10.5%. Para el resto del año estimamos que Oxxo continuará mostrando un buen desempeño en margen bruto, apalancando la relación con sus proveedores, así como por mayores eficiencias de tipo logístico y de distribución entre cada una de sus tiendas. Adicionalmente, la compañía continuará con su plan de contención de gastos por cada unidad. Coca Cola Femsa (KOF) Los ingresos de KOF en el 2T09 crecieron 30.4% AsA, donde alrededor de la mitad fue orgánico y la otra parte provino de las recientes adquisiciones (Remil en Brasil y Brisa en Colombia). En el crecimiento orgánico destacó la contribución de las nuevas líneas de negocio (Jugos del Valle) y el incremento en precios. Durante el trimestre, KOF registró un crecimiento en volúmenes de 9.8% AsA, (6.8% sin considerar a Remil). Los volúmenes de México aumentaron 6.6% AsA, (vs 4% estimado), el más alto de los últimos tres años. Latincentro ( Colombia, Venezuela, Guatemala, Nicaragua, Costa Rica y Panamá) creció 10.0% AsA (vs 6.6% estimado) y Mercosur (Brasil y argentina) 18.2% AsA (vs 10% esperado). A nivel consolidado, el margen bruto retrocedió 90 pb, a 47.3% afectado por un mayor costo del endulzante, así como por el efecto cambiario de las materias primas denominada en dólares y los mayores costos de la integración de Remil. La caída en el precio de la resina (PET) compensó la contracción del margen bruto. El EBITDA durante el trimestre creció 16.1% AsA, afectado por los mayores costos y gastos reportados en el trimestre. El margen EBITDA retrocedió 230pb AsA a 18.8%. Esperamos que KOF siga reportando sólidos crecimientos en ingresos, motivado por una mejor ejecución de sus presentaciones, lanzamiento de nuevas líneas de negocio y otros territorios. En la parte de costos, estimamos una mayor presión por el alza en los costos de algunas materias primas, como el azúcar. Jul-30-09 Pág - 3 - Análisis Fundamental Reporte Trimestral OTROS PUNTOS RELEVANTES La inversión en las inversiones racionalización contrarrestaron mayor ritmo en activo fijo en el 2T09 fue de Ps2,787 millones, una cuarta parte de programadas para el año, estimadas en Ps11,500 millones. La y reprogramación de algunas inversiones en FEMSA Cerveza, las inversiones de manufactura en Coca-Cola FEMSA, así como un la apertura de tiendas en FEMSA Comercio. Durante el trimestre, la deuda neta disminuyó Ps1,328 millones a Ps30,987 millones. La razón de deuda neta a EBITDA se ubicó en 0.9 veces desde el 1.1x reportado en el trimestre anterior. Actualmente la compañía cotiza a un múltiplo VE/EBITDA conocido de 8.3x, al incorporar los resultados al 2T09 el múltiplo se abarata a 8.1x. Resumen Financiero Datos de Balance Jun 09 Activo 196,441 Efectivo 17,702 Mar 09 189,872 12,507 Pasivo Total 93,919 93,097 Deuda Total 49,577 48,233 Resultados Trimestrales Ventas 2T08 ∆ 48,179 40,564 18.8% EBITDA 9,168 8,032 14.1% Utilidad Operativa 6,787 5,847 16.1% Utilidad Neta 2,505 2,496 0.3% Margen EBITDA (%) 19.0% 19.8% 14.1% 14.4% 5.2% 6.2% C. Mayoritario 72,337 68,239 Margen Operativo (%) C. Minoritario 30,184 28,537 Margen Neto (%) Jul-30-09 2T09 Pág - 4 - Análisis Fundamental Reporte Trimestral Certificación de los Analistas. Nosotros, Pablo Duarte de León, Marissa Garza Ostos, Marisol Huerta Mondragón, Georgina Muñiz Sánchez, Alfonso Salazar Herrera y Rogelio Urrutia Camacho certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir ni podrán celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. Casa de Bolsa Banorte, en el transcurso de los últimos doce meses, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: SARE. Actividades de las áreas de negocio durante los próximos tres meses Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o mas de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: ICH, CEMEX, GMEXICO, CIDMEGA. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Grupo Financiero Banorte, funge con alguno de dichos caracteres en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión La Recomendación de Inversión está relacionada con el Rendimiento Total estimado del valor para los próximos doce meses. El rendimiento total requerido para una recomendación dada depende del nivel de RIESGO de cada acción. En la siguiente tabla se muestran los parámetros que se utilizaron como referencia para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros son una referencia por lo que se aplican con cierta holgura a discreción del analista. Los parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que destacan, el nivel de las tasas de interés y la expectativa en cuanto a su comportamiento futuro, así como también, la tendencia y volatilidad de los mercados de capitales: Riesgo Bajo Medio Alto COMPRA >13.5% >16.5% >19.5% MANTENER <13.5% > 9.0% < 16.5% > 11% < 19.5% > 13% VENTA <9.0% <11% <13% Rendimiento Para la definición del riesgo se han considerado al menos los siguientes cuatro factores: 1) La volatilidad del precio de la acción. 2) La bursatilidad de la acción, 3) la fortaleza financiera de la empresa emisora y 4) la opinión de participantes en el mercado. Con estos cuatro factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a alteraciones y cambios sin previo aviso; Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Sin previa autorización escrita por parte de Casa de Bolsa Banorte, Grupo Financiero Banorte, este documento no puede fotocopiarse, no puede ser citado, ni divulgado, ni utilizado, ni reproducido total o parcialmente. Jul-30-09 Pág - 5 -