Femsa3T11

Anuncio

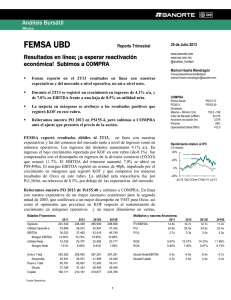

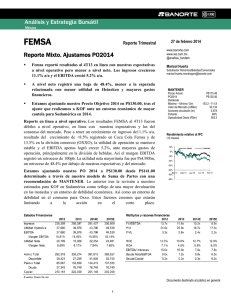

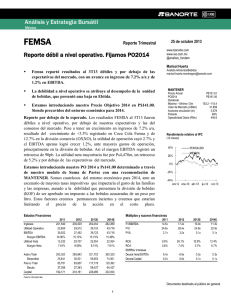

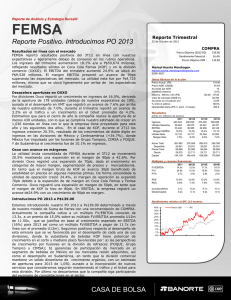

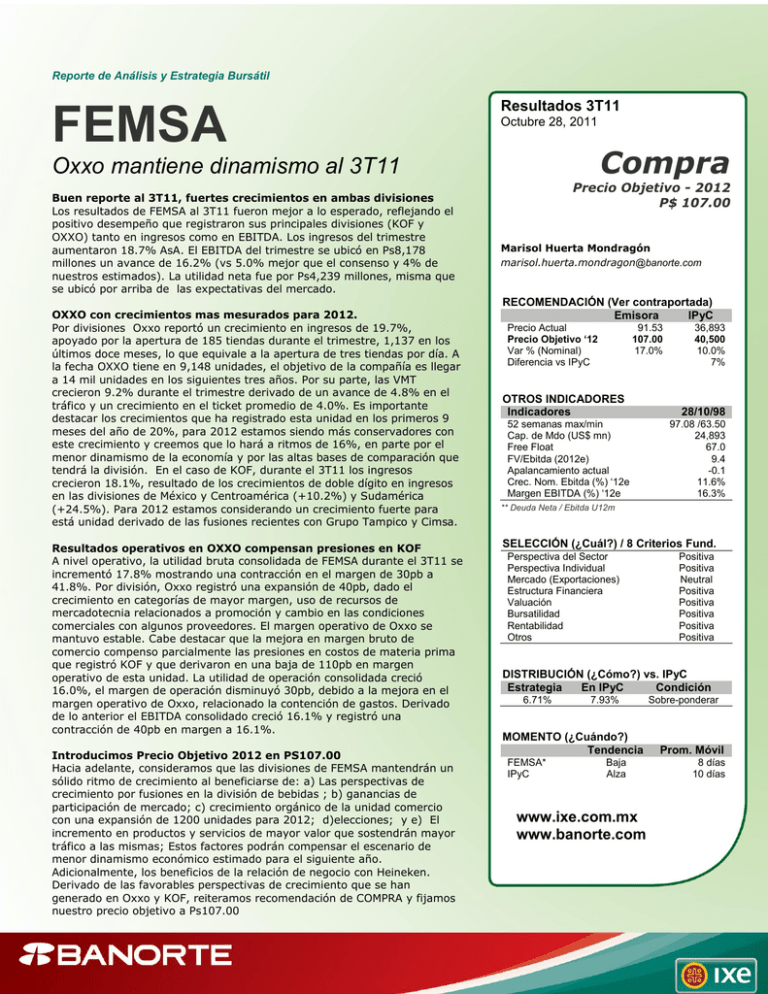

Reporte de Análisis y Estrategia Bursátil FEMSA Resultados 3T11 Octubre 28, 2011 Compra Oxxo mantiene dinamismo al 3T11 Buen reporte al 3T11, fuertes crecimientos en ambas divisiones Los resultados de FEMSA al 3T11 fueron mejor a lo esperado, reflejando el positivo desempeño que registraron sus principales divisiones (KOF y OXXO) tanto en ingresos como en EBITDA. Los ingresos del trimestre aumentaron 18.7% AsA. El EBITDA del trimestre se ubicó en Ps8,178 millones un avance de 16.2% (vs 5.0% mejor que el consenso y 4% de nuestros estimados). La utilidad neta fue por Ps4,239 millones, misma que se ubicó por arriba de las expectativas del mercado. OXXO con crecimientos mas mesurados para 2012. Por divisiones Oxxo reportó un crecimiento en ingresos de 19.7%, apoyado por la apertura de 185 tiendas durante el trimestre, 1,137 en los últimos doce meses, lo que equivale a la apertura de tres tiendas por día. A la fecha OXXO tiene en 9,148 unidades, el objetivo de la compañía es llegar a 14 mil unidades en los siguientes tres años. Por su parte, las VMT crecieron 9.2% durante el trimestre derivado de un avance de 4.8% en el tráfico y un crecimiento en el ticket promedio de 4.0%. Es importante destacar los crecimientos que ha registrado esta unidad en los primeros 9 meses del año de 20%, para 2012 estamos siendo más conservadores con este crecimiento y creemos que lo hará a ritmos de 16%, en parte por el menor dinamismo de la economía y por las altas bases de comparación que tendrá la división. En el caso de KOF, durante el 3T11 los ingresos crecieron 18.1%, resultado de los crecimientos de doble dígito en ingresos en las divisiones de México y Centroamérica (+10.2%) y Sudamérica (+24.5%). Para 2012 estamos considerando un crecimiento fuerte para está unidad derivado de las fusiones recientes con Grupo Tampico y Cimsa. Resultados operativos en OXXO compensan presiones en KOF A nivel operativo, la utilidad bruta consolidada de FEMSA durante el 3T11 se incrementó 17.8% mostrando una contracción en el margen de 30pb a 41.8%. Por división, Oxxo registró una expansión de 40pb, dado el crecimiento en categorías de mayor margen, uso de recursos de mercadotecnia relacionados a promoción y cambio en las condiciones comerciales con algunos proveedores. El margen operativo de Oxxo se mantuvo estable. Cabe destacar que la mejora en margen bruto de comercio compenso parcialmente las presiones en costos de materia prima que registró KOF y que derivaron en una baja de 110pb en margen operativo de esta unidad. La utilidad de operación consolidada creció 16.0%, el margen de operación disminuyó 30pb, debido a la mejora en el margen operativo de Oxxo, relacionado la contención de gastos. Derivado de lo anterior el EBITDA consolidado creció 16.1% y registró una contracción de 40pb en margen a 16.1%. Introducimos Precio Objetivo 2012 en PS107.00 Hacia adelante, consideramos que las divisiones de FEMSA mantendrán un sólido ritmo de crecimiento al beneficiarse de: a) Las perspectivas de crecimiento por fusiones en la división de bebidas ; b) ganancias de participación de mercado; c) crecimiento orgánico de la unidad comercio con una expansión de 1200 unidades para 2012; d)elecciones; y e) El incremento en productos y servicios de mayor valor que sostendrán mayor tráfico a las mismas; Estos factores podrán compensar el escenario de menor dinamismo económico estimado para el siguiente año. Adicionalmente, los beneficios de la relación de negocio con Heineken. Derivado de las favorables perspectivas de crecimiento que se han generado en Oxxo y KOF, reiteramos recomendación de COMPRA y fijamos nuestro precio objetivo a Ps107.00 Precio Objetivo - 2012 P$ 107.00 Marisol Huerta Mondragón [email protected] RECOMENDACIÓN (Ver contraportada) Emisora IPyC Precio Actual Precio Objetivo ‘12 Var % (Nominal) Diferencia vs IPyC 91.53 107.00 17.0% OTROS INDICADORES Indicadores 52 semanas max/min Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2012e) Apalancamiento actual Crec. Nom. Ebitda (%) ‘12e Margen EBITDA (%) ‘12e 36,893 40,500 10.0% 7% 28/10/98 97.08 /63.50 24,893 67.0 9.4 -0.1 11.6% 16.3% ** Deuda Neta / Ebitda U12m SELECCIÓN (¿Cuál?) / 8 Criterios Fund. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Rentabilidad Otros Positiva Positiva Neutral Positiva Positiva Positiva Positiva Positiva DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición 6.71% 7.93% MOMENTO (¿Cuándo?) Tendencia FEMSA* IPyC Baja Alza www.ixe.com.mx www.banorte.com Sobre-ponderar Prom. Móvil 8 días 10 días Nota de Empresa La utilidad neta por operaciones continuas se incrementó 16.6% a 5,896 millones incorporando la participación del 20% de FEMSA en la utilidad neta de Heineken reflejando el efecto neto de i) una ganancia en la fluctuación cambiaria derivada del efecto de la devaluación del Peso Mexicano con respecto a nuestra posición en caja denominada en Dólares Americanos, ii) un crecimiento en la utilidad de operación comparable, iii) un cambio de otros ingresos a otros gastos debido a una base de comparación desfavorable en el 3T10, donde se registraron ciertas partidas extraordinarias incluyendo la venta de la marca Mundet a The Coca-Cola Company, y iv) a la variación de la participación del 20% en la utilidad neta de Heineken del 3T11, relativa al dato reportado en el 3T10. La tasa efectiva de impuestos de las operaciones continuas fue 26.4% en el 3T11 comparada con 29.8% del 3T10.. La inversión en activo fijo disminuyó a Ps2,928 millones de pesos en el 3T11, debido a que KOF redujo su inversión en proyectos relacionados con capacidad en comparación al mismo trimestre del año anterior. Concepto 3T11 3T10 Var % 3T11e Var % vs Estim. Ventas Utilidad de Operación 50,807 42,782 18.8% 48,885 3.93% 4.16% 6,459 5,567 16.0% 6,201 Ebitda 8,179 7,040 16.2% 7,795 4.93% Utilidad Neta 4,239 3,940 7.6% 3,514 20.63% Margen Operativo 12.7% 13.0% -30pb 12.7% 0pb Margen Ebitda 16.1% 16.5% -40pb 15.9% 20pb 1.18 1.10 7.3% 0.98 20.4% UPA Valuación y P.O. 2012 en Ps107.00 Estamos fijando nuestro precio objetivo 2012 para las acciones de FEMSA en Ps107.00. En nuestra opinión, FEMSA seguirá generando valor derivado del buen desempeño que estimamos para KOF y Oxxo (crecimiento de 17% en EBITDA para 2012, respectivamente), y de así como de la continua expansión en la división Comercial. Nuestro precio fue calculado utilizando una metodología de suma de partes, mostrando el valor teórico de cada división de acuerdo con nuestros estimados para 2012. Suma de partes Con base en una metodología por suma de partes, llegamos a un valor estimado para las acciones de FEMSA de Ps107.00. Nuestro ejercicio toma en consideración nuestros estimados para 2012 para Oxxo y KOF, así como la participación de 20% en Heineken participación de 20% en Heineken. Precio objetivo por SoP (considerando nuestros estimados para 2012). Cifras en m illones de pesos Acciones HEINEKEN N.V. HEINEKEN HOLDING PO 2012* € 42.0 € 40.0 72.18 43.02 1.35000 Precio mercado (US$) Precio mercado (Ps) $4,365.4 $2,478.0 $6,843.4 13.0 Valor Empresa $56,750.8 $32,213.4 $88,964.2 88,964 Subsidiaria VE/EBITDA EBITDA 2012 9.8x 14.5x 27,276 9,703 Coca-Cola FEMSA (KOF) FEMSA Comercio (Oxxo) Participación FEMSA EBITDA ajustado 12M 53% 100% 14,456 9,703 Descuento 10% Total FEMSA Efectivo Deuda neta KOF Valor de mercado Acciones en circulación Precio teórico por acción Femsa: Precio teórico considerando nuestros estimados 2012 *PO. C onsenso de mercado Thomson Reuters Es importante mencionar que llegamos a este valor considerando lo siguiente: 2 Valor Empresa 141,672 140,694 282,365 28,237 254,129 35,386 3,657 382,136 3,578 Ps 106.79 Nota de Empresa a) Para determinar el valor de la inversión en Heineken consideramos el precio objetivo del consenso del mercado de €42.0 para Heineken N.V. y de €40.00 para la Heineken Holding, asumiendo una paridad de euro/ US dólar de US$1.42 para el cierre de 2010 (con base en estimados del mercado). El precio objetivo nos parece razonable tomando en consideración el incremento que tendrá Heineken a nivel de ingresos y de utilidad operativa al consolidar las operaciones de Femsa Cerveza. a) En el caso de KOF asumimos un múltiplo VE/EBITDA de 9.8x, similar al que cotiza actualmente la acción. En nuestra opinión, a pesar de que KOF se paga por a en el que se observa un premio de 18% con respecto al promedio de la empresa en los últimos 3 años, pero con un descuento de 10% con respecto al múltiplo actual y que justificamos en base a la generación de EBITDA que estimamos generará la empresa tras la consolidación de Grupo Tampico y Cimsa, mismas que en la medida que maduren consideramos representaran mejora en márgenes de rentabilidad, y por consiguiente de mejor nivel de valuación. Creemos que aún hay valor una vez que hasta el momento, las sinergias estimadas por estas operaciones ascienden a Ps$540 millones, en un lapso de 2 años. b) En el caso de FEMSA Comercio empleamos un múltiplo VE/EBITDA de 14.0x, el cual corresponde a la mediana del sector en México estimada para el siguiente año. Es importante señalar que estamos asumiendo un múltiplo conservador para determinar el valor de Oxxo, particularmente tomando en cuenta que la empresa crecerá en términos de EBITDA muy por arriba de la media del sector a un ritmo de 17%. Además, es importante destacar que no le estamos asignando valor a las operaciones en Colombia, ni a la posible participación de este negocio en otros mercados, donde recientemente se ha rumorado a Brasil con algún socio en la región. c) Finalmente, aplicamos un descuento de 10% por conglomerado, sólo para KOF y Oxxo, que serían las unidades que controla. El descuento es en línea con el que ha operado después de que se dio a conocer la operación con Heineken. Expectativas de resultados 2012 Coca-Cola Femsa (KOF) En base a nuestros estimados esperamos crecimientos en ingresos de 13.0% y 17.0% para 2012, favorecidos por la consolidación de las adquisiciones (Grupo Tampico y CIMSA), así como por la innovación derivada de la plataforma del crecimiento orgánico de “Jugos del Valle”. En volúmenes esperamos un aumento de 21% en México, Un ritmo de crecimiento más acelerado por las adquisiciones recientes, le permitirá a KOF continuar expandir el portafolio de productos a los nuevos territorios. En cuanto a precios en el caso de México los vemos en línea con la inflación (3.6% 2012).Consideramos que en Sudamérica el precio deberá rondar los niveles de doble digito acorde a la tendencia que han mostrado las altas inflaciones en países como Argentina y Venezuela. Utilidad Operativa y Ebitda: Con base a nuestras cifras para 2012 anticipamos un crecimiento en Ebitda de 17.0%. Esperamos un incremento de 16% en la Utilidad Operativa, estimando ya las sinergias (Ps540 millones) derivadas de la adquisición de las operaciones de Grupo Tampico y de Cimsa está ultima comenzamos a integrar a partir del siguiente año. Consideramos que a nivel de costos, estimamos presiones en insumos como azúcar y PET. Las presiones en costos y gastos derivaran en una contracción en margen EBITDA de 30pb a 20.1%. A nivel neto, consideramos una tasa de impuestos en promedio de 30% estimamos una utilidad de Ps12,761 millones. Estimamos que las inversiones para 2012 sería cercanas a los US$580 millones similares a las realizadas en 2011 y que representan el 5% de las ventas. 3 Nota de Empresa Coca Cola Femsa (KOF) Estado de Resultados (2007 – 2013e) (millones de pesos) Concepto Ventas Netas Costo de Ventas Resultado Bruto Gastos Operativos EBITDA dep´n y amort Utilidad Operativa CIF Utilidad antes de Impuestos ISR y PTU Resultado Neto 2007 69,251 35,881 33,370 21,923 14,433 2,987 11,447 306 10,439 3,635 6,608 2008 2009e 82,976 102,767 43,895 54,952 39,081 47,815 25,385 31,980 17,117 19,746 3,422 3,911 13,695 15,835 3,552 1,373 8,312 13,013 3,149 4,835 4,934 7,730 2010 103,456 55,534 47,922 30,843 21,022 3,943 17,079 1,228 14,559 4,260 9,800 2011e 2012e 2013e 120,205 135,867 151,272 64,845 72,753 80,831 55,360 63,113 70,441 36,042 40,545 45,122 24,535 27,276 30,773 5,217 4,708 5,454 19,318 22,568 25,319 1,058 1,087 967 16,776 20,086 22,871 5,575 6,801 7,749 10,635 12,761 14,526 Fuente: Estimaciones Casas de Bolsa Banorte. Femsa Comercio La cadena de tiendas de conveniencia registrará un crecimiento de 16.6% en ingresos en 2012, derivado del mayor crecimiento en unidades (estimamos 1200 tiendas, tres por día), y a un incremento de 5.5% en VMT, de acuerdo a nuestros estimados. Creemos que la compañía podría comenzar a delinear una estrategia más agresiva de expansión no sólo para Colombia, sino para otros mercados en Latinoamérica, aprovechando las sinergias que puede establecer Heineken en países como Brasil y Argentina. El margen bruto de la división comercio llegará a 34.4%, 30pb arriba del obtenido en 2011. El margen bruto se verá beneficiado por mejores precios obtenidos a través de un mayor volumen de compras, al seguir incrementando el número de unidades. Así como a la implementación de sistemas de logística en los centros de distribución, que ha beneficiado la rentabilidad por tienda al disminuir los tiempos de inventario y las pérdidas por desabasto, al crecimiento de categorías con mayores márgenes, entre otros. Derivado del mejoramiento en costos y al mayor control de gastos administrativos y de mercadotecnia, estimamos un crecimiento de 17.6% a nivel del EBITDA de Oxxo, una expansión de 20pb en margen a 11.1%. Femsa Estado de Resultados (2007 – 2013e) (Millones de Pesos) Concepto Ventas Netas Costo de Ventas Resultado Bruto Gastos Operativos EBITDA dep´n y amort Utilidad Operativa CIF Utilidad antes de Impuestos ISR y PTU Resultado Neto Fuente: Femsa y Estimaciones Casas de Bolsa Banorte. 4 2007 2008 % 2009 % 2010 2011 2012 % 147,556 168,022 160,251 169,702 194,291 223,263 79,801 90,398 92,313 98,732 113,340 130,194 67,755 77,623 67,938 70,970 80,951 93,069 48,186 54,939 46,808 48,441 55,420 63,006 27,804 31,682 26,632 28,416 32,622 36,397 8,235 8,998 5,503 5,888 7,091 6,335 19,569 22,684 21,130 22,529 25,531 30,063 1,386 6,825 2,627 2,153 1,453 490 16,886 13,485 16,758 23,632 26,576 33,688 5,503 5,141 4,959 5,671 9,033 14,863 7,958 5,774 9,908 40,251 12,743 15,033 2013 253,683 147,769 105,914 71,749 42,205 8,040 34,165 533 37,934 16,741 16,798 Nota de Empresa Desplegado del analista y accesos importantes del informe: Los analistas mencionados en este informe certifican por este medio que: 1) Todas las opiniones reflejan exactamente sus opiniones personales sobre los valores o emisores - empresas; y 2) No hay parte de remuneración asociada con sus ingresos relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su análisis u opinión. Las recomendaciones de inversión se realizan en función de la expectativa de Banorte-Ixe Casa de Bolsa para el precio objetivo a fin del año en curso y cambia para el año siguiente en los meses de octubre salvo indicaciones específicas. Las recomendaciones en acciones a partir del rendimiento en la moneda de cada país son: Compra rendimiento superior a 20%); Neutral rendimiento entre el 5% a 20%) y Venta rendimiento menor a 5%. Directorio Directorio de Análisis de Análisis René Pimentel Ibarrola Director General de Desarrollo de Negocio y Análisis [email protected] (55) 5268 - 9004 Análisis Económico Delia Paredes Directora Ejecutiva Analisis y Estrategia [email protected] (55) 5268 - 1694 Katia Goya Subdirector Economía Internacional [email protected] (55) 1670 - 1821 Alejandro Padilla Subdirector Estrategia Gubernamental [email protected] (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión [email protected] (55) 5268 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio [email protected] (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional [email protected] (55) 1670 - 2972 Julia Baca Gerente Economía Internacional [email protected] (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional [email protected] (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) [email protected] (55) 1670 - 2220 Francisco Rivero Analista [email protected] (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) [email protected] (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia [email protected] (55) 1670 - 2967 Carlos Hermosillo Subdirector—Cemento / Vivienda [email protected] (55) 5268 - 9924 Manuel Jiménez Subdirector—Telecomunicaciones / Medios [email protected] (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas [email protected] (55) 5268 - 9967 Marisol Huerta Alimentos / Bebidas [email protected] (55) 5268 - 9927 Rodrigo Heredia Siderúrgico / Minero [email protected] (55) 5268 - 9000 x 48029 Raquel Moscoso Comercio / Químico [email protected] (55) 5268 - 9000 x 48028 Idalia Yanira Céspedes Construcción [email protected] (55) 5268 - 9000 x 48227 José Itzamna Espitia Aeropuertos [email protected] (55) 5268 - 9000 x 48066 Daniel Sánchez Edición Bursátil [email protected] (55) 5268 - 9000 x 48374 Análisis Bursátil Análisis Deuda Corporativa Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9804 Tania Abdul Massih Analista Deuda Corporativa [email protected] (55) 5004 - 1405 Hugo Armando Gómez Solís Analista Deuda Corporativa [email protected] (55) 5004 - 1340 Héctor Gustavo Castañeda Analista Deuda Corporativa [email protected] (55) 5268 - 9937 Luciana Gallardo Lomelí Analista Deuda Corporativa [email protected] (55) 5268 – 9931 Marcos Ramírez Director General Banca Mayorista [email protected] (55) 5268 - 1659 Enrique Castillo Director General Banca Mayorista [email protected] (55) 5268 - 9902 Luis Pietrini Director General Banca Patrimonial [email protected] (55) 5004 - 1453 Patricio Rodríguez Director General Banca Privada y Gestión de Activos [email protected] (55) 5268 - 9987 Armando Rodal Director General Corporativo y Empresas [email protected] (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional [email protected] (55) 5004 - 1454 Carlos Martínez Director General Banca de Gobierno [email protected] (55) 5268 - 1683 Banca Mayorista 5