Femsa4T12

Anuncio

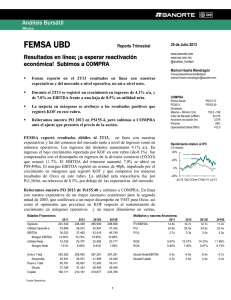

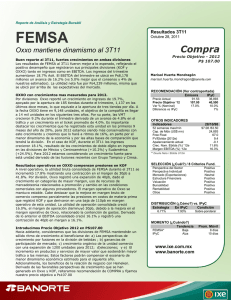

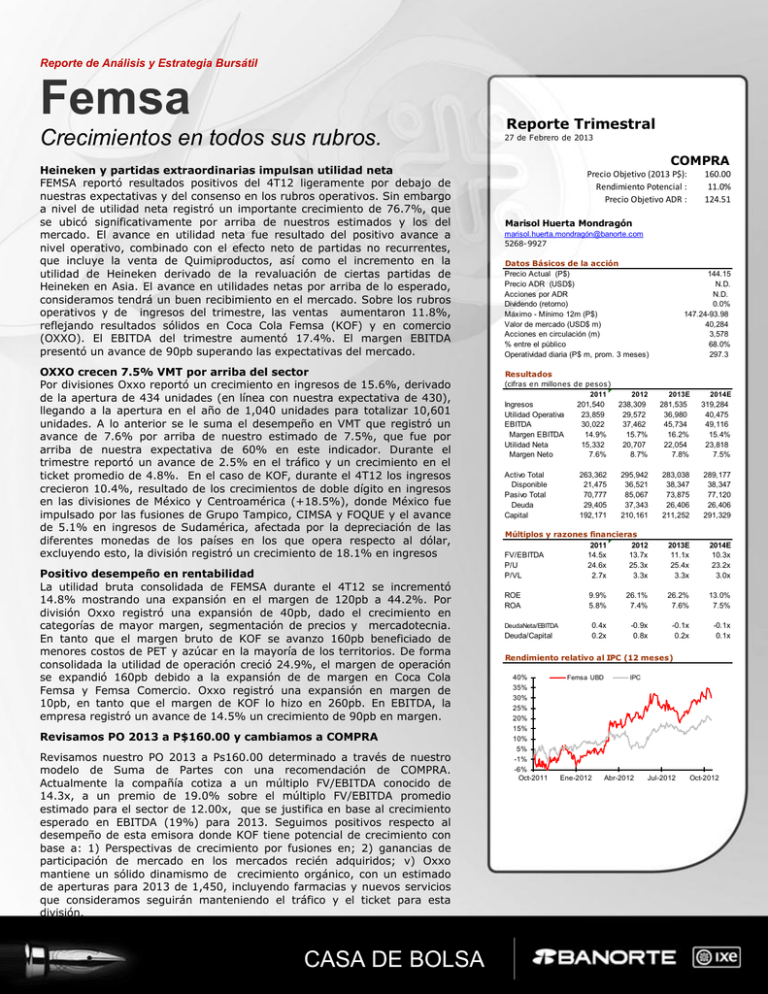

Reporte de Análisis y Estrategia Bursátil Femsa Crecimientos en todos sus rubros. Heineken y partidas extraordinarias impulsan utilidad neta FEMSA reportó resultados positivos del 4T12 ligeramente por debajo de nuestras expectativas y del consenso en los rubros operativos. Sin embargo a nivel de utilidad neta registró un importante crecimiento de 76.7%, que se ubicó significativamente por arriba de nuestros estimados y los del mercado. El avance en utilidad neta fue resultado del positivo avance a nivel operativo, combinado con el efecto neto de partidas no recurrentes, que incluye la venta de Quimiproductos, así como el incremento en la utilidad de Heineken derivado de la revaluación de ciertas partidas de Heineken en Asia. El avance en utilidades netas por arriba de lo esperado, consideramos tendrá un buen recibimiento en el mercado. Sobre los rubros operativos y de ingresos del trimestre, las ventas aumentaron 11.8%, reflejando resultados sólidos en Coca Cola Femsa (KOF) y en comercio (OXXO). El EBITDA del trimestre aumentó 17.4%. El margen EBITDA presentó un avance de 90pb superando las expectativas del mercado. OXXO crecen 7.5% VMT por arriba del sector Por divisiones Oxxo reportó un crecimiento en ingresos de 15.6%, derivado de la apertura de 434 unidades (en línea con nuestra expectativa de 430), llegando a la apertura en el año de 1,040 unidades para totalizar 10,601 unidades. A lo anterior se le suma el desempeño en VMT que registró un avance de 7.6% por arriba de nuestro estimado de 7.5%, que fue por arriba de nuestra expectativa de 60% en este indicador. Durante el trimestre reportó un avance de 2.5% en el tráfico y un crecimiento en el ticket promedio de 4.8%. En el caso de KOF, durante el 4T12 los ingresos crecieron 10.4%, resultado de los crecimientos de doble dígito en ingresos en las divisiones de México y Centroamérica (+18.5%), donde México fue impulsado por las fusiones de Grupo Tampico, CIMSA y FOQUE y el avance de 5.1% en ingresos de Sudamérica, afectada por la depreciación de las diferentes monedas de los países en los que opera respecto al dólar, excluyendo esto, la división registró un crecimiento de 18.1% en ingresos Positivo desempeño en rentabilidad La utilidad bruta consolidada de FEMSA durante el 4T12 se incrementó 14.8% mostrando una expansión en el margen de 120pb a 44.2%. Por división Oxxo registró una expansión de 40pb, dado el crecimiento en categorías de mayor margen, segmentación de precios y mercadotecnia. En tanto que el margen bruto de KOF se avanzo 160pb beneficiado de menores costos de PET y azúcar en la mayoría de los territorios. De forma consolidada la utilidad de operación creció 24.9%, el margen de operación se expandió 160pb debido a la expansión de de margen en Coca Cola Femsa y Femsa Comercio. Oxxo registró una expansión en margen de 10pb, en tanto que el margen de KOF lo hizo en 260pb. En EBITDA, la empresa registró un avance de 14.5% un crecimiento de 90pb en margen. Revisamos PO 2013 a P$160.00 y cambiamos a COMPRA Revisamos nuestro PO 2013 a Ps160.00 determinado a través de nuestro modelo de Suma de Partes con una recomendación de COMPRA. Actualmente la compañía cotiza a un múltiplo FV/EBITDA conocido de 14.3x, a un premio de 19.0% sobre el múltiplo FV/EBITDA promedio estimado para el sector de 12.00x, que se justifica en base al crecimiento esperado en EBITDA (19%) para 2013. Seguimos positivos respecto al desempeño de esta emisora donde KOF tiene potencial de crecimiento con base a: 1) Perspectivas de crecimiento por fusiones en; 2) ganancias de participación de mercado en los mercados recién adquiridos; v) Oxxo mantiene un sólido dinamismo de crecimiento orgánico, con un estimado de aperturas para 2013 de 1,450, incluyendo farmacias y nuevos servicios que consideramos seguirán manteniendo el tráfico y el ticket para esta división. CASA DE BOLSA Reporte Trimestral 27 de Febrero de 2013 COMPRA Precio Objetivo (2013 P$): Rendimiento Potencial : Precio Objetivo ADR : 160.00 11.0% 124.51 Marisol Huerta Mondragón marisol.huerta.mondragó[email protected] 5268-9927 Datos Básicos de la acción Precio Actual (P$) Precio ADR (USD$) Acciones por ADR Dividendo (retorno) Máximo - Mínimo 12m (P$) Valor de mercado (USD$ m) Acciones en circulación (m) % entre el público Operatividad diaria (P$ m, prom. 3 meses) 144.15 N.D. N.D. 0.0% 147.24-93.98 40,284 3,578 68.0% 297.3 Resultados (cifras en millones de pesos) 2011 2012 2013E 2014E 201,540 23,859 30,022 14.9% 15,332 7.6% 238,309 29,572 37,462 15.7% 20,707 8.7% 281,535 36,980 45,734 16.2% 22,054 7.8% 319,284 40,475 49,116 15.4% 23,818 7.5% 263,362 21,475 70,777 29,405 192,171 295,942 36,521 85,067 37,343 210,161 283,038 38,347 73,875 26,406 211,252 289,177 38,347 77,120 26,406 291,329 Múltiplos y razones financieras 2011 2012 FV/EBITDA 14.5x 13.7x P/U 24.6x 25.3x P/VL 2.7x 3.3x 2013E 11.1x 25.4x 3.3x 2014E 10.3x 23.2x 3.0x ROE ROA Ingresos Utilidad Operativa EBITDA Margen EBITDA Utilidad Neta Margen Neto Activo Total Disponible Pasivo Total Deuda Capital 9.9% 5.8% 26.1% 7.4% 26.2% 7.6% 13.0% 7.5% 0.4x 0.2x -0.9x 0.8x -0.1x 0.2x -0.1x 0.1x DeudaNeta/EBITDA Deuda/Capital Rendimiento relativo al IPC (12 meses) 40% 35% 30% 25% 20% 15% 10% 5% -1% -6% Oct-2011 Femsa UBD Ene-2012 IPC Abr-2012 Jul-2012 Oct-2012 FEMSA —Reporte Trimestral FEMSA resultados 4T12 (millones de pesos) C o nc e pt o 4 T 11 4 T 12 Var % 4 T 12 e Var % vs E C o ns e ns o Var % vs E Ventas Utilidad de Operació n 56,741 63,436 11.8% 68,024 -6.74% 66,340 -4.38% 7,794 9,735 24.9% 9,999 -2.64% 10,621 -8.34% Ebitda 10,096 11,852 17.4% 12,814 -7.51% 12,188 -2.76% Utilidad Neta 5,462 9,681 77.2% 6,745 43.52% 7,080 36.73% M argen Operativo 13.7% 15.3% 1.6pp 14.7% 0.6pp 16.0% -0.7pp M argen Ebitda 17.8% 18.7% +0.9pp 18.8% -0.2pp 18.4% 0.3pp 1.53 2.71 77.2% 1.89 43.1% 1.98 36.6% M á rge ne s UP A Fuente: B ano rte-Ixe Casa de B o lsa Aspectos relevantes del trimestre La inversión en activo fijo alcanzó los P$3,965 millones en el 3T12, reflejando la inversión incremental en Coca Coca-Cola FEMSA, así como la inversión incremental relacionada a la expansión de tiendas en FEMSA Comercio. El balance consolidado al 30 de septiembre de 2012, registró un saldo de efectivo de P$30,0314 millones (US$ 2,335 millones), un incremento de P$2,861 millones (US$ 129.3 millones) comparado con diciembre de 2011. La deuda de corto plazo fue de Ps1,663 millones mientras que la deuda de largo plazo fue de PS25,242 millones. La posición en caja neta fue de P$3,126 millones. Precio objetivo 2013 consideración nuestros estimados para 2013 para Oxxo y KOF, así como la participación de 20% en Heineken participación. FEMSA: Precio objetivo por SoP (considerando nuestros estimados para 2013). Cifras en millones de pesos 1.35000 Acciones PO 2013* HEINEKEN N.V. (HEIA) HEINEKEN HOLDING (HEIO) 72.18 43.02 € 64.0 € 57.0 Precio Precio mercado mercado (Ps) (US$) $6,929.3 $91,466.5 $3,678.2 $48,552.4 $10,607.5 $140,018.9 13.0 Valor Empresa 140,019 Subsidiaria VE/EBITDA KOF OXXO 14.0x 17.5x EBITDA Participación EBITDA 2013 FEMSA ajustado 12M 33,581 11,531 49% 100% 16,421 11,531 Descuento 10% Total FEMSA Efectivo Deuda neta KOF Valor de mercado Acciones en circulación Precio teórico por acción Valor Empresa 229,896 201,793 431,688 43,169 388,519 36,521 6,680 571,739 3,578 Ps 159.78 Femsa: P recio teó rico co nsiderando nuestro s estimado s 2013 Revisamos nuestro PO 2013 a Ps160.00 determinado a través de nuestro modelo de Suma de Partes con una recomendación de COMPRA. Actualmente la compañía cotiza a un múltiplo FV/EBITDA conocido de 14.3x, a un premio de 19.0% sobre el múltiplo FV/EBITDA promedio estimado para el sector de 12.00x, que se justifica en base al crecimiento esperado en EBITDA (19%) para 2013. Seguimos positivos respecto al desempeño de esta emisora donde KOF tiene potencial de crecimiento con base a: 1) Perspectivas de crecimiento por fusiones en; 2) ganancias de participación de mercado en los mercados recién adquiridos; v) Oxxo mantiene un sólido dinamismo de crecimiento orgánico, con un estimado de aperturas para 2013 de 1,450, incluyendo farmacioas y nuevos servicios que consideramos seguirán manteniendo el tráfico y el ticket para esta división. Nuestro precio fue calculado utilizando una metodología de suma de partes, mostrando el valor teórico de cada división de acuerdo con nuestros estimados para el siguiente años. Suma de partes Con base en una metodología por suma de partes, llegamos a un valor estimado para las acciones de FEMSA de Ps159.78. Nuestro ejercicio toma en 2 *P O. Co nsenso de mercado B lo o mberg a) Para determinar el valor de la inversión en Heineken consideramos el precio objetivo del consenso del mercado de €64.0 para Heineken N.V. y de €57.00 para la Heineken Holding, asumiendo una paridad de euro/ US dólar de US$1.40 para el cierre de 2013 (con base en estimados del mercado). El precio objetivo nos parece razonable tomando en consideración el incremento que tendrá Heineken a nivel de ingresos y de utilidad operativa al consolidar las operaciones de Femsa Cerveza. a) En el caso de KOF asumimos un múltiplo VE/EBITDA de 14.0x, similar al que cotiza actualmente la acción. En nuestra opinión y que justificamos en base a la generación de EBITDA que estimamos generará la empresa tras la consolidación de FOQUE, Grupo Tampico y Cimsa, mismas que en la medida que maduren consideramos representaran mejora en márgenes de rentabilidad, y por consiguiente de mejor nivel de valuación. Creemos que aún hay valor una vez que hasta el momento, las sinergias estimadas por estas operaciones ascienden a Ps$9000 millones, en un lapso de 2 años. b) En el caso de FEMSA Comercio empleamos un múltiplo VE/EBITDA de 17.5x, el cual corresponde al Femsa—Reporte trimestral múltiplo estimado a pagar para Walmex el siguiente año. Es importante señalar que estamos asumiendo un múltiplo similar al de Walmex, particularmente tomando en cuenta que la empresa crecerá en términos de EBITDA muy por arriba de la media del sector a un ritmo de 20%. Además, es importante destacar que no le estamos asignando valor a las operaciones en Colombia, ni a la posible participación de este negocio en otros mercados, donde recientemente se ha rumorado a Brasil con algún socio en la región. Oxxo: Principales tiendas de conveniencia en México 12,000 10,601 10,000 8,000 6,000 4,000 c) Finalmente, aplicamos un descuento de 10% por conglomerado, sólo para KOF y Oxxo, que serían las unidades que controla. El descuento es en línea con el que ha operado después de que se dio a conocer la operación con Heineken. 1,400 900 2,000 427 Oxxo* Seven Extra Super city Fuente: Femsa al cierre de 2012 Valuación Relativa VE P/VL P/U Mexico y Sudam erica P / P/U U2013e 2 VE/EBITDA VE/EBITDA 2012 VE/EBITDA 2013e Deuda neta/EBITDA Margen EBITDAe 2013 Margen Operativo e2013 KOFL 34,336.3 4.2 32.2 24.8 16.2x 14.1x 13.0x 0.24 18.9% 15.0% AC* 12,901.3 4.0 30.6 19.7 14.8x 12.6x 11.6x 0.79 19.5% 15.3% FEMSAUBD 41,859.8 3.5 31.6 27.8 15.2x 14.3x 12.2x (0.06) 16.2% 13.1% GMODELO 28,856.2 4.7 32.8 25.9 12.3x 11.9x 10.9x (0.97) 30.1% 25.3% 14.6x 13.2x 11.9x 21.2% 14.6% 15.1x 13.6x 10.8x 17.4% 13.0% 15.1x 13.6x 10.8x 17.4% 13.0% Prom ediio Andina 5,905.9 4.8 23.5 18.5 Prom edio 0.5 Estados Unidos KO 187,797.8 5.2 19.2 16.5 14.7x 13.3x 12.4x 1.3 26.6% 22.4% CCE 12,610.8 3.7 15.7 12.3 10.0x 9.0x 8.5x 2.2 15.7% 11.5% PEP 138,335.2 5.2 18.5 15.8 11.7x 10.6x 9.9x 1.8 18.0% 13.9% 11,234.9 3.9 14.6 13.1 8.4x 8.5x 8.2x 1.8 22.2% 18.2% 11.2x 10.3x 9.8x 1.7 20.6% 16.5% DR PEPER Prom edio Europa EEEEK 11,999.4 2.5 39.3 18.2 10.6x 9.6x 8.7x 1.9 12.2% 6.8% CCL 16,652.5 5.3 24.0 17.0 13.3x 10.4x 9.7x 1.7 18.5% 13.9% 11.9x 10.0x 9.2x 1.8 15.3% 10.4% Prom edio Asia Coca Cola West 1,994.6 0.7 16.8 5.0x 4.9x 4.5x 0.2 9.5% 3.5% lotte Chilsung Beverage 2,065.7 0.8 #N/A37.7 N/A #N/A N/A 8.6x 8.0x 7.3x 2.6 9.7% 7.6% 3.7 9.5x 10.2x 8.5x 0.3 14.1% 5.6% 7.7x 7.7x 6.8x 11.1% 5.6% Pepsi philipinas 619.5 26.3 31.7 24.1 Fuente; Bloomberg; * millones de dólares Estimados Banorte-Ixe 3 FEMSA —Reporte Trimestral FEMSA Cifras en millones de pesos 2011 2012 4 1 2012 2 2012 3 2012 4 4-12/4-11 4-12/3-12 2011 2012 Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Otros Ingresos (Gastos) Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 56,741 32,318 43.0% 16,629 (275) 7,794 13.7% 10,096 17.8% 53,746 31,811 40.8% 16,722 226 5,213 9.7% 7,158 13.3% 59,585 34,580 42.0% 18,309 (501) 6,696 11.2% 8,888 14.9% 59,675 34,258 42.6% 18,034 76 7,383 12.4% 9,528 16.0% 63,436 35,407 44.2% 18,294 571 9,735 15.3% 11,851 18.7% 12% 10% 6% 3% 10% -307% 25% (16) 637 232 653 653 2,076 9,579 2,370 125 (871) 200 175 1,071 613 627 5,195 1,447 116 18 598 189 580 571 690 6,904 1,456 42 (466) 169 166 635 556 1,788 8,781 2,127 300 (583) 271 250 854 759 5,226 14,949 2,843 56 7,209 12.7% 5,466 9.6% 3,748 7.0% 2,318 4.3% 5,448 9.1% 3,907 6.6% 6,654 11.2% 4,725 7.9% Activo Total Activo Circulante Disponible Cuentas por Cobrar (clientes) Inventarios Activo LP Propiedades, Planta y Equipo 263,362 59,983 25,841 7,833 14,360 203,379 54,562 255,796 n.c. 56,785 n.c. 25,779 n.c. 6,284 n.c. 14,164 n.c. 199,012 n.c. 53,690 n.c. 266,612 59,102 26,438 6,177 14,543 207,509 56,532 Intangibles Impuestos Diferidos Otros Activos LP Pasivo Total Pasivo Circulante Créditos Bancarios Créditos Bursátiles Otros Pasivos con Costo Proveedores Otros Pasivos Circulantes Pasivo LP Créditos Bancarios LP Créditos Bursátiles LP Otros Pasivos con Costo LP Impuestos Diferidos LP Otros Pasivos LP Capital Contable Capital Mayoritario Capital Minoritario 63,030 2,000 2,345 71,191 39,325 2,573 3,000 14 21,475 8,022 31,866 5,049 18,770 14 414 7,620 192,171 144,222 47,948 62,219 n.c. 3,857 n.c. 1,929 n.c. 74,646 n.c. 43,429 n.c. 2,248 n.c. n.c. 0 n.c. 15 19,569 n.c. 18,370 n.c. 31,217 n.c. 5,004 n.c. 18,277 n.c. n.c. 10 907 n.c. 7,020 n.c. 181,151 n.c. 129,921 n.c. 51,230 n.c. 29,420 5,587 23,833 3,578 9,696 10,664 (6,107) (11,338) (2,972) (9,753) Costo Financiero, Neto Ingresos Financieros Intereses Ganados Gastos Financieros Intereses Pagados Participación en Asociadas Utilidad Antes de Impuestos Impuestos Impuestos Diferidos Utilidad Neta Consolidada Margen Utilidad Neta Mayoritaria Margen 1% 652% 32% 201,540 117,244 41.8% 59,812 (625) 23,859 11.8% 30,873 15.3% 238,309 137,009 42.5% 72,073 345 29,572 12.4% 38,025 16.0% 3549% -57% 8% 31% 16% 152% 56% 20% -55% 25% 60% 50% 34% 36% 192% 70% 34% -81% (196) 2,215 1,014 2,411 2,302 4,856 28,519 7,617 99 (1,904) 791 783 2,695 2,506 8,332 36,000 7,949 537 12,106 19.1% 9,661 15.2% 68% 82% 77% 104% 20,901 10.4% 15,332 7.6% 28,051 11.8% 20,707 8.7% 272,032 n.c. 62,307 n.c. 28,490 n.c. 6,347 n.c. 14,795 n.c. 209,724 n.c. 57,063 n.c. 295,942 75,455 36,521 7,221 16,346 220,487 61,649 12% 26% 41% -8% 14% 8% 13% 9% 21% 28% 14% 10% 5% 8% 68,864 3,741 2,445 74,027 40,014 1,910 0 14 21,622 14,002 34,013 7,804 18,776 7 353 7,073 192,585 141,361 51,224 67,888 n.c. 3,036 n.c. 2,699 n.c. 74,138 n.c. 40,542 n.c. 1,663 n.c. n.c. 0 n.c. 15 20,852 n.c. 15,602 n.c. 33,596 n.c. 7,871 n.c. 18,446 n.c. n.c. 4 460 n.c. 6,814 n.c. 197,894 n.c. 146,171 n.c. 51,723 n.c. 67,893 2,028 3,045 85,781 48,516 5,203 3,500 14 24,629 10,122 37,265 13,610 15,031 0 700 7,924 210,161 155,259 54,902 25,553 2,262 23,290 (226) 28,511 1,924 26,587 2,073 28,000 1,678 26,322 (490) 37,358 8,717 28,641 837 5,195 8,343 (1,314) (1,420) (4,095) 1,514 6,957 8,740 (1,797) (2,883) (4,319) (259) 8,759 10,040 (1,927) (4,174) (351) 3,588 15,088 12,705 (3,071) (7,101) 5,348 7,881 17% Balance Pasivo con Costo Corto Plazo Largo Plazo Deuda Neta Flujos (Acumulado) Utilidad Antes de Impuestos Flujo Derivado de Resultados Flujo Derivado de Operaciones Flujo Derivado de Inversiones Flujo Derivado de Financiamiento Incremento de Efectivo Fuente: BMV, Banorte-Ixe. 8% 0% 1% -33% 30% 13% 20% 16% 23% 20% 102% 213% 17% n.a. 0% -4% 15% 18% 26% -35% 17% 11% 170% 73% -20% -19% -99% -96% 69% 52% 4% 16% 9% 6% 8% 6% 15% 6% FEMSA—Reporte trimestral Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Víctor Hugo Cortes, Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Juan Ignacio Neri, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte. 5 FEMSA—Reporte trimestral Directorio de Análisis Gabriel Casillas Olvera Director General Análisis Económico [email protected] (55) 4433 - 4695 Delia Paredes Directora Ejecutiva Análisis y Estrategia [email protected] (55) 5268 - 1694 Katia Goya [email protected] (55) 1670 - 1821 [email protected] (55) 1103 - 4043 Jorge Alejandro Quintana Subdirector Economía Internacional Subdirector Estrategia de Renta Fija y Tipo de Cambio Subdirector de Gestión [email protected] (55) 4433 - 4603 Juan Carlos Alderete Gerente Estrategia Tipo de Cambio [email protected] (55) 1103 - 4046 Alejandro Cervantes Gerente Economía Nacional [email protected] (55) 1670 - 2972 Julia Baca Gerente Economía Internacional [email protected] (55) 1670 - 2221 Livia Honsel Gerente Economía Internacional [email protected] (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) [email protected] (55) 1670 - 2220 Francisco Rivero Analista [email protected] (55) 1103 - 4000 x 2612 Lourdes Calvo Analista (Edición) [email protected] (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia [email protected] (55) 1670 - 2967 Julieta Alvarez Asistente Dirección Ejecutiva [email protected] (55) 5268 - 1613 Carlos Hermosillo Subdirector—Cemento / Vivienda [email protected] (55) 5268 - 9924 Manuel Jiménez Subdirector—Telecomunicaciones / Medios [email protected] (55) 5004 - 1275 Victor Hugo Cortes Análisis Técnico [email protected] (55) 5004 - 1231 Marissa Garza Financiero / Minería / Químico [email protected] (55) 5004 - 1179 Marisol Huerta Alimentos / Bebidas/Comerciales [email protected] (55) 5268 - 9927 José Itzamna Espitia Aeropuertos / Infraestructura [email protected] (55) 5004 - 5144 María de la Paz Orozco Analista [email protected] (55) 5268 - 9962 Análisis Económico Alejandro Padilla Análisis Bursátil Análisis Deuda Corporativa Tania Abdul Massih Subdirector Deuda Corporativa [email protected] (55) 5004 - 1405 Hugo Armando Gómez Solís Gerente Deuda Corporativa [email protected] (55) 5004 - 1340 Idalia Yanira Céspedes Gerente Deuda Corporativa [email protected] (55) 5268 - 9937 Juan Ignacio Neri Trainee Deuda Corporativa [email protected] (55) 5268 - 9925 Marcos Ramírez Director General Banca Mayorista [email protected] (55) 5268 - 1659 Luis Pietrini Director General Banca Patrimonial y Privada [email protected] (55) 5004 - 1453 Armando Rodal Director General Corporativo y Empresas [email protected] (81) 8319 - 6895 Víctor Roldán Director General Banca Corporativa Transaccional [email protected] (55) 5004 - 1454 Banca Mayorista Carlos Martínez René Pimentel Ibarrola 6 Director General Banca de Gobierno [email protected] Director General de Administración de Activos y [email protected] Desarrollo de Negocios (55) 5268 - 1683 (55) 5268 - 9004