Ica3T10

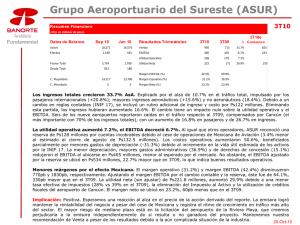

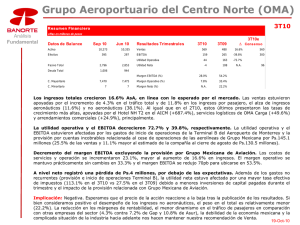

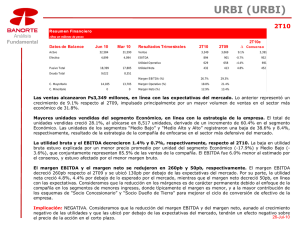

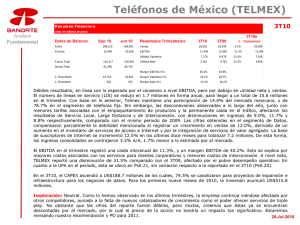

Anuncio

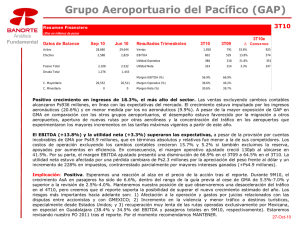

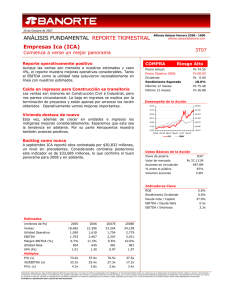

REPORTE TRIMESTRAL Carlos Hermosillo Bernal (55) 5268 - 1686 [email protected] 3T10 Empresas Ica (ICA) COMPRA Reporte sólido y superior a expectativas; PO de P$40.0 para 2011. ICA presenta un desempeño operativo sólido y superior a lo esperado, tras el que repetimos nuestra recomendación de compra. Establecemos precio objetivo de P$40.0 para 2011. Con la utilidad operativa afectada por la norma contable, el EBITDA es el verdadero parámetro de desempeño; +21% A/A a pesar de los cargos relacionados a CMA. La empresa ha presentado cifras operativas que resultan mixtas a primera vista, aunque vistas a detalle, nos parecen positivas y consideramos que podrían impulsar a la acción. Los resultados reportados por ICA incluyen ingresos por Ps9,454m y EBITDA (ajustada) por Ps1,411m, arrojando aumentos de 23% y 21%, respectivamente. Lo interesante aquí es que no es únicamente la división de Construcción Civil la que contribuye a este crecimiento, sino que finalmente la unidad Industrial ha generado cifras positivas también, una vez que los proyectos pasan del diseño a su ejecución. Riesgo: Alto Precio Actual: Ps32.75 Precio Objetivo 2011: Dividendo: Ps40.00 Ps0.00 Rendimiento Esperado: 22.1% Máximo 12 meses: Ps34.90 Mínimo 12 meses: Ps27.82 Desempeño de la Acción 124.10 123 115.83 115 107.57 107 99.30 99 En la parte negativa del reporte, la utilidad operativa cae 1% a Ps663m 91.03 91 y la utilidad neta retrocede 10% a Ps121m, en el primer caso 83 reflejando el mayor peso que tienen los cargos financieros dentro de la 82.77 estructura de costos—especialmente en la unidad de Construcción 74.50 75 O-09 D-09 F-10 M-10 M-10 J-10 A-10 O-10 Industrial, ahora que reporta avances en ejecución—, pero ICA* IBMV notablemente por un mayor cargo de depreciación que denota la mayor inversión en activo fijo (concesiones) que la empresa tiene al día de hoy. En el caso de la utilidad neta se incorpora además el efecto de crecimiento de intereses en el RIF. A pesar de lo positivo que resultan Datos Básicos de la Acción las cifras operativas, creemos que la incidencia de los costos Clave de pizarra ICA* Ps21,260 financieros podría restar fuerza el entusiasmo sobre la acción, no Valor de mercado obstante, su naturaleza de deuda-proyecto determina que Acciones en circulación 649M fundamentalmente la afectación sea mínima; es deuda que debe ser % entre el público 90.0% considerada dentro del rendimiento de cada proyecto. Volumen acciones 4.00M Creemos que el renovado crecimiento de la división Construcción Industrial contribuirá a mejorar la expectativa operativa hacia los Indicadores Clave próximos trimestres, mientras que el sostener el backlog en niveles ROE elevados, aunque menores a su récord, afirma dicha expectativa. Rendimiento Dividendo Hemos revisado nuestro modelo de valuación tras este reporte y en Deuda Neta / Capital consecuencia hemos establecido un precio objetivo de P$40.0 para Deuda Neta / EBITDA 2010, con el que respaldamos la recomendación de compra. EBITDA / Intereses 0.1% 0.0% 126.5% 5.3x 4.0x Evolución Trimestral (millones de ps.) 3T10 Banorte Estimado Cons. Est. 3T09 Var A/A Var. vs. Est. Var. vs. Cons. Ventas 9,454 9,454 8,828 7,672 23.2% 0.0% 7.1% EBITDA 1,411 1,411 1,351 1,164 21.2% 0.0% 4.4% 14.9% 14.9% 15.3% 15.2% -0.2 0.0 -0.4 M. EBITDA U. Neta UPA 121 121 278 134 -9.7% 0.0% -56.6% 0.19 0.19 0.43 0.21 -10.3% 0.0% -56.8% 22 de Octubre de 2010 ANALISIS FUNDAMENTAL Publicación elaborada por Casa de Bolsa Banorte (Banorte Sucurities Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o perfil de riesgo, por lo que se sugiere asesoramiento especifico especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista . Prohibida la reproducción total o parcial de este documento. Análisis Fundamental Reporte Trimestral Estimados 2008 2009 2010E 2011E 22,751 30,871 35,940 40,115 Utilidad Operativa 1,786 2,445 2,724 3,375 EBITDA 3,116 4,406 5,321 6,045 13.7 14.3 14.8 15.1 Utilidad Neta 394 -41 1,137 1,389 UPA (Ps) 0.8 -0.1 1.8 2.1 P/U (x) 41.0 -516.0 18.7 15.3 VE/EBITDA (x) 10.5 10.3 10.2 9.1 1.1 1.4 1.2 1.0 (millones de ps.) Ventas Margen EBITDA (%) Múltiplos P/VL (x) Aspectos Relevantes El crecimiento de los ingresos, si bien ya era anticipado que estaría soportado primordialmente por la división de Construcción Civil, recibe además un impulso sensible en la división de Construcción Industrial, segmento que a pesar de haber acumulado backlog consistentemente durante 2009 y 2010, hasta ahora había permanecido relativamente estático debido a la fase de proyección e ingeniería de los proyectos. Sorprende gratamente el repunte de la unidad de vivienda. ViveIca presenta crecimientos de 39% en ingresos y un desmesurado 495% en EBITDA que alcanza un margen de 15.0%, todavía mejorable, pero ya en camino ser comparable al de los principales promotores listados en BMV. Es importante notar la diferencia del crecimiento respecto a la industria y las empresas listadas del sector, pues este “brinco” en ICA responde principalmente a la incorporación del desarrollo Los Portales, en el que ICA aumentó su participación de 18% a 50% durante el trimestre. De igual manera, la empresa comenta que ha vendido un terreno en Cancún, pero no aporta mayor detalle; si bien el tema de Los portales es un efecto recurrente, habrá que ver qué tanto de la recuperación del margen se origina en la operación del terreno, que no necesariamente será repetida en los próximos trimestres. El segmento de infraestructura (+16% ingresos y +27% EBITDA) todavía incorpora resultados de Corredor Sur, en venta al Gobierno de Panamá, así como de sus tramos de Irapuato-La Piedad y Querétaro Irapuato para los que tiene un acuerdo previo con RCO. A pesar de ello, es interesante notar que el avance de resultados se origina en las etapas de construcción, operación y mantenimiento, ya que la parte de peaje se mantiene muy estable (+3% A/A). creemos que esto viene a reforzar la expectativa de este negocio, pues la venta de la carreteras pactadas no necesariamente implicará que ICA se separe de su rol de operador y contratista preferente. En cuanto al resultaos de aeropuertos (OMA), se observa l esperada caída en rentabilidad ya que OMA ha registrado un cargo extraordinario por P$145m en relación al adeudo total que tiene CMA. Fuera de ello, el desempeño es positivo ya que se observan crecimientos interesantes en las líneas de hotelería (NH en Oct-22-10 Pág - 2 - Análisis Fundamental Reporte Trimestral Benito Juárez), publicidad, restaurantes y carga. La diversificación del negocio y la incipiente reactivación económica han sentado bien a los fundamentos de esta división, más allá del todavía deprimido ambiente en el tráfico de pasajeros (sólo +4% A/A). En cuanto a backlog, ICA reporta un nivel de P$33,733m que significa una reducción de 15% durante el trimestre. La contratación de nueva obra fue de “sólo” P$1,635m, en contraste al nivel de ejecución que en este reporte fue de P$7,611m. Si bien la obra contratada asegura un excelente 2011, la obtención de nuevos contratos seguirá siendo uno de los elementos básicos que marcarán la tendencia de corto plazo de la acción. Por último, la deuda alcanza en este trimestre un total de P$30,902m en total y de P$27,284m en deuda neta. Por supuesto, la naturaleza del negocio y la estrategia de utilizar deuda-proyecto de forma exclusiva aportan tranquilidad luego de observar el crecimiento del apalancamiento, aunque a pesar de todo los riesgos de cobranza y ejecución son por ahora otro de los puntos clave a monitorear. Siendo que la mayor parte de los proyectos actuales sólo comenzarán a ser entregados en el segundo semestre de 2011, es previsible que cuando menos hasta ese entonces la tendencia creciente de la deuda persista. ICA-Distribución de EBITDA 3T10 Infraestructura 28% Vivienda 9% Aeropuertos 13% C. Industrial 3% C. Civil 47% Oct-22-10 Pág - 3 - Análisis Fundamental Reporte Trimestral Resumen Financiero (millones de ps.) Datos de Balance Activo Efectivo Sep 10 Jun 10 72,854 70,064 3,618 3,317 Pasivo Total 52,079 49,506 Deuda Total 29,905 26,838 C. Mayoritario 16,790 16,687 C. Minoritario 3,985 3,872 Resultados Trimestrales 3T10 3T09 Ventas 9,454 7,672 23.2% EBITDA 1,411 1,164 21.2% Utilidad Operativa 663 670 -1.0% Utilidad Neta 121 134 -9.7% Margen EBITDA (%) 14.9% 15.2% Margen Operativo (%) 7.0% 8.7% Margen Neto (%) 1.3% 1.7% ICA—Desglose Operativo (Cifras en millones de pesos, 3T09 refleja ICA-Fluor al 100%) 2009 3T 2010 2T 2010 3T A/A T/T Ingresos Civil Industrial Rodio Construcción Vivienda Concesiones Aeropuertos Infraestructura Otros Gran Total 4,629 947 461 6,036 572 602 488 1,090 (26) 7,672 13% 6,040 841 489 7,370 715 842 530 1,372 (100) 9,357 8% 6,144 1,152 314 7,611 794 696 569 1,265 (215) 9,455 7% 33% 22% -32% 26% 39% 16% 17% 16% 727% 23% 2% 37% -36% 3% 11% -17% 7% -8% 115% 1% EBITDA (AJUSTADA) Civil Industrial Rodio Construcción Vivienda Concesiones Aeropuertos Infraestructura Otros Gran Total 471 33 40 543 20 290 278 568 33 1,164 512 52 41 605 71 453 286 739 (46) 1,369 613 40 (2) 651 119 367 167 534 108 1,411 30% 21% -105% 20% 495% 27% -40% -6% 227% 21% 20% -23% -105% 8% 68% -19% -42% -28% -335% 3% Margen EBITDA (AJUSTADA) Construcción Vivienda Infraestructura Gran Total 9.0% 3.5% 52.1% 15.2% 8.2% 9.9% 53.9% 14.6% 8.6% 15.0% 42.2% 14.9% -0.4 pp 11.5 pp -9.9 pp -0.2 pp 0.3 pp 5.1 pp -11.6 pp 0.3 pp ICA—Datos operativos adicionales (Millones de pesos) Utilidad de Operación Depreciación EBITDA (BMV) Margen Intereses Capitalizados EBITDA ajustada Margen Oct-22-10 670.2 316.7 986.9 12.9% 177.0 1,163.9 15.2% 678.5 354.1 1,032.6 11.0% 337.0 1,369.6 14.6% 663.3 431.6 1,094.9 11.6% 316.0 1,410.9 14.9% -1% 36% 11% 12% 4% 9% 79% 21% 60% 19% Pág - 4 - Análisis Fundamental Reporte Trimestral Certificación de los Analistas. Nosotros, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Juan Carlos Alderete Macal y Olivia Colín Vega, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir ni podrán celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. Casa de Bolsa Banorte, en el transcurso de los últimos doce meses, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: SARE. Actividades de las áreas de negocio durante los próximos tres meses Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o mas de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: ICH, CEMEX, GMEXICO, CIDMEGA. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Grupo Financiero Banorte, funge con alguno de dichos caracteres en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión La Recomendación de Inversión está relacionada con el Rendimiento Total estimado del valor para los próximos doce meses. El rendimiento total requerido para una recomendación dada depende del nivel de RIESGO de cada acción. En la siguiente tabla se muestran los parámetros que se utilizaron como referencia para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros son una referencia por lo que se aplican con cierta holgura a discreción del analista. Los parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que destacan, el nivel de las tasas de interés y la expectativa en cuanto a su comportamiento futuro, así como también, la tendencia y volatilidad de los mercados de capitales: Riesgo Bajo Medio Alto COMPRA >13.5% >16.5% >19.5% MANTENER <13.5% > 9.0% < 16.5% > 11% < 19.5% > 13% VENTA <9.0% <11% <13% Rendimiento Para la definición del riesgo se han considerado al menos los siguientes cuatro factores: 1) La volatilidad del precio de la acción. 2) La bursatilidad de la acción, 3) la fortaleza financiera de la empresa emisora y 4) la opinión de participantes en el mercado. Con estos cuatro factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a alteraciones y cambios sin previo aviso; Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Sin previa autorización escrita por parte de Casa de Bolsa Banorte, Grupo Financiero Banorte, este documento no puede fotocopiarse, no puede ser citado, ni divulgado, ni utilizado, ni reproducido total o parcialmente. Oct-22-10 Pág - 5 -