Femsa3T10

Anuncio

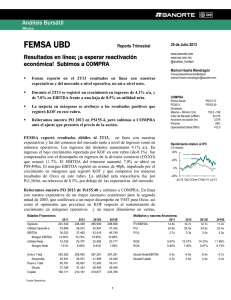

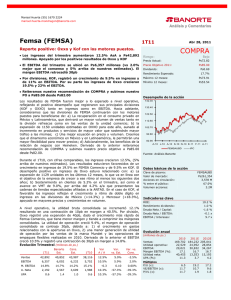

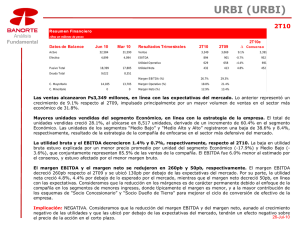

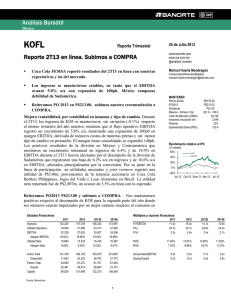

REPORTE TRIMESTRAL Marisol Huerta (55) 1670 - 2224 [email protected] 3T10 Femsa (FEMSA) COMPRA Tiene mejor desempeño al estimado Tiene reporte ligeramente mejor al consenso. Durante el 3T10 los ingresos avanzaron 4.3% AsA y 3.3% en EBITDA. El margen EBITDA retrocedió 10pb a 16.5%. La utilidad neta registra la participación estimada del 20% en Heineken y la ganancia derivada de la transacción Introducimos Precio Objetivo 2011 Mantenemos recomendación de COMPRA. en Ps82.00 y FEMSA reportó crecimientos débiles, pero por arriba tanto de las expectativas del mercado como de nuestros estimados. Los resultados fueron mejor a pesar de la debilidad económica, las condiciones climáticas desfavorables y el escenario de presión en costos que se registró durante el trimestre. En nuestra opinión, las unidades de negocio sostienen un escenario positivo. La unidad de comercio continua presentando crecimientos de doble digito en los ingresos, resultado de: a) La expansión de 1017 unidades en los últimos 12 meses que va en línea con su objetivo de crecer a ese ritmo al menos los siguientes dos años; b) Sostenimiento en clientes de 1.9% en el trimestre y de 3.3% en el año, asi como el avance en VMT (+4.4%), por arriba del 3.2% que presentaron las cadenas de tiendas especializadas afiliadas a la ANTAD, desempeño que estimamos continuara a el siguiente año; Para la división de refrescos nos mantenemos optimistas con base a: 1) La incursión en nuevas líneas de negocio en bebidas no carbonatadas e innovación en empaques; 2) Ganancia de mercado en Mercosur y Latincentro; y 3) Adquisiciones potenciales en Latinoamérica. Adicionalmente, seguimos optimistas de los beneficios de la nueva relación de negocio con Heineken. Con base a lo anterior, establecemos nuestro precio objetivo 2011 en Ps82.00 por acción y reiteramos COMPRA. Durante el 3T10, sin los números de cerveza y con cifras comparables, los ingresos crecieron 4.3%, al sumar Ps42,782 millones. Por división, FEMSA Comercio reportó un alza de 15.2% AsA en ingresos. Los ingresos de KOF retrocedieron 1.3% AsA, afectados por la devaluación del Bolivar venezolano, excluyendo los efectos de la moneda los ingresos crecieron 13.0%. El margen bruto consolidado disminuyó 30pb, la rentabilidad de Femsa Comercio compensó el incremento en costos de materia prima observados en KOF. Los gastos tuvieron un alza relacionada con la transacción de Heineken, derivado de lo anterior, el EBITDA aumentó 3.3% de forma interanual, con un retroceso de 10pb en margen EBITDA. La utilidad neta por unidad fue de Ps1.10 y de US$0.87 por ADS. Riesgo: Bajo Precio Actual: Ps67.49 Precio Objetivo 2011: Ps82.00 Dividendo: Ps0.70 Rendimiento Esperado: 22.5% Máximo 12 meses: Ps70.00 Mínimo 12 meses: Ps52.72 Desempeño de la Acción 130.60 131 122.70 123 114.80 115 106.90 107 99.00 99 91.10 91 83.20 83 O-09 D-09 F-10 M-10 M-10 J-10 FEMSAUBD A-10 O-10 IBMV Datos Básicos de la Acción Clave de pizarra Valor de mercado Acciones en circulación FEMSAUBD Ps241,495 3,578M % entre el público 67.0% Volumen acciones 3.63M Indicadores Clave ROE 34.7% Rendimiento Dividendo Deuda Neta / Capital 1.0% -0.2% Deuda Neta / EBITDA 0.0x EBITDA / Intereses 9.1x Evolución Trimestral (millones de ps.) 3T10 Banorte Estimado Ventas 42,782 41,693 43,008 41,037 4.3% 3.0% -0.5% EBITDA 7,040 6,573 6,759 6,813 3.3% 7.0% 4.2% 16.5% 15.8% 15.7% 16.6% -0.1 +0.70 0.7 3,940 2,440 3,960 2,520 56.3% 61.0% -0.5% 1.10 0.68 1.83 1.17 -5.6% 61.0% -39.9% M. EBITDA U. Neta UPA Cons. Est. 3T09 Var A/A Var. vs. Est. Var. vs. Cons. 22 de Octubre de 2010 ANALISIS FUNDAMENTAL Publicación elaborada por Casa de Bolsa Banorte (Banorte Sucurities Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o perfil de riesgo, por lo que se sugiere asesoramiento especifico especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. Análisis Fundamental Reporte Trimestral Estimados 2008 2009 2010E 2011E 168,022 197,033 163,209 199,887 Utilidad Operativa 22,684 27,012 21,784 28,868 EBITDA 31,682 37,091 27,597 32,397 18.9 18.8 16.9 16.2 6,708 9,908 36,004 14,835 1.9 2.8 3.1 4.1 P/U (x) 36.0 24.4 6.7 14.9 VE/EBITDA (x) 11.8 9.9 11.3 9.6 3.5 3.0 1.8 2.2 (millones de ps.) Ventas Margen EBITDA (%) Utilidad Neta UPA (Ps) Múltiplos P/VL (x) Valuación Hemos revisado nuestro precio objetivo 2011 para las acciones de FEMSA en Ps82.00, una vez desincorporada la división cerveza y considerando la participación de 20% en Heineken. En nuestra opinión, FEMSA seguirá generando valor derivado del buen desempeño que estimamos para KOF (crecimiento de 14.6% en EBITDA para 2011), así como de la continua expansión en la división comercial. Nuestro precio fue calculado utilizando una metodología de suma de partes, mostrando el valor teórico de cada división de acuerdo con nuestros estimados para 2011. Con base en una metodología por suma de partes, llegamos a un valor estimado para las acciones de FEMSA de Ps82.00. Precio objetivo por SoP (considerando nuestros estimados para 2011). Cifras en millones de pesos 1.35000 Acciones HEINEKEN N.V. HEINEKEN HOLDING 72.18 43.02 PO 2011* € 47.0 € 43.3 Precio mercado Precio (US$) mercado (Ps) $4,817.3 $2,645.1 $7,462.4 13.0 Valor Empresa $55,398.9 $30,419.0 $85,817.8 85,818 Subsidiaria Coca-Cola FEMSA (KOF) FEMSA Comercio (Oxxo) VE/EBITDA 8.0x 12.0x EBITDA 2011 24,355 8,627 Participación FEMSA 53% 100% EBITDA ajustado 12M 12,908 8,627 Descuento 10% Total FEMSA Efectivo Deuda neta KOF Valor de mercado Acciones en circulación Precio teórico por acción Valor Empresa 103,265 103,524 206,789 20,679 186,110 14,607 5,949 292,484 3,578 Ps 81.74 Femsa: Precio teórico considerando nuestros estimados 2011 *PO. Consenso de mercado Thomson Reuters Oct-22-10 Pág - 2 - Análisis Fundamental Reporte Trimestral Es importante mencionar que llegamos a este valor considerando lo siguiente: a) Para determinar el valor de la inversión en Heineken consideramos el precio objetivo del consenso del mercado de €47.0 para Heineken N.V. y de €43.00 para la Heineken Holding, asumiendo una paridad de euro/ US dólar de US$1.40 para el cierre de 2010 (con base en estimados del mercado). a) En el caso de KOF asumimos un múltiplo VE/EBITDA de 8.0x, estimado para la empresa para el siguiente año y en línea con el promedio del sector para 2011, con base a estimados de Bloomberg. En nuestra opinión, estamos siendo conservadores con respecto al múltiplo para KOF dado que pudiéramos ver múltiplos mayores con base en la diversificación de sus operaciones en América Latina, y la posición que tiene de ser el segundo embotellador en importancia para The Coca-Cola Company, aunado a la estrategia que tiene la empresa de crecer sus unidades de negocio en los diferentes mercados. b) En el caso de FEMSA Comercio empleamos un múltiplo adelantado VE/EBITDA de 12.0x, el cual corresponde a la mediana del sector en México. El múltiplo se ubica 30% por arriba del múltiplo estimado para empresas como Soriana y Chedraui para el siguiente año. Consideramos que el premio esta justificado con base al mayor crecimiento que vemos para esta unidad en términos de EBITDA muy por arriba de la media del sector (por ejemplo, Soriana crecerá 10.0% en EBITDA para 2011, contra el 18% que estimamos para Oxxo). Debemos considerar que no le estamos asignando valor a las operaciones en Colombia, ni a la posible participación de este negocio en otros mercados, la empresa señaló que siguen firmes con respecto a la internacionalización de esta unidad, lo cual creemos podría acelerarse el siguiente año c) Finalmente, aplicamos un descuento de 10% por conglomerado, sólo para KOF y Oxxo, que serían las unidades que controla. El descuento es en línea con el que ha operado después de que se dio a conocer la operación con Heineken Coca-Cola Femsa (KOF) Para el siguiente año estimamos un crecimiento de 8.6% en ingresos, derivado de una expansión de 8.0% en volúmenes, así como ajustes en precios en algunos de los mercados en los que KOF opera. Para las operaciones en México, que actualmente contribuyen con el 39% de los ingresos y el 40% del EBITDA) estimamos un avance anual en volúmenes de 5.0%, arriba de nuestro estimado de crecimiento en el PIB (+3.1%e), impulsado por los segmentos de bebidas no carbonatadas y la permanencia de ganancia en participación de mercado que obtuvo la compañía a lo largo de 2010. Para las operaciones en América del Sur (Mercosur), las cuales contribuyen con el 31% de los ingresos de KOF, estimamos un crecimiento en ingresos de 15.0%, resultado de un crecimiento de 5.0% en promedio en volúmenes y de mayores precios. Por su parte, Latincentro (Centroamérica, Venezuela y Colombia) podrá observar un incremento de 10.0% en ingresos. Esperamos una recuperación una vez que el efecto de la depreciación del Bolivar, sea comparable. A nivel operativo, estimamos que el margen bruto llegará a 46.4%, estable con respecto al cierre 2010, 46.3%. De acuerdo a las expectativas en el precio del azúcar para el siguiente año éstas permanecerán con ligeras presiones al alza, principalmente a principio de año, no obstante esto podrá ser compensado con Oct-22-10 Pág - 3 - Análisis Fundamental Reporte Trimestral menores costos en la resina de Pet, dadas las perspectivas de baja que se tienen para el 2011 en los precios del petróleo a 69.7 dlls por barril, desde 73 de 2010. El azúcar y el pet representan el 35% de los costos de KOF. Cabe mencionar que en el caso del azúcar, la administración de KOF ha logrado realizar una combinación entre fructosa y azúcar en un balance 70/30 (70% fructosa y 30% azúcar) que le ha resultado benéfica y que puede continuar replicando en caso de que los precios del azúcar, o la fructosa, se disparen. En la parte de gastos, estimamos se incrementaran sobre todo en la parte de mercadotecnia ante los lanzamientos que tienen contemplados para este año, así como los gastos que se deriven de la incorporación de nuevas unidades (lácteos), que podrán ser compensados con eficiencias operativas y administrativas,. Derivado de lo anterior estimamos un crecimiento anual en el EBITDA de 14.6%, y una baja en el margen de 60pb, a 21.0%. Femsa Comercio La cadena de tiendas de conveniencia registrará un crecimiento de 18.4% en ingresos en 2011, derivado del mayor crecimiento en unidades (estimamos 1,000 tiendas 10%), y a un incremento de 5.6% en VMT, de acuerdo a nuestros estimados. Por el momento, estamos asumiendo para Colombia, mercado al que entró la compañía a principios de 2009, la apertura de cuatro nuevas unidades para llegar a 8 tiendas. No obstante, creemos que la compañía podría comenzar a delinear una estrategia más agresiva de expansión no sólo para Colombia, sino para otros mercados en Latinoamérica. El margen bruto de la división comercio llegará a 33.0%, 30pb arriba del obtenido en 2010 El margen bruto se verá beneficiado por mejores precios obtenidos a través de un mayor volumen de compras, al seguir incrementando el número de unidades. Así como a la implementación de sistemas de logística en los centros de distribución, que ha apoyado la rentabilidad por tienda al disminuir los tiempos de inventario y las pérdidas por desabasto, al crecimiento de categorías con mayores márgenes, entre otros. Derivado del mejoramiento en costos y al mayor control de gastos administrativos y de mercadotecnia, estimamos un crecimiento de 18.0% a nivel del EBITDA de Oxxo, una expansión de 10pb en margen a 10.8%. Resumen Financiero (millones de ps.) Datos de Balance Sep 10 Activo Jun 10 221,943 205,459 Efectivo 25,842 22,828 Pasivo Total 71,226 67,380 Deuda Total 25,480 23,956 C. Mayoritario 116,504 105,592 C. Minoritario 34,213 32,487 Oct-22-10 Resultados Trimestrales Ventas 3T10 3T09 42,782 41,037 4.3% EBITDA 7,040 6,813 3.3% Utilidad Operativa 5,567 5,429 2.5% Utilidad Neta 3,940 2,520 56.3% Margen EBITDA (%) 16.5% 16.6% Margen Operativo (%) 13.0% 13.2% 9.2% 6.1% Margen Neto (%) Pág - 4 - Análisis Fundamental Reporte Trimestral Certificación de los Analistas. Nosotros, Carlos Hermosillo Bernal, Marisol Huerta Mondragón, Juan Carlos Alderete Macal y Olivia Colín Vega, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte. Sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir ni podrán celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. Casa de Bolsa Banorte, en el transcurso de los últimos doce meses, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: SARE. Actividades de las áreas de negocio durante los próximos tres meses Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o mas de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: ICH, CEMEX, GMEXICO, CIDMEGA. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Grupo Financiero Banorte, funge con alguno de dichos caracteres en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión La Recomendación de Inversión está relacionada con el Rendimiento Total estimado del valor para los próximos doce meses. El rendimiento total requerido para una recomendación dada depende del nivel de RIESGO de cada acción. En la siguiente tabla se muestran los parámetros que se utilizaron como referencia para determinar la recomendación de inversión que se expresa en los documentos a los que se anexa esta nota. Estos parámetros son una referencia por lo que se aplican con cierta holgura a discreción del analista. Los parámetros se revisan periódicamente y se modifican en función de varios factores, entre los que destacan, el nivel de las tasas de interés y la expectativa en cuanto a su comportamiento futuro, así como también, la tendencia y volatilidad de los mercados de capitales: Riesgo Bajo Medio Alto COMPRA >13.5% >16.5% >19.5% MANTENER <13.5% > 9.0% < 16.5% > 11% < 19.5% > 13% VENTA <9.0% <11% <13% Rendimiento Para la definición del riesgo se han considerado al menos los siguientes cuatro factores: 1) La volatilidad del precio de la acción. 2) La bursatilidad de la acción, 3) la fortaleza financiera de la empresa emisora y 4) la opinión de participantes en el mercado. Con estos cuatro factores construimos un índice de riesgo que utilizamos para agrupar las emisiones en tres niveles: Bajo, Medio y Alto riesgo. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a alteraciones y cambios sin previo aviso; Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Sin previa autorización escrita por parte de Casa de Bolsa Banorte, Grupo Financiero Banorte, este documento no puede fotocopiarse, no puede ser citado, ni divulgado, ni utilizado, ni reproducido total o parcialmente. Oct-22-10 Pág - 5 -