Femsa1T11

Anuncio

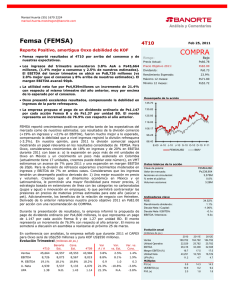

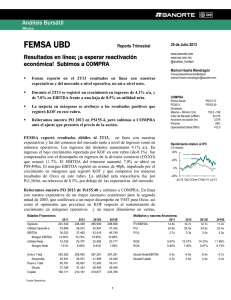

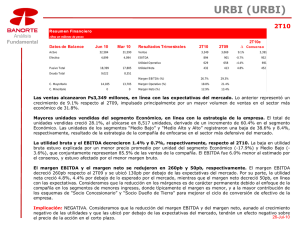

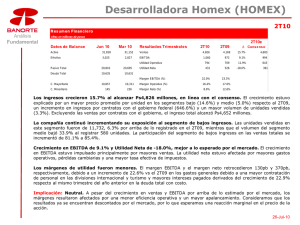

Marisol Huerta (55) 1670 2224 [email protected] Femsa (FEMSA) 1T11 Abr 28, 2011 COMPRA Reporte positivo: Oxxo y Kof con los motores puestos. Los ingresos del trimestre aumentaron 12.5% AsA a Ps42,892 millones. Apoyado por los positivos resultados de Oxxo y KOF Riesgo: Bajo Precio Actual: Ps72.82 El EBITDA del trimestre se ubicó en Ps6,357 millones (vs 2.0% mejor que el consenso y 5% arriba de nuestros estimados). El margen EBITDA retrocedió 30pb Precio Objetivo 2011: Ps85.00 Por divisiones, KOF, registró un crecimiento de 9.5% en ingresos y de 11% en EBITDA. Por su parte los ingresos de Oxxo crecieron 19.5% y 22% el EBITDA. Máximo 12 meses: Ps73.91 Mínimo 12 meses: Ps53.54 Reiteramos nuestra recomendación de COMPRA y subimos nuestro PO a Ps85.00 desde Ps82.00 Los resultados de FEMSA fueron mejor a lo esperado a nivel operativo, reflejando el positivo desempeño que registraron sus principales divisiones (KOF y OXXO) tanto en ingresos como en EBITDA. Hacia adelante, consideramos que las divisiones de FEMSA continuarán con los motores puestos para beneficiarse de: a) La recuperación en el consumo privado en México y Latinoamérica, que derivará un mayor volumen de ventas tanto en la división refrescos como en las ventas de la unidad comercio; b) la expansión de 1150 unidades estimadas en OXXO para este año, aunado al incremento en productos y servicios de mayor valor que sostendrán mayor tráfico a las mismas; c) Una mejor ecuación en precio y volumen. Creemos que el dinamismo económico en México y en Latinoamérica, le permitirán una mayor flexibilidad para mover precios; d) Adicionalmente, los beneficios de la relación de negocio con Heineken. Derivado de lo anterior reiteramos recomendación de COMPRA y subimos nuestro precio objetivo a Ps85.00 desde Ps82.00. Durante el 1T10, con cifras comparables, los ingresos crecieron 12.5%, (5% arriba de nuestros estimados). Los resultados estuvieron favorecidos de un crecimiento en ingresos de 19.5% en FEMSA Comercio y de 9.5% en KOF. El desempeño positivo en ingresos de Oxxo estuvo relacionado con: a) La expansión de 1129 unidades en los últimos 12 meses, lo que va en línea con el objetivo de la empresa de crecer a ese ritmo al menos los siguientes dos años; b) Sostenimiento en clientes de 5.2% en el trimestre, así como el avance en VMT de 9.0%, por arriba del 4.2% a/a que presentaron las cadenas de tiendas especializadas afiliadas a la ANTAD. En el caso de KOF, el favorable los ingresos reflejan el crecimiento a ritmo de doble dígito en ingresos en las divisiones de México (+14.3%) y Mercosur (+18.3%), apoyado en mayores precios y crecimientos en volumen. A nivel operativo, la utilidad bruta consolidada se incrementó 12.1% resultando en una contracción de 10pb en margen a 40.5%. Por división, Oxxo registró una expansión de 40pb, dado el crecimiento más rápido de Femsa Comercio, que tiene menor margen y tiende a comprimir los márgenes consolidados. La utilidad de operación creció 9.4%, el margen de operación consolidado se contrajo 30pb, debido a: 1) el crecimiento en gastos relacionados con la aperturas en Oxxo, 2) una menor generación de utilidad de operación por las ventas de la marca Mundet y las operaciones de empaques flexibles realizadas en 2010. Derivado de lo anterior el EBITDA creció 10.5% y registró una contracción de 30pb en margen a 14.8%. Evolución Trimestral (millones de ps.) 1T11 Banorte Est. Cons. Est. Ventas 42,892 40,852 43,987 38,116 EBITDA 6,357 6,002 6,232 5,752 14.8% 14.7% 14.2% 15.1% 2,192 2,567 3,609 0.6 1.4 1.0 M. EBITDA U. Neta UPA Var. vs. Est. Var. vs. Cons. 12.5% 5.0% -2.5% 10.5% 5.9% 2.0% -0.3 0.10 0.60% 1,988 10.3% -57.3% -39.3% 0.6 10.3% -57.3% -39.3% 1T10 Var A/A Dividendo: Ps0.69 Rendimiento Esperado: 17.7% Desempeño de la acción 142.30 132.40 122.50 112.60 102.70 92.80 82.90 A-10 J-10 A-10 S-10 N-10 E-11 F-11 A-11 FEMSAUBD IPC Fuente: Análisis Banorte Datos básicos de la acción Clave de pizarra: Valor de mercado: Acciones en circulación: % entre el público: Volumen acciones: FEMSAUBD Ps261,354 3,578 M 67.0% 3.2M Indicadores clave ROE: Rendimiento dividendo: Deuda Neta / Capital: Deuda Neta / EBITDA: EBITDA / Intereses: 10.2 % 1.0 % -1.6 % -0.1 x 9.7 x Evolución anual (millones de ps.) Ventas: Utilidad operativa: EBITDA: Margen EBITDA (%): Utilidad neta: UPA (Ps): Múltiplos P/U (x): VE/EBITDA (x): P/VL (x): 2010 2011E 2012E 169,702 184,232 205,041 22,529 24,952 28,854 29,021 30,832 34,267 17.1 16.7 16.7 40,455 13,553 15,193 11.3 3.7 4.2 6.5 11.7 11.7 19.2 10.7 1.9 17.2 9.6 1.8 Marisol Huerta (55) 1670 2224 [email protected] La utilidad neta por operaciones continuas se incrementó 28.7% a 3,348 millones incorporando la participación del 20% de FEMSA en la utilidad neta de Heineken del 1T11. Los resultados también reflejan un crecimiento en la utilidad comprable. La utilidad neta mayoritaria creció 10.3%. 0.61 pesos por Unidad. La utilidad neta mayoritaria por cada ADS de FEMSA fue de US$0.51 en el trimestre La inversión en activo fijo disminuyó a Ps1,266 millones de pesos en el 1T11, debido a que Coca-Cola FEMSA redujo su inversión en proyectos relacionados con capacidad en comparación al mismo trimestre del año anterior. En conferencia con analistas, la empresa señaló que durante 2011 el CAPEX para KOF pasaría de US$550 millones a US$600 millones, La empresa planea la construcción de una nueva planta en Brasil y en Colombia. Lo anterior una vez que Brasil está operando al 100% de su capacidad, como hemos señalado este mercado es uno de los mayor potencial de crecimiento presentan para la compañía en el mediano plazo. FEMSA 2010 1 2011 1 1-11/1-10 1-11/4-10 Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 38,116,141 22,636,897 40.6% 11,118,053 4,361,191 11.4% 5,751,760 15.1% -12% -6% 4% 6% 42,892,035 25,534,666 40.5% 12,585,430 4,771,939 11.1% 6,356,571 14.8% 13% 13% -6% -3% -23% -9% -2% 8% 13% 9% 2% -33% -21% 9% 11% -27% Costo Financiero Intereses Pagados Intereses Ganados Utilidad Cambiaria Repomo Valuación UDIs Otros Gastos Financieros Otros Productos Financieros Otros ingresos -436,992 742,585 299,040 -273,525 145,500 0 -134,578 0 -220,841 -77% -50% 159% -36% 70% n.m. -168% n.m. -62% 3% 10% 27% -57% 13% n.m. -34% n.m. -136% -483,243 637,452 200,470 -179,472 46,377 0 -86,834 0 -286,199 11% -14% -33% -34% -68% n.m. -35% n.m. 30% 21% -36% -52% n.m. -62% n.m. 42% n.m. n.m. Utilidad antes de impuestos Impuesto Pagado Impuesto Diferido 3,744,196 1,150,992 -9,045 58% 5% -96% 31% -70% -191% 4,519,721 1,186,455 -14,252 21% 3% 58% -40% 81% n.m. Utilidad Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto 3,091,979 1,104,017 1,987,962 5.2% 107% 61% 147% 6% -23% 21% 3,347,518 1,155,574 2,191,944 5.1% 8% 5% 10% -49% -26% -56% Activo Total 221,277,825 Activo Circulante 54,974,081 Disponible 18,961,454 Cuentas por Cobrar (clientes) 5,542,435 Otras Cuentas por Cobrar 6,109,683 Inventarios 9,263,685 Activo LP 13,067,123 Inmuebles, Planta y Equipo 37,434,582 Intangibles 51,090,250 Otros Activos LP 64,711,789 Pasivo Total 106,002,593 Pasivo Circulante 41,185,470 Pasivo largo Plazo 27,489,464 Diferido 0 Otros Pasivos LP 37,327,659 Capital Consolidado 115,275,232 Minoritario 33,770,804 Mayoritario 81,504,428 17% 33% 48% -39% 14% -28% 301% -43% -24% 436% 14% -12% -16% n.m. 177% 19% 18% 19% -1% 226,750,870 0% 50,925,294 63% 27,510,523 12% 6,716,870 8% 5,847,165 15% 10,803,445 351% 74,806,368 5% 41,657,072 0% 52,192,818 -89% 7,169,318 -36% 75,538,333 -37% 39,057,892 4% 18,371,983 n.m. 0 -56% 18,108,458 32% 151,212,537 4% 34,646,585 44% 116,565,952 2% -7% 45% 21% -4% 17% n.m. 11% 2% -89% -29% -5% -33% n.m. -51% 31% 3% 43% 1% -1% 1% -13% 14% -6% 7% -1% 0% -4% 7% 29% -17% n.m. 0% -1% -3% -1% Pasivo con Costo Corto Plazo Largo Plazo Deuda Neta -34% -72% -16% -64% -21% 57% -33% n.m. -2% 102% -17% 48% Balance 31,794,141 4,304,677 27,489,464 12,832,687 Fuente: FEMSA, BMV, estimaciones Banorte -14% -61% 4% -112% 25,117,263 6,745,280 18,371,983 -2,393,260 Marisol Huerta (55) 1670 2224 [email protected] Certificación de los Analistas. Nosotros, Carlos Hermosillo Bernal y Marisol Huerta Mondragón, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. MANTENER Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. VENTA Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte, Grupo Financiero Banorte.