Gmexico1T11

Anuncio

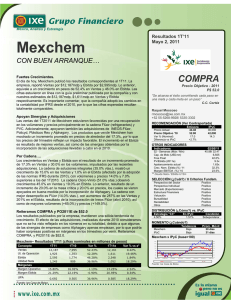

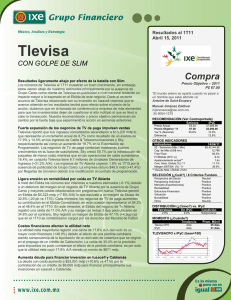

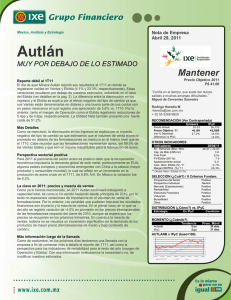

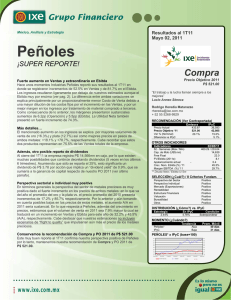

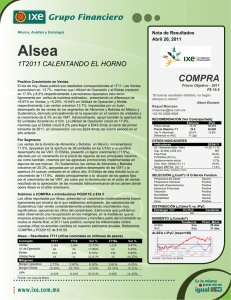

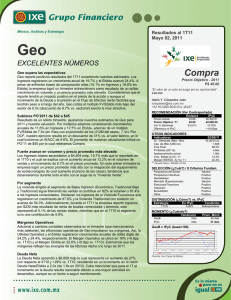

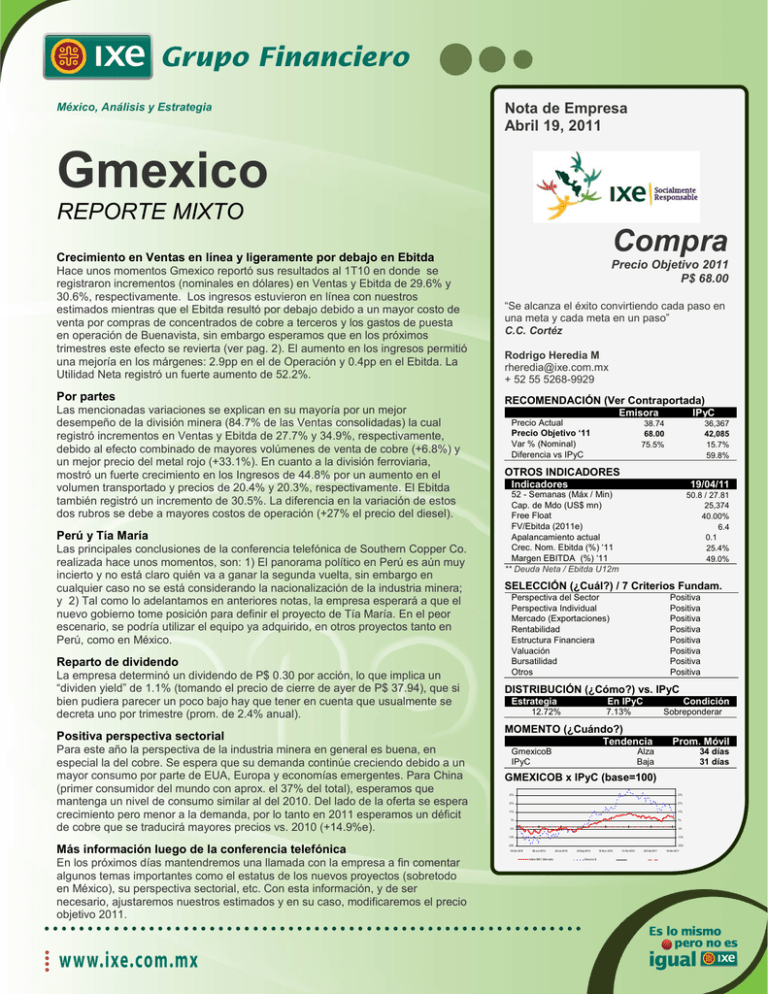

México, Análisis y Estrategia Nota de Empresa Abril 19, 2011 Gmexico REPORTE MIXTO Compra Crecimiento en Ventas en línea y ligeramente por debajo en Ebitda Precio Objetivo 2011 P$ 68.00 Hace unos momentos Gmexico reportó sus resultados al 1T10 en donde se registraron incrementos (nominales en dólares) en Ventas y Ebitda de 29.6% y 30.6%, respectivamente. Los ingresos estuvieron en línea con nuestros estimados mientras que el Ebitda resultó por debajo debido a un mayor costo de venta por compras de concentrados de cobre a terceros y los gastos de puesta en operación de Buenavista, sin embargo esperamos que en los próximos trimestres este efecto se revierta (ver pag. 2). El aumento en los ingresos permitió una mejoría en los márgenes: 2.9pp en el de Operación y 0.4pp en el Ebitda. La Utilidad Neta registró un fuerte aumento de 52.2%. “Se alcanza el éxito convirtiendo cada paso en una meta y cada meta en un paso” C.C. Cortéz Por partes RECOMENDACIÓN (Ver Contraportada) Las mencionadas variaciones se explican en su mayoría por un mejor desempeño de la división minera (84.7% de las Ventas consolidadas) la cual registró incrementos en Ventas y Ebitda de 27.7% y 34.9%, respectivamente, debido al efecto combinado de mayores volúmenes de venta de cobre (+6.8%) y un mejor precio del metal rojo (+33.1%). En cuanto a la división ferroviaria, mostró un fuerte crecimiento en los Ingresos de 44.8% por un aumento en el volumen transportado y precios de 20.4% y 20.3%, respectivamente. El Ebitda también registró un incremento de 30.5%. La diferencia en la variación de estos dos rubros se debe a mayores costos de operación (+27% el precio del diesel). Perú y Tía María Las principales conclusiones de la conferencia telefónica de Southern Copper Co. realizada hace unos momentos, son: 1) El panorama político en Perú es aún muy incierto y no está claro quién va a ganar la segunda vuelta, sin embargo en cualquier caso no se está considerando la nacionalización de la industria minera; y 2) Tal como lo adelantamos en anteriores notas, la empresa esperará a que el nuevo gobierno tome posición para definir el proyecto de Tía María. En el peor escenario, se podría utilizar el equipo ya adquirido, en otros proyectos tanto en Perú, como en México. Reparto de dividendo La empresa determinó un dividendo de P$ 0.30 por acción, lo que implica un “dividen yield” de 1.1% (tomando el precio de cierre de ayer de P$ 37.94), que si bien pudiera parecer un poco bajo hay que tener en cuenta que usualmente se decreta uno por trimestre (prom. de 2.4% anual). Positiva perspectiva sectorial Para este año la perspectiva de la industria minera en general es buena, en especial la del cobre. Se espera que su demanda continúe creciendo debido a un mayor consumo por parte de EUA, Europa y economías emergentes. Para China (primer consumidor del mundo con aprox. el 37% del total), esperamos que mantenga un nivel de consumo similar al del 2010. Del lado de la oferta se espera crecimiento pero menor a la demanda, por lo tanto en 2011 esperamos un déficit de cobre que se traducirá mayores precios vs. 2010 (+14.9%e). Rodrigo Heredia M [email protected] + 52 55 5268-9929 Emisora Precio Actual Precio Objetivo ‘11 Var % (Nominal) Diferencia vs IPyC En los próximos días mantendremos una llamada con la empresa a fin comentar algunos temas importantes como el estatus de los nuevos proyectos (sobretodo en México), su perspectiva sectorial, etc. Con esta información, y de ser necesario, ajustaremos nuestros estimados y en su caso, modificaremos el precio objetivo 2011. 36,367 42,085 15.7% 59.8% OTROS INDICADORES Indicadores 19/04/11 52 - Semanas (Máx / Min) Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2011e) Apalancamiento actual Crec. Nom. Ebitda (%) ‘11 Margen EBITDA (%) ‘11 ** Deuda Neta / Ebitda U12m 50.8 / 27.81 25,374 40.00% 6.4 0.1 25.4% 49.0% SELECCIÓN (¿Cuál?) / 7 Criterios Fundam. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Rentabilidad Estructura Financiera Valuación Bursatilidad Otros Positiva Positiva Positiva Positiva Positiva Positiva Positiva Positiva DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC 12.72% Condición 7.13% Sobreponderar MOMENTO (¿Cuándo?) Tendencia Prom. Móvil Alza Baja 34 días 31 días GmexicoB IPyC GMEXICOB x IPyC (base=100) 37% 37% 27% 27% 17% 17% 7% 7% -3% -3% -13% Más información luego de la conferencia telefónica IPyC 38.74 68.00 75.5% -13% -23% 19-Abr-2010 -23% 08-Jun-2010 Indice BMV (Mercado) 28-Jul-2010 20-Sep-2010 Gmex ico B 10-Nov -2010 31-Dic-2010 22-Feb-2011 14-Abr-2011 Nota de Empresa Más Detalles Reporte 1T11 Gmexico reportó sus resultados al 1T10 en donde se registraron incrementos (nominales en dólares) en Ventas y Ebitda de 29.6% y 30.6%, respectivamente. Los ingresos estuvieron en línea con nuestros estimados mientras que el Ebitda resultó por debajo debido a un mayor costo de venta por compras de concentrados de cobre a terceros y los gastos de puesta en operación de Buenavista (antes Cananea). El aumento en los ingresos permitió una mejoría en los márgenes: 2.9pp en el de Operación y 0.4pp en el Ebitda. La Utilidad Neta registró un fuerte aumento de 52.2%. Las mencionadas variaciones se explican en su mayoría por un mejor desempeño de la división minera (84.7% de las Ventas consolidadas) la cual registró incrementos en Ventas y Ebitda de 27.7% y 34.9%, respectivamente, debido al efecto combinado de mayores volúmenes de venta de cobre (+6.8%) y un mejor precio del metal rojo (+33.1%). En cuanto a la división ferroviaria, mostró un fuerte crecimiento en los Ingresos de 44.8% por un aumento en el volumen transportado y precios de 20.4% y 20.3%, respectivamente. El Ebitda también registró un incremento de 30.5%. La diferencia en la variación de estos dos rubros se debe a mayores costos de operación (+27% el precio del diesel). Gmexico - Reporte al 1T11 (en millones de dólares) Sector Ventas Utilidad de Op. Ebitda Ut. Neta May. 1T11 2,505 1,032 1,201 530 1T10 1,933 741 920 348 Var % 29.6% 39.3% 30.6% 52.2% 1T11e 2,546 1,093 1,266 550 Var % vs. E -1.6% -5.6% -5.1% -3.6% Margen de Op. Margen Ebitda UPA 41.2% 48.0% 0.07 38.4% 47.6% 0.04 2.9 pp 0.4 pp 0.02 42.9% 49.7% 0.07 -1.7 pp -1.8 pp 0.00 Fuente: Ixe Casa de Bolsa, Grupo México Incrementa la producción de Buenavista (antes Cananea) Durante el 1T11, Buenavista produjo 27,598 toneladas de cobre, sin embargo se espera una mayor producción en los próximos trimestres del año ya que actualmente la mina se encuentra a su máxima capacidad de operación. Asimismo se informó que continúan avanzando favorablemente los trabajos para la construcción de las dos nuevas plantas de lixiviación ESDE III y ESDE IV que producirán un total de 88,000 toneladas anuales adicionales de cobre en el 2013. De la misma manera, se está terminando la ingeniería de detalle para la nueva concentradora en Buenavista con una capacidad de producción de 188,000 toneladas anuales adicionales de cobre, que estará en operación en 2015. Al igual sigue avanzando el proyecto de construcción de una planta de beneficio de molibdeno con una capacidad de 2,000 toneladas por año y que entrará en operación en el cuarto trimestre del 2012. Mejorarán los márgenes en los próximos trimestres Para los próximos trimestres esperamos que el los márgenes de rentabilidad mejoren debido a un doble efecto que generará la mayor producción de Buenavista: 1) Se reducirán sustancialmente las compras a terceros (este tipo de operaciones tienen un margen muy acotado); y 2) Una mayor producción de Buenavista permitirá una mejor dilución del costo fijo adicional por el arranque de operaciones de esta mina. 2 Nota de Empresa Responsabilidad del analista, Política de Recomendación y Estrategia Integral “C3” RESPONSABILIDAD: Los analistas mencionados en este informe certifican que: 1) Todos los datos y opiniones provienen de fuentes consideradas como fidedignas; 2) No existe para ellos remuneración relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su investigación; y 3) No tienen valores emitidos por la compañía mencionada en este informe que exceda el 5% de sus activos. POLITICA DE RECOMENDACIÓN: Las calificaciones de la inversión atienden a la variación nominal esperada para el precio de la acción de la fecha de publicación del documento hasta final del año en curso (precio objetivo), RESPECTO A LA VARIACIÓN ESPERADA PARA EL ÍNDICE DE PRECIOS COTIZACIONES (IPyC) en el mismo plazo (se utiliza el rango medio del pronóstico oficial del IPyC). La lógica de esta medida obedece a considerar el IPyC, como el parámetro a vencer (“benchmark”) de cualquier inversionista de Bolsa en México. La tabla siguiente indica el grado de diferencia en puntos porcentuales (pp) que determina cada calificación. CALIFICACION Compra Mantener Venta Variación (pp) vs. IPyC Mayor a 5.00 pp Rango mayor o menor a 4.99 pp Menor a 5.00 pp pp: puntos porcentuales ESTRATEGIA INTEGRAL “C3”: Congruente con una asesoría INTEGRAL (distinta y más completa) sobre la manera en que sugerimos participan en el mercado accionario priorizando el cuidado de riesgos de inversión, los cuales se presentan en distintas etapas: SELECCIÓN (¿cuáles acciones comprar?), DISTRIBUCIÓN (¿Cómo estructuro un portafolio, es decir cuánto asigno o pondero el “peso” de la acción respecto a lo que significa para el IPyC?) y MOMENTO (¿Cuándo compro o vendo con objeto de reaccionar de manera oportuna a un cambio de tendencia en la acción o en el mercado en general), nuestros documentos de Inicio de Cobertura incluyen en la portada aspectos relacionados con dichas etapas, las cuales se revisan cada semana en el documento Estrategia Semanal (Estrategia Integral “C3”). Un documento de inicio de cobertura o de revisión de estimado atiende la etapa de SELECCIÓN cuyos filtros de opinión son los siete criterios fundamentales que usamos de manera consistente y que se resumen en la página 2. DIRECCIONES MÉXICO México, Matriz Paseo de la Reforma No. 505 Piso 45 Col. Cuahutémoc México, Reforma Lomas Av. Paseo de la Reforma Nº 215 EsT. Prado Norte México, Altavista Ixe Plaza México, Ixe Fondos Matriz Periférico Sur N° 314 P.B. Paseo de la Reforma Nº 505 39 Poniente No. 3515 Col. San Ángel Tlacopac Piso 45 Col. Cuauhtémoc Col. Fracc. Las Ánimas Ciudad de México. Col. Lomas de Chapultepec Deleg. Álvaro Obregón C.P. 06500 C.P. 72400 Tel. 52.68.90.00 México, D.F. México, D.F. Ciudad de México Tels.: (22) 2169.7316 C.P. 11000 C.P. 01049 Tels.: 52-689494 Tel. (55) 52.49.64.00 Tels.: 5174.2275 al 2280 Guadalajara Av. Americas 1905 4to. Piso Col. Colomos Providencia León Av. Cerro Gordo N° 130 Int. 1004 Col. Cerro Gordo Monterrey Av. Paseo Triunfo de la República Nº 215 Local 12 – P.B. Col. San Lorenzo Guadalajara, Jalisco León Guanajuato Garza García, Nuevo León Col. El Carrizal Cd. Juárez, Chihuahua C.P. 44660 Conmutador (33) 46.24.13.00 Fax: (33) 46.24.13.29 C.P. 37150 Qro, Qro Fax: 01 (477) 214.17.48 C.P. 66260 Conmutador (81) 83.78.51.11 Tel. (81) 83.78.45.99 (01 800) 493.99.99 Fax: (81) 83.78.43.66 Ciudad Juárez C.P. 32320 Tel. (656) 618.46.56 (01 800) 712.77.29 Tel. 01 (477) 214.27.00 Puebla Querétaro Av. Vasconcelos N° 115 Ote. Av. Tecnológico No. 100 Col. Residencial San Agustín Loc. 11 C.P. 76030 Tels.: (44) 2242.4508 Fax: (656) 618.46.55 3