página 17 - Consejo Profesional de Ciencias Económicas de la

Anuncio

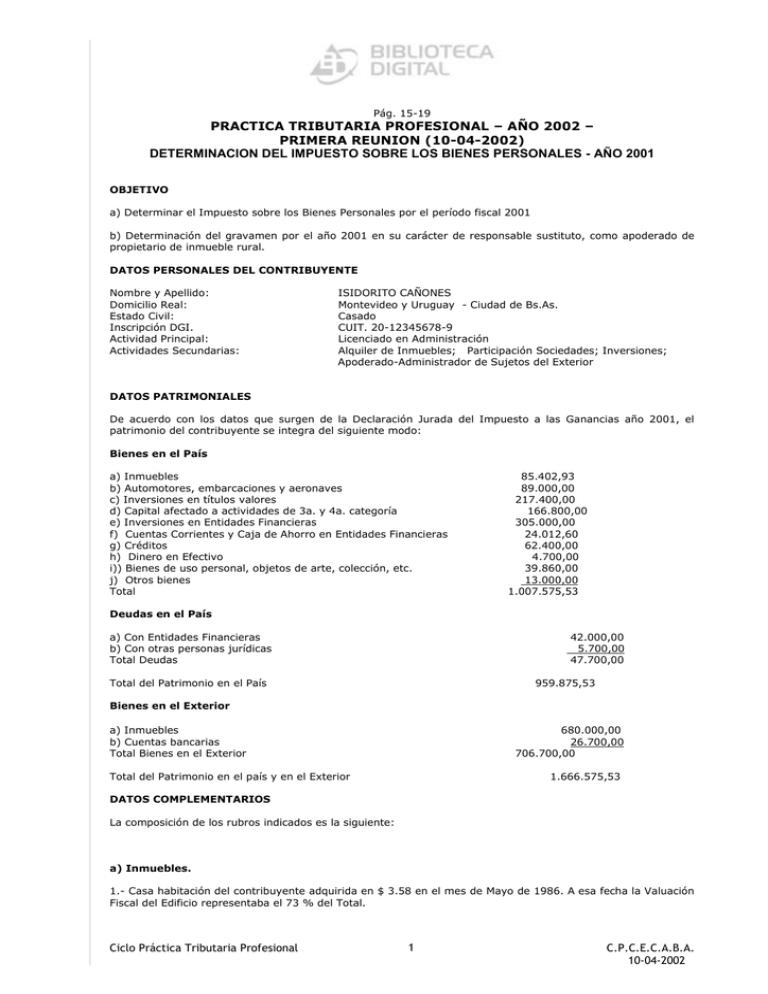

Pág. 15-19 PRACTICA TRIBUTARIA PROFESIONAL – AÑO 2002 – PRIMERA REUNION (10-04-2002) DETERMINACION DEL IMPUESTO SOBRE LOS BIENES PERSONALES - AÑO 2001 OBJETIVO a) Determinar el Impuesto sobre los Bienes Personales por el período fiscal 2001 b) Determinación del gravamen por el año 2001 en su carácter de responsable sustituto, como apoderado de propietario de inmueble rural. DATOS PERSONALES DEL CONTRIBUYENTE Nombre y Apellido: Domicilio Real: Estado Civil: Inscripción DGI. Actividad Principal: Actividades Secundarias: ISIDORITO CAÑONES Montevideo y Uruguay - Ciudad de Bs.As. Casado CUIT. 20-12345678-9 Licenciado en Administración Alquiler de Inmuebles; Participación Sociedades; Inversiones; Apoderado-Administrador de Sujetos del Exterior DATOS PATRIMONIALES De acuerdo con los datos que surgen de la Declaración Jurada del Impuesto a las Ganancias año 2001, el patrimonio del contribuyente se integra del siguiente modo: Bienes en el País a) Inmuebles b) Automotores, embarcaciones y aeronaves c) Inversiones en títulos valores d) Capital afectado a actividades de 3a. y 4a. categoría e) Inversiones en Entidades Financieras f) Cuentas Corrientes y Caja de Ahorro en Entidades Financieras g) Créditos h) Dinero en Efectivo i)) Bienes de uso personal, objetos de arte, colección, etc. j) Otros bienes Total 85.402,93 89.000,00 217.400,00 166.800,00 305.000,00 24.012,60 62.400,00 4.700,00 39.860,00 13.000,00 1.007.575,53 Deudas en el País a) Con Entidades Financieras b) Con otras personas jurídicas Total Deudas 42.000,00 5.700,00 47.700,00 Total del Patrimonio en el País 959.875,53 Bienes en el Exterior a) Inmuebles b) Cuentas bancarias Total Bienes en el Exterior 680.000,00 26.700,00 706.700,00 Total del Patrimonio en el país y en el Exterior 1.666.575,53 DATOS COMPLEMENTARIOS La composición de los rubros indicados es la siguiente: a) Inmuebles. 1.- Casa habitación del contribuyente adquirida en $ 3.58 en el mes de Mayo de 1986. A esa fecha la Valuación Fiscal del Edificio representaba el 73 % del Total. Ciclo Práctica Tributaria Profesional 1 C.P.C.E.C.A.B.A. 10-04-2002 Asimismo en el año 2000 el contribuyente gravó el inmueble con derecho real de hipoteca a favor del una Institución Financiera en garantía del crédito que obtuviera para financiar sus inversiones societarias. Al 31-122001 la deuda de capital que registraba con el Banco era de U$S. 42.000.La Valuación Fiscal del inmueble correspondiente al año 2001 era de $ 42.500.2.- Galpón destinado a locación, generando rentas de primera categoría en el impuesto a las ganancias. Comprado en Febrero de 1990 en la suma de $ 45.500.-, habiendo pagado en concepto de comisiones la suma de $ 1.000.- y gastos de escrituración de $ 820.La valuación fiscal a la fecha de la compra establecía una proporción del 52% para el edificio. En 2001 la MCBA determinó la Valuación Fiscal Total en la suma de $ 51.800.3.- Departamento ubicado en Montserrat, adquirido en Diciembre de 1987 en la suma de $ 9,35.- El contribuyente no conserva los comprobantes municipales para obtener la valuación fiscal a la fecha de la compra. Según su criterio el edificio representa el 80% del total del inmueble, aunque la valuación fiscal de 2001 es de $ 35.800.- y le asigna al edificio el 78% del total. En 1999 el contribuyente cedió en favor de su hijo la nuda propiedad del departamento, reservando para sí el usufructo vitalicio. La referida cesión tuvo carácter gratuito. A partir de esa fecha el inmueble es ocupado por el vástago. 4.- Departamento en Liniers, destinado a locación que genera rentas de primera categoría en el impuesto a las ganancias. Comprado en Setiembre de 1990 en la suma de $ 65.140.- (gastos incluídos) en partes iguales con su cónyuge. La esposa dejó constancia en la escritura del orígen de sus fondos propios La valuación fiscal a la fecha de compra era de 85% edificio y 15% terreno. En 2001 la MCBA fijó el valor fiscal total en la suma de $ 66.650.El Contribuyente solició sendas valuaciones con fines de venta a 3 Martilleros de la zona donde se ubica el inmueble. Los valores informados fueron de $ 63.000.- $ 64.000.- y $ 65.000.- en Diciembre de 2001. 5.- Derecho de Uso de Amarra ubicado en Olivos, Provincia de Buenos Aires, adquirido en Agosto de 1994 y con vigencia por el término de 12 años. Precio pagado $ 5.500.- al contado. b) Automotores, Embarcaciones y Aeronaves 1.- Automóvil marca “Audu” modelo 97 adquirido a nombre de su esposa en Julio de ese año. La Sra. de Cañones utiliza el rodado para sus asuntos personales, aunque no desarrolla actividad comercial ni profesional de ninguna naturaleza. El precio de compra fue de $ 38.000.La valuación de la DGI al 31-12-01 es de $ 15.800.- respecto de la marca y modelo indicado. 2.- Automóvil marca “Mibaru” modelo 1999 adquirido en Noviembre de 1999 en la suma de $ 27.000.El valor mínimo computable conforme la tabla de DGI (RG.1228/02) para diciembre de 2001 era de $ 16.500.3.- Embarcación deportiva adquirida en Agosto de 1998 en la suma de $ 24.000.c) Inversiones en Títulos Valores 1.- Acciones con cotización al 31-12-01 de $ 3,54 c/u. El Sr.Cañones adquirió en Junio de 1998 18.000 acciones de “La Hornalla SA.” en la suma de $ 67.000.Asimismo en Agosto de 1999 recibió 4.500 acciones en concepto de dividendo en acciones. 2.- Acciones de “Dulcitos SA” sin cotización que había suscripto e integrado en 2000 por la suma de $ 140.000.-. Al 30 de Junio de 2001 el Balance arrojaba un Patrimonio Neto de $ 676.540.- Con fecha 30-10-01 la Asamblea de Accionistas dispuso la asignación de honorarios al Directorio en la suma de $ 80.000.- de los cuales $ 25.000.- le correspondieron al Sr. Cañones quién percibió en Noviembre del mismo año la suma de $ 10.000.- y el saldo de $ 15.000.- los cobró en Marzo de 2002. Asimismo la Asamblea dispuso el pago de dividendos en efectivo en la suma de $ 54.000.- los que el Directorio puso a disposición el 30-11-01 y el Sr. I.C. percibió el 20-1-02 en proporción a su tenencia que era de 5.000 acciones sobre un total emitido de 15.000. 3.- Títulos Públicos exentos de todo gravamen por Ley Nacional, adquiridos en 1994 por $ 5.900.- (Valor Nominal U$D 5.000.-). Ciclo Práctica Tributaria Profesional 2 C.P.C.E.C.A.B.A. 10-04-2002 d) Capital afectado a Actividades de 3a. y 4a. Categoría 1.- Participación del 50% en una SRL cuyo cierre al 31-10-01 arrojaba los siguientes guarismos: Patrimonio Neto al cierre de $ 546.800.- incluyendo Utilidades del ejercicio por la suma de $ 95.600.Al Sr. I.C. le fueron acreditados la totalidad de las utilidades que le corresponden ($ 47.800.-) en su cuenta particular al 31-12-01 resultando a esa fecha un saldo de $ 15.700.- deudor en la Sociedad. 2.- Bienes afectados a su actividad profesional, en Febrero de 1997, de acuerdo al siguiente detalle: - Muebles y útiles adquiridos en Noviembre de 1996 por $ 3.500.- Instalaciones adquiridas en Diciembre de 1996 por $ 2.800.- Equipos de computación adquiridos en Abril de 2000 en la suma de $ 6.500.- a los que le fue imputada la utilidad de la venta de los bienes reemplazados por $ 1.200.- resultando en consecuencia un costo a efectos del impuesto a las ganancias de $ 5.300.e) Inversiones en Entidades Financieras 1.- Plazo Fijo en Banco Sólido SA. cuya última imposición en 2001 correspondió a la realizada el 1-10-01 por un plazo de 90 días por U$D 305.000.- de capital. Los intereses al 2-1-02 fueron de U$D 1.560.f) Cuentas Corrientes y Caja de Ahorro en Entidades Financieras 1.- Saldo Caja de Ahorro al 31-12-01 de $ 18.600.-, registrándose la última acreditación de intereses al 3012-01 por la suma de $ 240.2.- Saldo en cuenta corriente al 31-12-01 de $ 5.460.- considerando la deducción de un cheque entregado en pago el 22-12-01, tal como surge del Recibo Oficial emitido por el acreedor, por la suma de $ 1.000.- cuya presentación al Banco por parte del beneficiario se produjo en Enero 2002. El saldo conforme resumen de cuenta al 31-12-01 era de $ 6.412,60.- ya que incluía gastos debitados por $ 47,40.- que el Sr. I.C. no había registrado en sus anotaciones. g) Créditos 1.- Anticipos de Impuesto a las Ganancias de $ 3.125.- c/u. de los cuales 4 fueron pagados en 2001, siendo el quinto pagado en 2002. Las retenciones sufridas en 2001 por el mismo tributo fueron de $ 3.950.- y el importe del crédito fiscal computable por el impuesto a los créditos y débitos bancarios es de $ 250.2.- Los anticipos pagados por el Impuesto a los Bienes Personales en 2001 sumaron $ 12.700.3.- Honorarios de Directorio a cobrar por $ 15.000.4.- Dividendos a Cobrar por $ 18.000.h) Dinero en efectivo Tenencia de $ 4.700.i) Bienes de Uso Personal, objetos de arte, de colección 1.- Bienes del hogar con valor de costo $ 14.860.2.- Esculturas, adquiridas en Octubre de 1990 en la suma de $ 25.000.j) Otros Bienes Tenencia de 13.000.- dólares estadounidenses, valor de costo $ 13.000.Bienes en el Exterior a) Corresponde a un inmueble recibido por disposición testamentaria. El Sr. I.C. desconoce el precio de compra oblado por el causante. El bien se encuentra ubicado en Miami-EEUU y ha sido verificado el valor de plaza al 31-12-01 en la suma de U$S 760.000.- (el testamento fue considerado válido con fecha 15-2-01, y el valor fiscal atribuído al inmueble de U$S 680.000.-). b) Asimismo el Sr. I.C. es titular conjuntamente con su cónyuge de un Plazo Fijo en un banco belga por un capital al 30-8-01 de 30.000.- Euros, generando intereses al 28-2-02 por la suma de 690.- Euros. El orígen de los fondos invertidos no es acreditado por la esposa, y el valor computado en el impuesto a las ganancias es de $ 26.700.- Ciclo Práctica Tributaria Profesional 3 C.P.C.E.C.A.B.A. 10-04-2002 En ambos casos, el Sr. I .C. no obtuvo información respecto del pago de gravámenes similares en el exterior, correspondientes al período fiscal 2001. INFORMACION ADICIONAL El Sr. I.C. actúa también como administrador y apoderado de una persona extranjera residente en el exterior que posee bienes en la República Argentina, de acuerdo al siguiente detalle: Apoderado de la Sra. M.Auxiliadora de Allende, de nacionalidad chilena, aunque residente en México en forma continuada desde 1990. La Sra. M.A.de A. es propietaria de un inmueble agropecuario ubicado en la Provincia de Mendoza que recibió a título gratuito por el fallecimiento de su madre, quien lo había adquirido en Setiembre de 1980 en la suma de $ 0,00984 No se conocen datos respecto de la valuación fiscal a esa fecha, ni la proporción que representaba el casco de la estancia, por lo que se lo justiprecia en el 10 % La declaratoria de herederos que reconoció los derechos de la Sra. M.A.de A. fue dictada en Febrero de 1993. La Sucesora concretó durante 1998 y 1999 la demolición del viejo casco y la construcción en su lugar de una casa estilo colonial que fue habilitada en Agosto de 1999. El costo de la construcción fue de $ 116.000.La Valuación Fiscal a Diciembre de 2001 no contempla valor por edificios ni mejoras y asciende a la suma de $ 510.000.- Ciclo Práctica Tributaria Profesional 4 C.P.C.E.C.A.B.A. 10-04-2002