En el presente informe se expone un resumen de la relatoría por

Anuncio

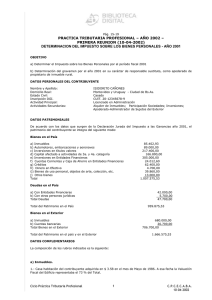

X JORNADAS RIOPLATENSES DE TRIBUTACION IUET-AAEF Montevideo, 11 y 12 de junio de 2015 Tema 1: Análisis comparativo de los regímenes impositivos en el sector agropecuario RELATO NACIONAL (Argentina) Por Cr. Santiago Saenz Valiente En el presente informe se expone un resumen de la relatoría por Argentina cuyos temas abarcados son: Derechos de Exportación, Impuesto a las Ganancias, Impuesto a la Ganancia Mínima Presunta, y Bienes Personales. TRATAMIENTO IMPOSITIVO EN LA ARGENTINA DE: DERECHOS DE EXPORTACION IMPUESTO A LAS GANANCIAS IMPUESTO A LAGANANCIA MINIMA PRESUNTA IMPUESTO SOBRE LOS BIENES PERSONALES 1. ANTECEDENTES Y PANORAMA INICIAL Las bases estructurales de los impuestos de cualquier país nunca deben colisionar con los principios tributarios, sin embargo en Argentina no se respetan ni siquiera aquellos que surgen de la Constitución Nacional. La presión fiscal en la actividad agropecuaria ha llegado a limites impensables donde entidades de prestigio tales como FADA (Fundación Agropecuario de desarrollo Argentino) indican que el estado Nacional, Provincial y Municipal se llevan más del 88% de la renta agrícola. La confiscatoriedad es manifiesta. Sur de Santa Fe Referencia: General López (campo propio) Presión Fiscal: 82% Días en el año para impuestos: Distribución de costos sobre facturación: Indirectos Comerciales 7% 11% Resto Nacionales Bienes Personales Gastos Directos 25% Ganancias Resultado antes de Tributos Combustibles Tipo de Tributos: Seg. Social Tributos 47% Resultado 11% Nacionales: 94% Derechos de Exportación +Descuentos comerciales Débito y Crédito Provinciales Municipales Fuente : AACREA La capacidad contributiva y la equidad se ignoran en tributos como el impuesto a las ganancias que debería ser el más justo de la grilla. En el año 2004 la presión fiscal era del 26,5% sobre el PBI, y se requería trabajar algo más de 3 meses para satisfacer a las arcas fiscales. Por un estudio presentado por CREA y AAPRESID, del año 2013 en ese periodo la producción agropecuaria argentina creció un 200%, pero la de Brasil un 400%, Uruguay 700% y Paraguay 900%. 1 Argentina Paraguay Uruguay Brasil 1000% 900% 800% 700% 600% 500% 400% 300% 200% 100% 2013 2011 2009 2007 2005 2003 2001 1999 1997 1995 1993 1991 1989 1987 1985 2013 1983 2011 2009 2007 2005 2003 2001 1999 1997 1995 1993 1991 1989 1987 1985 1983 0% Los principios de legalidad y razonabilidad están ausentes, lo cual muestra el estado calamitoso de esta temática en nuestro país. A ello se suma el traslado constante de tareas administrativas al productor incrementando la carga pública que deben afrontar, aumentando así fuertemente sus costos administrativos. 2. Derechos de Exportación La imposición comenzó en el año 1967 a gran cantidad de mercaderías. Desde 2002 se revitalizó la tasa que era del 3,5% para llevarla a un mínimo del 20% y a partir de 2007 por resolución ministerial hubo nuevos aumentos. En Marzo de 2008 se pretendió aplicar la famosas “Retenciones Móviles “ que implicó una movilización masiva de los argentinos en su contra. Los productores agrícolas de la Argentina sufren una exacción sobre su ingreso con porcentuales entre el 25% y 35%, con motivo de la vigencia de las mal llamadas “Retenciones.” Los derechos de exportación son un impuesto sobre los ingresos, aceptado así por la Corte Suprema de Justicia, que repercute en forma directa sobre los productores. La confiscatoriedad está presente en este impuesto, pues las contribuciones no pueden absorber una parte sustancial del patrimonio de una persona, de sus rentas o del valor de un bien determinado que se relacione con el tributo que se pretende aplicar. Para el productor es un costo, ya que no se le permite fijar el precio y por tanto está impedido de trasladar el impuesto. Existen dos vías para plantear la inconstitucionalidad: amparo o acción declarativa. 2 El amparo no resulta aconsejable, pues es frecuente su rechazo alno tener el tribunal la necesidad de expedirse sobre el fondo de la cuestión al rechazarse la producción de prueba. En cambio la acción declarativa de certeza obligaría a la justicia a resolver sobre la constitucionalidad, es decir obliga a resolver el problema de fondo, aunque igual para los productores les será compleja su demostración. Es un impuesto manifiestamente distorsivo, porque se aplican sin contemplar los costos, las extensiones explotadas, las zonas de producción, ni su tecnología aplicada o la distancia a los puertos. Todo ello conforma rentas diferentes y capacidades contributivas distintas. Su recaudación está destinada a las arcas de la Nación, reduciendo bases para liquidar IVA y Ganancias que son dos impuestos coparticipables con las provincias. Los justificativos en aquel momento con algún dejo de lógica- fueron la situación de emergencia del país y el incremento abrupto de la cotización del dólar contra nuestro peso. Hoy esas variables no existen. No resulta cierto tampoco que los comodities están vacíos de valor agregado. Si bien es cierto que los cultivos extensivos requieren escasa mano de obra, es contundente también que la maquinaria agrícola, las fábricas de herbicidas, fertilizantes, agroquímicos y las empresas automotrices, multiplican su dotación de personal por el desarrollo de la producción agropecuaria. La supuesta reducción de precios internos y la consolidación de la distribución del ingreso, no se han conseguido a pesar de una recaudación superior a U$S 90.000 en los últimos 7 años. El derecho de exportación sobre la soja, se pretende que esté justificado por la falta de rotación de cultivos que daña la tierra. Para diversificar los cultivos deben incentivarse en cambio otras producciones primarias como el maíz y el trigo cuyos cupos de exportación se limitan constantemente con los ROES (Registro de Operaciones de Exportación). Así la Argentina sufre sanciones por compromisos incumplidos y pierde la categoría de proveedor confiable. Existe una posible tacha de inconstitucionalidad de este impuesto, pues al Congreso Nacional le corresponde establecer los derechos de exportación y está prohibida la delegación legislativa al poder ejecutivo y especialmente está prohibido dictar derechos de necesidad y urgencia en materia tributaria. Se extiende la prohibición a los reglamentos delegados. Ni un decreto del Poder Ejecutivo ni una decisión del jefe de Gabinete de Ministros pueden crear válidamente una carga tributaria ni definir o modificar, su sustento legal, los elementos esenciales del Tributo (Fallo SELCRO SA, CSJ 20003). Según el maestro Spisso, en caso que se admita la delegación legislativa en materia tributaria ello sería posible bajo las siguientes exigencias. 1) Efectiva situación de emergencia pública, declarada por el Congreso. 2) Que la política legislativa esté suficientemente definida en la ley de habilitación. 3 3) Que la delegación no comprenda la creación de tributos, la definición del hecho o base imponible, a determinación de contribuyentes o responsables, exenciones, o franquicias, sino solo referido aspectos cuantitativos dela obligación tributaria o sea alícuotas, tasas o montos fijos. 4) Que la facultad se conceda por tiempo determinado y se agote con el uso que haga de la el PE. 5) Que comprenda solo los tributos que por sus características exijan adecuaciones en el tiempo de emergencia. Por su parte el derecho de exportación especifico deberá ser establecido por ley, lo que según Sanabria “no hace más que receptar el llamado principio de legalidad tributaria esencial e insoslayable en la aplicación de cualquier tributo.” 3. Impuesto a las Ganancias 3.1 Antecedentes y situación actual El impuesto a la renta sin duda debe ser el tributo que más debe aportar a las arcas fiscales. Su esencia es exigir más a quienes tienen la mayor capacidad contributiva. Este principio sabemos que es indispensable en la estructura tributaria, sin embargo hoy en la Argentina lejos está de cumplirse. Los montos de rentas considerados como mínimos de subsistencia son paupérrimos y ridículos. Además se ha desnaturalizado el impuesto para quienes están en relación de dependencia, alejándonos del principio básico de equidad. Los independientes sufren con más virulencia está distorsión. Actualmente los principios constitucionales de nuestro país, no se contemplan en la estructura impositiva. Ello atenta contra el crecimiento y la producción. En el año 1933 se impuso la ley de réditos, que luego fue la base para la aplicación del impuesto a las ganancias. A partir del año 1978 -atento la inflación existente en nuestro país- que llego a porcentuales impensables –, resultó obligado la implementación de un método para corregir el resultado impositivo de las empresas. Me refiero a la aplicación del denominado “Ajuste por inflación”, cuya herramienta es indispensable para evitar determinar impuesto sobre rentas ficticias. En 1985 se dispuso una reforma de fondo, modificando la tasa porcentual llevándola del 20% al 30% además de modificar aspectos para evitar el ahuecamiento de este tributo. Además se dispusieron limitaciones a la deducción de retribuciones a los directores de las sociedades, métodos de imputación de dichos honorarios y cambios en algunos hechos imponibles contemplados. Además al valorizar las existencias de los bienes de cambio, se abolió la postura de valuación al costo llevando los productos agropecuarios a utilizar el precio de mercado al cierre de cada ejercicio. Es decir, surgen entonces las denominadas “ganancias por tenencia” que no responden transmisión alguna. Posteriormente la tasa porcentual del impuesto fue elevada al 33% y luego al 35%. Otro cambio profundo fue perfeccionar la determinación del resultado por inflacional incluir partidas dinámicas en dicho cálculo, lo cual permitió evitar las maniobras que algunos contribuyentes llevaban a cabo para reducir el impuesto final. 4 A partir del año 1991 con motivo de la emergencia económica y la paridad definida como $1 = U$S 1, se prohibió la indexación incluso la impositiva a todos los efectos. Quedó así suspendida la aplicación de cualquier ajuste motivado en una perdida supuesta de desvalorización de la moneda. Lógico ello, pues la relación de nuestro peso con su parámetro del dólar estadounidense se mantuvo idéntico hasta la debacle del año 2002. Desde ese momento hasta la actualidad no se ha reactivado la aplicación del “ajuste por inflación” a los fines de corregir los resultados. A eso se agregan muchos efectos adicionales ante la desvalorización, al no actualizar quebrantos que se trasladan a valor nominal y computo de anticipos y retenciones sin reexpresar. A partir del año 2013 con motivo de las exigencias de una reforma para gravar las rentas financieras, se produjeron los siguientes efectos. a. Incremento del impuesto total para las sociedades familiares, al exigir un adicional del 10% definitivo ante cualquier distribución de resultados de una sociedad regular. Ello potencia la tasa final del conjunto sociedad –dueño al 41,5%. b. Gravabilidad desde el 28-9-2013, de la venta de títulos y acciones que no coticen en el mercado de valores de Argentina, con un impuesto especial del 15% sobre el resultado obtenido de la operación. Ello sin contemplar la actualización de su costo. Así el panorama se puede concluir que la presión fiscal en Argentina ha llegado a porcentuales insostenibles, en especial para la actividad agrícola ganadera, en virtud de las razones que brindare en esta relatoría. 3.2 Aspectos generales del impuesto Me referiré a los principales temas que sean específicos de la actividad y aquellos que por su importancia están también vinculados. Sin duda, la distorsión es manifiesta y preocupante ante la falta de corrección de los resultados por la inflación acontecida en los últimos 23 años. Además si la actividad agropecuaria se desarrolla bajo forma de empresa unipersonal, los valores mínimos -sobre los cuales no corresponde pagar el impuesto-tienen un atraso relevante y acumula inequidades. Los importes de las deducciones que tienen limitaciones restrictivas para ciertos conceptos también están congelados. A esto se agrega que la tasa porcentual de impuestos para las personas físicas que resulta progresiva por recomendación mundial, no se cumple en la práctica. El porcentual comienza en el 9% pero luego de $ 120.000 anuales de renta gravada se aplica la máxima el 35%. Esta tabla está desactualizada hace más de 14 años. Por tanto progresividad y lógica, ninguna. 5 Los resultados obtenidos por la actividad agropecuaria son gravados por la ley con los mismos porcentuales que cualquier tipo de renta, ya sea comercial, industrial o de servicios. En otras latitudes como nuestro propio vecino Uruguay, se contemplan porcentuales e impuestos diferentes en atención a su condición de crecimiento vegetativo de la actividad agropecuaria. La liquidación del impuesto es anual, tanto para las personas físicas como para las sociedades, exigiendo no obstante anticipos a cuenta del periodo fiscal siguiente. Determinar y pagar el impuesto está a cargo de quien realiza la actividad, pero el Fisco tiene facultades para ajustar lo declarado. El productor puede entonces defenderse con criterios jurídicos y pruebas sustentables, que refuten la intención del organismo recaudador. La metodología utilizada es de renta mundial para los residentes en Argentina, es decir el contribuyente debe incluir todas las ganancias obtenidas en cualquier lugar del mundo, si bien es posible contemplar como pago a cuenta los tributos semejantes abonados en aquellos países. Siempre el lugar de radicación del contribuyente deberá respaldarse con documentación que lo pruebe. Si su residencia estable es fuera de la Argentina, solo liquidará y pagara impuestos en nuestro país por las rentas ganadas dentro del límite de nuestras fronteras. Lo que obtenga en el exterior son ganancias de fuente extranjera, excluidas de la tributación en nuestro país. La renta empresaria obtenida de la actividad agropecuaria, es liquidada en base al principio del devengado. Se exigen el impuesto por la denominada “ganancia por tenencia” el cual no surge de transacciones y su resultado puede verse reducido al momento de concretar operaciones de venta si su precio ha disminuido. Cualquiera sea el tamaño de la empresa el sujeto deberá actuar como agente de retención del impuesto a las ganancias bajo, pena de impedirle deducir el gasto vinculado a dicha operación que se cancela. En el caso de un productor rural, se deberán incluir los hechos naturales ligados a la actividad agropecuaria, como nacimientos, muertes, engordes y los procesos de cosecha que producen modificaciones al patrimonio y son posibles de cuantificar. También estos sujetos al igual que cualquier otro contribuyente debe afrontar en forma obligatorio el ingreso de anticipos a cuenta de la liquidación del impuesto del año siguiente, cuya base de cálculo es el impuesto del año anterior. Sus porcentuales varían según sean personas físicas o sociedades. 6 Podrá estimarse que los resultados del año próximo no serán equivalentes a las ganancias del periodo base, por lo que se admite la reducción de los anticipos. 3.2.1 Retribución de directores de sociedades La función del director se presume remunerada y por tanto debe ser reconocida económicamente, siendo la asamblea de accionistas o la reunión de socios anual, quien decide su regulación. Fundamentalmente el honorario debe retribuir la función ejercida por el director en relación a su tarea decisoria. Existe en la norma legal desde el año 1985 que limita el monto deducible en la sociedad, el cual equivale al 25% de la utilidad contable neta. En sociedades cerradas- aun siendo accionista mayoritario – si desempeña funciones permanentes en la entidad, podrá ser acreedor de un sueldo al ser contratado bajo relación de dependencia. Su monto debe estar relacionado con la función efectivamente cumplida, por lo cual solo está acotado por la razonabilidad. Estos funcionarios que siempre están obligados al pago de una cuota mensual a la caja previsional autónoma, pueden optar por no realizar los aportes del régimen en relación de dependencia y además la sociedad evitar abonar contribuciones patronales. Los derechos y obligaciones por aguinaldo, vacaciones y licencias, se deben cumplir al igual que para cualquier otro empleado. Cada una de las retribuciones está sujeta a un régimen de retención de impuesto a las ganancias que contiene parámetros y normas diferentes. 3.2.2 Opciones de diferimiento del impuesto o reducción directa de la carga fiscal Esencialmente existen dos posibilidades concretas de diferir el impuesto ante la venta de bienes de uso, aplicable tanto a maquinarias y herramientas como al predio rural. a) Método de venta y reemplazo cuya condición esencial es que las operaciones de venta y de compra deban concretarse dentro del periodo de 1 año. Para los bienes muebles se exige que sean amortizables. Entendemos como posible considerar este régimen a la venta de reproductores por su condición de bienes de uso. 7 Si se tratara de la enajenación del inmueble rural debe demostrarse la afectación a la actividad al menos por 2 años previos y la reinversión deberá ser del precio total obtenido por la venta. Si el monto reinvertido fuese menor al precio de venta logrado, por el excedente deberá abonarse el impuesto a las ganancias. La flexibilidad del régimen es interesante, ya que puede combinarse bienes inmuebles con muebles y viceversa. Este beneficio está presente siempre que exista la sustitución, pues una vez cortada la cadena de reemplazos surge el impuesto por toda la “ganancia acumulada” que debe abonarse al fisco en dicho ejercicio. b) Si vendemos un bien de uso (maquinarias, automotores, computadoras) y surge fiscalmente una utilidad de esas operaciones, al otorgar financiación por más de 1 periodo fiscal, se permite diferir este resultado. Con motivo de la inflación, existe un beneficio extraordinario al postergarse su pago. c) Otra particularidad del impuesto a las ganancias que tiene vinculación directa con la actividad agropecuaria, es la relativa al tratamiento excluyente del inmueble rural cuando éste deja de estar afectado por el propietario a la producción. Cuando el propietario de un predio rural resulta ser una persona física y la tierra es vendida luego de haberse cedido en arrendamiento a un tercero por un periodo mayor a 2 años, se considera que no existe empresa y por lo tanto esta operación queda excluida del ámbito del impuesto a las ganancias. En su lugar se ingresará el impuesto a la transferencia de inmuebles y su tasa porcentual es del 1,5% sobre el precio de la operación. 4. Valuación de existencias de bienes de cambio 4.1 Hacienda de cría a) En la zona central ganadera Para liquidar el impuesto a las ganancias, debemos valorizar el stock de bienes de cambio en existencia al cierre de cada ejercicio anual. Los diversos tipos de desarrollo de la actividad, determinarán la forma de valorización que la ley de impuesto a las ganancias obliga a contemplar en cada caso. Primero debemos definir cuál es específicamente el tipo de producción que se desarrolla, centrándonos esencialmente en la ganadería de invernada y cría de hacienda vacuna. La valuación al cierre de ejercicio de los bienes de cambio es muy importante, pues en buena medida el resultado impositivo dependerá del incremento en los valores de mercado respecto del último ejercicio fiscal. Allí surge la injusta exigencia de abonar impuesto por la mera tenencia de esos bienes. Es necesario mantener un control permanente de las planillas de movimiento físico de hacienda con la ubicación de las existencias de ganado y los índices de mortandad y parición. 8 La hacienda se valúa aquí en Argentina en función del destino de la misma. Para el caso de cría las hembras destinadas a vientres, se mantienen al valor que dicha categoría poseía al inicio del ejercicio. Cuando estamos frente a este tipo de establecimientos se utiliza el costo estimativo por revaluación anual (C.E.R.A.) con la excepción de los vientres. Es válida su aplicación para criadores de ganado de hacienda bovina, ovina y porcina. Para este mecanismo es importante tener una organizada administración y contabilidad, pues se requieren los datos de cabezas, ventas, compras e información de mercados donde acostumbra a operar la empresa. Para valuar las cabezas en existencia al cierre del ejercicio, la base que se utiliza está en función de las ventas del último trimestre del ejercicio, utilizando la categoría de animal más vendida. Para ser representativa ésta debe superar el 10% de todas las cabezas vendidas en el año. Para determinar la valuación del stock final, se debe utilizar el precio promedio ponderado y aplicarse el porcentual del 60%. Total (en pesos)de ventas de la categoría más vendida último trimestre Total cabezas de la categoría más vendida en el último trimestre Precio Promedio Ponderado El legislador optó por este porcentual, estimando así el costo total de la producción de los animales de cría destinados a la venta. Para valuar el resto del plantel de bienes de cambio del establecimiento se utiliza la tabla de relación de las categorías que tiene una antigüedad mayor a 60 años, lo que puede generar distorsiones relevantes en la relación de valorización de las distintas categorías de hacienda. Con el método esbozado debemos utilizarla valuación para cada establecimiento del productor por separado, es decir, cada uno tomado en forma independiente. El mercado donde acostumbra operar, será aquel en el que el ganadero realiza habitualmente sus operaciones o los mercados ubicados en la zona del establecimiento. Cuando se trate de hacienda de pedigrí o puro por cruza, corresponderá utilizar el precio promedio ponderado que resulte de las operaciones registradas por las asociaciones o corporaciones de criadores de las respectivas razas. Para la valuación de otras haciendas es aplicable el método denominado “costo estimativo por revaluación anual”, entre ellos hacienda ovina u porcina, o cualquier otra, es aplicable a la cría de otros animales. En estos casos se utiliza directamente el promedio ponderado de la totalidad de ventas y se aplica el60% para valuar todas las categorías existentes al cierre del ejercicio. Las hembras que se encuentran destinados a cumplir con la función de reproducción vacas, terneras y vaquillonas podrán valorizarse a idéntico valor que tenían al inicio. De esta manera no surge para esta categoría ningún resultado por tenencia, atento que no están destinadas a la venta. Los valores adjudicados a los vientres son irrisorios en establecimientos antiguos, motivado en la aplicación especial permitida por la LIG. 9 La adquisición de vientres para madres, puede resultar un mecanismo útil para atemperar el impuesto del ejercicio. El resultado completo entre el precio de venta y su valuación ínfima, tendrá efecto en el ejercicio de la enajenación. b) Fuera de la zona central ganadera Existe una franquicia en la valuación de los stocks. A los productores que desarrollen su actividad fuera de la zona central ganadera, se les permite el uso del método de valor fijo utilizado para vientres aplicable a todas sus categorías de hacienda, y por tanto no es necesario registrar resultados por tenencia. Este mecanismo es exclusivo para los establecimientos de cría. La legislación está justificada por la hacienda de inferior calidad, riesgos climáticos mayores, menor oferta forrajera y/o ambientes desfavorables que pueden afectar la productividad ganadera de los establecimientos ubicados fuera de las zonas más productivas de nuestro país. Este método es optativo para cada establecimiento y requiere de planificación fiscal. 4.2 Establecimientos ganaderos con actividad de Invernada Se trata aquí de la producción de carne a través del engorde de animales hasta conseguir un peso demandado por el mercado. Esta actividad se puede desarrollar en forma intensiva como extensiva, dependiendo de la calidad de las tierras del establecimiento y de la estrategia comercial del productor. En el engorde intensivo a corral (feedlot), tiene un ciclo productivo mucho más corto. Se trata impositivamente a esta actividad como de compraventa y por dicho motivo la valuación deberá hacerse a valores de mercado, es decir a la cotización de estos bienes. Se toma entonces el precio neto en plaza para el contribuyente, es decir restados los gastos de venta incurridos directamente con motivo de la comercialización (fletes, comisiones de vendedor, tasas, impuesto sobre los Ingresos Brutos, etc.). Este método, atenta contra la capitalización de las empresas al exigir impuesto donde no hay renta realizada. Incluso ante falta de liquidez, el productor deberá vender hacienda para afrontar su obligación fiscal, siendo posible también que se adelante un impuesto mayor ante baja de precios de los productos enajenados. 4.3 La hacienda de tambo Usualmente se valúa de igual forma que la cría, si bien en la ley no se menciona siquiera esta faz de la actividad ganadera. Ello así, puesto que la obtención de terneros en los tambos es indispensable para la producción de leche vacuna, lo que hace ciertamente asimilable la actividad al proceso de cría de ganado, siendo razonable entonces aplicar los mismos criterios de valuación que para esos establecimientos. 10 4.4 Vacunos considerados bienes de uso para la ley. Los bienes de uso son los que se utilizan en la explotación agropecuaria para su desarrollo de la actividad. Mediante su amortización se intenta reflejar económicamente su desgaste, uso u obsolescencia. Además de las maquinarias, muebles, automotores, y otros, se brinda también el tratamiento expuesto a los machos en general y a las hembras de pedigree o puros por cruza. 4.5 Establecimientos agrícolas Los establecimientos agrícolas, son aquellos cuya actividad principal es la siembra de cultivos para obtener productos de la tierra. Como los granos tienen cotización en mercados nacionales e internacionales y no dependen de la acción sobre los precios por parte del productor, la LIG utiliza estos valores supuestamente transparentes como base para su valuación, permitiéndose solo restar los gastos necesarios para su comercialización. La ley indica el tratamiento de los granos, cereales y oleaginosas con o sin una referencia de mercado, es decir con o sin cotización conocida. Los productos agrícolas al generar ganancia por tenencia anticipan impuesto previo a sus ventas, lo cual es grave por las fluctuaciones de precio respecto de la fecha de vencimiento de su declaración jurada. Los gastos a contemplar son comisión, flete corto y/o largo, almacenaje, sellado, gastos de acondicionamiento, que generalmente se calculan como un porcentaje y deben defenderse con los comprobantes de respaldo. Aquellos granos sin cotización, se valúan en función de las operaciones comerciales que involucren volúmenes normales de venta menos gastos directamente vinculados. Para valorizar la planta en crecimiento, dependerá de los costos invertidos para lograr sembrar la semilla, la mano de obra directa por contratación de terceros con maquinaria o con personal propio. 5. Futuros y Opciones Debemos destacar que los productores necesitan asegurarse el precio de sus cosechas en sus ventas futuras a industriales o exportadores. Para ello venden por anticipado para cerrar la operación y también tener un flujo de fondos constante. Los mercados de futuros se han creado para mitigar las variaciones en los precios de los granos que afectan a las partes intervinientes. En la Argentina hay dos mercados que operan a futuro el MATBA y el ROFEX . Ambos son mercados de cobertura y operan básicamente con trigo, maíz girasol y soja. Los corredores cobran una comisión y el mercado garantiza el cumplimiento de las operaciones. 11 Es muy importante conocer cómo operan los mercados, la cuenta diferencias y si resulta o no posible cancelar un contrato de futuro. También deben diferenciarse de las opciones. Impositivamente se diferencia su tratamiento entre las operaciones de cobertura de las especulativas. Esta temática será tratada por los comunicadores de Argentina. 6. Impuesto de igualación En los establecimientos de cría, hemos visto que impositivamente la valuación de la hacienda es sensiblemente inferior a los valores de mercado al cierre. Sin embargo, en su contabilidad, las sociedades valorizan las cabezas de ganado vacuno a su precio en plaza. Este diferente tratamiento origina un resultado contable superior al impositivo. Cuando la sociedad decide distribuir dividendos a sus propietarios en base de las ganancias contables, se exige el pago de impuesto del 35% sobre la diferencia comentada. Este mecanismo iguala la carga impositiva entre la sociedad y el accionista y por eso se lo denomina “impuesto de igualación”. De esta manera se anula la ventaja en la valuación impositiva que seaplica a los establecimientos de cría. Esto resulta injusto, ya que a las empresas unipersonales o a las sociedades de hecho, no se les aplica este tratamiento perjudicial. Los dividendos -o utilidades en las sociedades no accionarias-se aprueban, y distribuyen en función de los resultados contables, lo cual puede implicar que existan ganancias que no tributaron el impuesto. Por este motivo las sociedades comerciales legalmente constituidas que desarrollen actividades de cría de animales, ubicadas tanto dentro como fuera de la zona ganadera central, deben tener especial cuidado con las decisiones que toma la asamblea de accionistas. La participación conjunta del empresario y el contador asesor profesional, vuelve a estar aquí presente para evitar o reducir riesgos en la determinación de impuestos y en la distribución de los resultados contables. 7. Venta de acciones o cuotas que no cotizan en bolsa Si un productor resulta ser titular de acciones o cuotas parte de sociedades-cualquiera sea la actividad que éstas desarrollen-que no coticen en bolsa o mercados y procede a su venta, su resultado impositivo está gravado por el IG desde el 23/9/2013. Esta nueva carga fiscal para las personas físicas y sucesiones indivisas afecta tanto a los residentes en nuestro país como aquellos que están radicados en el exterior. La tasa del impuesto es del 15% directo sobre la utilidad de la operación, aunque existen algunas opiniones que sostienen el uso de la tabla que va del 9% al 35%. Además existe un régimen de retención del 1,5% del precio al momento de cobro que será a cuenta del impuesto final. Las operaciones gravadas alcanzan a todas las acciones, cuotas parte, participaciones sociales, títulos, bonos y demás valores, siempre que no coticen en bolsa. Si se venden participaciones sociales de antigua data, el valor de costo puede ser ínfimo o tendiente a cero, con lo cual el precio de venta será considerado ganancia casi en su totalidad. 12 La asimetría comentada, tiene su origen en el año 1992, momento desde el cual quedó suspendida la aplicación del denominado “ajuste por inflación”. Si se presentara una pérdida ante la concreción de venta de acciones, dichos quebrantos no se pueden compensar con el resto de las ganancias del sujeto, salvo que tengan el mismo origen. Recordemos que la venta de acciones que coticen en bolsas o mercados está exenta del impuesto a las ganancias, siempre que se trate de operaciones autorizadas por la Comisión Naciones de Valores. 8. Impuesto especial adicional por distribución de resultados Cuando en el año 2013 se aprobó la gravabilidad de las rentas financieras, se incluyó un plus adicional al impuesto del 35% que ya pagan las sociedades. En efecto, ante una distribución de dividendos o utilidades de cualquier tipo de sociedades regulares, al momento de efectuar el pago se le retiene al beneficiario un impuesto definitivo de un 10% adicional. Esto convierte la tasa final nominal en un 41,5%. Los dividendos quedan gravados aun cuando sean cancelados en especie. La gran mayoría de las sociedades comerciales, fideicomisos, fondos comunes de inversión y las sociedades civiles y fundaciones quedan atrapados con esta mayor carga fiscal. Cada una con sus particularidades. Los socios o accionistas que reciban beneficios bajo la forma de utilidades, deben satisfacer el impuesto equivalente al 10% del monto que cada uno reciba. Los afectados serán las personas físicas del país o del exterior. 9. Quebrantos impositivos La performance de la producción agropecuaria depende no solo de la tecnología utilizada, sino también de las condiciones climáticas. La rentabilidad del agro es cíclica y con frecuencia se presentan periodos anuales con pérdidas económicas relevantes, que en los hechos se traducen en quebrantos impositivos. Estas pérdidas pueden ser trasladadas para absorber rentas futuras. La principal distorsión es que se desvalorizan al no permitirse su actualización por inflación y el valor real será sensiblemente menor. El plazo máximo para su traslado y uso, es de cinco años. 10. Ajuste por Inflación Se trata del conocido método que busca corregir los resultados para medirlos en forma homogénea y contemplar en la ecuación el efecto de la inflación. De esta forma se lograría -al menos parcialmente - tributar sobre rentas reales y no ficticias o ilusorias como se hace actualmente en Argentina. No es un pedido de franquicia, ni un beneficio especial, ni una ventaja impositiva. Simplemente resulta una metodología para que el resultado impositivo final -que surja de cualquier actividad- sea el real y no ficticio. La falta de corrección por la inflación de los ingresos y gastos, así como el impacto sobre los bienes y deudas de un contribuyente, llevan a exigir un impuesto alejado de la realidad económica. El ajuste por inflación se aplicó desde el año 1978 y, a partir de 1985, se hicieron ajustes y mejoras al régimen. 13 Desde el año 1992 están congelados los índices que miden la fiebre que implica la inflación. El motivo de incorporar el ajuste fue evitar distorsiones en la medición de la renta. Lo que se buscó fue corregir la unidad de valor que sirve para determinar el quatum de la obligación impositiva y así medir correctamente la capacidad de contribuir de cada uno. El agro es el principal afectado. Las normas del IG lo obligan a valorizar sus existencias de hacienda o granos -bienes de cotización transparente en el mercado- a su cotización al cierre. Está lejos de la verdad y es una ilusión óptica, aplicar un precio cuyo aumento entre el inicio y cierre muestre una ganancia no concretada que además en los hechos es pura inflación. Al utilizar los valores de cotización al cierre se está registrando el resultado con el efecto de un aumento específico del bien. Lo que logra esta legislación es gravar la ganancia por la mera tenencia de los bienes, pues su resultado no surge de operaciones realizadas por el contribuyente. De por sí, esta pretensión es criticable, ya que los precios pueden modificarse luego del cierre y la renta no generarse nunca. A las demás actividades diferentes a la producción agropecuaria, se les permite valuar sus bienes de cambio al cierre al precio de las últimas compras, con lo cual resulta sencillo planificar y así evitar gravar una ganancia solo por tener bienes en existencia. Que el resultado impositivo por tenencia esté alcanzado no es acorde a las bases esenciales del IG, pues este tributo debería alcanzar solo aquella renta que sea consecuencia de transacciones económicas. Existiendo inflación y al no contemplarla para corregir ese resultado por tenencia, grava además una renta inexistente, pues el aumento de precio del bien especifico (granos o hacienda) no se compara con la inflación general acontecida en el período. No debemos olvidar que la inflación es como el diablo, muestra las apariencias y esconde las realidades. En 1992, con motivo de la ley de emergencia pública que planteó la convertibilidad de paridad de $ 1igual a 1 U$S, se justificó la prohibición de actualización en todos los contratos y de todos los efectos económicos. Es por ello que, a partir del mes de abril, se congelaron los índices que medían la desvalorización de la moneda y se dispuso un coeficiente de inflación igual a 1. Ello tornó inocua la corrección por inflación de los resultados impositivos. Cuando en el año 2002 llegó la debacle económica, se tergiversó la relación de cambio establecida diez años antes y en forma abrupta se produjo una distorsión manifiesta en el poder adquisitivo de la moneda. Por lo tanto no es posible medir correctamente el resultado impositivo y la moneda queda descalificada como unidad de medida. Es indispensable como principio básico considerar la capacidad de contribuir de cada contribuyente, y verificar entonces su realidad económica. Sin realizar los ajustes a las cifras nominales, se producen virulentas distorsiones en la liquidación del IG. La omisión de contemplar el efecto inflacionario se opone a la razonabilidad, desnaturalizando la esencia económica y jurídica del impuesto. Así se aleja la estructura tributaria del principio básico de equidad. 14 La carga fiscal excesiva e improcedente, afecta también el derecho de propiedad. La justicia convalidó la mayoría de los casos que han cuestionado la falta de corrección por inflación del periodo fiscal 2002,pues allí la incidencia del IG distorsionado superó la tasa del 60% sobre las rentas reales, declarando confiscatorio al impuesto. Si el productor desarrolla la actividad en forma unipersonal se ve afectado fuertemente, pues su renta que incluye el incremento de los valores de plaza de las existencias al no permitirse corregir las cifras ante la existencia de una inflación profunda. Tampoco sería acreedor de un mínimo no imponible acorde a los costos de vida, pues dicho valor ha quedado estático en el tiempo. El resultado es obvio, en estas condiciones se paga sobre una renta inexistente, ficticia, lo cual torna ilegal el impuesto. En el siguiente esquema se presenta un ejemplo de esta distorsión ante la falta de aplicación del ajuste por inflación. El caso presentado muestra que con un rodeo de 1000 cabezas de invernada habría que pagar $ 560.000 más de lo que correspondería lógicamente. Ello así porque es ficticio, injusto e irracional, ante la falta de actualización de las existencias. 15 Hay una distorsión especial en los impuestos del agro que comenzó en forma manifiesta en el año 2002, pero continúa en forma permanente. No se permite actualizar el costo de los bienes utilizados en la producción cuando son vendidos, y así se gravan resultados alejados de la realidad. El ejemplo siguiente puede servir para mostrar la virulencia de esta inmoralidad. Existiendo quebranto de esta operación en moneda extranjera de U$S 200.000, se deberá abonar al Fisco casi $ 2.000.000. Esta situación no resiste ningún análisis y de presentarse el caso será necesario, sin duda alguna, recurrir ante los tribunales. Al impedirse su actualización, se desvaloriza la deducción de las amortizaciones por desgaste u agotamiento de los bienes afectados a la producción. En los anticipos y pagos a cuenta de todo tipo, se diluye su valor intrínseco ante su falta de actualización. Con los saldos a favor sucede exactamente lo mismo. Los quebrantos, al no ser actualizados, en una actividad cíclica reducen sensiblemente su poder de compensación ante la inflación permanente que erosiona la moneda de origen del mismo. Es indispensable plantear los argumentos de manera ordenada y contundente para hacer un planteo judicial de la cuestión. Corresponde demostrar la existencia de un perjuicio manifiesto ante la falta de actualización del patrimonio y de los resultados impositivos. Es necesario probar, mediante una pericia contable, el efecto producido por esa omisión legal y la afectación de la propiedad privada por confiscación. En situaciones de esta índole, resulta esencial demostrar la inequidad por no medir correctamente la capacidad del contribuyente durante el período en cuestión. 16 Se ha comprobado en varios pronunciamientos que el impuesto a las ganancias representaba el 62% del resultado impositivo ajustado, siendo prueba ineludible, incontrastable e irrefutable de la verdad de los hechos, que el mecanismo del ajuste por inflación debe aplicarse para evitar la confiscatoriedad del tributo. Las alternativas ante la justicia son: 1. Acción de amparo o acción declarativa de certeza. 2. Medida cautelar. El organismo recaudador es un ente público cuyos actos gozan de la presunción de legitimidad .Osea, que en principio, toda acción de la AFIP es legítima por naturaleza, lo cual no debemos soslayar al momento de encauzar el reclamo o la defensa. Existe una esperanza concreta, pues ante los niveles significativos inflacionarios actuales y aquellos de10 años a esta parte, es posible el éxito antela justicia. Es preocupante que no se contemple el efecto acumulado de varios períodos de 2003 a la fecha, al medir la inflación en compartimientos estancos anuales. 11. Tratamiento en la venta de inmuebles rurales Como ya hemos mencionado en Argentina los impuestos que recaen sobre el inmueble rural dependen de variables como su destino, habitualidad en esas operaciones y en especial quien sea el titular que realiza la venta de las tierras. El desarrollo de la actividad agropecuaria puede ser realizada directamente por el propietario del predio rural, disponiendo un contrato de arrendamiento o bien algún contrato asociativo tal como la aparcería. Si el dueño fuera una sociedad regular hay que considerar la teoría del balance y por tanto el resultado de la transacción económica quedará alcanzado, formando parte de los números impositivos determinados en la declaración jurada anual. Recordamos que la tasa será del 35%. Ello se agrava por la imposibilidad de actualizar su costo en virtud de interpretaciones fiscales vinculadas a la emergencia económica del año 1992. Si en cambio el titular fuese una persona física habrá que analizar cuál fue la utilización del campo en los últimos 2 años. Ese es el plazo por el cual el reglamento entiende que de arrendarse o encontrarse inexplotado se habrá extinguido la existencia de empresa. En tal sentido su venta quedaría fuera del ámbito del impuesto a las ganancias y estará alcanzado por el impuesto a la transferencia de inmuebles con una tasa del 1,5% sobre el precio de la operación. En este caso, se entiende que las ventas de las instalaciones adheridas al suelo podrán amortizarse y su resultado también estará gravado por el ITI. Entre ellos molinos, aguadas y alambrados. La afectación de las tierras a un contrato de pastaje, capitalización de hacienda, aparecería o cualquier otro acuerdo asociativo se considera que hay co-explotación del tercero productor con el propietario. Es decir que de estar afectado el inmueble al desarrollo de la actividad agropecuaria en forma directa por el dueño o bien compartida con un tercero, en un periodo previo de hasta 2 años antes de la venta, habrá empresa unipersonal y en consecuencia el resultado obtenido estará alcanzado por el impuesto a las ganancias. 17 Una discusión a nivel mundial y todavía no receptada por la legislación Argentina es la relativa a permitir imputar un importe equivalente a la desvalorización de la tierra por usar ciertas técnicas agronómicas que erosionan el suelo. No existe ninguna normativa que permita su deducción, si bien esta receptado en la ley para minas y bosques. Claro está que la tierra rural se degrada y que luego de varios años seguro no tendrá la misma productividad que antes, más allá de la aplicación de nutrientes artificiales para su recuperación. Según las propias palabras de la Cra. Perla Olego, en su trabajo presentado en Jornadas Tributarias luego publicado en la editorial La ley en el año 2005 “La degradación de la tierra se produce por salinización, alcalinización, acidificación ante pérdida del equilibro de la propiedades físico-químicas del suelo que lo hacen apto para el cultivo”. El problema tal como plantea Olego, es que no deberían otorgarse beneficios impositivos a aquellos contribuyentes que descuiden el suelo afectando los recursos naturales de la Nación y de sus habitantes. El agotamiento no debe resultar un incentivo para quienes provocan la pérdida de fertilidad por uso el de prácticas agronómicas delesnables. Al contrario deben otorgarse estímulos fiscales a los productores que den un uso racional a la tierra. En nuestras jornadas tributarias de Mar del Plata del año 2007 el Dr. Gerardo E. Vega ha realizado un análisis pormenorizado de esa temática a quien también remitimos para profundizar esos conceptos. IMPUESTO A LA GANANCIA MINIMA PRESUNTA (IGMP) Existe en nuestro país un impuesto que resulta complementario del impuesto a las ganancias. Se instauro en la Argentina y grava con el 1% los activos impositivos de una empresa. Entre los sujetos están las sociedades, los fideicomisos y las empresas unipersonales. Los incrementos de las valuaciones fiscales en los últimos años en la mayoría de las provincias produjeron un incremento relevante del IGMP. A nuestro juicio es desacertado utilizar presunciones a los fines de liquidar impuestos, pues se deben aplicar sobre los datos económicos reales. La base de cálculo de los impuestos deben ser datos ciertos, y en el Impuesto a la Ganancia Mínima Presunta lejos está de cumplirse dicha premisa. La justificación de los legisladores para sancionar este tributo, fue que para el mantenimiento de los bienes es necesaria una rentabilidad empresaria mínima. Otra motivación argumentada, es que esta carga fiscal ejerza presión para que los activos improductivos se tornen productivos. En el caso del agro, en ocasiones la ausencia de renta proviene de factores económicos y financieros ajenos a la acción del productor. Las trabas a la exportación y otras restricciones para el desarrollo de la actividad agropecuaria, incrementan los quebrantos de muchos productores. Pretender gravar una supuesta renta, que puede o no existir, solo se entiende un tributo de esta naturaleza si se reconoce la imposibilidad de controlar a los contribuyentes. En principio todas las empresas, personas físicas y sociedades, están obligadas al pago de este impuesto. También se incluye a los fideicomisos domiciliados en el país. 18 La base de cálculo para los residentes, lo constituyen todos los bienes que posean tanto aquí como en el exterior. El elemento para presumir la ganancia, es el activo de la empresa. Las empresas que mantengan quebrantos por un periodo prolongado o que estén en concurso o quiebra, podrían discutir en los estrados judiciales este tributo. Hay antecedentes que lo respaldan. Hermitage SA y Diario Perfil S.A., ambos pronunciamientos entienden que es inconstitucional cuando se demuestra la imposibilidad de que los activos generen la renta presumida cuando en la realidad nunca existió. No toda la doctrina acepta la conclusión de la CSJN. Hay autores que opinan que con el IGMP existe una finalidad extrafiscal que justifica la imposición, postura que no compartimos. La compensación cruzada de pago a cuenta con el impuesto a las ganancias, es relativa. Pues si bien se permite un traslado de ese crédito de impuesto por el IGMP durante 10 años, la imposibilidad de actualización del mismo desde el año 1992 torna en ilusoria esa compensación en términos absolutos. Con el transcurso del tiempo se desvaloriza fuertemente este crédito de impuesto. En la actividad agropecuaria que es esencialmente cíclica, esta situación se presenta con frecuencia dañando la rentabilidad que podrá obtenerse en periodos con beneficios. Por su parte un tema relevante son los inmuebles rurales. Estos bienes están siempre gravados en el IGMP. En consecuencia, los campos sufren una múltiple imposición al estar alcanzados por el impuesto inmobiliario (impuesto provincial), por las tasas viales o de conservación de caminos (impuesto municipal) y por el IGMP (impuesto nacional), en los casos que la empresa no determina el IG. El inmueble rural es el principal bien alcanzado por este tributo. Su valuación resulta de comparar el importe de adquisición de la tierra rural permitiéndose deducir un 25% del valor de la tierra libre de mejoras, es decir de la base imponible para el pago de impuestos inmobiliarios o $ 200.000 el mayor de ambos. Su valor mínimo debe ser la valuación fiscal. 19 En caso que los propietarios de las tierras rurales sean sujetos Monotributistas, como abonan una cuota mensual quedan fuera del IG y al ser el IGMP complementario de aquél, tampoco deberá afrontarse. Los sucesivos aumentos de las valuaciones fiscales de las tierras por parte de las provincias, han influido en el incremento de la valuación definitiva de los inmuebles rurales. La hacienda vacuna, sementeras y cereales, se deben valuar en función de las normas vigentes del impuesto a las ganancias al cierre del ejercicio comercial. Quedan fuera de este impuesto los bienes de uso nuevos para incentivar la producción. Quedan entonces excluidos del impuesto las maquinarias cuando sean nuevas y se hayan comprado en el ejercicio fiscal de la liquidación y en el anterior. No se contemplan en dicha exclusión a los automóviles. Está permitido considerar a los reproductores como bienes de uso adquiridos y por tanto aquellos comprados en los últimos 2 periodos no tributan este impuesto. Tampoco se gravan las inversiones en la construcción o en las mejoras de nuevos edificios que se usen en la producción rural y que se hayan sido realizadas en los dos últimos años. IMPUESTO A LOS BIENES PERSONALES En Argentina rige actualmente el impuesto a los bienes personales que afecta al patrimonio de las personas. Su falencia más grande es que no contempla las deudas del contribuyente. Antes estaba vigente el impuesto al Patrimonio Neto desde el año 1975, que era más razonable. Este impuesto sirve como instrumento de control para evitar fraudes en otros tributos. Existe un contrasentido al incentivar el ahorro popular y a la vez castigar el patrimonio acumulado, de los bienes adquiridos con fondos que en su oportunidad afrontaron el impuesto a las ganancias. Se estimula así el gasto de la persona en bienes de consumo, retrasando la capitalización. Solo debería aplicarse una alícuota ínfima a los fines de utilizar la información de este tributo para controlar el impuesto a la renta. A los fines de conocer quien debe tributar sobre el respectivo bien en una sociedad conyugal, no interesa a nombre de quién se encuentra registrado el bien, sino el origen de los fondos utilizados para su adquisición. Es un impuesto que se aplica a las personas radicadas en la Argentina, con independencia de su nacionalidad. Debe incluir en su liquidación anual los bienes que estén radicados en nuestro país y también los que el contribuyente posea en el exterior. En cambio, los residentes en el exterior solo deben liquidar y pagar el impuesto por los bienes que posean en la Argentina, lo que harán a través del “responsable sustituto.” Es una foto de todos los bienes valuados al 31 de diciembre de cada año, correspondiendo su pago a partir del mes de abril. Los residentes en Argentina se les 20 permite considerar como mínimo no sujeto a impuesto un monto de $ 305.000, pero si la valuación de sus bienes lo supera se paga sobre el total. De superar ese valor, se aplicará la alícuota a partir del 0,5% sobre el total y se abonará un impuesto mínimo de $ 1.525. La tasa máxima llega al 1,25% cuando el valor de los bienes supera 5.000.000 (a cotización oficial de diciembre de 2014, equivalente a U$S 574.000). La alícuota aplicar del impuesto sobre los bienes personales sobre la valuación de los bienes gravados, es progresiva del 0,5% al 1,25% desde el año 2007.La inequidad es manifiesta cuando alcanza un determinado umbral de tasa, pues la misma se aplica para el total de sus bienes. Es decir, en el fondo es una progresividad mal entendida. Si el contribuyente tiene bienes en el exterior, estos se incluirán en la liquidación y se permitirá el pago a cuenta de impuestos similares abonados en otros países. Es obligatorio el pago de 5 anticipos a cuenta del año siguiente del 20 % cada uno, que son liquidados en la base del impuesto del año anterior. En caso de estimarse una disminución del valor de los bienes para el próximo cierre, se podrá presentar ese cálculo ante la AFIP, para reducir el monto de los anticipos. En los últimos años el fisco no siempre toma debida nota de nuestra presentación, y AFIP aplica intereses por la diferencia entre el valor original de los anticipos y los nuevos reducidos. Ello implica una presentación especial acompañada de una proyección para demostrar al fisco dicha circunstancia. Los sujetos que residen en el exterior tienen gravados los bienes ubicados en Argentina con una tasa directa del 1,25 %, sin consideración de monto mínimo. Esta figura queda excluida de la obligación de pago de anticipos. Cualquier persona que sea titular de un inmueble rural - residente aquí o en el exteriortendrá exento el inmueble rural por ley. Dicho bien esta siempre gravado por impuesto a la ganancia mínima presunta. Sin embargo se discute aun hoy dicha eximición del impuesto. El Fisco interpreta que la exención del inmueble rural depende del destino que le demos. Entonces, la AFIP considera exentos exclusivamente a los campos arrendados o inexplotados. En cambio, si el propietario los trabaja en forma directa o por una sociedad de hecho integrada por él, el fisco entiende –a nuestro criterio erróneamente– que están gravados. En nuestra opinión, el inmueble rural propiedad de una persona 21 física siempre está exento del IBP y gravado en IGMP, así fue la conclusión de la causa Mollaro, José Luis del Tribunal Fiscal de la Nación del 17/5/2012. El 18/3/2013 el TFN reforzó los conceptos sobre la exención del inmueble rural en la causa Gaviglio, Hilario José. En la única causa que el TFN dictó sentencia en contra de contribuyente fue el Camilo Gonzalez Sala C 14/4/09 que se exigió el pago del impuesto sobre los bienes Personales por los inmuebles rurales cuando estén afectados a una empresa unipersonal. El propio dictamen de la AFIP en una maraña de afirmaciones dice “ se encuentran fuera del amito del impuesto sobre los Bienes Personales los inmuebles rurales que integren el activo de explotaciones unipersonales que hayan sido afectados por sus titulares al patrimonio de sociedades de hecho, o los inmuebles inexplotados o cedidos en alquiler”. Luego el fisco en una nota externa dice quedarían gravados cuando integran una sociedad de hecho o empresa unipersonal. La confusión e inseguridad jurídica es mayúscula e inaceptable. La opinión del fisco no está sustentada en una norma legal. No es posible concluir acerca de la gravabilidad recurriendo al reglamento de otra ley como IGMP que no resulta supletoria además de Bienes Personales. En definitiva no se está respetando el principio de legalidad. La gravedad es de tal magnitud ante la pretensión del Fisco, que de gravarse el Inmueble rural en IBP no será posible deducir el 25% de su valuación fiscal, concesión permitida en el IGMP. Con la interpretación del fisco, quedaría alcanzado el inmueble rural para quienes desarrollen la actividad con tierras propias bajo forma de empresa unipersonal. Su carga fiscal se verá incrementada fuertemente por los últimos aumentos de las valuaciones fiscales, siendo ese el valor mínimo a computar. Ello impulsará la alícuota a mayores porcentuales que se aplicará también a todos los demás bienes del productor. Esta discriminación no está contemplada en la ley y está alejada de una interpretación razonable. Ante esta disyuntiva corresponde solicitar al profesional asesor un informe sobre los justificativos para dejar fuera del alcance de este impuesto a todo inmueble rural, con independencia de su destino. Hay jurisprudencia favorable al contribuyente, pero no resulta definitiva aún y en caso de ser discutido por la AFIP con un ajuste, deberá defenderse ante la justicia. Nuestras jornadas tributarias del año 2004 concluyeron que: 1. La ley IBP debe reflejar en forma univoca en su texto el espíritu del legislador, que trató de evitar la doble imposición. 2. Precisar en el IBP el tratamiento que corresponde a las sociedades de hecho e irregulares introduciendo una definición precisa del concepto actividad agropecuaria en virtud de su condición de civil. 22 IMPUESTO A LA PARTICIPACION SOCIETARIA Si el campo está a nombre de una sociedad regular deberá liquidarse el llamado “impuesto a la participación societaria” cuya tasa es del 0,5 % del patrimonio neto contable. La valuación aquí dependerá de lo registrado contablemente sin considerar la valuación fiscal. En este caso no existe discusión alguna y el valor contable registrado del inmueble rural integra el patrimonio de la entidad. De ninguna forma influye la valuación fiscal de las tierras rurales en este tributo. Las sociedades comerciales siempre abonarán el impuesto a la participación societaria del 0,5 % y reclamarán su parte a los socios, es decir que repercutirán sobre el bolsillo de los dueños. Los socios están exentos del IBP sobre su participación societaria, pero deben informarla al Fisco. Por su parte el valor de los bienes que integran una sociedad de hecho agropecuaria, al tratarse de actividad civil, forma parte de los bienes gravados por el IBP. En nuestro criterio el inmueble rural no debe ser considerado integrando este patrimonio alcanzado. Por su parte, los administradores de un fideicomiso, serán responsables de ingresar el IBP con una tasa directa del 0,5 %. Luego le reclamarán a los beneficiarios aportantes su proporción correspondiente, es decir afecta el bolsillo de quien tiene el retorno sobre el beneficio que distribuye el fideicomiso. 23