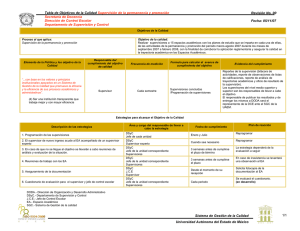

La supervisión financiera

Anuncio