Considere el archivo 1_accion_igbc

Anuncio

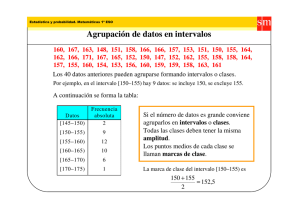

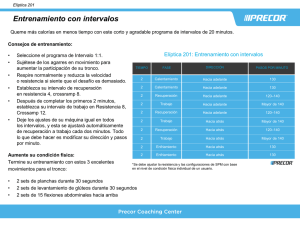

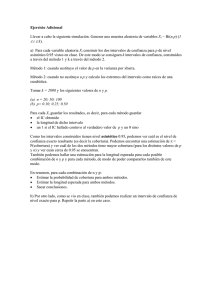

SEMINARIO FINANZAS - RIESGO UNIDAD 2 - MEDICION DEL RIESGO SEMANA 3. GUIA DE TALLER: ANALISIS ESTADISTICO DE UN ACTIVO RIESGOSO Rentabilidad y Riesgo. PROPOSITOS: Este taller tiene como propósitos: 1- Aplicar los conceptos básicos de Estadística para el análisis del comportamiento de la rentabilidad de una acción. 2- Verificar la importancia de la distribución normal en el estudio de los factores financieros. RECURSOS: Conexión a Internet. Conceptos estadísticos y probabilísticos básicos. Archivo datos_accion_exito_1N.xls ACTIVIDADES: Individual o en grupos Uds. deben realizar, en el orden presentado, las actividades descritas a continuación. EVIDENCIA DE PRODUCTO: Cada grupo deberá preparar uno (o más, según crea conveniente) archivo(s) en formato Excel con los resultados obtenidos. PRESENTACION: Para entender los modelos que miden el riesgo, es necesario conocer algunos aspectos de matemáticas y estadística. En esta guía se practicará la manera de medir tanto el rendimiento como el riesgo de la inversión en un activo riesgoso. Especial atención merece la curva de distribución normal, la cual es el "corazón" en los supuestos de los modelos para medir el riesgo. Existe consenso en el mundo académico en el sentido de que los precios de las acciones en los mercados organizados se comportan de acuerdo con una caminata aleatoria, es decir, que el precio de una acción al día de hoy es independiente de los precios observados en días anteriores y que, por tanto, los mercados no tienen memoria y no son predecibles. Ésta es la base para considerar que el supuesto de normalidad en los rendimientos de los precios de los instrumentos financieros es un supuesto razonable, aunque la curva normal en el mundo real, no siempre es perfecta. Considere el archivo datos_accion_exito_1N.xls que contiene información sobre el precio y el volumen de una acción transada en bolsa y del índice IGBC de la __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 1 de 14 Bolsa de valores de Colombia. sol_datos_accion_exito_1N.xls Guárdelo con el nombre En la teoría financiera existen dos variables básicas que es preciso entender y calcular apropiadamente para tomar decisiones de inversión: el rendimiento y el riesgo. En la medida en que una inversión es más riesgosa, debe exigírsele un mayor rendimiento. ACTIVIDAD 1. Medición del rendimiento de una acción1: Este rendimiento del activo puede ser medido usando una de dos técnicas: a) Como variación porcentual: calculando la variación porcentual del precio en el periodo de tiempo en cuyo caso la rentabilidad se considera “discreta” o periódica. Pr ecio final Pr ecio inicial Pr ecio Ri Pr ecio inicial Pr ecio inicial b) Como cambio del precio en escala logaritmo natural: Otra manera de medir el rendimiento del activo es calculando su rentabilidad “continua” mediante el cálculo de la variación del precio en escala logaritmo natural Precio Final Ri Ln Precio Inicial La medición de la rentabilidad del activo se logra mediante dos técnicas básicas las cuales – desde la econometría – tienen el propósito de generar una nueva serie de tiempo que cumpla la condición de ser serie “estacionaria”. 1 Para que una serie sea estacionaria debe garantizarse que los momentos de su distribución de probabilidad (media y varianza, al menos) no cambien en el tiempo. La estacionariedad de la serie de tiempo es la que permite el uso del modelo estadístico y probabilístico pues garantiza que los valores de los momentos se mantengan constantes. La serie original de los precios de la acción es una serie NO estacionaria y por tanto al utilizar las técnicas estadísticas y a pesar que se logran resultados para sus momentos estadísticos no existe garantía que tales momentos se mantengan constantes en el transcurso del tiempo. Otro detalle importante en la medición de la rentabilidad de un activo es la preferencia que se tiene en el campo financiero por la rentabilidad continua frente a la rentabilidad discreta. Por favor lea el documento: SFR_paradoja_de_las_variaciones_porcentuales. __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 2 de 14 Inserte una nueva hoja en el libro y llámela ANALISIS. Traslade a la hoja ANALISIS ( a partir de C5) las fechas desde la hoja DATOS_EXITO_IGBC y en la columna SIGUIENTE (D) calcule la rentabilidad continua de la acción, para todas las fechas - use formato de porcentaje con 5 decimales. Tenga cuidado: para la primera fecha en que no es posible calcular este valor. Considere la columna que contiene los rendimientos diarios y llame rentadiaria al rango de celdas ($D$7:$D$3217) que almacena dichos valores. Para el siguiente análisis (Actividad 2) considere SOLAMENTE la rentabilidad diaria (en el rango rentadiaria) ACTIVIDAD 2. Distribución de frecuencia de la rentabilidad: Una distribución de frecuencias muestra la manera como los rendimientos del activo se han comportado en el pasado. Cuando esta distribución se grafica (histograma de frecuencias) asume una forma en particular. __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 3 de 14 Los pasos principales para construir una distribución de frecuencias son los siguientes, recordando que se trata de una variable aleatoria continua: a) Determinar las observaciones de mínimo y máximo valor en la serie de tiempo y su rango de valores. b) Elegir un número de intervalos de igual magnitud que cubra desde el mínimo hasta el máximo valor. Éstos son los rangos o clases. c) Contar el número de observaciones que pertenecen a cada rango o intervalo. Esta es la frecuencia absoluta por clase o intervalo. d) Determinar la frecuencia relativa –por intervalo - mediante como la relación entre la frecuencia absoluta y el número de observaciones. Recuerde que la frecuencia relativa es una medida de probabilidad; en este caso mide la probabilidad de que la rentabilidad diaria se encuentre en el intervalo. Para desarrollar estos pasos y construir la distribución de frecuencia de la variable en estudio (rentabilidad diaria de la acción), proceda de la siguiente manera: A partir de la celda G7 (de la hoja análisis) construya la siguiente tabla: Calcule el tamaño de la muestra usando la función =contara() de Excel sobre el rango de datos (rentadiaria) __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 4 de 14 Determine las observaciones de mínimo ( xmin ) y máximo ( xmax ) valor en la serie de tiempo (rentadiaria) utilizando las funciones =MAX() y =MIN() y su rango de valores ( R): R xmax xmin Calcule el número de intervalos (m), de igual amplitud, que cubran desde el mínimo hasta el máximo valor. Éstos son los rangos, intervalos o clases. En este caso utilice el criterio de Stugar para determinar el número adecuado de intervalos. Recuerde que m 1 3.3 * log 10 ( n ) Tenga en cuenta que el número de intervalos debe ser un valor entero y que ningún segmento del rango deberá quedar fuera de los intervalos; en consecuencia haga redondeo “al siguiente” entero. Con n igual al número de datos se obtiene que se deben considerar 13 intervalos. Use en H11 la función = REDONDEAR.MAS(1+3,3*LOG10(H7);0) Calcule la amplitud de cada intervalo ® estableciendo la relación entre el rango ® y el número de intervalos (m), es decir: C=R/m Sabiendo el número de intervalos (H11) a usar y la amplitud de cada uno (H12), defina los extremos de cada intervalo, recordando que se debe empezar en el mínimo ( xmin ) y terminar en el máximo ( x max ). Para ello, a partir de la celda J7 escriba los números de 1 a 15 que nos permitirán definir 14 intervalos 2. En la columna K y a partir de K7 establezca los extremos de los intervalos empezando por el menor. 2 Detalle que estamos tomando un intervalo más de los calculados __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 5 de 14 Llame INTERVALOS al rango (K7:K21) que contiene los extremos de los intervalos3 Ahora hay que contar el número de observaciones que pertenecen a cada intervalo. Esta es la frecuencia por clase o la frecuencia de intervalo. Para este conteo utilice la función matricial =FRECUENCIA(), sobre las matrices RENTADIARIA e INTERVALOS y recordando que las funciones matriciales se ingresan con CTRL + SHFT + ENTER 3 Tenga presente que estos valores son puntos y no intervalos. El intervalo 1 se encuentra entre los puntos 1 y 2 De otra parte para uso de la función FRECUENCIA que haremos posteriormente, requerimos un intervalo más de los calculados, por eso se toman 15 puntos (para tener 14 intervalos) __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 6 de 14 Calcule ahora la frecuencia relativa que por ser “una medida de probabilidad” nos permite conocer “la distribución de probabilidad de los rendimientos diarios de la acción en estudio” Detengámonos acá para algunas interpretaciones de esta frecuencia relativa pero en términos de probabilidad: -Qué significa el 0.0311% de la celda M7? - Es la probabilidad de obtener una rentabilidad diaria menor o igual al valor mínimo del -44.48210% -Qué significa el 92.8994% de la celda M15? - Es la probabilidad de obtener una rentabilidad diaria en el respectivo intervalo; es decir entre -2.75712% y 3.20359% y más precisamente es la probabilidad de obtener una rentabilidad diaria mayor que -2.75712% y menor o igual a 3.20359% Nombre FRECUENCIAS al rango de las frecuencias relativas (M7:M21) Ahora construya un gráfico (tipo XY Dispersión, con línea suavizada) con los datos de las columnas INTERVALOS Y FRECUENCIAS, que debe ser similar a la siguiente gráfica y recordando que la Frecuencia Relativa es una medida de la Probabilidad: __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 7 de 14 Qué tan “parecida” es esta curva a la curva de la distribución normal?, está centrada? Es más plana?, es menos plana?, es más puntuda?, es menos puntuda que la Normal? Recordemos sobre la Rentabilidad esperada y el Riesgo: El promedio de la variable (rentabilidad) es también conocido como esperanza matemática o valor esperado; de modo que al tratarse de la rentabilidad diaria diríamos que el promedio es el valor esperado de dicha rentabilidad. Es decir el inversionista, estadísticamente, espera como rentabilidad el promedio de la rentabilidad diaria. La medida de la rentabilidad esperada se obtiene usando el promedio: momento 1 de su distribución! Pero, como la rentabilidad es una variable aleatoria entonces su valores cambian constantemente sin manera de predecirlos. Los cambios de la variable (rentabilidad), es decir su dispersión con respecto al valor esperado, se mide mediante la VARIANZA y su resultado se llama financieramente la volatilidad de la rentabilidad. La medida de la VARIANZA no es fácil de interpretar por tratarse de una unidad de segundo orden y por ello es más usual trabajar con la desviación estándar que es la raíz cuadrada de la varianza. __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 8 de 14 En conclusión la volatilidad (o dispersión) de la rentabilidad en torno a su valor esperado (promedio) es el riesgo que asume el inversionista y su valor es medido por la desviación estándar. Una medida del riesgo de la rentabilidad es la dispersión en torno a su valor esperado y se mide usando la desviación estándar, momento 2 de su distribución! Entonces: Para responder vamos a calcular los “momentos” de la distribución de probabilidad de la rentabilidad diaria de la acción de almacenes éxito. Regrese a la tabla de la columna G: calcule e interprete los parámetros4: Valor esperado, Mediana, Moda, desviación estándar (riesgo) y varianza. La rentabilidad esperada y el riesgo asociado son los parámetros de interés en nuestro estudio del activo riesgosos: 4 Use las funciones Excel apropiadas recordando que estamos trabajando sobre una muestra y no sobre una población. En las más recientes versiones de Ms-Excel ya aparecen muy bien discriminadas las funciones para cada caso: Desviación estándar sobre muestra: DESVEST.M() y varianza sobre muestra: VAR.S() __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 9 de 14 La rentabilidad media diaria es el valor esperado (promedio, momento 1) de la rentabilidad de la acción y en este caso corresponde a un 0.06%; es decir que en términos de utilidad por cada 100 pesos que se inviertan en la acción se tiene una utilidad esperada de 6 centavos!!! El riesgo (de mercado) asociado a esta rentabilidad esperada nos lo mide la desviación estándar y corresponde al 2,28%. Es decir que la rentabilidad de la acción “fluctúa” entre el valor esperado menos una desviación estándar (-2,22227%) y el valor esperado más una desviación estándar (2,35017%). Este riesgo del 2.28% interpretado en términos de utilidad nos indica que por cada 100 pesos que se inviertan en la acción se tiene un riesgo de 2,28 pesos!! Asombroso! el inversionista espera una rentabilidad del 0.06% y el riesgo que asume es del 2.28%...así son los activos riesgosos. Por eso es necesario estudiar su comportamiento acudiendo a los modelos estadístico, probabilísticos y econométricos. ACTIVIDAD 3: Calculo de los coeficientes rentabilidad Diaria5 de sesgo y kurtosis para la Una curva de distribución normal tiene dos características: el sesgo y la kurtosis, a los cuales se les conoce también como el tercer y cuarto momentos, 5 A continuación se muestran las fórmulas para calcular tanto el sesgo como la kurtosis: n n ( xi Sesgo ( n 1)(n 2) i 1 3 n n ( n 1) 3( n 1) 2 ( xi ) Kurtosis ( n 1)( n 2)( n 3) i 1 ( n 2)( n 3) 4 donde es la desviación estándar de la muestra. Por fortuna estos cálculos se realizan con funciones de Excel de modo que nos podemos evitar estos tediosos cálculos __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 10 de 14 respectivamente y que permiten relacionar y estimar la “cercanía” distribución con la distribución normal. de la El sesgo es un indicador que mide la simetría de la curva. En el caso de una curva normal perfecta, el sesgo será igual a cero. Si éste es distinto de cero, entonces la curva es sesgada (asimétrica) hacia la izquierda o hacia la derecha, según el signo del sesgo (de la asimetría) La kurtosis es el indicador que mide el nivel de levantamiento de la curva respecto a la horizontal. Esta situación se presenta cuando existen pocas observaciones muy alejadas de la media. Al fenómeno de alta kurtosis se le conoce como; fat tails. La kurtosis de una distribución normal perfecta es igual a 3. Usando las funciones =COEFICIENTE.ASIMETRIA (rentadiaria) =CURTOSIS(rentadiaria) en Excel calcule e interprete estos dos coeficientes. y De acuerdo a los resultados obtenidos explique la gráfica obtenida en la actividad anterior ?. Explique. ACTIVIDAD 4: Cálculo de probabilidad de ocurrencia de un valor de rentabilidad diaria Recuerda cuál es el valor esperado de la rentabilidad diaria? Y cuál es el valor de la desviación estándar? __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 11 de 14 Ahora, si parametrizamos la variable “rentabilidad diaria”, cuál es la probabilidad de que la acción en estudio registre un rendimiento diario ( x ) del 0.5% o menos? Z (x ) Z (0.005 0.0006395 ) 0.190731 ... 0.0228625 Y usando la función =DISTR.NORM.ESTAND(0.190731) se obtiene que la probabilidad acumulada es 0,576 (57.6%), es decir: la probabilidad de obtener un rendimiento diario máximo del 0.5% en la acción de Almacenes Éxito es del 57.6%. Como consecuencia de lo anterior la probabilidad de obtener un rendimiento diario de al menos el medio por ciento (0.5%) es del 42.4% ACTIVIDAD PRACTICA: Calcule la probabilidad de que la acción registre un rendimiento diario de máximo -2% diario. (18.3%) Construya una sección en la hoja que facilite el cálculo de la probabilidad de obtener una rentabilidad diaria máxima. Use como guía la siguiente figura6. ACTIVIDAD 5: Nivel de confianza: En la realidad los administradores del riesgo prefieren determinar un nivel de confianza 7 y a partir de éste definir el rendimiento asociado a esa probabilidad. Usualmente el nivel de confianza se ubica entre el 95 y el 99%. Para una probabilidad (nivel de confianza) del 99%, cuál es el valor de Z? 6 En la celda verde se colocan los valores máximos de rentabilidad a calcular. El nivel de confianza es el valor de probabilidad de ocurrencia del evento específico al cual corresponde un valor de la variable parametrizada Z 7 __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 12 de 14 Usando la función Excel: =DISTR.NORM.ESTAND.INV(99%) se obtiene que Z = 2,326347, que puede ser también negativo Y recordando que (x ) , entonces cuál es el valor de la rentabilidad asociada a dicho nivel de confianza (99%)? Z Despejando se obtiene que: x Z * y por tanto, considerando un Z positivo (2,326347), con 0.0006395 y 0 .0228625 , x= 0,053825, lo que indica que con una probabilidad del 99% se puede aspirar máximo a una rentabilidad diaria del 5.36% y por tanto la probabilidad de obtener una rentabilidad mayor al 5.36% es del 1%. ACTIVIDAD PRACTICA: Calcule la rentabilidad diaria máxima para un nivel de confianza del 98%. (4.75%) y para un nivel de confianza del 50%? (0.06395%, la rentabilidad esperada!!!!!). Cómo justifica este hecho? Construya una sección en la hoja que facilite el cálculo de la probabilidad de obtener una rentabilidad diaria máxima. Use como guía la siguiente figura: __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 13 de 14 ACTIVIDAD 6: Práctica. En un libro nuevo: repita las actividades 1, 2, 3, 4, y 5 para los precios de otra acción descargando los datos de la acción desde: http://www.superfinanciera.gov.co. Ahora puede avanzar a la guía sobre otras técnicas para la volatilidad medición de la Bibliografía: DE LARA HARO, Alfonso. Medición 3ª.Edición.México: Limusa, 2005 y control de riesgos financieros. MEDINA SERRANO, Antonio. 50 Modelos Financieros con Excel. México: Anaya, 1994. TALLER: ANALISIS ESTADISTICO DE UN ACTIVO RIESGOSO by Mg. Miguel Angel Rojas is licensed under a Creative Commons Reconocimiento-NoComercial-SinObraDerivada 4.0 Internacional License. __________________________________________________________________________________________ SEMINARIO DE FINANZAS Guía Taller “Análisis Estadístico de un activo riesgoso” Versión Septiembre 2014 Pág: 14 de 14