La conclusión global es que se debe actuar con

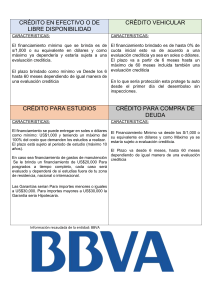

Anuncio

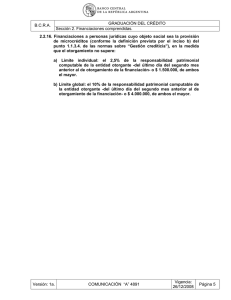

Recuadro 0.1. Principales conclusiones del presente informe La conclusión global es que se debe actuar con prudencia. La crisis financiera mundial ha dado mayor credibilidad a la idea de que una participación activa del Estado en el sector financiero puede contribuir a mantener la estabilidad económica, dar impulso al crecimiento y generar empleo. Existen pruebas de que algunas intervenciones pueden haber tenido efecto, por lo menos a corto plazo. Pero también se ha constatado la posibilidad de que se produzcan efectos negativos a más largo plazo. Las pruebas recogidas indican también que en un contexto en que la crisis se disipa puede ser necesario ajustar el papel del Estado para que, en lugar de consistir en intervenciones directas, se limite a una participación menos directa. Esto no significa que el Estado deba dejar de supervisar el sector financiero; por el contrario, cumple un papel muy importante, en especial en materia de prestación de servicios de supervisión, mantenimiento de una saludable competencia y fortalecimiento de la infraestructura financiera. Los incentivos son cruciales en el sector financiero. El principal desafío, para las políticas del sector financiero, consiste en alinear mejor los incentivos privados con el interés público sin gravar ni subsidiar la toma de riesgos por parte del sector privado. Es necesario que la política pública logre el equilibrio adecuado: que promueva el desarrollo, pero en forma sostenible. Este enfoque da lugar a desafíos y a soluciones de compromiso. En materia de regulación y supervisión, una de las lecciones de la crisis consiste en la importancia de establecer, ante todo, las condiciones básicas apropiadas, es decir marcos institucionales sólidos y transparentes que promuevan la estabilidad financiera. Específicamente, se trata de la adopción de medidas de supervisión firmes, oportunas y preventivas, complementadas por la disciplina del mercado. En muchas economías en desarrollo esa combinación de ingredientes básicos supone dar prioridad a la creación de capacidad de supervisión. A este respecto, menos puede significar más: normas de regulación menos complejas, por ejemplo, pueden significar una labor más eficaz de los supervisores en materia de aplicación de normas y un seguimiento más adecuado por parte de los interesados. Las pruebas recogidas indican también la necesidad de que el Estado promueva la competencia a través de un saludable ingreso de instituciones adecuadamente capitalizadas y la oportuna salida de instituciones insolventes. La crisis alentó críticas sobre la existencia, en el sector financiero, de una “excesiva competencia” que habría causado inestabilidad. Sin embargo, las investigaciones que se presentan en este informe indican que son mayormente factores tales como un entorno regulatorio inadecuado e incentivos de toma de riesgos distorsionados, y no la competencia misma, los que promueven la inestabilidad. Con una adecuada regulación y supervisión, la competencia bancaria puede coadyuvar a una mayor eficiencia y mejorar el acceso a los servicios financieros sin menoscabo de la estabilidad sistémica. Por lo tanto, lo que se requiere es hacer frente al problema de la distorsión de los incentivos y mejorar el flujo de información, así como el entorno contractual, en lugar de restringir la competencia. El otorgamiento de crédito por los bancos estatales puede cumplir un papel positivo en materia de estabilización del crédito agregado en situaciones de cambio desfavorable de la coyuntura, pero también puede dar lugar a una asignación inadecuada de recursos y al deterioro de la calidad de la intermediación. En el informe se presentan pruebas de que el otorgamiento de crédito por los bancos estatales tiende a ser menos procíclico, y que algunas de esas instituciones incluso cumplieron un papel anticíclico durante la crisis financiera mundial, pero el historial de esos bancos en materia de asignación de crédito sigue siendo en general mediocre, lo que va en detrimento de los beneficios que supone su utilización como herramienta anticíclica. Los responsables de la formulación de políticas pueden reducir las ineficiencias vinculadas con el crédito proveniente de los bancos estatales prestando especial atención a la adecuada gestión de esas instituciones y planes y velando por la existencia de adecuados procesos de gestión de riesgos. No obstante, esa supervisión plantea problemas, especialmente en entornos institucionales insatisfactorios. La experiencia indica que el Estado puede cumplir una función útil promoviendo la transparencia de la información y reduciendo el riesgo de incumplimiento de las contrapartes. Puede, por ejemplo, facilitar la inclusión de un conjunto más amplio de prestamistas en los sistemas de información crediticia y promover el suministro de información crediticia de alta calidad, en especial cuando existen significativas rentas monopolísticas que desalientan el intercambio de información. Además, para reducir el riesgo de congelamiento de los mercados interbancarios el Estado puede crear las condiciones necesarias para la evolución de mercados de obligaciones dotadas de garantía.